ポートフォリオに国際(外国)エクイティを追加すると、価値が高まることがわかりました。

なぜですか?

簡単な説明は、そのような外国株はインド経済の浮き沈みやインド株の影響を受けないということです。結局のところ、RBIがインドのレポレートを引き上げたり、インドのGDP数にマイナスの驚きがあったりしても、Amazonの株価が急激に下落することは期待できません。

そして運が良ければ、あなたもより高いリターンを得るかもしれません(外国株がインド株よりも優れている場合)。効用は、ポートフォリオのボラティリティが低いか、リターンが高いか、またはその両方の形で提供されます。したがって、長期ポートフォリオを構築する場合は、外国株式へのエクスポージャーを考慮する必要があります。さらに、外国資産へのエクスポージャーは急激なルピー安からの保護を提供します 。

2つの方法があります:

オプションの不足はありません。 ValueResearchで資金のリストを確認する必要があります。米国のエクイティ、ヨーロッパのエクイティ、ASEAN、中国などに投資するためのファンドがあります。あなたの信念に応じて、あなたは国際的な株式ファンドを拾うことができます。 HDFCは最近、先進国市場(米国、カナダ、ヨーロッパ、日本、オーストラリア、およびアジア太平洋の他のいくつかの国)に資金を分割するHDFC Developed WorldIndexesファンドを立ち上げました。これは推奨事項ではありませんが、選択の深さを示しています。

投稿でさまざまなスキームの名前について説明します。私は分析のために資金を集めました。これらを推奨事項と見なさないでください。

インドの投資家は、国際投資のメリットにウォーミングアップしています(これは、米国のハイテク株が過去10年間に提供したスーパーリターンが原因である可能性もあります)。したがって、AMCが食欲を満足させることが期待できます。この分野でより多くの製品を期待してください。ナビミューチュアルファンドは、この分野でいくつかの興味深い低コストのアイデアを発表する予定です。

積極的に運用されている国際株式投資信託があります。

インデックスファンドとETFがあります。

国際エクイティETFとインデックスファンドに投資するファンドオブファンズ(FoF)があります

また、積極的に運用されているファンドに投資するFoFがあります。

これらの国際エクイティミューチュアルファンドの多くは、ファンドオブファンズ(FoF)形式で機能します。 あなたはFoFに投資し、FoFは別のアクティブまたはパッシブマネージドファンドに投資します。

たとえば、フランクリンインディアフィーダーUSオポチュニティファンドは、フランクリンUSオポチュニティファンドに資金を投資します。

DSP USフレキシブルエクイティファンドは、ブラックロックグローバルファンド-USフレキシブルエクイティファンドにあなたのお金を投資します。

Motilal Oswal Nasdaq 100FoFはMotilalOswal Nasdaq 100ETFに投資しています。

Kotak Nasdaq 100FoFはiSharesNasdaq 100 UCISETFに投資しています。

しかし、すべての国際株式ファンドがそのようなものであるとは限りません。 ICICI Prudential US Bluechip Equity Fundsは、米国株式に直接投資しています。同様に、Motilal Oswal S&P 500インデックスファンドは、S&P 500インデックスを追跡し、株式を直接保有しています。

FOF構造では、コストの発生率が2倍になります。 FoFの費用比率と原資産またはETFの費用比率。したがって、FoFの費用比率だけに注目するのではありません。原資産またはETFの費用比率も見てください。

Motilal Oswal Nasdaq FoF-Directの費用比率は0.1ですが、基礎となるETFの費用比率は0.5です。したがって、総コストは0.6です。 FoFの通常の変種に投資する場合、総費用比率は高くなります。

Kotak Nasdaq 100FoF-Directの費用比率は0.27です。基礎となるIシェアーズナスダック100UCITSETFの費用比率は0.33です。したがって、直接プランの合計コストは0.6です。

フランクリンインディアフィーダー米国オポチュニティファンド-ダイレクトの費用比率は0.52です。通常のバリアントの費用比率は1.56%です。原資産(フランクリンUSオポチュニティファンド)の費用比率は1.82%です。これにより、総コストは直接バリアントで約2.3%、通常バリアントで約3.4%になります。

注: 原資産のETF /インデックスファンドが米国に所在していない場合、源泉徴収税が複雑になります。非居住外国人とも呼ばれる外国企業に株式が支払う配当には、25%の源泉徴収税があります(または租税条約の税率に従います)。たとえば、Motilal Nasdaq ETFはインドに本拠地を置いているため、支払われる配当は源泉徴収税の対象となります。これは、ETFとFoFの両方のパフォーマンスに影響を与えます。 Motilal Oswal S&P500インデックスファンドもこの問題に直面します。 iShares Nasdaq 100 UCITS ETF(Kotak Nasdaq FoF)は英国に本拠地を置いています。したがって、源泉徴収税の問題はそこでも適用されます。

国際(外国)エクイティファンドは、デットファンドと同様に課税されます。 3年が完了する前にユニットを売却したことによるキャピタルゲインは、短期キャピタルゲイン(STCG)と見なされ、スラブレートで課税されます。

3年後に売却した場合、結果として得られる利益は長期と見なされ、インデックスの調整後に20%の課税が行われます。

分析は米国株式に焦点を当てたファンドに限定します。

これは最善のアプローチではありませんが、米国は世界の時価総額の50%以上です。したがって、分散型エクイティポートフォリオを構築しようとしている場合は、米国株式へのエクスポージャーを取得する必要があります。また、米国株は過去10〜12年ほどで非常に好調だったため、米国株に偏っている可能性があります。

比較のために、私は以下のファンド/ ETFをピックアップします

これらのファンドは米国株式のみに焦点を当てたファンドの中で最も古いため、これらのファンドを選択しました。

これらのファンド/ ETFのパフォーマンスを米国のベルウェザー指数(S&P 500)指数と比較します。これは時価総額ベースのインデックスであり、米国で500の最大の企業があります。ネットトータルリターンINRインデックス(SP500NTR)を使用します。純トータルリターン(NTR)インデックスは、源泉徴収税が配当の再投資に与える影響を考慮しているという意味で、トータルリターン(TR)インデックスとは異なります。

ファンドはNAV /価格をINRで見積もっているため、インデックスのINRバリアントを使用します。幸い、S&PのWebサイトでは、データを簡単にダウンロードできます。

ナスダック100指数は、過去10年間でS&P500指数と比較して優れていることを前もって知っています。ただし、このアウトパフォーマンスは将来も継続しない可能性があります。さらに、ナスダック100は別の指数であり、そのパフォーマンスをS&P500指数と比較することは不公平です。それでも、比較のために資金を追加しました。

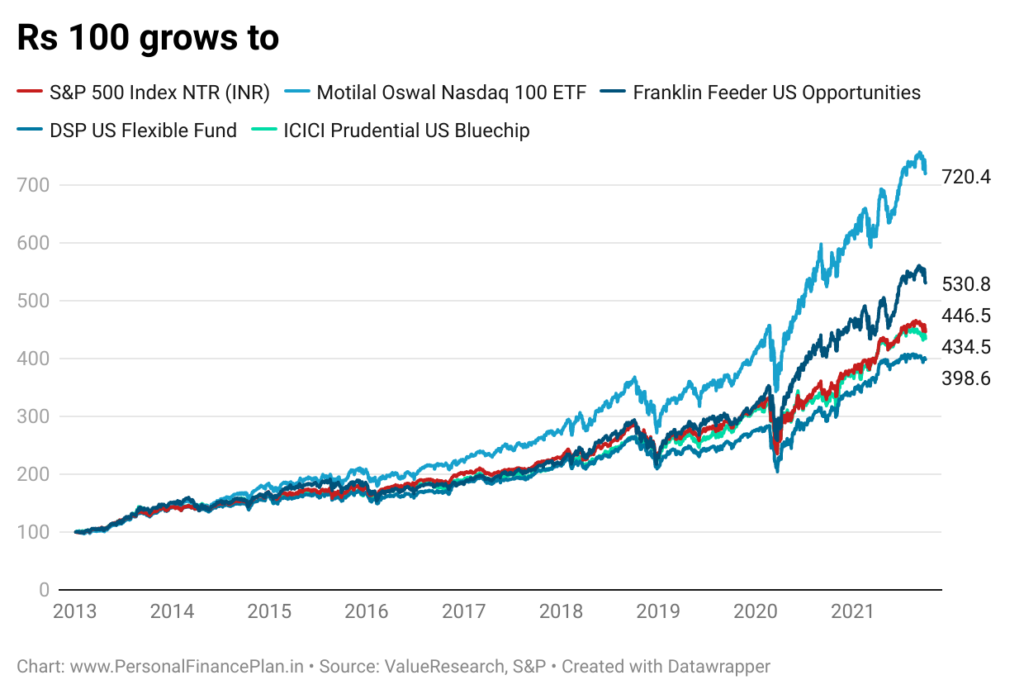

S&P 500インデックスNTR(INR) :2013年1月に投資された100ルピーは2021年9月30日に446.5に増加します。年平均成長率18.68%

Motilal Oswal Nasdaq 100 ETF :Rs720.4。 25.36%p.a。のCAGR

フランクリンフィーダー米国機会基金 :Rs530.78。 21.05%p.a。のCAGR

DSPUSフレキシブルファンド :Rs398.62。年平均成長率17.15%

ICICIプルデンシャルUSブルーチップエクイティファンド :434.55。年平均成長率18.31%

これを、同じ期間のNifty 50(PR)のパフォーマンスと比較してください。 2013年1月にニフティに投資された100ルピーは、同期間に296ルピーにしか成長しなかったでしょう。 年平均成長率13.23%

したがって、私たちが話し合ったすべての国際株式ファンドは、ニフティ50よりもはるかに優れています。 これは、国内の株式ファンドを売却し、すべての資金を米国の株式ファンドに投資することを意味するものではありません。米国株のアウトパフォーマンスは今後も継続しない可能性があります。エクイティポートフォリオを多様化するために、国際的なエクイティを模索しています。

戻ってきて、Motilal Nasdaq 100 ETFは、主にハイテク株の急増により、明らかに勝者です。

DSPUSフレキシブルファンドとICICIプルデンシャルUSブルーチップファンドは、8年間でS&P500インデックスを上回るのに苦労しました。

フランクリンフィーダー米国オポチュニティファンドは、S&P500インデックスよりも優れています。ただし、原資産のベンチマークはラッセル3000成長指数です。そして、原資産はベンチマークを下回っています。詳細はこちらで確認できます。

あなたはそれを私の偏見と呼ぶかもしれません。国際エクイティファンドに関しては、私はパッシブファンドに固執します。

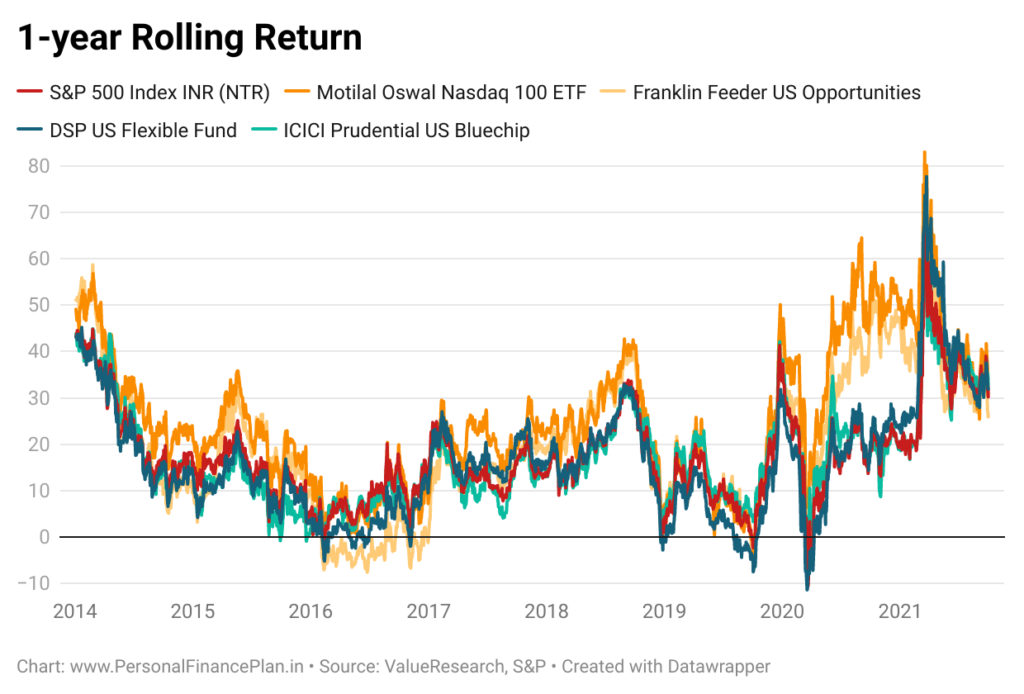

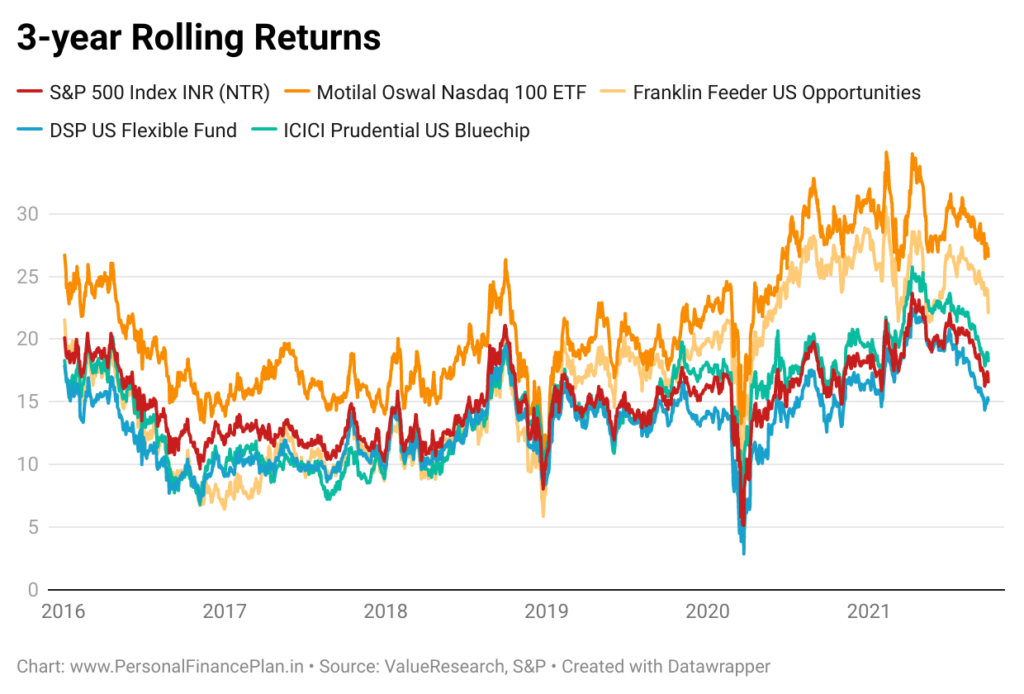

ローリングリターンに移ります。

ここでは予期しないことは何もありません。

S&P500インデックスには多くのインデックス/ ETFオプションがありません。 Motilal Oswal AMCは、Motilal Oswal S&P 500インデックスファンドを立ち上げました。このファンドは、2020年4月29日に継続的なサブスクリプションのためにオープンしました。

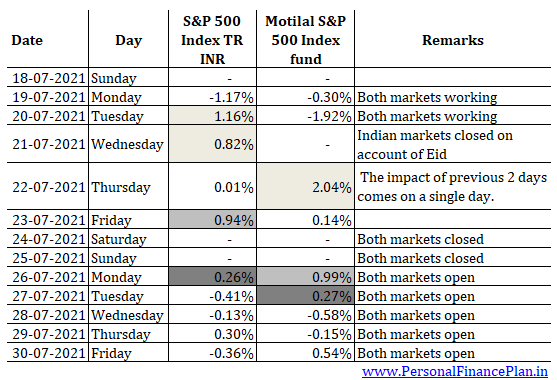

Motilal Oswal S&P500インデックスファンドの小さな問題は、NAVが1日遅れることです。たとえば、 S&P 500が月曜日に2%下落した 。対応する下降/上昇は火曜日のMotilalS&P500インデックスに反映されます。さらに、米国市場は開いているがインド市場は閉じている日もあります。インドの休暇中のS&P 500の動きの累積的な影響は、インドの市場が開かれた日にのみMotilal S&P500インデックスファンドに反映されます。これは、ポイントツーポイントのリターンを単純に見ると、多くの混乱を引き起こす可能性があります。そして、私はそのような記事が間違った推論をしているのを見ました。

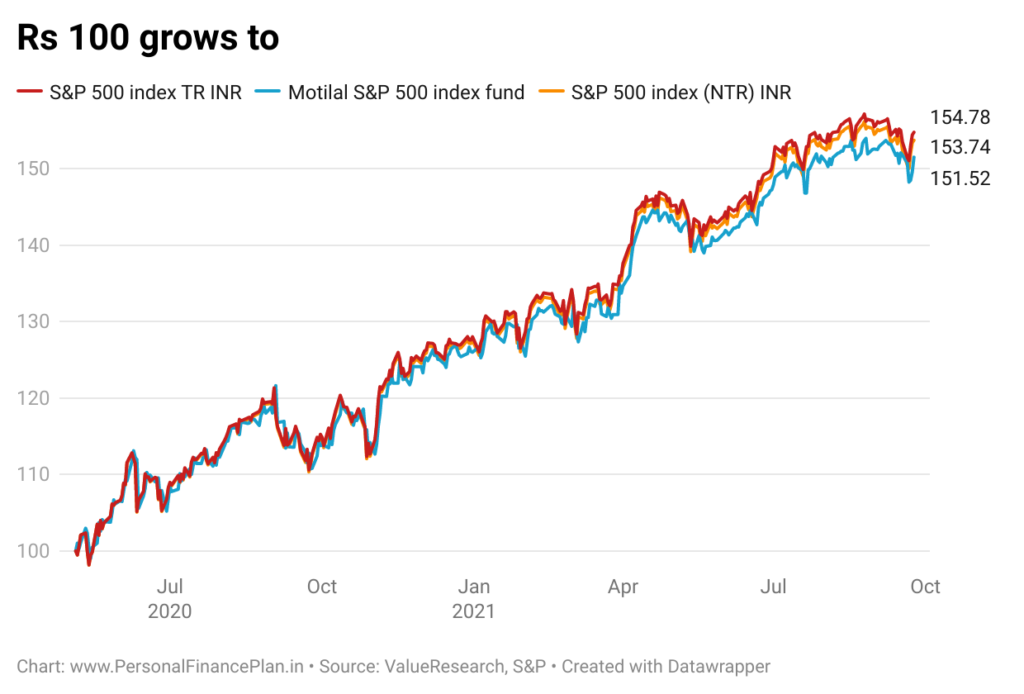

混乱を避けるために、S&P500インデックスがあまり動かなかった日付を選びました。 2020年5月5日および2021年9月24日。データが限られていることに注意してください。

2020年5月5日にS&P 500 TR INRに投資された100ルピーは、2021年9月24日時点で154.78に増加します。 36.99%のCAGR。

S&P 500 NTR INR:ルピー153.73。年平均成長率36.32%

Motilal Oswal S&P 500インデックスファンド:151.51ルピー。 34.90%のCAGR

トータルリターンインデックス(TR)に対して約2%のトラッキングエラー。

純トータルリターンインデックス(NTR)に対して約1.4%のトラッキングエラー。

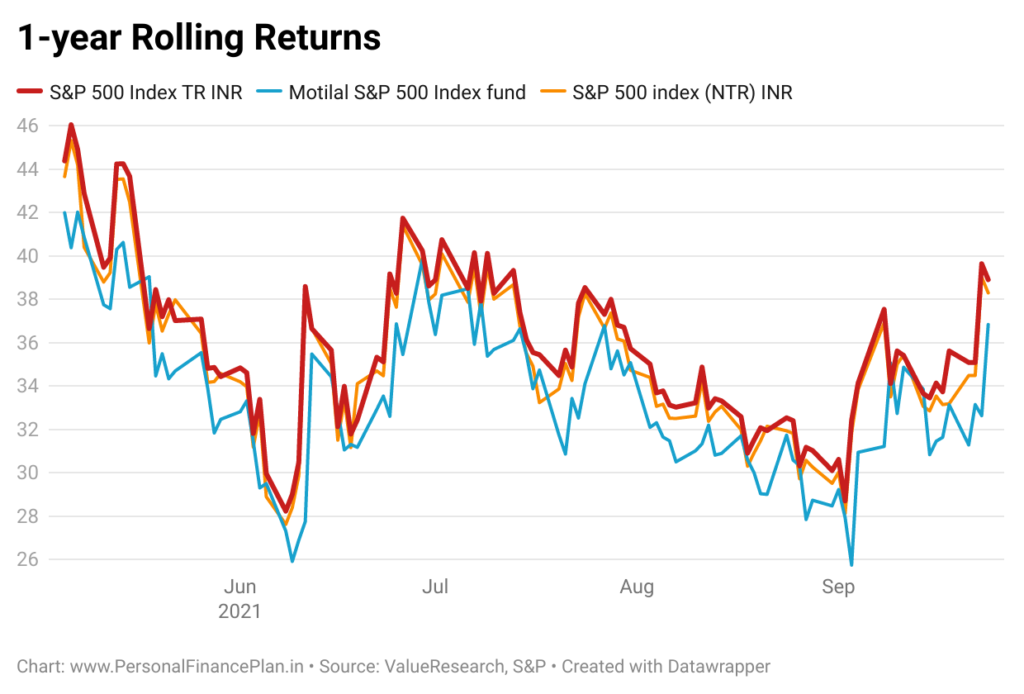

トラッキングエラーをよりよく理解するために、1年間のローリングリターンも見てみましょう。

S&P 500 TRINRとMotilalOswal S&P 500インデックスファンドの平均差(1年間のローリングリターン)は約2.35%です(約100のデータポイントしかありません)。

S&P 500 NTR(INR)とMotilal Oswal S&P 500インデックスファンドの平均差(1年間のローリングリターン)は約1.73%です。

Motilal Oswal S&P 500インデックスファンドの費用比率は0.5%です。次に、送金のコストと遅延、通常の追跡の課題などがあります。それでも、追跡エラーが約2%と低くはないようです。

直接投資している場合(米国のブローカーを通じてS&P500インデックスファンド/ ETFを購入している場合)、1〜5%〜2%の送金費用が発生します。ただし、特に長期投資家の場合は、これは1回限りです。

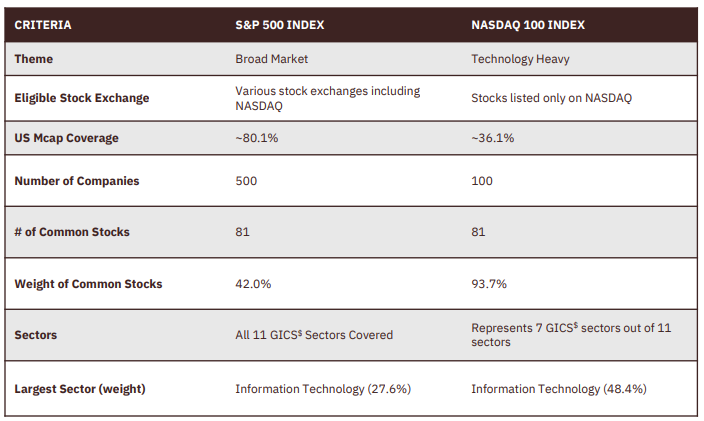

これは複雑です。 これらの指数を個別に検討すると、S&P500指数の方が適切に見えます。

S&P 500はより多様化していますが、ナスダック100はテクノロジーに重点を置いています。 Nasdaq 100には、エネルギー会社や銀行、金融サービス会社はありません。

したがって、 Nasdaq 100はS&P500よりも変動性が高いと予想できます。

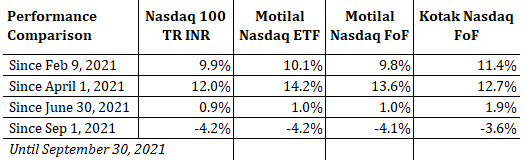

この表をMotilalOswalのWebサイト(Nasdaq 100 FoFに関する9月30日のプレゼンテーション)から複製します。

同時に、私たちは全体的なエクイティポートフォリオの多様化についてより懸念しています。または、目的はポートフォリオのボラティリティを減らすことであり、ボラティリティの低い投資を取得することではありません 。したがって、ポートフォリオへのさまざまな投資間の相関関係に焦点を当てる必要があります。

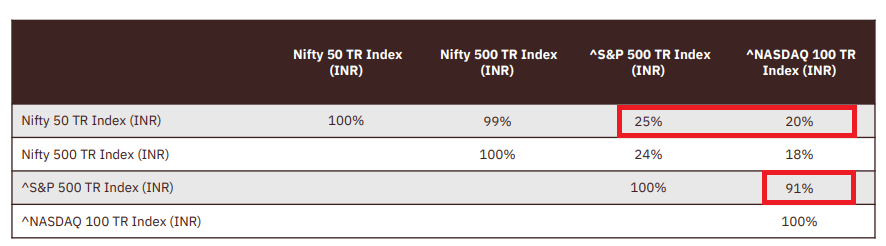

この表は、Motilal OswalAMCによる9月30日のプレゼンテーションから複製したものです。

Nasdaq100とNifty50の相関は、S&P500とNifty50の相関よりも低いことがわかります。

同時に、ナスダック100とS&P500の間の相関は非常に高いです。また、2つのインデックスの重複が大きいため、これも予想されます。

したがって、これを複雑にする必要はありません。

快適さに応じて、国際(米国)株式投資の米国株式指数のこれらの指数のいずれかを選択できます。 ナスダック100が過去10〜12年間に提供してきたスーパーリターンに夢中にならないでください。これはすぐに変わる可能性があります。

ナスダック100が好きです。 ナスダック100はインド株を完全に補完していると思います。私たちの指数は、Nasdaqにはない、エネルギーおよびBFSI企業に重点を置いています。そして、私たちは純粋なテクノロジー企業が不足しており、ナスダック100のような企業は非常に重くなっています。

ナスダック100に投資したいとしたら、どのように投資しますか?

私はインドに本拠を置く投資に焦点を合わせています。

インドでは、現在4つのオプションがあります。

上記はすべてパッシブファンドであるため、主にこれらのファンド/ ETFのトラッキングエラーを懸念しています。ただし、上記の選択肢のうち、Motilal Nasdaq 100 ETFとFoFだけが、あらゆる種類の追跡エラー分析を実行するためのかなり長い実績を持っているようです。

Motilal Oswal Nasdaq 100ETFはインドの証券取引所で取引されています。 現在、インドの市場が開いているとき、米国の市場は閉じています。したがって、Nasdaqの基礎となる構成要素に関するリアルタイムの価格データはありません。どのような価格で買いまたは売りの入札をしますか?基本的に、あなたは真空で取引します。 Nasdaq先物価格を見て、それに応じて入札することができます。ただし、それでも非常に複雑です。 これにより、ETFの価格とNAVの間に偏差が生じる可能性があります。

Motilal Nasdaq 100 ETFは良い選択ですが(後で説明します)、Motilal Oswal Nasdaq 100ETFへの投資は少し複雑です。

それでも、私たちが選んだファンドの中で、Motilal Oswal Nasdaq 100ETFは最も長い間存在しています。したがって、そのパフォーマンスをNasdaq 100 TRINRと比較することが重要です。

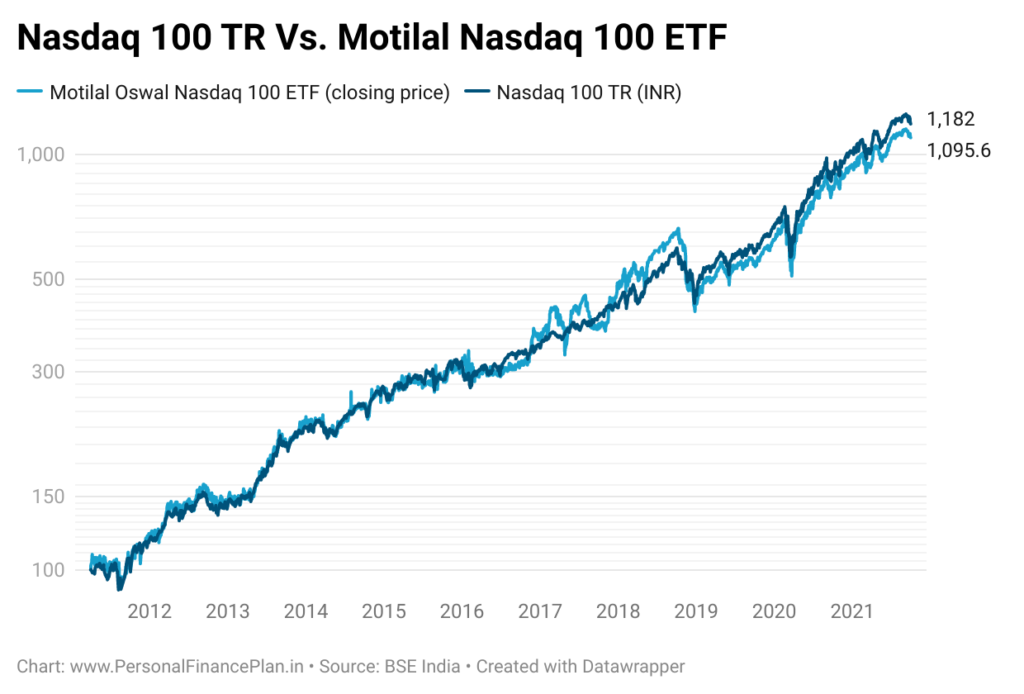

2011年3月31日以降のデータを比較しました。

2011年3月31日にナスダック100TR INRに投資された100ルピーは、1,182ルピーに増加しました。 26.51%のCAGR。

2011年3月31日にMotilalOswal Nasdaq 100ETFに投資された100ルピーは1,095に成長しました。 25.60%のCAGR。

これは、年率0.91%の違いです。 10年以上。 ETFの費用比率が0.5であることを考えると、このエラーは私には妥当なようです。 以前、S&P 500インデックスファンドのトラッキングエラーが約2%であることを確認しました。ナスダック100ETFと比較してかなり高い。明らかに、Motilal Oswal AMCは、S&P500インデックスファンドでより良い追跡作業を行う必要があります。

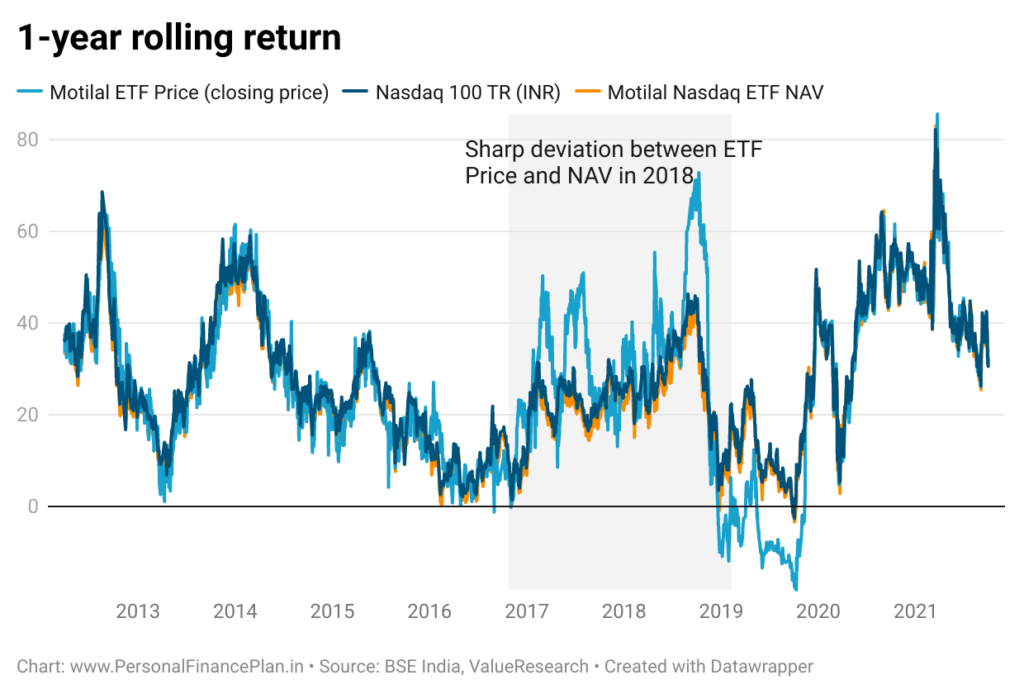

同時に、ナスダック100ETFでの乗り心地はスムーズではありませんでした。 2018年には、ETFの価格とNAVの差が10%を超えたままであった期間がありました。上のRsの「100成長」チャートまたは下の1年間のローリングリターンチャートで確認できます。 ただし、MotilalAMCがNasdaq100 ETFに投資するFoFを開始して以来、価格とNAVの偏差は非常に快適です。

なぜですか?

Motilal Oswal Nasdaq100 FoFは、Motilal Oswal Nasdaq 100ETFに投資しています。 FoFのNAVは、ETFの終値(NAVではなく)に依存します。 したがって、MotilalAMCが差を低く抑えることは非常に重要です。

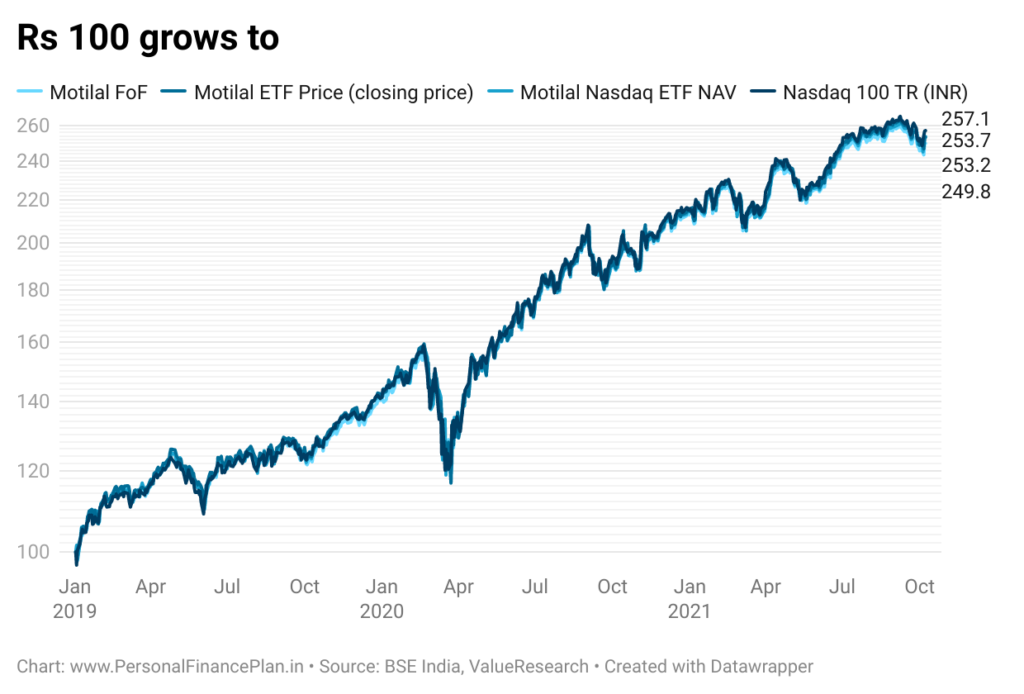

FoFは2018年12月にリリースされました。2019年1月以降のパフォーマンスを比較しています。

上のグラフから理解するのは難しいです。

2019年1月にナスダック100TR INRに投資された100ルピーは、2021年10月8日時点で257.1に成長していました。CAGRは40.70%です。

Motilal Nasdaq 100 ETF(終値):Rs253.2。年平均成長率39.93%

Motilal Oswal Nasdaq 100 FoF:Rs249.8。年平均成長率39.25%

Motilal Oswal Nasdaq 100 ETF( NAV ):Rs253.7。 40.03%のCAGR。この数値は、MotilalAMCがベンチマークをどれだけうまくハグしているかを示しているため重要です。 ETFNAVに直接投資することはできないことに注意してください。

これはMotilalAMCによるすばらしいパフォーマンスだと思います。

iShares Nasdaq 100 UCITS ETF(Kotak Nasdaq FoFが投資する場所)は、米国の市場時間と重複しているロンドン証券取引所に上場しています。 したがって、ETFが取引されているとき、トレーダーはETFのリアルタイムNAVにアクセスでき、それに応じて入札することができます。したがって、NAVと価格の差は小さいと予想できます。 Kotak Nasdaq FoFのNAVが計算されるとき、iShares Nasdaq 100 UCITS ETFの終値(NAVではない)が考慮されます。

FoFは2021年2月に発売されました。したがって、価格データはあまりありません。

プロキシとして、基盤となるiShares Nasdaq 100 UCISETFとNasdaq100 TR(USD)のパフォーマンスを比較しました。

過去5年間 、ETFは 25.59%p.a。を提供しています ナスダック100TR: 25.94%p.a。

過去3年間 、iSharesETFは 25.30%p.a を提供しました 。ナスダック100TR: 25.52%p.a。

したがって、トラッキングエラーは25〜40bpsの範囲であると予想できます。 ETFの費用比率は0.33%p.aです。これにより、トラッキングエラーは合理的です。

以前はMotilalOswal Nasdaq 100 ETFを除外しました(これは悪い選択ではなく、ほとんどの人にとって複雑だからです)。したがって、2つのFoFが残ります。

Motilal Oswal Nasdaq 100FoFとKotakNasdaq 100 FoFの間で、どちらを選択しますか?

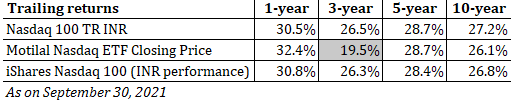

Kotak Nasdaq 100FoFにはあまり歴史がありません。ただし、基礎となるETF(iShares Nasdaq 100 ETF)は2010年に開始されました。したがって、Nasdaq Total Returns(TR)INR、Motilal ETF、およびiShares NasdaqETFのパフォーマンスを比較できます。

基礎となるETFがNasdaq100 TRINRをより適切にハグするFoFを使用できます。

ローリングリターンの比較がより良い選択でしたが、iShares Nasdaq 100ETFのデータはすべての日付で利用できるわけではありません。したがって、私はポイントツーポイントのリターン比較を行うことにしました。 iShares Nasdaq 100ETFがベンチマークをよりよくハグしていることは簡単にわかります。

Motilal Nasdaq 100 ETFの3年間のデータポイントは、少しずれています。これは、2018年中、ETFの価格が原資産のNAVに対して大幅なプレミアムであったためです。したがって、数値は少し歪んでいます。ただし、1年のリターンでさえMotilalETFにとっては場違いです。

私には、Kotak Nasdaq 100FoFはMotilalNasdaq 100FoFよりもわずかに優れた製品のようです。 ただし、運用上の課題をまだ理解していないため、選択を再検討する必要があるかもしれません。

完成させるために、Kotak Nasdaq 100FoFのパフォーマンスを他の選択肢と比較します。

あなたはこれがとても混乱しているのを見ることができます。むしろ、基礎となるETFのパフォーマンスに依存したいと思います。

選択肢が米国株に限定されている場合は、 S&P500インデックスファンドを利用することをお勧めします。 (またはS&P 500 ETFまたはインデックスファンドに投資するETFまたはFoF)またはナスダック100インデックスファンド/ ETF / FoF 。または、別の多様な米国株式市場指数である可能性があります。

好みに応じて、ナスダック100とS&P500のインデックスファンド/ ETF / FoFから選択できます。ナスダック100は、インドの指数をよりよく補完するので、私はもっと好きです。 低コストでトラッキングエラーの少ないオプションを選択してください。 FoFを取得したい場合は、原資産の費用比率も考慮してください。

米国市場のテーマ/セクターについて確信を持っている場合は、そのようなテーマに触れることができます。ただし、インドのAMCを介して投資している場合は、そのようなオプションを取得できない可能性があります。 Vested、Stockalなどを介して直接投資すると、はるかに幅広い選択肢が提供されます。

外国株式のエクスポージャーをどのように積み上げていますか?

以下のコメントで教えてください。

画像クレジット :Pixabay