私の以前の投稿の1つで、投資信託スキームの直接計画に投資することによって、どのように流通コストを回避できるかについて議論しました。また、MFスキームの直接計画に投資することで、あなたが立てた長期的な節約の量を確立しました。直接プランの詳細については、投資信託の直接プランに関するビジネススタンダードの私の記事をここで読んでください。

この投稿では、投資信託スキームの直接計画に関して投資家が抱く一般的な疑問のいくつかに対処します。

読む :パフォーマンスの比較:直接投資信託対。通常の投資信託

はい、NAVが高いため、直接プランのユニット数は少なくなります。

また、直接プランの方がより良いリターンを提供するため、直接プランのNAVは通常のプランのNAVよりも高くなります。

少数の投資家は、ユニット数が増えているため、通常のプランでより良い取引をしていると思うかもしれません 。真実から遠く離れることはできません。

このようなアプローチは、NAVが低いために新しいファンドオファー(NFO)に投資したり、市場価格が低いために株式に投資したりすることに似ています。 。 低いNAVは、ファンドがより安いまたはより良いことを意味するものではありません。実際、それはまったく逆のことを意味するかもしれません。多くの投資家は同じ理由でNFOに投資することを好みました。幸いなことに、規制当局の介入と投資家の認識により、ほとんどの投資家はこのアプローチを避けてきました。

2つの投資商品を比較する際には、関連するリスクとリターンのレベルを比較する必要があります。

リスクは同じなので 直接プランと通常プランでは、収益レベルを比較する必要があります。

2 + 2 =4である限り、直接プランは通常のプランを上回り続けます。

すべて(ポートフォリオ、ファンドマネージャーなど)は、配布コストを除いて、直接プランと通常プランで同じです。直接計画には仲介者がいないため、流通コストが回避され、より良い収益に反映されます。

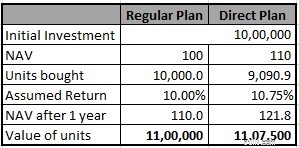

例を考えてみましょう。同じスキームの直接および通常の計画に、それぞれ10ルピーの投資を検討します。通常プランでは年間10%、直接プランでは10.75%の年間収益を想定しています。

直接プランではユニット数が少なくても、年末にはコーパスが大きくなることがわかります。これは、NAV間の違いが大きくなっているためです。

以前は10ルピーでした。1年後は11.8ルピーです。 NAVの違いはさらに大きくなります。

したがって、直接プランは通常のプランよりも優れたリターンを提供します。それは事実です。

はい、できます。ディストリビューターを通じて投資していて、すでにMFハウスのあるフォリオを持っている場合は、スキームの直接計画への投資を同じフォリオの下に保つことができます。

したがって、同じフォリオの下で、MFスキームの直接および定期的な計画を立てることができます。 Folio番号は、特定の投資信託会社への投資の一意の識別子です。ファンドハウスへのすべての投資は、一意のFolio番号で識別できます。

投資信託スキームの直接計画にオンラインで投資する多くの方法があります。直接投資信託のウェブサイトのリストについては、この投稿をご覧ください。

オンラインで投資信託に投資することに抵抗がある場合。オフラインで直接投資信託に投資することもできます。 AMCブランチとRTAブランチ(CAMS、Karvy、Franklin)にアクセスする必要があります。

混乱を避けるために、スキーム名の前に「直接プラン」と記入してください(物理的/オフライン購入の場合)。または、オンラインで投資している場合は、スキーム名の前に「直接」が追加されています。

直接プランに投資するために銀行に行ったが、通常のプランに投資したと不満を言う人もいます。銀行が投資信託会社のディストリビューター/仲介者として機能し、他のディストリビューターと同じように手数料を受け取ることを理解する必要があります。 投資信託に投資するために銀行に行くと、投資信託スキームの通常の計画に常に投資されます。

したがって、Axis Bankにアクセスして、Axis MFのMFスキームに投資すると、常に通常のプランに投資することになります。直接プランに投資したい場合は、投資信託会社の最寄りの地方支店にアクセスしてください。

私にとって、オンラインの方が常に便利です。

直接投資信託は、常に同じMFスキームの通常の計画を上回ります。ただし、MFスキームの直接計画に投資する前に、投資するのに適した(適切な)投資信託を見つける必要があります。

直接プランは、投資信託を自分で調査するために時間とエネルギーを費やすことをいとわない日曜大工の投資家に最適です。このような投資家は、直接計画に投資することでコストを節約できます。

自分で適切な資金を選ぶことができない場合は、 SEBI登録投資顧問または手数料のみのファイナンシャルプランナーに連絡することができます。 そして彼/彼女から投資アドバイスを求めます。このようなアドバイザーは、ポートフォリオの構築を支援します。その後、直接投資信託に投資することができます。

アドバイザーは、通常のプランへの既存の投資信託投資を直接プランにシフトするのにも役立ちます。

自分で適切な資金を選択できず、SEBI RIAの手数料も支払いたくない場合は、MFディストリビューターにアドバイスを求めることができます。ディストリビューターはあなたを通常の計画に投資させますが、彼らはあなたのMF投資についてあなたを案内することができます。 平凡な(不適切な)ファンドの直接的な計画よりも、優れた(正しい)ファンドの通常の計画に投資したいと思います。

どこに投資しますか?直接投資信託または通常の投資信託?

画像クレジット:Simon Cunningham / LendingMemo [dot] com、2013年。元の画像と使用権に関する情報はFlickrからダウンロードできます。

この投稿は2015年8月13日に最初に公開され、それ以降更新されています。