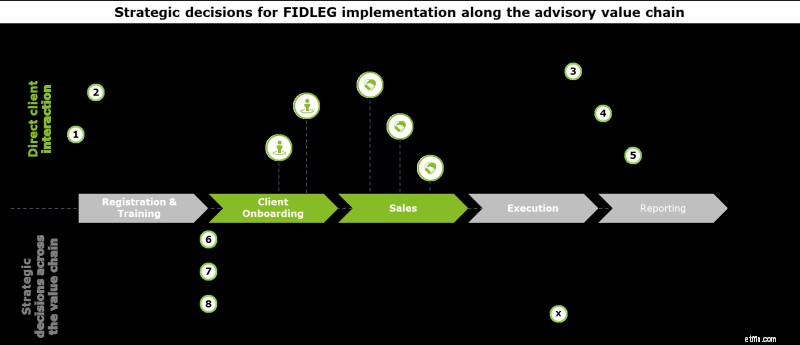

FIDLEGの採用に伴い、スイスの金融機関は、これらの新しいルールセットに準拠するためにアドバイザリープロセスを修正する必要があります。 FIDLEGシリーズのこの3番目のブログ投稿では、金融機関がFIDLEGを実装する際に考慮すべき8つの主要な設計上の決定について説明しています。特に、アドバイザリーバリューチェーンのオンボーディングおよび提供と販売の段階に対する新しいルールの影響を示しています。関連する設計上の決定を早期に行うことで、金融サービスプロバイダーは負担を大幅に軽減し、実装の速度を上げることができます。

デロイトの最初のFIDLEGブログは、ヨーロッパの対応するMiFID IIおよびPRIIPと同様の規制要件に焦点を当て、2番目のブログはそれぞれのMiFID II要件を超える要件に焦点を当てました(1番目と2番目のブログ投稿を参照)。

この3番目のデロイトFIDLEGブログの焦点は、これらの新しいルールをアドバイザリーバリューチェーンにマッピングし、 8つの重要な設計上の決定を強調することです。 。これらの決定は、バリューチェーン全体、特にクライアントのオンボーディングと提供および販売の段階に影響を与え、スマートなFIDLEGの実装を促進することを目的としています。実装を効果的に開始する前にこれらの重要な設計上の決定を行うことで、組織は有利なスタートを切り、勢いを増しながら実装の負担を軽減できます。

1。 MiFID IIとFIDLEGの両方で調和のとれたクライアント分類アプローチ(つまり、より厳密なオプトアウト)と、クライアント分類への2つの共存アプローチを決定します。

すべてのクライアントとの関係の最初に、小売、専門家、または組織の関係に分類する必要があります。それは情報を推進し、義務を遂行し、適格な製品を示し、民法の下で法的効力を持ちます。

クライアントの分類の違いは、MiFIDの登場以来金融機関に知られており、スイスの法律に反映されています。集団投資スキーム法(CISA)によるものです。 MiFID IIと比較して、スイスのカウンターパートであるFIDLEGは、特定の状況下でクライアントがオプトイン/オプトアウトできる柔軟性を提供します(最初のブログ投稿を参照)。

2。スイス/非EEAクライアントとEEAクライアントを区別するか、クライアントベース全体に同じコスト透明性手順を適用するか:

提供されるサービスおよび関連するリスクについてクライアントに通知する要件は、追加の情報パンフレットで満たすことができます。対照的に、コストの透明性要件は、特に戦術的な自動化されていないソリューションが同等のMiFID II要件に対して追求された場合、実装がより複雑であると見なされます。 FIDLEGの下でのコストの透明性要件は、MiFID IIの下よりも負担が少ないため、このようなソリューションは完全に再利用できない可能性があります。特に:

コストの透明性に関する開示が異なるため、金融サービスプロバイダーは、クライアントに関係なく、両方のレジームでの情報義務がMiFIDIIのより厳しい要件に従う必要があるかどうかを判断する必要があります。

3。より厳密な「1つのサイズですべてに対応」を追求する-適合性/適切性チェックに関するアプローチと、適合性への差別化されたアプローチ(つまり、スイス/非EEAクライアントとEEAクライアントを区別する):

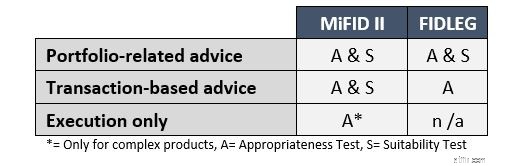

FIDLEGの下での論点は、個々の取引に関連するアドバイザリーサービスとポートフォリオ管理に関連する取引の違いです。前者の場合、FIDLEGは適切性チェックのみを必要としますが、後者の場合、ポートフォリオレベルでの完全な適合性チェックが追加で必要です。

MiFID IIに基づくより厳格な適合性要件では、金融機関は、金融サービスプロバイダーが、FIDLEGおよびMiFID IIの要件に従って、適合性と適切性を確保するために「万能」または差別化されたアプローチを採用するかどうかを決定する必要があります。

4。サービス提供の誘因の関連性を評価する

MiFID IIの下で集中的に議論されているトピックは、誘因の領域です。 FIDLEGの規定はそれほど厳格ではありませんが(たとえば、品質の向上を証明する必要はありません)、FIDLEGの規定は、プレーンバニラ債の発行など、より幅広い製品範囲に適用できます。一方、MiFID IIでは、品質の向上を明確に示す必要があります(最初のブログ投稿を参照)。 FIDLEGの下では、誘因の要件はそれほど厳しくありませんが、金融機関は、収入源としての誘因への依存度を評価する必要があります。

5.外部のサービスプロバイダーと協力して、自社製品のBIB(Basisinformationsblatt;またはKey Information Documents(KID))を作成し、サードパーティ製品と社内ソリューションのソースにします。

FIDLEGでは、PRIIPと同様に、アドバイザーは、個々の商品への投資決定を行う前に、販売時点で複雑な商品に関する情報を小売顧客に提供する必要があります。結果として生じる課題は、自社およびサードパーティ製品の包括的で高品質のデータをタイムリーかつ自動化された方法で取得することです。

BIBを作成するための要件は、必然的に金融サービスプロバイダーの複雑さを増します。その結果、金融サービスプロバイダーは、この機会を利用して、品質とコストを考慮した過去のコラボレーションの経験から学んだ教訓を活用して、PRIIPの現在の取り決めを評価および再検討する必要があります。さらに、1日目の準備を確実にするために、テストと機能強化を考慮して十分なリードタイムを確保する必要があります。

6。バリューチェーン全体の自動化の可能性を戦略的に決定します。

FIDLEGは、アドバイザリーバリューチェーン全体に影響を与え、すべての段階で依存関係があり、重要な追加の取り組みを生み出します(たとえば、複雑な金融商品を小売クライアントに販売する前に情報シートを提供する)。

自動化されたプロセスの利点には、手作業の削減、セキュリティとコンプライアンスの強化、トレーサビリティの向上、アーカイブとレポートの手順の簡素化などがあります。以前のMiFIDII要件に対して多数の戦術的ソリューションを実装し、経験から学んだことで、FIDLEGは、長期計画されたプロセスの改善とユーザーエクスペリエンスのアップグレードを望ましい効率的な自動化とバンドルする機会として使用できます。

7.商品の棚を包括的に再評価し、各クライアントセグメントに提供される商品の収益性を分析します :

MiFID IIの場合と同様に、FIDLEG要件は、特定のクライアントクラスに特定の製品を販売するための実装コストおよびその他の継続的なコストにつながります。たとえば、ストラクチャード商品などの特定の商品にBIBを提供する義務があるため、これらの商品の間接費が増加し、マージンが低下する可能性があります。特に、MiFID IIの実装の一環として限定的な検討が行われている場合、金融サービスプロバイダーは、それぞれのクライアントセグメントごとの製品の収益性を理解するために、製品棚を慎重に評価する必要があります。

評価中に、どの製品を保持するかを決定し、最適なクライアントセグメント、価格、およびサービスのレベルを決定する必要があります。

8.最適な料金体系を再評価します–収益と費用の両方を考慮します:

本質的に、FIDLEGは、金融サービスプロバイダーとその製品間の比較を容易にするために、料金に関してより詳細で明確にするという目標を追求しています。その結果、コストの透明性と料金体系の比較可能性が高まっている世界では、金融機関は、コストと収益の両方の要素を考慮して、最適な価格設定構造を再評価する必要があります。

例として、金融サービスプロバイダーは、標準およびプレミアムオファーを提供する、より幅広い差別化された価格設定モデルに移行することができます。したがって、プレミアムを支払うことをいとわないクライアントに、より洗練されたサービスを提供します。

スイスのFIDLEG制度は、アドバイザリーバリューチェーンに広範囲にわたる影響を及ぼし、金融サービスプロバイダーは実施中に多くの岐路に立つでしょう。 主要な設計原則の定義を含む、初期のFIDLEG影響分析 、長期的な利点が得られます。内部のイニシアチブとプロジェクトの評価と相まって、共同の設計と実装の取り組みの相乗効果を明らかにします。考慮すべきさまざまな側面を考えると、条例(FIDLEV)の発行前にこの評価から始めることが成功の鍵であると私たちは信じています 。

革新的なテクノロジーとデジタル機能ソリューションがFIDLEGの実装をどのようにサポートしているかについては、今後のブログ投稿とWebサイトでお読みください。