株式モメンタム投資は、低ボラティリティの株式投資のような魅力的で直感に反する概念です。勢いのある投資は、本質的に過去のパフォーマンスが良好な株を追いかけることです。この投稿では、S&P BSEモメンタムインデックスを分析することで、インドへのモメンタム投資が機能するかどうかを確認します。つまり、戦略が時価総額ベースのインデックスよりも優れたリターンを生み出すことができるかどうかを調べます。また、モメンタム投資と低ボラティリティ投資を比較して、それらがどのように異なり、どちらがより効果的に機能するかを理解します。これは、勢いのある投資に関するシリーズの最初のものです(私がいつもやりたかったことです)。基本から始めましょう。

本質的に、勢いのある投資とは、過去数か月にわたって良好なリターン(上昇=上昇の勢い)をもたらした株式を見つけて投資することです。株価が逆方向になると、売却されて上昇の勢いで別の株価に置き換えられます。もちろん、勢いとファイラー株を認定する方法はさまざまです。これらについては、以降の投稿で検討します。

T20ワールドカップのすべての試合で連勝のギャンブラーや打者が50を打つのを見ると、それは「ホットハンド」と呼ばれます。 。ギャンブラーが常に勝ち続け、打者がT20WC準決勝と決勝で50を打つことは期待できないため、これはホットハンドの誤謬と呼ばれます。これは、過去のパフォーマンスが繰り返されると人々が想定する場合、または死ぬまで働くために退職を計画する必要がないと人々が信じる場合の投資信託にも当てはまります。

したがって、勢いのある戦略を見ると、それはホットハンドの誤謬の別のケースのように見えます。はい、いいえ。時間枠を正しく選択しないと、それはホットハンドの誤謬です。勢いは6〜12か月間機能し、それより短い期間や長い期間では機能しないことがわかっています。 Quantitative Momentumの著者であるジャックフォーゲル(共著者のウェズリーグレイ)によるこの素晴らしいアルファアーキテクトの記事の参考文献7、8、9を参照してください。

一般に、勢いのある投資は、時価総額ベースのインデックスよりもドローダウンが高い(フォールが大きい)、リスクが高く、報酬が高い戦略です。

勢いのある投資と低ボラティリティの投資を比較するので、それも定義することをお勧めします。この場合、過去1年間の日次価格の上下変動(標準偏差で測定したボラティリティ)が低い銘柄を探して投資します。私はこれについて広範囲に書いています、そして興味のある読者は相談することができます:

人気のある(正しいという意味ではありません!)市場分析の数学は、より高い報酬(リターン)を得るにはより高いリスクを取るべきであるという考えに基づいて確立されています。低ボラティリティ投資は、(同じ時価総額指数よりも)低いリスクで(時価総額ベースの指数よりも)高いリターンを得ることができることを疑いなく示しています。

これについては今後数か月で定量的に調査しますが、自分の考えを記録して、戻ってきて自分が正しいか間違っているかを確認できるようにします。上記の記事と本では、勢いの質について語っています。 。つまり、過去6〜12か月で良好なリターンを示した株式だけでなく、1日のプラスのリターンの数が多い株式も同様です。

つまり、上に移動したものの途中で変動した株よりも、上にスムーズに移動した株の方が優先されます。つまり、ボラティリティの高いモメンタム株は拒否され、ボラティリティの低いモメンタム株が優先されます。この考えは、過去最高値に近い取引をする株の選択とも密接に関連しています。ディスカッションについては、こちらをご覧ください:「史上最高」に近い水準で取引された株式のリスト

ボラティリティ自体が低いからといって、リターンが高いわけではありません。株式は南に向かって進み続けるか、低ボラティリティで横ばいで取引することができます!勢い自体は、スムーズな上向きの動きを意味するものではありません。したがって、モメンタム品質は本質的に、低ボラティリティの上昇株を選択することを意味しているようです。もちろん、これらはこれについて何も研究したり分析したりしていない私の考えです。これにはたくさんの資料があるはずです。これを書いた後、私は勢いと低ボラティリティのインド指数の間に50%以上(現在)の重複があることを発見しました(以下を参照)

S&Pには、リスク調整後の価格モメンタムが最も高いS&P BSELargeMidCapの30銘柄のBSEモメンタムインデックスがあります。これを計算するために、過去12か月間の価格変化(絶対リターン)が計算されます。次に、これを12か月間の毎日のボラティリティで割ります

したがって、ボラティリティが低く、価格変動が大きい株式は、リスク調整後のモメンタム値が最も高くなります。このデータセットからの外れ値(運動量スコアが高すぎるか低すぎる)の影響は、最終的な運動量スコアを計算するためのウィンザー化と呼ばれるプロセスによって最小限に抑えられます。したがって、BSEモメンタム指数は、その株式選択においてモメンタムと低ボラティリティを組み合わせたものです。それでは、比較を始めましょう。また、BSE低ボラティリティ指数(BSE Largemidcap指数で最もボラティリティの低い30銘柄)を使用します

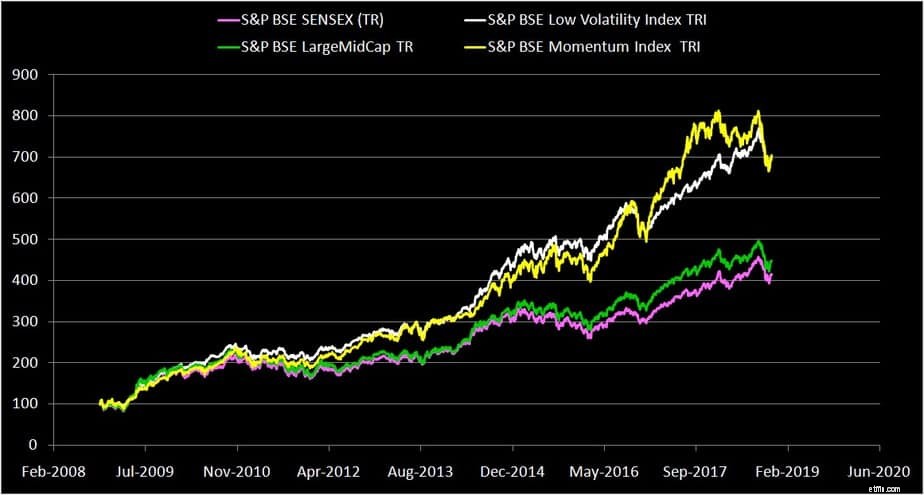

勢いと低ボラティリティ指数がSensexとBSEの大型ミッドキャップからどのように引き離されるかに注目してください。また、低ボラティリティ指数と比較して、モメンタム指数のドローダウン(ピークからの低下)が高いことが目に見えてわかります。

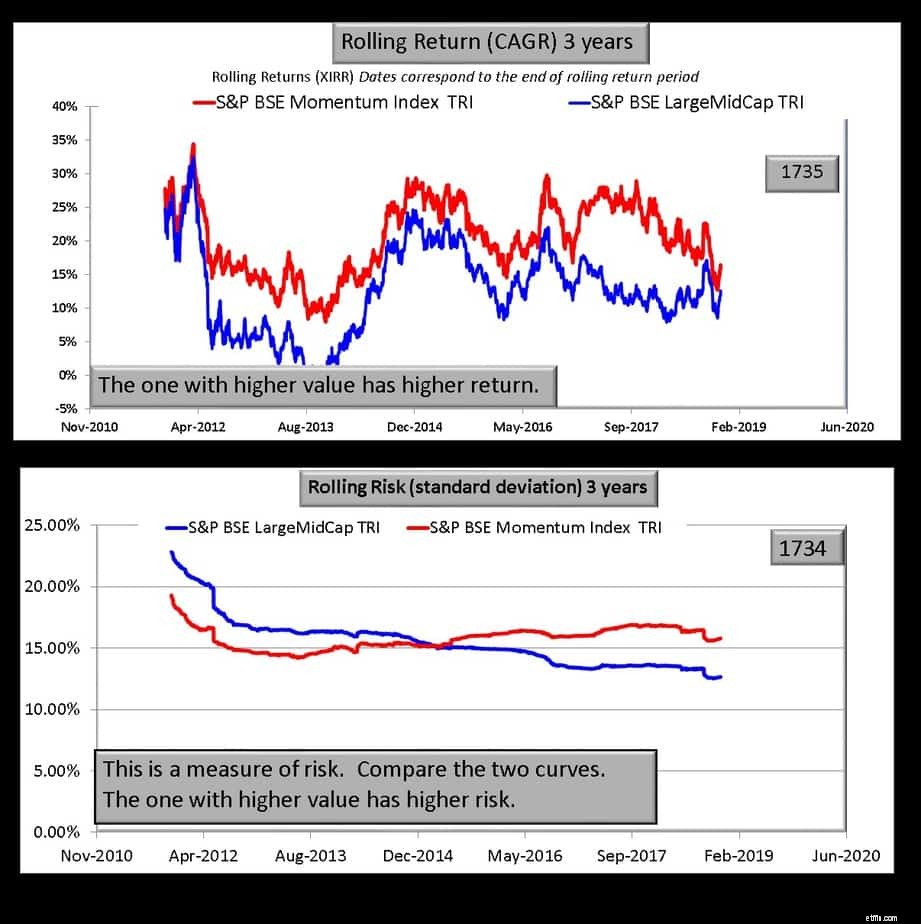

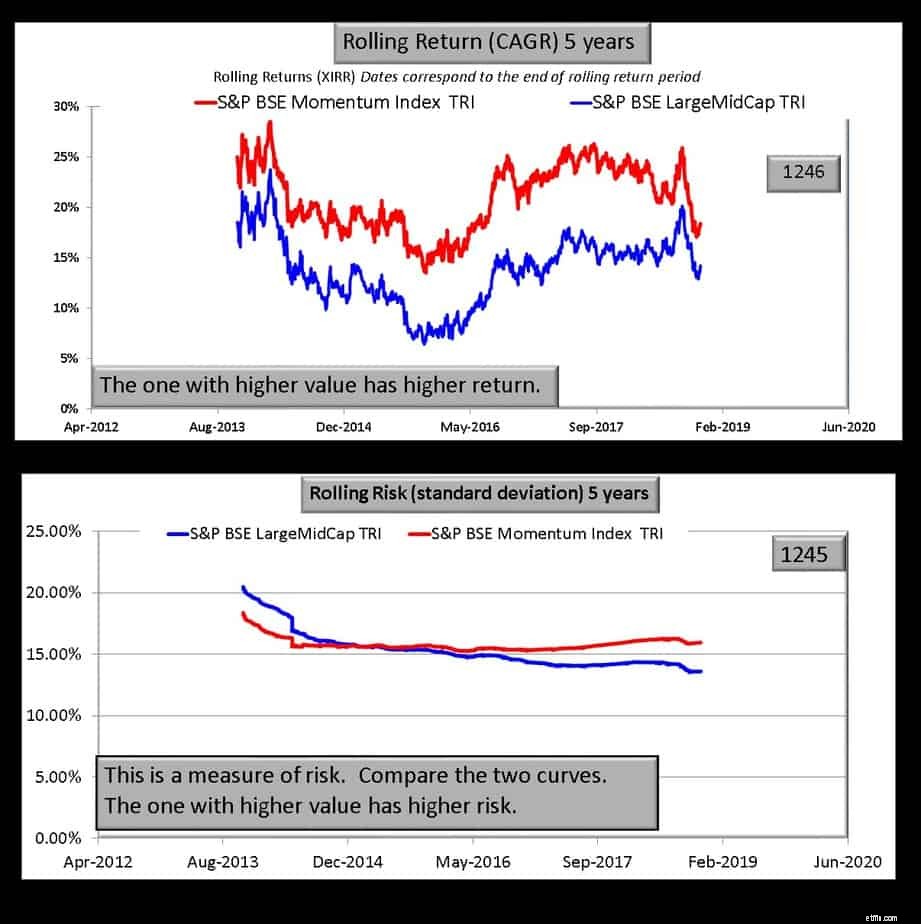

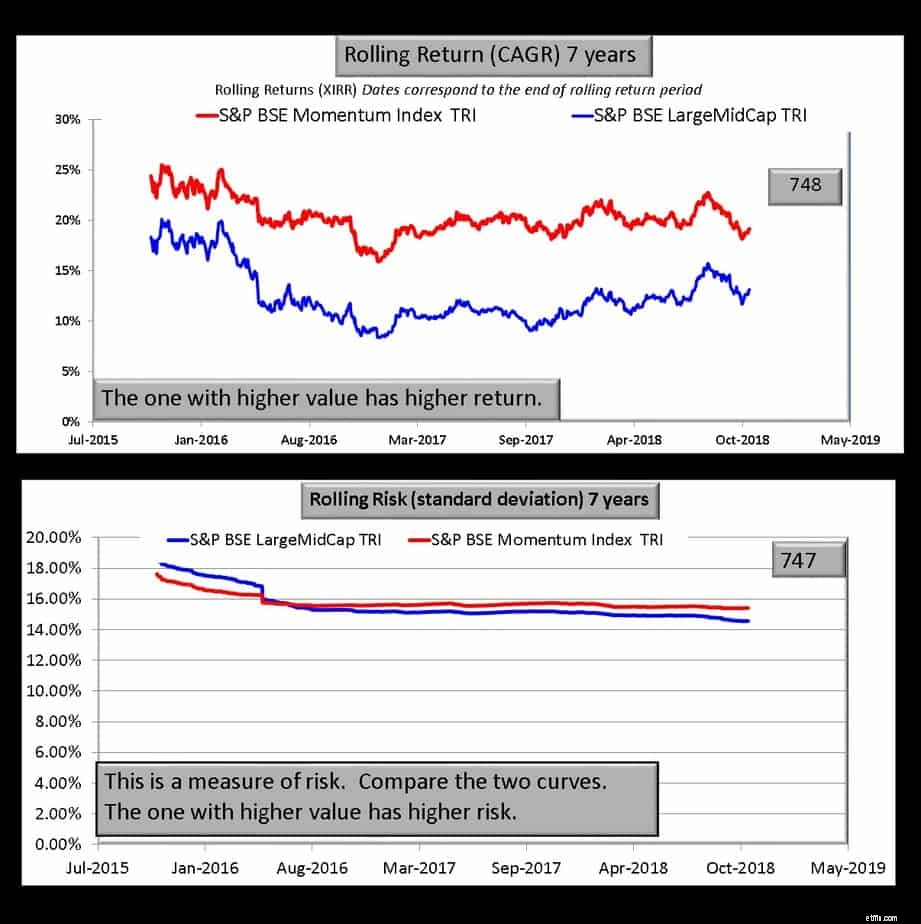

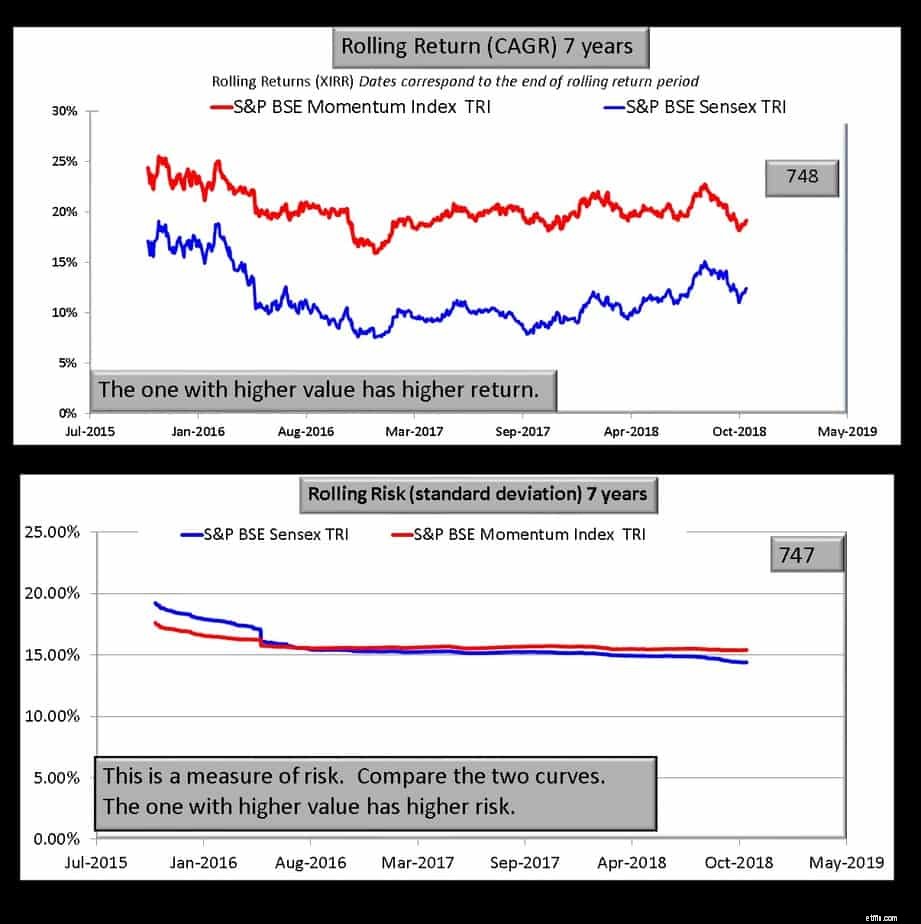

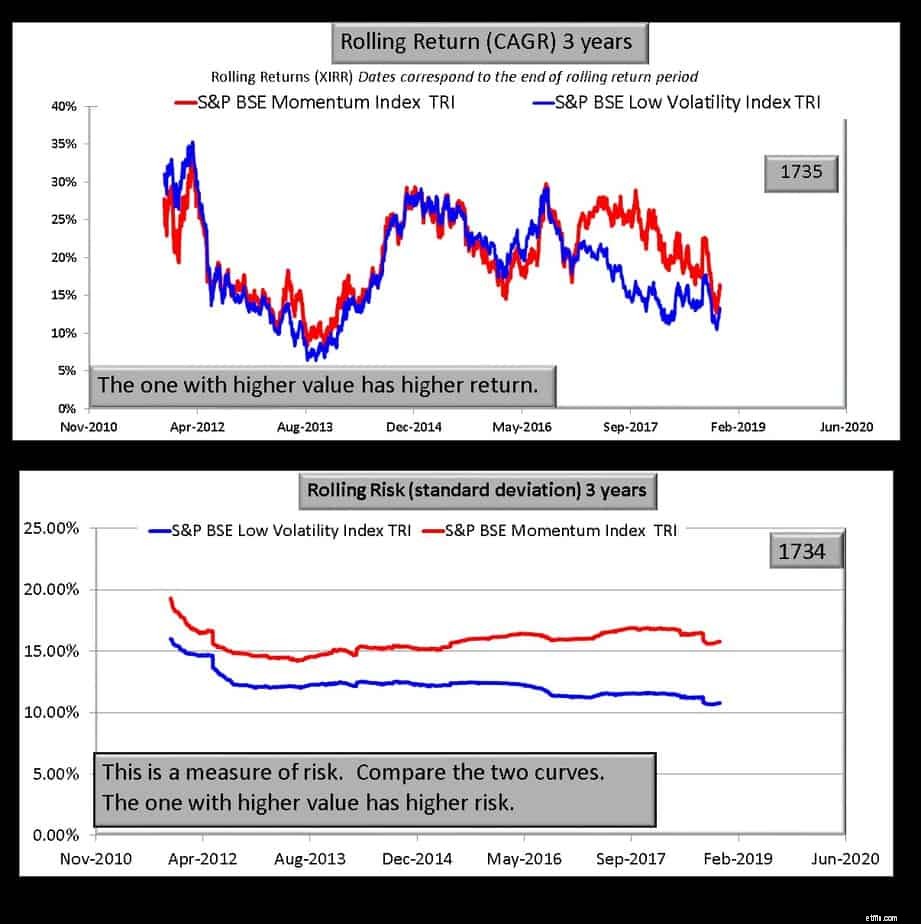

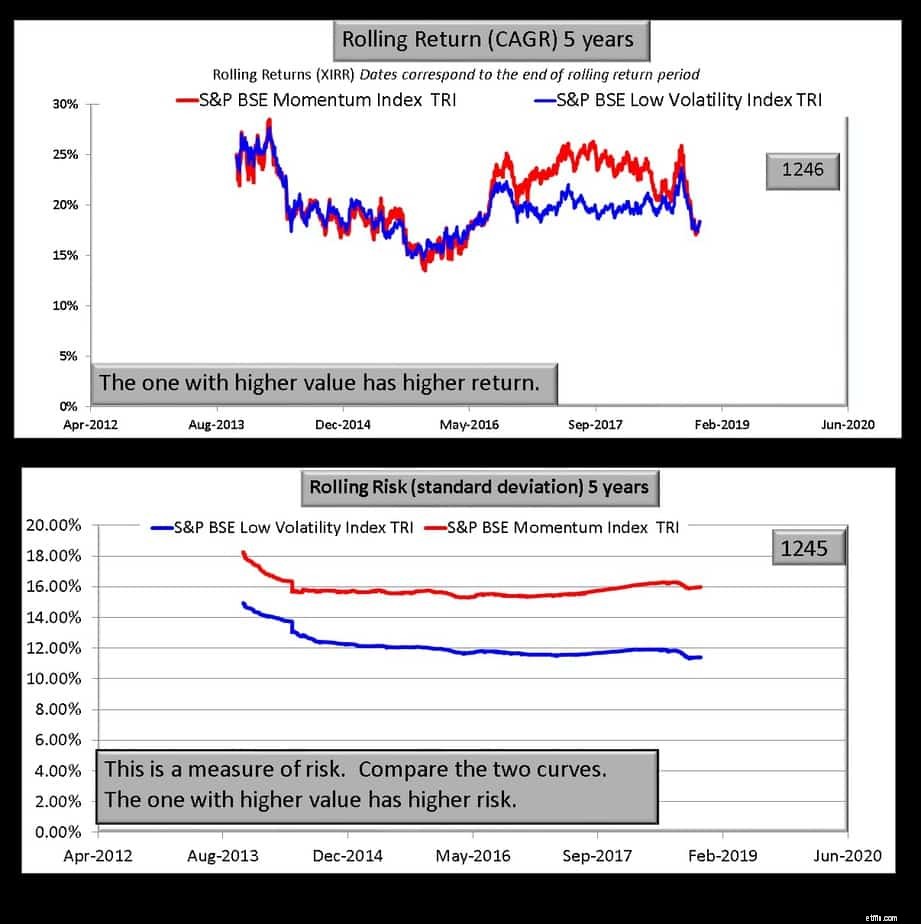

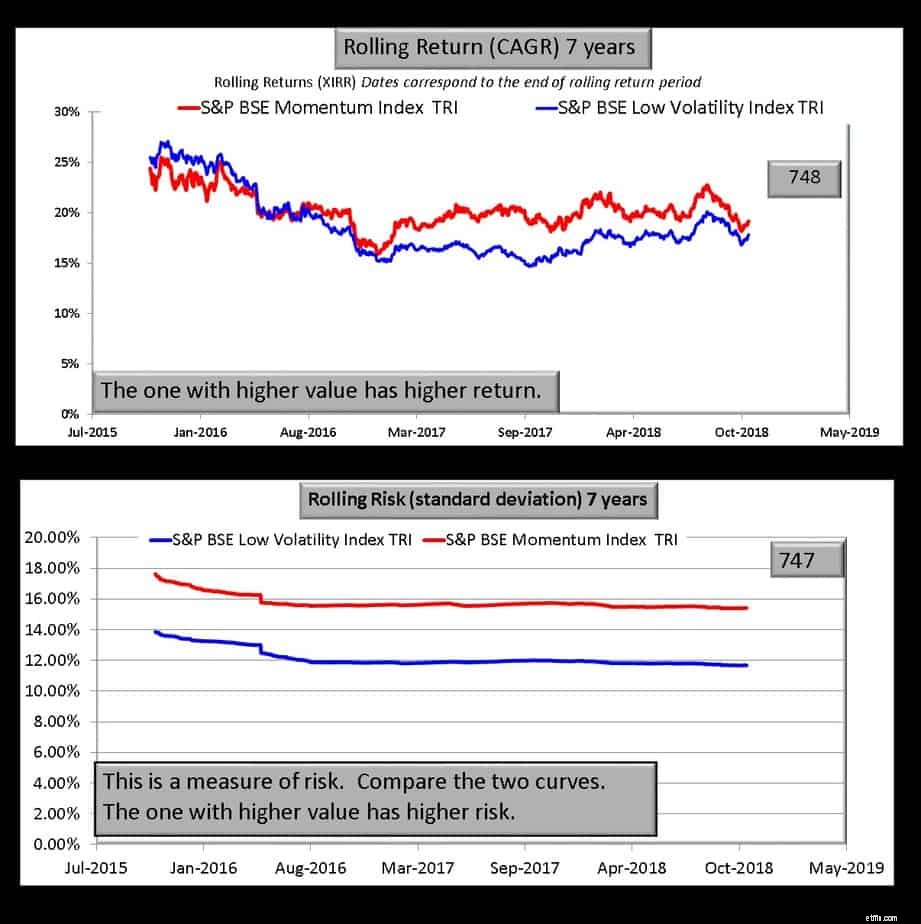

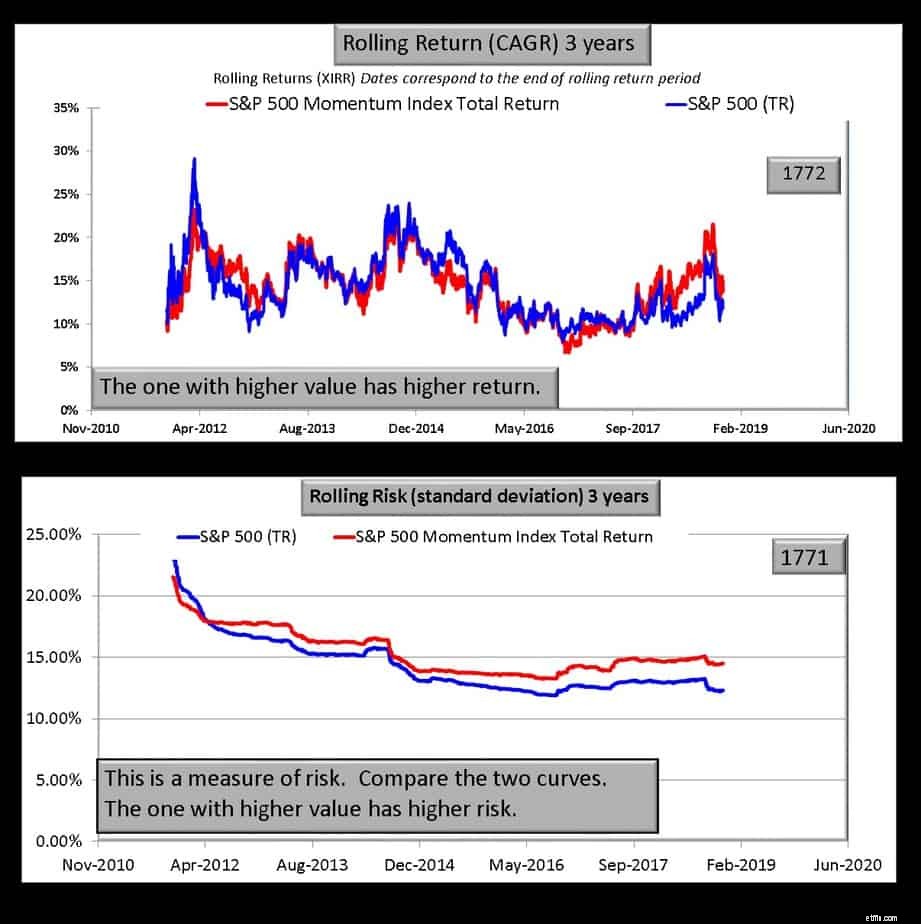

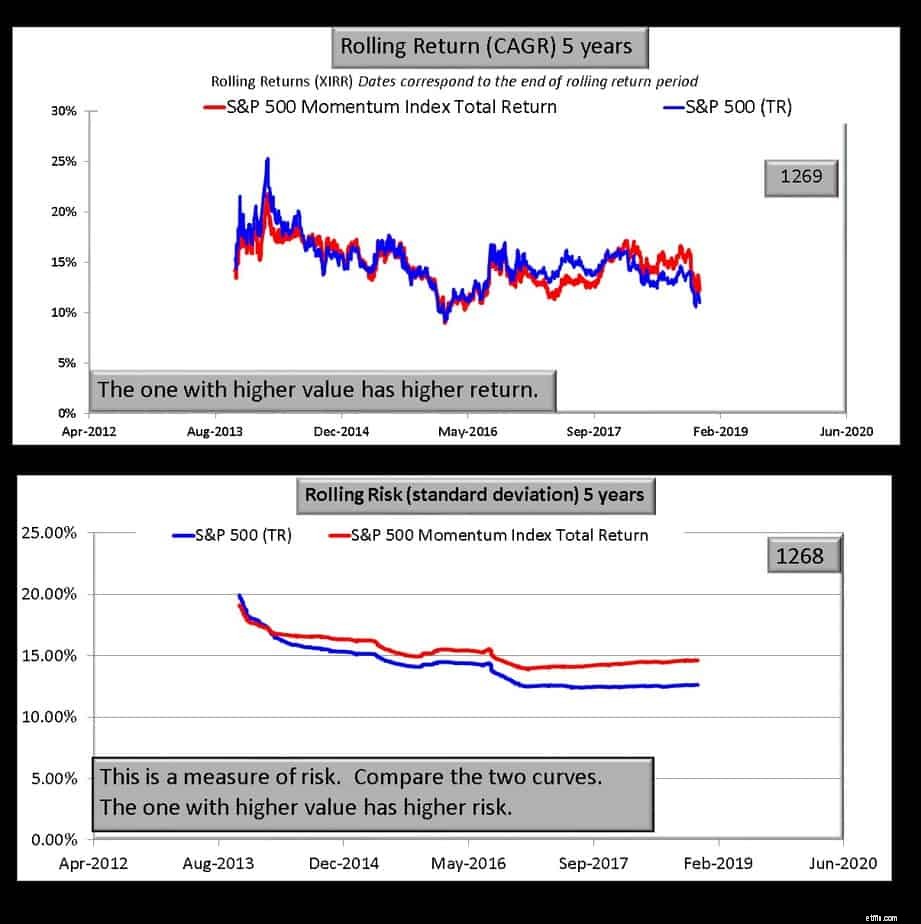

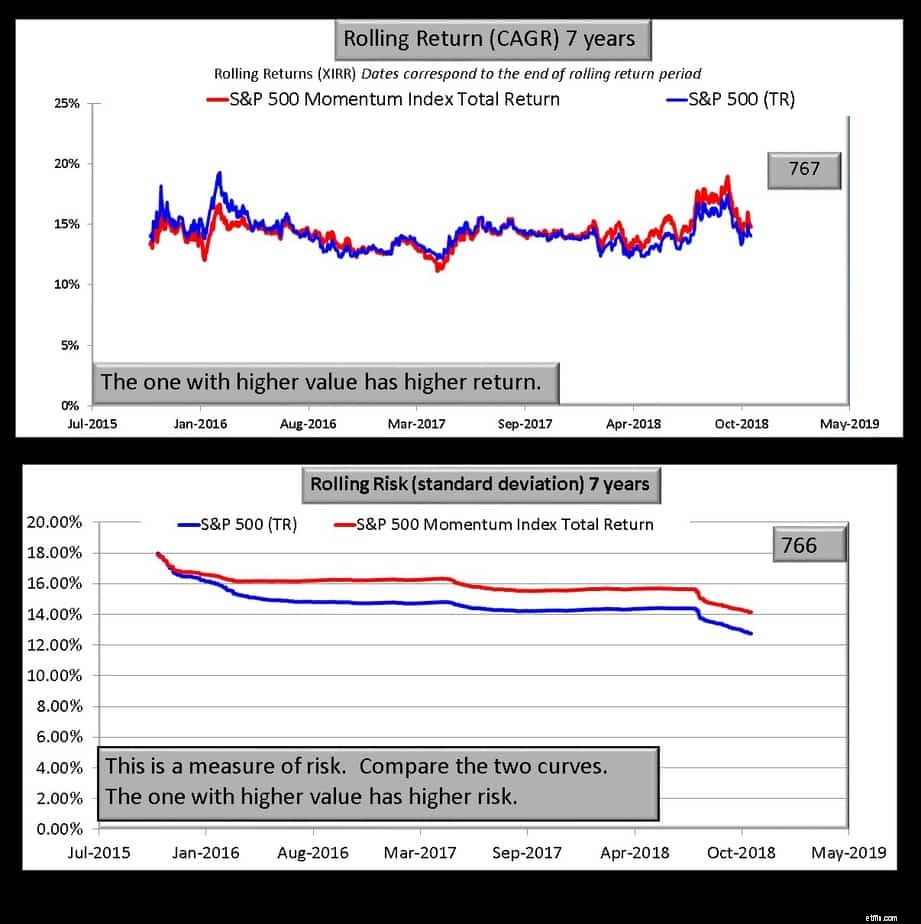

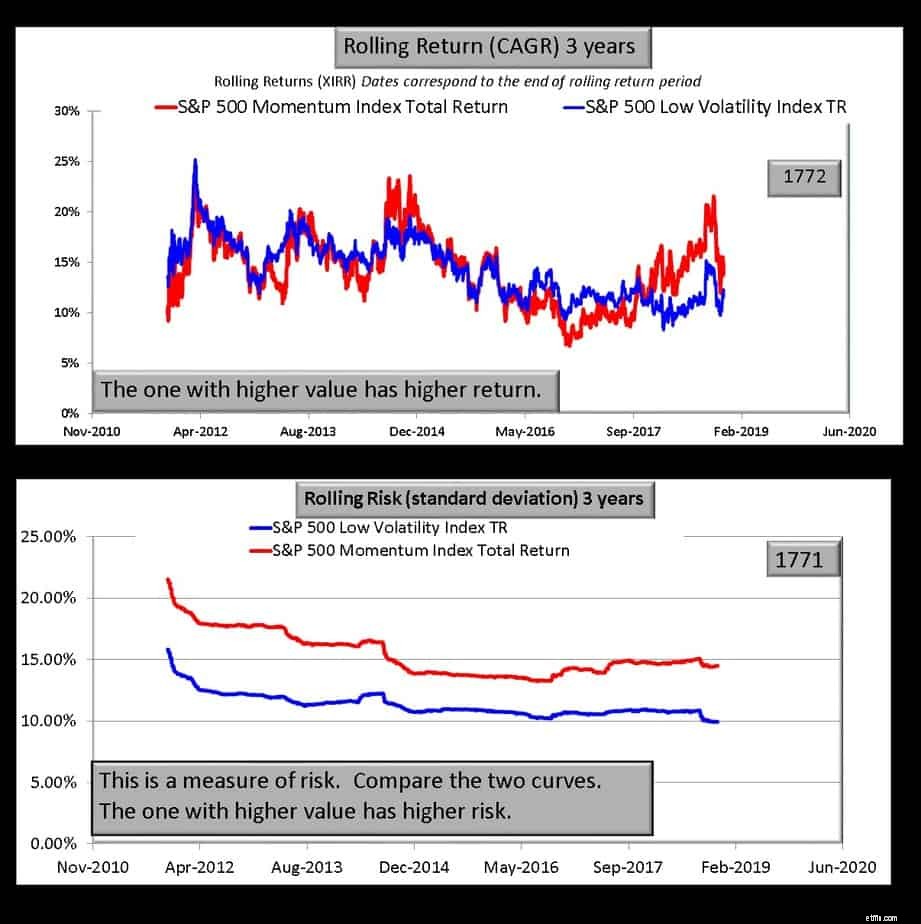

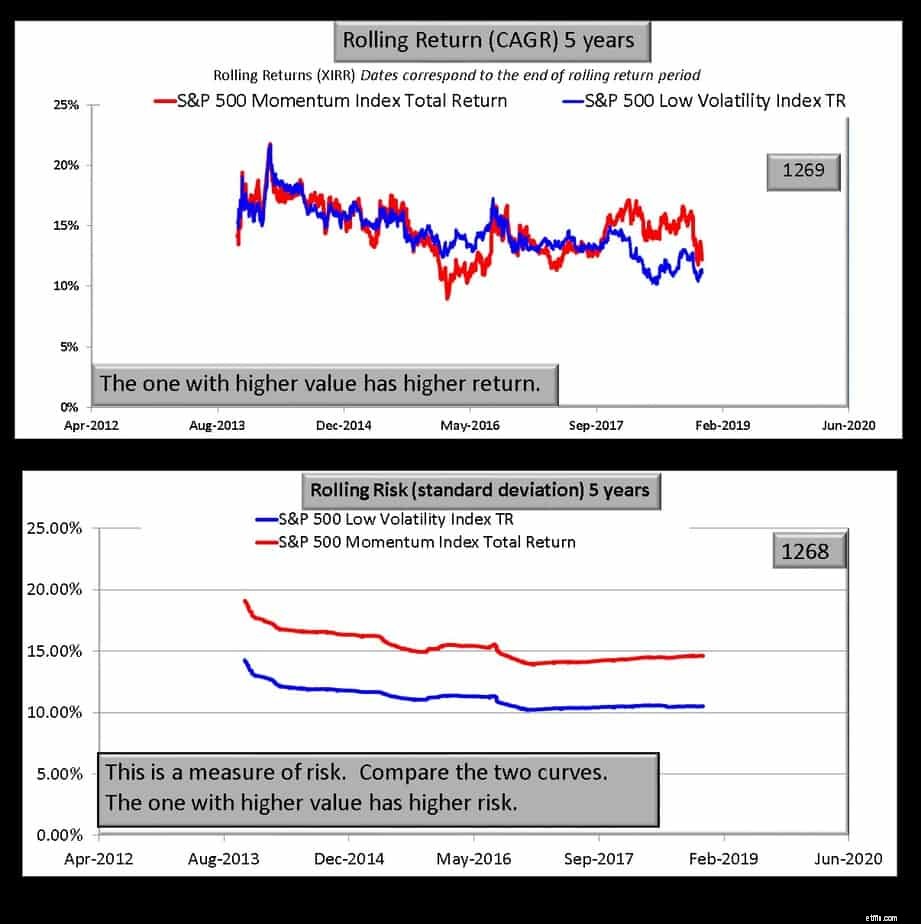

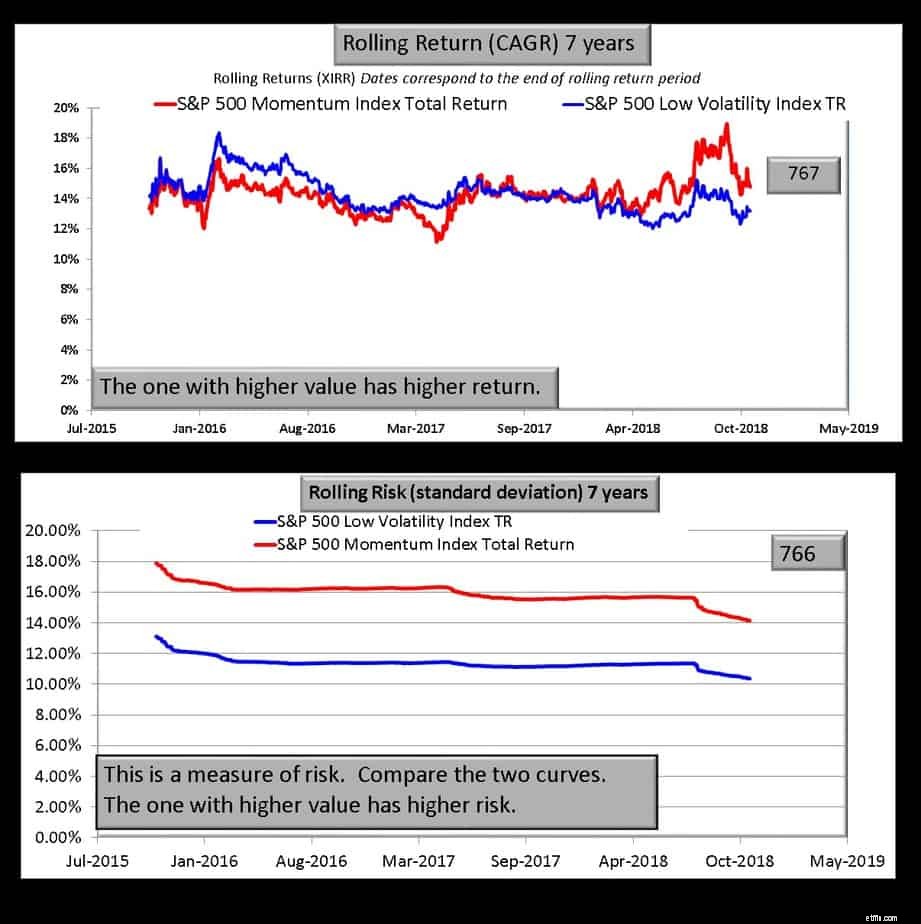

以下のすべてのグラフで、トップパネルにはローリングリターンがあります。各曲線(赤または青)のリターンデータポイントの数は、右上のボックス(下の1735)に示されています。下のパネルは、測定リスクまたはローリングリスク(標準偏差)です。各グラフに時間をかけて、グラフの内容を理解してください。

BSEモメンタム指数は、その親指数であるBSEラージミッドキャップを明らかに上回っています。私が面白いと思うのは、ボラティリティに関しては、2つの間に大きな違いはないということです。わずか7年以上で、モメンタムインデックスのボラティリティが少し高くなっています。では、質問に対する答えは、インドへの投資の勢いは機能するのでしょうか。 大きなYESです!技術的には、BSEで使用されている勢いのある投資方法はインドで機能します。

勢いに乗った個々のポートフォリオの実際の例は、Prashanth Krishのブログ(@ Prashanth_Krish )にあります。 ツイッター)portfolioyoga。これはNiftysmallcap 100でベンチマークされ、株式は上記と同様の戦略で選択されます。この戦略には不利な点がないわけではありませんが、自分が何に取り組んでいるのかを理解している人には有効です。

BSEモメンタム指数は、センセックスと同様のボラティリティを持っていますが、はるかに高い報酬があります。

モメンタム指数はボラティリティ指数を「時々」上回りますが、常にリスクが高くなります。したがって、私の意見では、これは低ボラティリティの方法に優位性を与えます

S&P 500モメンタム指数は、S&P 500の100銘柄で構成され、上記のように計算されたリスク調整後モメンタムスコアが最も高くなります。このインデックスをS&P 500およびS&P 500低ボラティリティインデックス(S&P 500で最もボラティリティの低い100銘柄)と比較します

S&P 500に比べてやりがいがなく、少し不安定であるため、S&P500の勢いを選択する説得力のある理由はありません。

繰り返しになりますが、S&P 500モメンタムインデックス(または具体的にはS&Pで使用されるモメンタム投資方法)は、米国では機能していないようです。低ボラティリティ指数は、ボラティリティがはるかに低くなります(ただし、S&P 500と比較した場合、それも報われません。低ボラティリティの株式投資:機能しますか?リスクが低く、リターンが高いですか?)

S&PBSEモメンタムインデックス

S&PBSE低ボラティリティ指数 アダニ港と特別経済区 AsianPaints Ltd Asian Paints Ltd Bajaj Auto Ltd Axis Bank LtdBosch LtdBajaj Auto Ltd.Britannia Industries Ltd.Bharti Airtel LtdColgate-Palmolive India LtdCoal India LtdDabur India LtdHDFC Bank Ltd HDFC Bank Ltd Hero MotoCorp Ltd Hero MotoCorp Ltd Hindustan Unilever Ltd Hindustan Unilever Ltd 住宅開発金融公社住宅開発金融公社 ICICI Bank Ltd IndusInd Bank Ltd IndusInd Bank Ltd Infosys Ltd Infosys Ltd ITC Ltd ITC Ltd Kotak Mahindra Bank Ltd コタックマヒンドラバンクリミテッドラーセン&トゥブロリミテッド Larsen&Toubro Ltd Mahindra&Mahindra Ltd Mahindra&Mahindra LtdMarico LtdMaruti Suzuki India Ltd Maruti Suzuki India Ltd NTPC LtdMRF LtdOil&Natural Gas Corp LtdNestle India LtdPower Grid Corp of India Ltd NTPC Ltd Reliance Industries LtdOracle Financial Services Software LtdState Bank of IndiaPidilite Industries LtdSun Pharmaceutical Industries Ltd Power Grid Corp of India Ltd Tata Consultancy Services LtdRajesh Exports LtdTata Motors LtdRBL Bank LtdTata Motors Ltd DVR Tata Consultancy Services Ltd Tata Steel LtdUltraTech Cement LtdVedanta Ltd Wipro Ltd Wipro LtdZee Entertainment Enterprises LtdYes Bank Ltd重複する株は赤で表示されます。現在、低ボラティリティ指数の17銘柄がモメンタム指数の一部です。 50%以上オーバーラップするように!

結論として、スマートベータ戦略または代替ベータ*戦略(勢いと低ボラティリティ)の両方が、米国(先進国市場?)ではなく、インド(上記の低ボラティリティポストで見たように発展途上市場?)でより効果的に機能するようです。 。今後の投稿では、ボラティリティの低いモメンタム株の特定についてさらに深く掘り下げていきます。 *代替ベータとは、元の資本資産価格モデル(CAPM)でカバーされていないリスクを指します

モメンタム投資に関心のある投資家は、上記のリンクとブックを使用して、BSEモメンタムインデックスまたはBSE低ボラティリティインデックスの株式を追跡し、2018年11月の株式ポートフォリオ更新(レイジーインベスティング)のテストと同様の方法で投資できます。