自家製家具会社のKodaLtdは、元のブランドであるCommuneを拡大および成長させています。投資論文を引き出すために、会社の歴史と実績を詳しく調べます。

2020年1月14日

Koda Ltd (SGX:BJZ)はシンガポールで設立され、1972年に設立されました。このグループはKoh Teng Kwee会長によって設立され、現在は3世代のKoh家が同じ事業で働いています。 Kodaは一流の家具会社であり、世界をリードするオリジナルデザインメーカー(ODM)として認められています。

このグループはデザインの強さで知られており、見た目に美しく機能的な家具で世界中の高級顧客に対応しています。このグループはまた、2011年に小売製品に焦点を当てた自社ブランドとして独自のブランド、Communeを設立し、シンガポール、マレーシア、中国、ベトナムで存在感を示しています。

2019年6月30日(2019年度)現在、グループには合計67のコミューン店舗があります。

このグループは、8年間のハードワークの後、ビジネスの多くの側面を微調整することにより、ビジネスを好転させることができました。以下では、過去5年間のビジネスの変革を分析し、Communeブランドの今後の成長の可能性についても考察します。

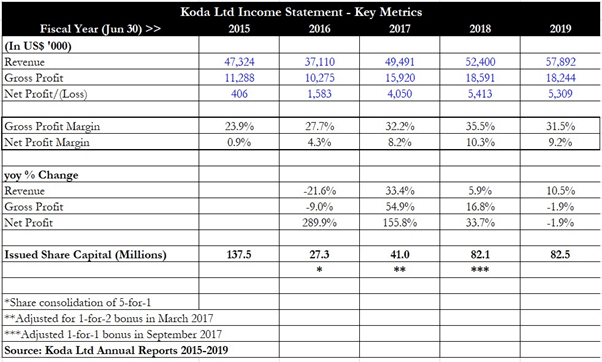

Kodaの収益は2015年度の4,730万米ドルから2019年度には5,790万米ドルに増加しました。これは、グループが非常に競争の激しい業界にあることを考えると、平均的な偉業ではありません。

子会社のメトロリンク(中国)とロッサーノ(ベトナム)が赤字企業であったため、2015年度から2016年度にかけて大幅な減収(前年比-21.5%)となった。

この落ち込みに続いて、コダはDR店舗の数を増やすことに注力し、コミューン製品の米国と中国への販売(輸出販売)を促進し、次の3会計年度で一貫した収益成長をもたらしました。

売上総利益率も、2015年度から2018年度にかけて、23.9%から35.5%へと目覚ましい成長を見せました。 2016年度の23.9%から27.7%への最初の上昇は、利益率を押し下げていた赤字企業のロッサーノとメトロリンクの売却と、コダの小売および流通事業の成長によるものでした。

その後、製造およびサプライチェーンの効率が改善され、粗利益率はさらに改善され、30%を超えました。コミューンからのより高い収益と価格決定力に加えて、より高い稼働率は、マージンを4年間で最高の35.8%に押し上げるのに役立ちました。 2019年度の売上総利益率は、販売構成の変化と新製品の研究開発費によりわずかに緩和されました。

ビジネスプロセスの再設計の結果、グループの純利益率は2015年度の0.9%から、2018年度と2019年度には約9%から10%に跳ね上がりました。

2017年度は、マレーシアに専用ハブを建設し、物流の流れを促進し、輸送コストの削減と生産効率の向上を実現しました。 2019年度の流通、ロジスティクス、および人件費の上昇により、純利益率は少し低下しましたが、グループの低利益率から高利益率のビジネスへの転換は現在、構造的な位置にあります。

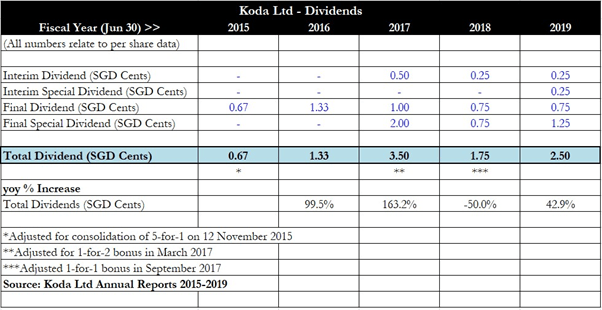

注: コダの発行済み株式資本基盤の進化を説明する行を追加しました。同社は、SGXが設定した最低取引価格基準により、2016年度に5対1の株式分割を行いました。これにより、会社が上場を維持するには、株価が少なくともS $ 0.20である必要があります。その後、2017年度と2018年度に、それぞれ1対2のボーナス発行と1対1のボーナス発行を行い、発行済株式数を増やしました。

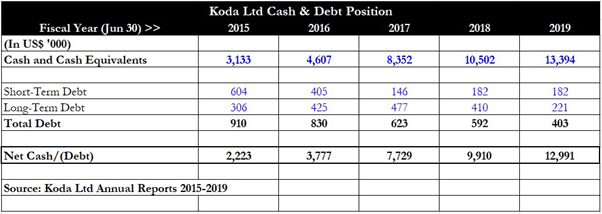

幸田氏は、債務を返済し、財源を現金で満たすという驚くべき能力を実証してきました。これは、投資家にとって常に非常に良いことです。 2015年度においても、グループはすでに純現金ポジションでスタートしており、管理可能な総債務レベルは91万米ドルでした。純現金は220万米ドルでした。

2019年度に早送りすると、現金残高は1,340万米ドルに跳ね上がり、総債務は半分以上の403,000米ドルになりました。経営陣は年次報告書で慎重さを何度も繰り返しており、これは長年にわたる数字によって証明されています。

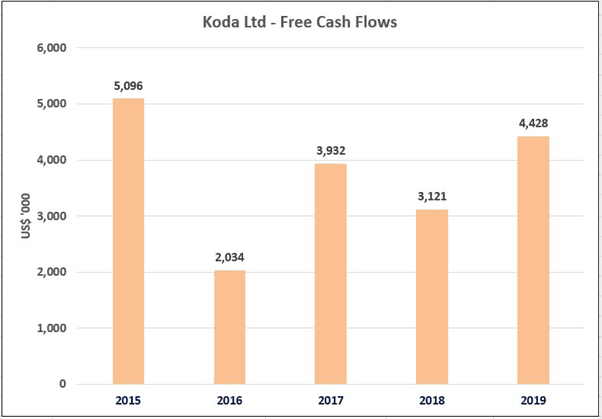

このグループには、一貫したフリーキャッシュフロー(FCF)の生成の実績があります。上のグラフはこれを明確に示しており、2016年度も、メトロリンクとロッサーノの事業を売却したにもかかわらず、コダはまともなレベルのFCFを生み出し続けました。営業活動によるキャッシュフローは依然として非常に健全であり、グループは生産プロセスを改善し、サプライチェーンを合理化するために資本的支出に費やす必要がありますが、それでもグループは良好なレベルのFCFを生み出すことができます。

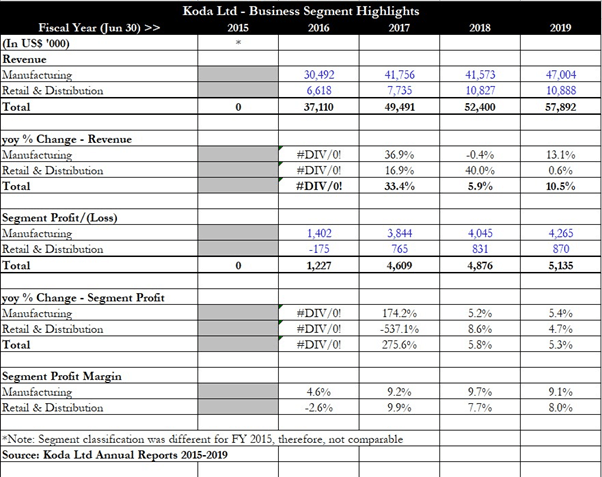

コダの事業セグメントのハイライトに移ると、そのODM事業は「製造」部門に分類され、コミューン事業は「小売および流通」に分類されます。上記の内訳から、全体の収益の伸びは広範囲であり、2016年度から2019年度までの両方のセグメントが前年比で伸びていることがわかります。

生産プロセスの改善とコミューンブランドを高めるために行われた投資により、セグメントは2017年度以降、約8%の利益率でセグメント利益の増加を報告することができました。製造業のセグメント利益は海外輸出の増加に伴い成長し、セグメントマージンは9%から10%の地域で安定しています。

全体として、コダが他の国でコミューンにDRストアを増やし、米国などの国への輸出の増加に対応するために製造部門を強化するにつれて、数字は健全で増加する傾向を示しています。

上の表に見られるように、コダは常に配当に寛大でした。純利益が大幅に増加した2017年度は、特別配当2セントを含む大幅な増配も実施しました。 2018年度の配当は2017年度(1対1のボーナス発行で調整)と同程度であり、2019年度も中間配当を初めて導入し、増配を続けた。

2019年度の総配当は2.5セントに達し、最後に取引された株価S $ 0.58で約4.3%の寛大な配当利回りを提供します。

コダの強みのひとつは、アニュアルレポートの解説や、プレゼンテーションやプレスリリースなどで定期的に事業の最新情報を発表することで、株主の皆様と事業計画や戦略についてコミュニケーションを図っていることです。投資家は、グループの計画に関する情報を共有し、会社の戦略的で長期的な方向性を示す上で、経営陣の率直さを高く評価する必要があります。この寛大な共有により、投資家は長年にわたるグループの変革と成長を評価することができ、将来がどうなるかについての可視性を提供するのにも役立ちます。

2017年7月、Kodaは企業およびビジネスの最新情報をリリースしました。これにより、Kodaは達成したことを概説し、将来の方向性を設定しました。主要な戦略的レビューが終了し、経営陣は、主要な輸出顧客の納期の短縮や、最小注文数量の減少や製品の幅の拡大による注文パターンの変更など、さまざまな側面に対処するための対策を講じる必要があると結論付けました。ミックス。

その結果、グループは、Communeのフットプリントを拡大し、マージンを維持またはさらに改善するのに役立つ4本柱の前進戦略を考案しました。

Kodaの新しい戦略の4つの柱は次のとおりです。

生産効率の向上の目的は、マージンを高く保ち、生産量を簡単に拡大でき、使用率を最適なレベル(85%から90%)に保つことです。サプライチェーン管理の改善には、適切な下請け業者の選択、調達と製造のプロセスの改善、および60,000平方フィートの保管と流通のハブの確立が含まれます。

コミューンブランドの拡大にとって、これが最も重要な柱であり、過去数年間のブランドの持続的かつ継続的な成長の舞台となると思います。コミューンは独自の社内デザインチームを誇り、毎年1つのコレクションをリリースしています。 2017年7月、コミューンには合計43店舗があり、そのうち4店舗はシンガポール、3店舗はマレーシア、35店舗は中国にあります(オーストラリアに1店舗のブランドがあります)。 2019年6月末まで早送りすると、中国には現在56のDRストアがあり、香港とフィリピンにはそれぞれ新しいDRストアが設置されています。これは、経営陣が地域のフットプリントを拡大するにつれて、Communeのブランドが着実に拡大していることを示しています。

経営陣は(2019年度のプレスリリースで)2020年までに計画されている100のコミューンストアの展開は順調に進んでおり、さまざまな消費者セグメントを対象とした製品開発の取り組みが行われていることを繰り返しています。 CommuneのCEOであるJoshuaKoh氏は、他の家具ブランドとの差別化を図るために、デジタル化に投資するというブランドの計画を再確認しました。これらの1つは、シームレスなオムニチャネルエクスペリエンスを顧客に提供するCommuneの動いている消費者エクスペリエンスの立ち上げでした。

ボリアやハブシュなどの確立されたヨーロッパのブランドとの戦略的コラボレーションによって考案された、コミューンによるAlt.Oと呼ばれる新しいブランドも2019年度に立ち上げられました。最近、シンガポールのミレニアウォークにコンセプトストアがオープンしました。

これは、収益源を多様化および強化するために、さまざまな消費者セグメントに手を差し伸べるコミューンの継続的な取り組みの一環です。

家具市場は常に新しい住宅開発と消費者の豊かさに密接に関係しています。前者は人々が新しい家に移るにつれて家具の需要を促進し、後者は家具をアップグレードするか、使い古された部品を交換するための推進力を説明します。家具の参入障壁は低く、混雑した業界にはさまざまなニーズや価格帯に対応する多くのプレーヤーがいます。 Allied Market Researchによると、世界の家具市場は2018年から2025年まで年平均成長率(CAGR)約3.5%で成長すると予想されています。

一部の推進要因には、可処分所得の増加、不動産の全体的な成長、高級家具や高級家具の需要などがあります。これらの長期的な傾向は、すべての家具メーカーと小売業者に利益をもたらしますが、そのような成長は多くの新規参入者を引き付けるため、市場をより混雑させることにもなります。

ここで、ブランディングと品質の重要性が重要になります。

コミューンやイケアなどの家具ブランドは、継続的なブランドロイヤルティを生み出すために、消費者の強いマインドシェアを指揮し、特定の消費者セグメントをターゲットにしています。

これを10セント硬貨の一般的なショップハウス家具メーカーと比較してください。説得力のあるブランド提案を提供しない限り、製品の価格をプレミアムで設定し、高い粗利益を上げることはほとんど不可能です。

高品質、つまり 手頃な価格での品質 、忠実な顧客基盤を確立する上でも重要です。

一般的なODMメーカーではなく、自分たちでニッチを切り開くことができる家具会社は景気循環を乗り切り、そのような属性を持たない他の会社はやがて姿を消します。

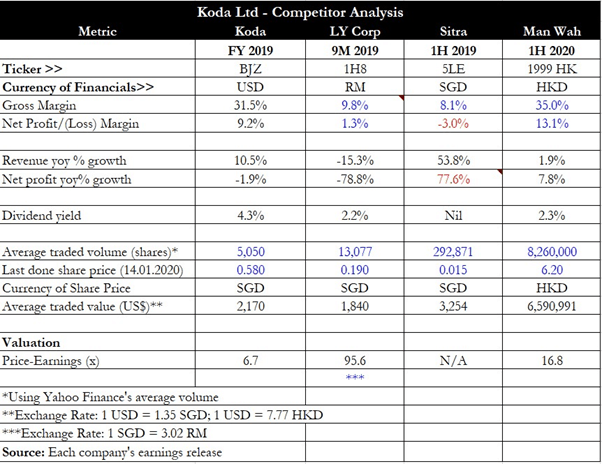

競争力のある分析のために、私はシンガポールに上場している他の2つの家具会社— LY Corporation を選びました。 (SGX:1H8)および Sitra Holdings (SGX:5LE)、および香港に上場しているソファメーカー Man Wah Holdings (SEHK:1999)。

小規模なプレーヤーであるLYとSitraが粗利益を10%未満と報告しているのに対し、純利益は陰気な(1%)か損失を出していることがはっきりとわかります。 Man Wahなどの確立された企業は、高い粗利益率と純利益率(それぞれ、35%と13%)を示しており、ブランディングと規模の重要性を示しています。

4人のプレーヤーの中で、Kodaは4%以上で最高の配当利回りを持っていますが、10倍未満の株価収益率という最も安い評価で取引されています。ただし、投資家は、マンワに比べてコダの流動性がかなり低いため、かなりのポジションを獲得するのに時間がかかる可能性があることに注意する必要があります。

Kodaの主なリスクには、家具スペースでの激しい競争が含まれますが、これは、その強力なブランディング(Commune)と高価格ポイント(Alt.O)によって軽減する必要があります。これらの属性は、他の企業の中で際立っており、会社を群衆から差別化するのに役立ちます。

もう1つの適切なリスクは、景気後退のリスクです。 Kodaは主に高級家具をDRストアで販売しており、CommuneとAlt.Oはそのように位置付けられているため、人々が不必要な支出を削減する不況の影響を受けやすくなります。これまでのところ、コミューンの拡大は景気拡大の時期(2017〜2019年度)に行われていたため、長引く不況に直面した場合にグループがどのように対処するかはわかりません。売上が伸び悩む中、在庫を帳消しにする必要があるかもしれません。これは最終的に利益に大きな打撃を与え、グループを損失に追い込む可能性さえあります。

ここでの緩和要因は、グループに米国やヨーロッパなどの他の市場に輸出するODM部門があることです。このような家具はより手頃な価格であり、より回復力のある需要につながるため、これは不況の影響を緩和するのに役立ちます。

要約すると、Kodaは安価な評価で取引されており、魅力的な配当利回り(年に2回支払われる)を提供し、拡張の計画も明確に示しています。ただし、流動性の低さが問題であるため、投資家は、企業の発展を監視しながら、小さなポジションを取り、それを徐々に増やしたいと思うかもしれません。

堅実な在庫のように見えるものがここにあります。そうは言っても、私はこれを座って大丈夫です。主な理由は2つあります。

リスクと報酬の比率については前に説明しましたが、確立する重要な事実の1つは、常に安く購入する必要があるということです。幸田は決して安いわけではありません。それはビジネスが成長しており、経営陣がビジネスの30%を所有しており、市場は当然のことながらそれをプレミアムでマークアップしています。つまり、この会社に投資する場合は、成長の見通しについて確信を持っておく必要があります。私はいつも間違っている可能性がありますが、昨年と今年に複数のIPOが市場に出回っており、ブルランサイクルの終わりに近づいていると思います。 IPOSが大量に市場に出回ったとき、それは上場の価格がインサイダーにとって非常に魅力的であり、市場参加者が次のホットなものを探して口を膨らませているためです。このタイプの動作は通常、クラッシュまたは少なくとも修正の前に行われます。私が自分自身に疑問に思っている質問のいくつかは、そのようなものです。

これが私のこれまでの思考プロセスです。私は彼らがとても急速に成長したこと、そして彼らが中国で存在感を示していることが好きです。経営陣はオープンで正直であり、かなりの株式を保有しているため、株主を混乱させる可能性はほとんどありません。そうは言っても、彼らの成長ストーリーは、経済が好調であり、中国の小売店が好調であるかどうかにかかっています。また、店舗数の増加が同様の収益の増加に見合っていないことも明らかです。追加された各ストアは、収益ストリームにわずかに追加されただけのようです。これは、利益がいくらか抑制されていることを意味します。フランチャイズになることを望んでいるビジネスにとって良い兆候ではありません。景気後退の際に打撃を受ける可能性が高く、店舗数の増加に伴ってそれほど急速に加速していないように見えるという事実の代わりに、これをパスします。私は間違っている可能性があり、店舗がバランスシートに追加されるまでに遅れがありますが、それは良い前兆ではありません。

中国で強気?中国投資ガイドを読む