目標を計画するときは、目標の投資収益率を想定し、それに応じて投資を計画します。長期的な平均収益を上げることは合理的な選択です。長期平均は問題ありません(長期平均も変更される可能性があります)。ただし、返品の順序も重要です。同じレベルの長期リターンの場合、実際のアウトプットは投資パターンともちろんリターンの順序によって大きく異なる可能性があります。そして、これは、特に退職時の財務計画に影響を及ぼします。

いくつかの例を参考にして、これを理解してみましょう。

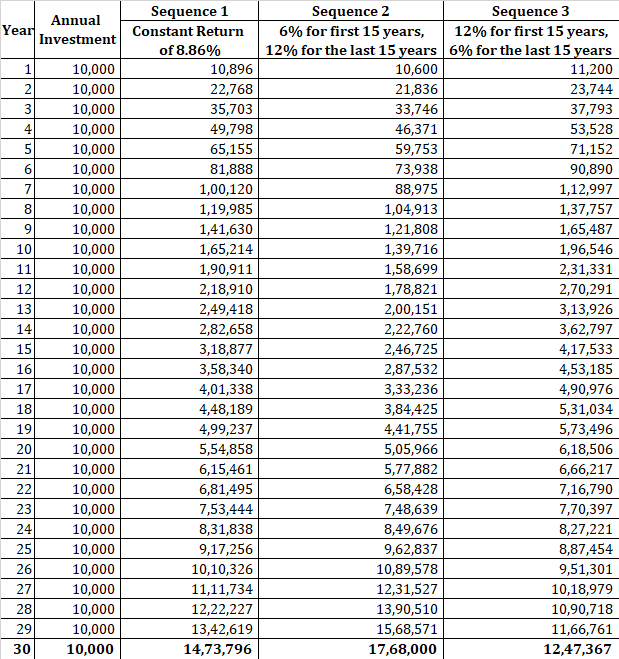

シーケンス1 :あなたは30年間毎年8.96%を稼ぎます。

シーケンス2 :あなたは6%p.a。を稼ぎます最初の15年間および12%p.a。今後15年間。

シーケンス3 :あなたは12%p.a。を稼ぎます最初の15年間および6%p.a。今後15年間。

すべての場合のCAGRは8.96%p.aです。

(1 + 6%)^ 15 *(1 + 12%)^ 15 =(1 + 12%)^ 15 *(1 + 6%)^ 15 =(1 + 8.96%)^ 30 >

Rs 1 lacの投資は、3つのリターンシーケンスすべてでRs 13.72lacに増加します。最終的な金額に到達するためにたどる経路は異なります。ただし、30年の終わりには、同じコーパスになります。

少し変更してみましょう。一時金を投資する代わりに、毎年初めに10,000ルピーを投資することにします。次に何が起こるか見てみましょう。

ご覧のとおり、3つのケースでは金額が大きく異なります。違いもかなりあります。シーケンス3のコーパスは、シーケンス2のコーパスよりも40%以上高くなっています。これは、リターンリスクのシーケンスです。

これは、累積フェーズで返品の順序が重要であることを示しています。 一括投資では問題にならないかもしれませんが、投資が数年に及ぶ場合は明らかに重要です。そして、これは私たちのほとんどに当てはまる可能性があります。ちなみに、一時的な投資であっても、一連の収益はあなたの行動に影響を与える可能性があります。たとえば、不十分な収益の順序は、投資を清算することを決定する程度にあなたを苛立たせる可能性があります。さらに悪いことに、良い時期が来る直前に投資を終了することができます。

現在、経験する資産クラスからのこの一連のリターンを制御することはできません。あなたができることはあなたの市場の見通しに基づいて資産クラスへのあなたの割り当てを微調整することです。ちなみに、あなたの見通しも正しいことが判明するはずです(それが間違っていることが判明するよりも頻繁に)。または、アセットアロケーションアプローチを使用してポートフォリオを定期的にリバランスし、リバランスボーナスを獲得することもできます。

ちなみに、リターンのシーケンスは、投資家が同じファンドで異なるリターンを獲得する理由でもあります。同じファンドに投資しているかもしれませんが、投資の量とタイミングは大きく異なる可能性があります。

読む :CAGR対IRR

一連の返品が最終的なポートフォリオの価値にどのように影響するかを見てきました。ただし、蓄積フェーズでは、少なくともコースを修正したり、目標が損なわれないように対策を講じたりする機会があります。たとえば、ポートフォリオが苦しんでいることに気付いたときに、より多くの投資を試みることができます。さらに、投資初期の悪いシーケンスのリターンは非常に有益である可能性があります(感情をコントロールできる限り)。ただし、最大の利点は、ポートフォリオから撤退しないことです。

退職時に、あなたは撤退をしなければなりません。 (特に初期の部分での)リターンのシーケンスが不十分であることに加えて、撤退はポートフォリオに災いをもたらす可能性があります。あなたはお金を使い果たすことができます。

これを例で見てみましょう。

引退のために1ルピーを貯めたとしましょう。経費に対して年間8ルピーが必要だとしましょう。毎年の終わりに金額を引き出します(計算を簡単にするため)。

あなたがインフレのない世界に住んでいると仮定します。経費のインフレ率が0%の場合、年間経費は一定に保たれます。あなたは8%p.aを稼ぐことができると仮定します。収益率(あるいは、インフレ率を想定し、収益率を実質収益率として表すこともできます)。

毎年8%の収入があり、年間8ラックルピーしか引き出す必要がない場合は、お金が不足することはありません。 50年経っても1ルピーはそのままです。ただし、リスクのある資産に投資している場合、この8%は毎年保証されません。長期的には、8%p.a。を稼ぐことができるかもしれません。

1年目に-10%、2年目に-5%を獲得した場合はどうなりますか?

期待していたこと :最初の1年後に、1ルピーは1.08ルピーになります。あなたはRs8 lacを撤回し、Rs1クローレを残します。同じサイクルが2年目にも繰り返され、2回目の終了時に1ルピーが残ります 年。

実際に起こったこと :あなたのRs 1クローレは、最初の年の終わりに90ラックになります。 Rs 8 lacを撤回すると、Rs 82lacが残ります。 2年目には、さらに5%を失い、Rs 77.9lacで年を終えます。あなたはルピー8ラックを撤回します。 Rs 69.9lacが残っています。

つまり、この2年間でコーパスの30%を失いました。 あなたがお金を失い始めると、オッズはあなたに逆らい始めます。これは数学です。 Rs100からRs50に戻るには、50%を失う必要があります。ただし、Rs50からRs100に戻るには、100%上がる必要があります。

もう一度、退職後の計画に関する私の以前の投稿の1つからの例を考えてみましょう。

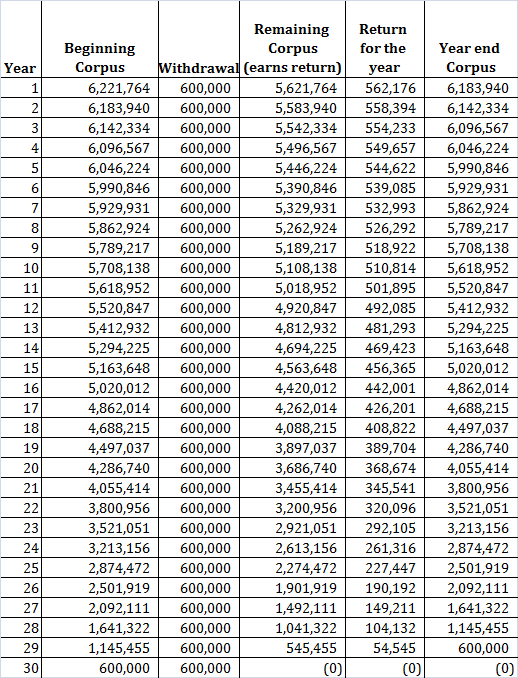

毎年6ラックの収入が必要です(0%のインフレ)。あなたは30年の計画を立てたいと思います。毎年10%の収益を得ることができると仮定すると、退職の開始時にRs 62.21lacが必要です。あなたのポートフォリオは30年の終わりにゼロになります。

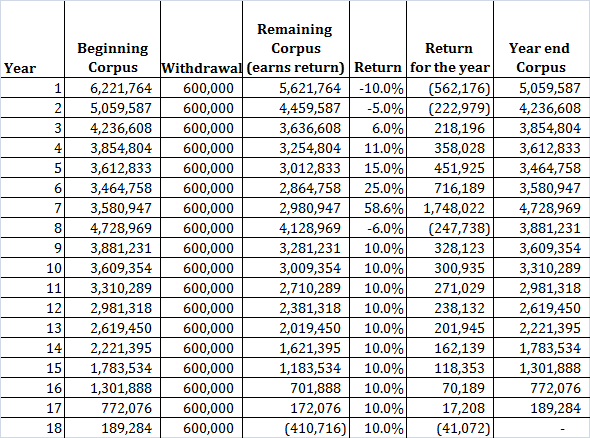

ここで、長期CAGRが10%で、収益が変動する別の一連の収益を想定しましょう。最初はリターンの低いシーケンスを選択します。

あなたは18年目にお金を使い果たしました。悪いリターンの最初のセットは、あなたが回復することができなかったほど多くの損害を引き起こしました。長期平均は依然として年率10%であることを忘れないでください。

リターンの悪いシーケンスは、引退の後半の悪いシーケンスよりも、引退の初期の方があなたを傷つけます。

違いは、引き出しフェーズでは、コーパスからお金を取り出しているということです。 したがって、損失は永続的になります。 投資を売却した後、損失を取り戻す方法はありません。 投資自体は回復する可能性がありますが(ミューチュアルファンドまたは株式はその後、大きな利益をもたらす可能性があります)、ポートフォリオは回復しません。

適切な一連の返品が行われるまでには、その恩恵を受けるのに十分なコーパスさえない可能性があります。さらに悪いことに、あなたはお金を使い果たしたかもしれません。

デキュムレーション/引き出しフェーズにある場合、ルピーコスト平均法は逆に機能します(あなたに対して)。 どうして?なぜなら、市場が落ち込んでいるときは、同じレベルの収入を維持するために、より多くのユニットを販売する必要があるからです。

不安定な投資でリスクを完全に排除する方法はありません。経験する順序を決めることはできません。悪いシーケンスがやってきた場合にのみ、影響を減らすことができます。

超賢い投資家になりましょう。エクイティ投資を終了し、エクイティがうまくいかなくなる直前に、より安全な投資にシフトします。エクイティが好調に推移し始める直前に、エクイティに戻りましょう。問題は、これも可能ですか?

上記を実行できない場合は、資産配分アプローチに固執し、定期的にポートフォリオのバランスを取り直すことをお勧めします。 リスクアペタイト、目標、投資期間に応じて、資産配分を決定できます。市場の見通しに応じて、資産配分をターゲットにするために微調整を行うことができますが、やりすぎないでください。たとえば、60:40(equity:debt)のターゲット資産配分から始めたとします。株式が非常に高額に見える場合は、ターゲット割り当てを55:45または50:50または40:60に変更できます。ただし、バイナリ決定を行う つまり、市場が過大評価されていると感じた場合、株式を完全に撤退するか、割り当てを5%または10%に減らすと、長期的には逆効果になる可能性があります。

同時に、返品の順序は、蓄積中の問題が少なくなります(引退に非常に近い場合を除く)。あなたは投資を売っていないので(またはそう願っています)、良い時期が来るとあなたは回復します。実際、あなたのキャリアの最初の部分での不十分な一連のリターンは非常に有益である可能性があります。

読む :定期的にポートフォリオのバランスを取り直すことはどのように役立ちますか?

コーパスから撤退する必要があるため、これははるかに大きな課題です。引き出しを伴う返品のシーケンスが不十分な場合、ポートフォリオに悪影響を与える可能性があります。

万能の解決策もあり得ません。それはあなたの蓄積されたコーパス、収入要件、あなたのリスク食欲、そしてリスクテイク能力に依存します。

できることがいくつかあります。

発生する返品の順序を選択することはできません。 ある程度、それはあなたの運にもよる。結局のところ、引退する時期を常に選択できるとは限りません。ポートフォリオのサイズ、市場の見通し、および収入の要件に応じて、影響を減らすためにポートフォリオを配置するだけで済みます。