債務相互資金が再びニュースになりました。

2019年6月4日、DHFLはその債券の1つに利息を支払うことができませんでした。それはもう一週間で支払うと言っています。重要ではない。わずかな遅延でもデフォルトと見なされます。現存する規則に従い、DHFLが1つの証券(ファンドスキームが保有するものではない)でデフォルトが発生した場合でも、ファンドスキームが保有するDHFLのすべての債券の価値を書き留める必要があります。そしてそれが起こったのです。 6月5日 th 、CRISILおよびICRAもDHFLをD(デフォルト)にダウングレードしました。多くの債務ミューチュアルファンドスキームはひどく苦しんだ。

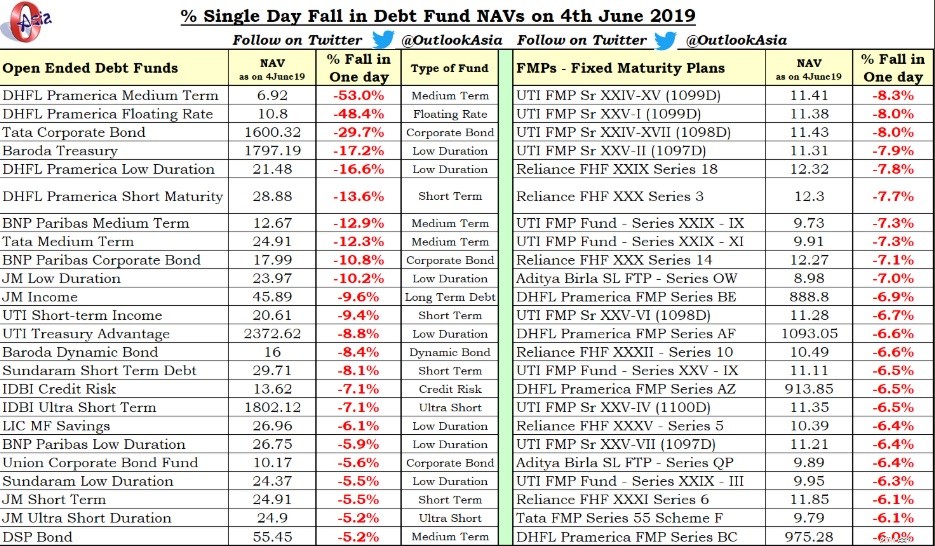

これが、いくつかの債務ミューチュアルファンドスキームのNAVの1日下落です。

いくつかのスキームのFallinNAVは、単に気が遠くなるようなものです。

ちなみに、エクスポージャー全体を償却し、スキームへのさらなる投資の受け入れを停止するのが賢明です。どうして?この投稿で詳しく説明しました。サイドポケットはより良いオプションですが、どのファンドも(1つを除いて)それを行使しませんでした。以前の投稿で、私は債務ミューチュアルファンド投資に関連するさまざまなリスクを強調しました。このDHFLの混乱は、信用リスクの顕在化です。

このクレジットイベントが非常に多くのファンドに影響を与えた理由は、DHFLが数か月前にAAA格付け(最高格付け)の会社であったためです。このため、多くのファンドが不意を突かれています。 DHFLは、クレジットファンドだけでなく、一見安全に見える超短期および低デュレーションのファンドにも場所を見つけました。

これらのファンドスキームが単一の会社でそのような集中的なエクスポージャーをどのように保持できるかを尋ねるかもしれません。ええと、いつもこうだったわけではありません。これらのスキームは、制限内のエクスポージャーを持っていたに違いありません。しかし、昨年IL&FSとDHFLの問題が発生して以来、これらのファンドは資金の流出を経験しています。

5,000ルピーのファンドAがあり、200ルピーのDHFL債務を抱えているとしましょう 。したがって、DHFLエクスポージャーは4%です。しかし、投資家(賢い人)は、トラブルの兆候が見られると、お金を出し始めます。投資家がファンドスキームから4,000ルピーを引き出したとしましょう。償還を満たすために、ファンドスキームはその持ち株を売却する必要がありますが、DHFLを売却することはできません。どうして?誰もそれを購入したり、ファンドマネージャーが売りたい価格で購入したりしたくないからです。 (これは、インドの債券市場の深さの欠如についての解説でもあります)。ファンドの規模は1,000ルピーまで下がっています。ファンドはまだ200ルピーの債務を抱えています。 4%の露出が20%の露出になりました。現在デフォルトがある場合、NAVは最大20%低下する可能性があります。

タタ社債は1日で29.7%下落しました。 2019年6月4日の時点で、ファンドのサイズは184ルピーです(2018年8月には536ルピーでした)。このお金のほとんどすべてが個人投資家からのものであると私は安全に言うことができます。 そのような投資家がアドバイザーと協力していた場合、彼らはアドバイザーを解雇しなければなりません 。デフォルトは突然発生しなかったことに注意してください。ここ数ヶ月、DHFLについて懸念がありました。アドバイザーがこれに気づかなかった場合は、問題があります。機関投資家/企業財務は、債務ミューチュアルファンドの主要な投資家であることを忘れないでください。彼らは少しでもリスクを冒してお金を出します。

前述のプランのいくつかは、満期固定プラン(FMP)です。 FMPはクローズドエンドのデットファンドです。 FMP投資家はさらに悪化しています。ポートフォリオの保有の1つに問題があることに気付いたとしても、ポジションを終了することはできません。最近、HDFCとKotak AMCは、Esselグループからの支払いをまだ受け取っていないため、満期時にFMPの支払いを差し控えました。これについては、Mintのこの記事で詳しく説明します。

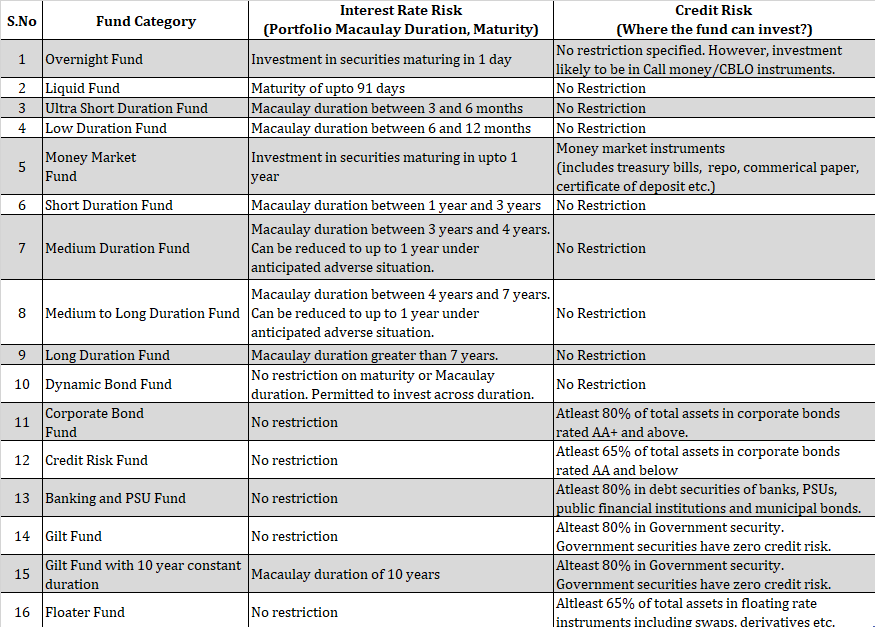

あなたがあなたの負債投資信託投資からリスクを取り除くことができる方法はありません。ポートフォリオに適した種類のファンドを選択する必要があります。 SEBIの分類によると、16種類の投資信託スキームがあります。

ご覧のとおり、政府の証券ファンド(Gilt Funds)でさえ、最大20%の非政府証券を保有することができます。国債には信用リスクはありません。短期の英国債のカテゴリーがないため、英国債のファンドにはかなりの金利リスクが伴う可能性があります。

DHFLが間もなく債務不履行に陥った債券の利息を支払う可能性があります。それらの特定の債券を保有していたファンドスキームは、NAVに利息の支払いを書き戻します。元本の支払いやDHFLからの他の債券を保有するスキームにはそのような運はありません。

一部の債務基金は、近い将来にエクスポージャーが満期になります。彼らがお金を取り戻すことができれば、彼らは全額(利息と元本の支払いの両方)をNAVに書き戻し、そのような投資家は何も失うことはありません(彼らが償還せず、投資信託が新たな購入を止めた場合)。 、大きな「もしも」があります。

DHFLが支払わない場合はどうなりますか?

ハッシュされたものはすべて履歴です。変更することはできません。将来、この混乱を避けるために何ができるかを楽しみにして理解しましょう。

RememberIL&FSとDHFLは、以前はAAA格付けの会社でした(信用格付け機関を信頼することはできません)。そのような会社が一夜にして破産し始めた場合、それはあなたが(債務ファンドの投資家として)捕まるのは時間の問題です。債券市場の深さが不足していると、一般的な問題について知っているにもかかわらず、ファンドマネージャーがポジションを調整できなくなる可能性があります。ちなみに、ファンドマネージャーも完全に免除することはできません。銀行の固定預金の代わりと見なす前に、債務ファンドに関連するリスクを理解してください。

Andyes、DHFLからNCDに投資した人たちのために考えを惜しまないでください。

Myclientsと私は、DHFLのデフォルトのために小さな影響がありました。私たちは、はるかに早くファンドのビッグポジション(DHFLエクスポージャーが高かった)から脱退しました。税務上の配慮や資金配分が非常に少なかったため、一部のポジションを辞めませんでした。したがって、全体的な影響は非常に限られていました。