SEBIは、2017年10月に投資信託スキームの合理化と分類を義務付けました。

このルールでは、既存の投資信託スキームはすべて、SEBIによって指定されたカテゴリの1つに適合しなければなりませんでした。 AMCごとにカテゴリーごとに1つのファンドのみという追加のルールがありました。その結果、多くの既存のMFスキームが新しいスキームに統合されました。

投資家の観点からすると、これは歓迎すべき動きです。このような合理化は、混乱を減らし、投資家がより多くの情報に基づいた意思決定を行うのに役立ちます。

ただし、このような合併後、少なくとも一枚の紙でキャピタルゲインの計算を行う場合は、キャピタルゲインの計算が少し複雑になります。

AMCまたはRTAのWebサイトからそのような情報をダウンロードできますが、そのような計算がどのように機能するかを知っておくとよいでしょう。さらに、RTAステートメントは、現時点で結果に奇妙な値を投げかけています。

この問題は、新しいスキーム(多くのスキームがマージされている)のNAVが古いスキームのNAVと異なる場合に発生します。

NAVの変更は、(スキームに加えて)他のスキームが新しいスキームに統合されたことによるものです。つまり、新しいスキームに統合されたスキームは、スキームだけではありません。 。他にもたくさんあるかもしれません。

理由が何であれ、新しいスキームのNAVが古いスキームのNAVと異なる場合(ただし、ポートフォリオの値は同じである必要があります)、保持されるユニットの数は変化します。

例を通して理解しましょう。

合併日のポートフォリオの価値

=合併日のAのNAV X Aの保有ユニット数

=合併日のBのNAV X 受け取ったBのユニット数

事実上、合併や切り替えによってポートフォリオの価値が変わることはありません。

合併日にスキームAのNAVがRs 50で、スキームBのNAVがRs 100の場合、Aの2ユニットごとに1ユニットのBが取得されます。 。これにより、ポートフォリオの価値は変わりません。

合併日においてスキームAのNAVがRs 100で、スキームBのNAVがRs 50の場合、保有するAのユニットごとに2ユニットのBを取得します。

適切なスキーム名でこれを理解しましょう。

HDFCバランスファンドは2018年6月1日にHDFCハイブリッドエクイティファンドに統合されました。そのため、HDFCバランスファンドは2018年6月1日以降存在しなくなりました。スキームへの投資はすべて譲渡されました。 HDFCハイブリッドエクイティファンドへ。

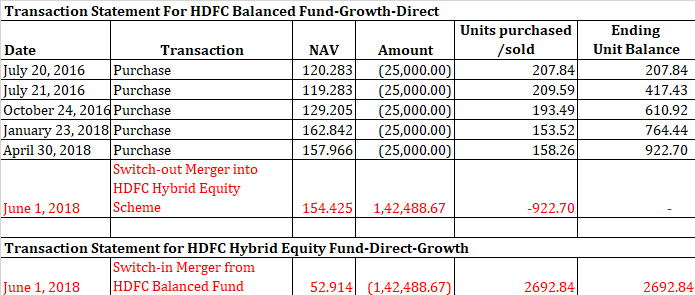

実際のNAV値を使用した架空の例を見てみましょう。この取引明細書を見てみましょう。

ご覧のとおり、合併後もポートフォリオの価値は変わりません。違いはユニット数とNAVにあります。

154.425 X 922.70 =52.914 X 2692.84

正直なところ、大きな変化はありません。

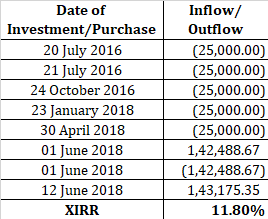

XIRRを使用して、スキームからの収益を計算できます。 XIRRはキャッシュフローを考慮します(ユニットやNAVは考慮しません)。合併によってキャッシュフローが発生しなかったため、2018年6月1日の2つの取引を簡単に無視できます。または、XIRRの計算中に両方の取引を追加することもできます。

2018年6月12日のHDFCハイブリッドエクイティのNAVは53.169でした。

上記の例では、2018年に2つの投資を行いました。これらの投資は1年未満であるため、結果が少し歪む可能性があります。

計算に取り掛かる前に、次の点に注意してください。

ケース1:合併(スイッチイン)日以降に購入および販売されたユニットの場合

以前と同じように計算を行うことができます。 HDFCハイブリッドエクイティファンドのユニットを購入および販売しました。

他のスキームでは、購入(および合併)が2018年1月31日より前に行われた場合、祖父の規定も適用される場合があります。

ケース2:合併前に購入したユニットの場合

計算は少し複雑です。例を使って理解しましょう。

2018年6月12日にHDFCハイブリッドファンドのユニットを販売するとします。

2018年6月12日のスキームのNAVは53.169でした。

いいえ。販売されたHDFCハイブリッドファンドのユニット数 =Rs 20,000 / 53.169 = 376.159ユニット

キャピタルゲインを計算するには、2つのことを理解する必要があります。

いいえをどのように把握しますか。古いスキームで販売されたユニットの数は?

376.159ユニットのHDFCハイブリッドエクイティファンド=以前のHDFCバランスファンドのユニット数

このためには、次のことを行う必要があります:

376.159 X NAV of HDFC Hybrid Equity Scheme(合併日(2018年6月1日))

=合併日のHDFCBalancedのユニット数XHDFCBalancedのNAV

=>

いいえ。バランスの取れたHDFCのユニット数=376.159 *(52.914 / 154.425)=128.819ユニット

これは、376.159ユニットのHDFCハイブリッドエクイティファンドを販売することにより、128.819ユニットのHDFCバランスファンドを効果的に販売したことを意味します。

販売された128.891ユニットを把握する必要があります。

ミューチュアルファンドの購入と償還は先入れ先出し(FIFO)ベースで機能します。つまり、最初に購入したユニットが最初に販売されます。

取引明細書を振り返ると、最初の購入は2016年7月20日で、NAV120.283で207.84ユニットを取得したことがわかります。この例ではこれで十分です。

基本的に、これらのユニット(2016年7月20日に購入)が最初に販売されます。

HDFCハイブリッドエクイティ376.159ユニットまたはHDFCバランス128.819ユニットの販売価格 =Rs 20,000

128.819ユニットのHDFCバランスの購入価格 =128.891 * 120.283 =Rs。 15,503.86

キャピタルゲイン =Rs 4,496.2

キャピタルゲインを把握したら、キャピタルゲインがどのように課税されるか(短期、長期、株式、負債)を確認する必要があります。

エクイティファンドユニット(2018年1月31日より前に購入)で、その売却により長期キャピタルゲインが発生する場合、祖父の規定の追加の問題があります(2018年予算で導入)。

祖父の規定の下で 、エクイティ投資(2018年1月31日より前に購入)の売却により長期キャピタルゲインが発生した場合、2018年1月31日までに発生したゲインは非課税になります。

この例では、スキームはエクイティスキームであり、ユニットは2016年7月20日に購入されました。ユニットは2018年6月30日に販売されたため、保有期間は1年で、結果として生じる利益は長期キャピタルゲインとして分類されます。

2016年に購入したため、祖父の規定も適用されます。

この場合のキャピタルゲインを計算するには、2018年1月31日現在のHDFCバランスファンドのNAVも必要です。

2018年1月31日にバランスの取れたHDFCのNAV =160.410

2018年1月31日にバランスがとられたHDFCの128.819ユニットの値 =Rs 20,675.9

2018年1月31日の投資額は売却価格よりも高いため、LTCG全体が免除されます。長期的なキャピタルロスも発生しないことに注意してください。この投稿を読んで理由を理解してください。

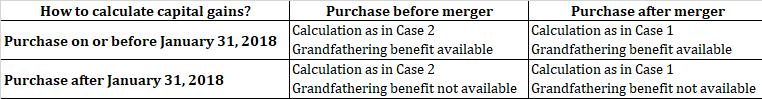

要約すると、

祖父の規定は適用されません。ケース1と同様の計算。

祖父の規定は適用されません。ケース2と同様の計算(株式投資の売却に関するLTCGの祖父の利益なし)

ケース2と同様の計算(株式投資の売却に関するLTCGの祖父の利益を伴う)

ケース1と同様の計算(株式投資の売却に関するLTCGの祖父の利益を伴う)。この場合、2018年1月31日に古いスキームのNAVはありません。したがって、課税対象の長期キャピタルゲイン(株式投資の場合)に到達するには、新しいスキームのNAVと連携する必要があります。

読む :LTCG税の導入はあなたのエクイティリターンにどのように影響しますか?