あなたは特定の資産配分の組み合わせから始めます。

定期的に、ポートフォリオを元の資産配分の組み合わせにします。

投資するラックが20ルピーあるとします。エクイティとデットの2つの資産クラスがあります。

エクイティに10ラックルピー、負債に10ラックルピーを投資します。 50:50の資産配分。

次の1年間で、エクイティは20%のリターンを提供し、デットは5%のリターンを提供します。

エクイティへの投資は12ルピーに増加します。債務への投資は10.5lacに増加します。ポートフォリオの合計は22.5ラックです。

リバランスすると、エクイティとデットの金額が等しくなります。つまり、それぞれ11.25ラックルピーです。

これを達成するには、エクイティの一部を売却し、その収益を使用して負債を購入する必要があります。

あなたは毎年運動を繰り返します。そして、それがリバランスのすべてです。

リバランスは、ポートフォリオのボラティリティを減らすのに役立ちます。場合によっては、それはより高いリターンにもつながる可能性があります。

例を使ってこれを理解しましょう。

1989年1月1日に10ルピーを投資します。 半分の金額をSensexインデックスファンドに投資し、残りの半分を固定預金に投資して、8%p.a。を保証します。

仮定:8%p.a。 30年間の固定預金での30年間は非現実的ですが、遊び心があります。簡単にするために、税金は無視しましょう。さらに、インデックスファンドがインデックスのパフォーマンスを完全に複製していると仮定しましょう。この投稿では、計算のために物価指数(トータルリターン指数ではなく)を検討しました。

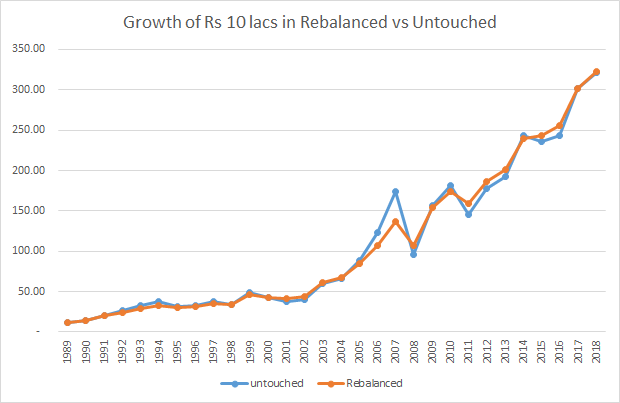

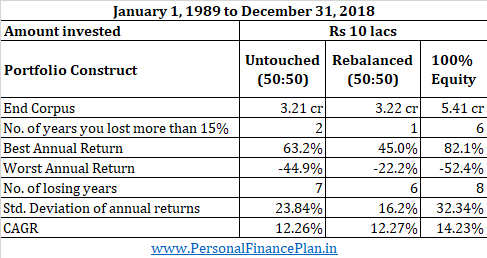

1989年1月1日にSenexインデックスファンドに投資されたRs5lacは、Rsに成長します。 2018年12月31日の2.7クロレサ。これは、14.2%p.a。のCAGRです。 30年以上。

固定預金に投資されたRs5lacはRs50に増加します。2018年12月31日現在31lacです。

2つの数値を合計すると、Rs3.21クローレの合計になります。年平均成長率12.26%

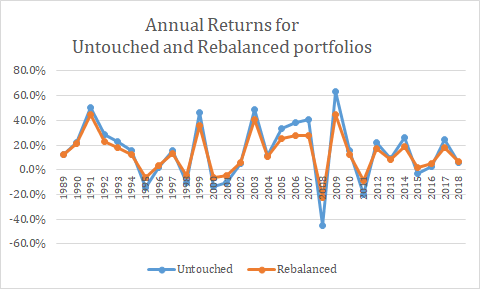

年間の最大収益 :63.25%(2009)

今年の最悪のリターン :-44.94%(2008)

マイナスのリターンがある年数 :7

15%を超える年間損失:1

年間収益の標準偏差 :23.84%(標準偏差はボラティリティの尺度です)。

30年の終わりに、ポートフォリオは84.3%の株式で、15.6%の負債しかありません。これは、エクイティが過去30年間ではるかに高いリターンをもたらしたためです。

ポートフォリオを成長させるのではなく、各年の終わりにポートフォリオのバランスを取り直します。つまり、資産配分が50:50に戻るように調整します。

特定の年にエクイティが改善した場合は、エクイティを売却して負債を購入します。

エクイティのパフォーマンスが悪い場合(固定預金よりも悪い場合)、固定預金からいくらかのお金を取り出し、それをインデックスファンドに入れます。

このアプローチでは、30年の終わりに、手付かずのコーパスよりもわずかに高い3.22クローレになります。 12.27%のCAGR。明らかに、気にするほど大きな違いはありません。

ただし、どのようにしてそこにたどり着いたかについても考える必要があります。

年間の最大収益 :45.05%(2009)

今年の最悪のリターン :-22.22%(2008)

マイナスのリターンがある年数 :6

15%を超える年間損失:2

年間収益の標準偏差 :16.17%(標準偏差はボラティリティの尺度です)。

明らかに、シナリオ2のパスは、シナリオ1と比較してはるかにスムーズです。

あなたは、これらの30年間、すべてのエクイティポートフォリオを維持し、最終的に5.41ルピーを稼ぐことができたと主張するかもしれません。この数値は、シナリオ1またはシナリオ2のいずれよりもはるかに高くなっています。ただし、過去30年間、株式投資が明らかに勝者であったことに注意する必要があります。エクイティ投資が今後30年間でこれほど広いマージンで勝者になるのか、それともビー勝者になるのかはわかりません。

さらに、ボラティリティを無視しないでください。年間収益の標準偏差(32.34%)は、シナリオ1およびシナリオ2よりもはるかに高くなります。2008年には資産の半分以上を失ったことになります。30年のうち6年で15%以上を失ったことになります。私たちのポートフォリオでそのような大虐殺を目撃した後、私たちの何人が私たちの戦略に固執する勇気を持っているのかわかりません。きっと眠れなくなります。

蓄積フェーズ(引退前)の場合でも、エクイティのボラティリティを無視する余裕があります。 ただし、ボラティリティは、デキュムレーションポートフォリオ(退職後)では非常に重要です。あなたの引退の初期の悪いシーケンスのリターンとあなたは引退の間に苦労するでしょう。このトピックの詳細については、この投稿を参照してください。

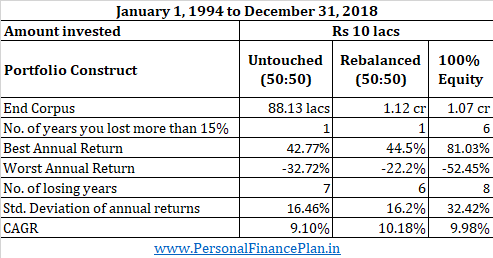

ちなみに、あなたが常に株式ポートフォリオの数が多くなるというわけではありません。 1994年1月1日にRs10 lacから始めて、全額をインデックスファンドに投資した場合、2018年12月31日にはRs1.08croresになります。

50:50のポートフォリオに投資し、毎年バランスを取り直していたとしたら、最終的には1.13ルピーになっていたでしょう。はい、25年間でポートフォリオが50:50しかない上位のコーパスです。私たちのほとんどにとって、25年は長期的なものだと思います。これをリバランスボーナスと呼ぶことができます 。手つかずのポートフォリオでは、88.13ラックしか与えられなかったでしょう。

これが起こった理由は、Sensexが年率9.98%を返したためです。これらの25年間のCAGR。 FDリターン(8%)とセンセックスリターン(9.98%)の差はそれほど大きくありません。もちろん、一連の返品もその役割を果たしました。

どんな資本資産でも、お金を稼ぐ唯一の方法は、低く買い、高く売ることです。他に方法はありません。リバランスを使用すると、これは自動演習になります。

エクイティがその年の間にうまくいくとき、あなたはあなたの目標配分に固執するために年の終わりにエクイティを売らなければならないでしょう。

リバランスは、市場が上昇したときに株式を売却し、市場が下降したときに株式を購入することを強制します。安値での自動購入と高値での売り。

私たちのトマニー、リバランスは臆病者の選択肢のように見えるかもしれません。ただし、資産配分を毎年リセットするというこの防御的で単純なアプローチをご覧になると、コーパスも大きくなります。

私は2つの資産だけを検討しました。ポートフォリオミックスの一部として、金や国際株式などの他の資産を検討することができます。資産クラスを追加すると、分散が改善されます。

リバランスは、考慮される資産間の相関が低い場合に役立ちます。 この投稿では、固定預金が年率8%の収益をもたらすと考えています。センセックスからの返品に関係なく。基本的に、私はエクイティとデットリターンの間に相関関係はないと考えました。現実の世界では、そうではないかもしれません。資産間の相関が高い場合、リバランスはあまり役に立ちません。たとえば、大型株と小型株の間のリバランスはあまり目的を果たさないかもしれません。もちろん、これをテストする必要があります。

リバランスの主な目的は、ポートフォリオのリスクを軽減することである必要があります。リバランスによって、必ずしも高い収益が得られるとは限りません。 1989年から2018年の例で見たように、資産クラス間のリターンが非常に広い場合は、ポートフォリオをそのままにするか、高利回りの資産を100%維持する方がよいでしょう。問題は、これらの返品を事前に知らないことです。したがって、これを決定要因にすることはできません。資産配分アプローチから始めて、定期的な間隔でリバランスすることをお勧めします。

繰り返しますが、これは後知恵でしか言えません。次の30年間は、過去30年間とは大きく異なる可能性があります。ただし、50:50のエクイティ:負債(2つの資産のみを考慮)は健全な妥協点に見えます。

あなたの目的地は経済的安定であり、引退を含むあなたの目標のための十分なお金です。そこに到達する方法はたくさんあるかもしれません。道があまりにも騒がしい場合は、旅をやめて目標をあきらめることができます。定期的なリバランスは、あなたの旅を快適にし、投資規律に固執するのに役立ちます。

ちなみに、多くの場合、リバランスは逆張りの呼びかけのように見えます。市場が毎日新高値を付けているときに株式を売るのはそれほど簡単ではありません。したがって、自分でそれを行うことができない場合は、ファイナンシャルプランナーまたはSEBI登録投資顧問に専門家の支援を求めてください。