非居住者として、インドの株式市場へのエクスポージャーを取りたいと思うかもしれません。自分で株を拾うことは、全員のチームではありません。このような非居住者の投資家は、株式投資信託を通じて株式市場にさらされる可能性があります。

この投稿では、NRI投資家がインドでの投資信託投資に関して持つ可能性のある基本的な質問への回答について説明します。また、NRIがインドで投資信託への投資を開始するために従うことができる手順についても説明します。

はい、NRIは、返還可能と返還不能の両方で投資信託に投資できます。

インドの投資信託に投資するために、RBIまたはその他の機関からの承認は必要ありません。

投資信託に投資する前に、KYC(顧客を知る)手順を実行する必要があります。つまり、KYCに準拠している必要があります。

しないことに注意してください すべてのAMC(投資信託)でKYC演習を繰り返す必要があります。この手順は1回だけ実行する必要があります。 KYCは中央リポジトリで自動的に更新されます。 KYCのステータスはこちらで確認できます 。 KYCに準拠している場合は、インドの投資信託に投資できます。

次の書類をAMC(投資信託会社)またはR&Tエージェントに提出する必要があります:

手順の完全なセットはKYCフォームで確認できます。

上記の書類を提出する以外に、対面検証(IPV)も行う必要があります。 IPV中に、権限のある担当者があなたの存在を確認し、前述の文書のコピーを元の文書と照合します。

インドを訪問している場合は、前述の書類を持って、市内のCAMS、Karvy、AMCの支店、または販売代理店にアクセスして、プロセスを完了することができます。書類の確認とIPVは同時に行われるので、準備は万端です。

あなたは、あなたが住んでいる国のインドに登録されている定期商業銀行の海外支店の公認職員、公証人、裁判所判事、裁判官、インド大使館/総領事館に連絡することができます。そのような個人は、オリジナルの検証とともにIPVを行うことが許可されています。

IPV(およびドキュメントの検証)が完了すると、KYCフォームを前述のドキュメントと一緒にファンドハウスまたはR&Tエージェント(CAMS、Karvy)に送信できます。 KYC情報は、数週間以内にシステムで更新されます。

KYCフォームと書類に加えて、購入金額の小切手と一緒に購入フォーム(共通申請書)を送信できます。 さらに、FATCA-CRS申告書も送信する必要があります。 通常、一般的な申請書には自動的にFATCA-CRS申告書があります。

返還不能ベースで投資したい場合は、NROアカウントから投資できます。

または、返還可能ベースで投資する場合、購入資金はNREアカウントまたはFCNRアカウント、あるいは海外からの国内送金から調達する必要があります。

NROアカウントとNREアカウント用に別々の投資信託フォリオが作成されるため、追跡が容易になります。

NRIは外貨に投資することはできません。

SIPを設定するには、記入済みのSIP登録フォームをAMCまたはディストリビューター経由で送信できます。または、オンラインでSIPを設定することもできます。

ただし、SIPでは銀行口座からの自動引き落としが必要なため、AMC / RTA /仲介業者に1回限りの銀行委任(OTM)を提供する必要があります(銀行口座から引き落としができるようにするため)。

居住者は、Aadhaar検証(例)を通じてこのマンデートをオンラインで提供できます。 CAMSも同様の電子委任機能を提供しますが、居住者のみを対象としています。

非居住者は、紙の形式でそのような委任を提供することができます。 難しいことではありませんが、物理的なステップが必要です。

さまざまな方法があります:

上記の2つのオプションを使用すると、MFスキームの通常の計画に投資できます。

MFスキームの直接計画に投資したい場合

通常の投資信託と直接投資信託の違いについて混乱していて、収益への影響について確信がある場合は、この投稿を読んでください。

MFスキームの直接計画に投資したいが、自分でファンドを選択できない場合は、SEBI登録投資顧問に相談し、アドバイスを求めてから直接投資することができます。 MFスキームを計画しています。

重要なのは、KYCコンプライアンスにあります。 KYCに準拠すると、ほとんどすべてをオンラインで実行できます。 SIPはオンラインで購入、利用、開始、キャンセルできます。

税務上の取り扱いは、居住者の投資家と同じです。

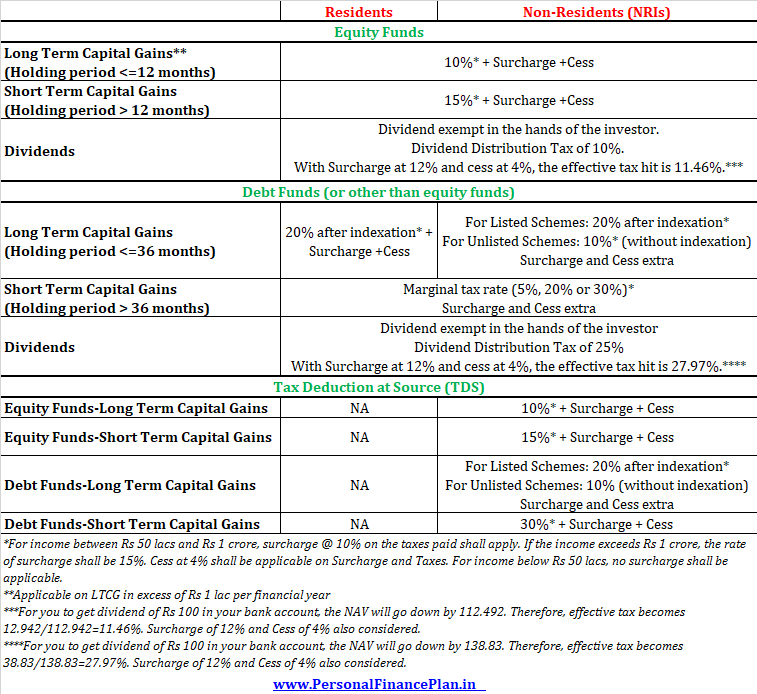

エクイティファンド :短期キャピタルゲイン(保有期間<1年)は15%で課税されます。長期キャピタルゲイン(保有期間> 1年)は10%で課税されます(2019年度から適用)。 Rs 1 lacの範囲のLTCGは、会計年度ごとに免除されます。税金は、1ラックルピーを超えるLTCGにのみ適用されます。

債務資金 :短期キャピタルゲイン(保有期間<3年)は、所得税スラブに従って課税されます。長期キャピタルゲイン(保有期間> 3年)は、20%少ないインデックスで課税されます。

追加料金と費用は別途かかります。

配当金は投資家の手に渡って非課税です。 ただし、AMCは配当金を支払う前に配当金分配税(DDT)を支払います(差し引きます)。エクイティファンドの場合、DDTはエクイティファンドの場合は10%です。 DDTは総額ベースで請求されるため、実効納税義務は11.46%(税額と追加料金を含む)になります。

債務ミューチュアルファンドの場合、DDTは25%です。したがって、配当に対する税額は27.97%になります(税額と追加料金を含む)。

これがNRIの投資信託に対するキャピタルゲイン税の最新情報です。

NRI投資信託課税と償還に関するTDSの詳細については、この投稿を参照してください。

はい、これは多くのNRIにとって苦痛のポイントになる可能性があります。

NRIの場合、納税義務の可能性がある場合、税は最高の所得税率で差し引かれます。

エクイティファンドの短期キャピタルゲイン(STCG)のTDSは15%です。

エクイティファンドのLTCGのTDSは10%になります。エクイティ/エクイティファンドのLTCGは年間1ラックルピーの範囲で免除されますが、AMCはLTCG全体のTDSを控除することに注意してください。これは、AMCが他の利益について知らないためです。

債務ファンドのSTCGのTDSは30%になります(所得税スラブに関係なく)。

債券ファンドのLTCGのTDSは20%になります(インデックス化のメリットはありません)。

超過税が差し引かれている場合は、所得税申告時に請求することができます。

配当金は投資家の手に課税されません。したがって、TDSは適用されません。

必読: NRIの所得税とTDS率

償還収益は、銀行口座(NROまたはNRE)に直接入金できます。小切手で償還金を受け取ることもできます。

米国またはカナダに拠点を置くNRIの場合、以下の投資信託会社が投資の受け入れを開始しました

したがって、米国を拠点とするNRIでも適切な選択肢が利用できるようになりました。ただし、すべてのAMCがオンライン投資を受け入れているわけではありません。続行する方法については、それぞれのAMCに確認することをお勧めします。しかし、はい、それをスラッグアウトする準備をしてください。米国とカナダを拠点とするNRIの投資口座を設定するのは、面倒なことではないかもしれません。

インドへのMF投資はPFIC(パッシブ外国投資会社)として適格であるため、米国のNRIは追加の税問題に直面しています。 インドの投資信託に投資すると、そのような投資家にとって追加の税金とコンプライアンスの問題が発生します。

FIRCは、Foreign Inward RemittanceCertificateの略です。これは、NRE / NRO銀行口座への送金を証明するものです。

一部のAMCは、購入取引についてFIRCを主張しています。 アイデアは、それらの売上収益のみが、NREアカウントを通じて購入が行われたNREアカウントにクレジットされるということです。

FIRCを提供しない場合、償還時に問題が発生します。 NREアカウントにオンラインで入金する代わりに、銀行は小切手を連絡先住所に送信します。したがって、最初に小切手を追跡してから、それをNREアカウントに預ける必要があります。 NREアカウントに小切手が入金されるのは、大きな手間です。

率直に言って、MFトランザクションにおけるFIRCの有用性を理解することはできませんでした。

投資はNRE / NROアカウントからインドルピーで行われているため、対応するルピーでの購入取引にFIRCが存在する可能性はありません。 FIRCは、NREまたはNROアカウントへの入金(送金)にのみ使用できます。

さらに、NREとNROの投資には別々のFolioがあります。したがって、NRE投資信託フォリオから償還する場合、購入のためのお金はNRE銀行口座から来ているはずです。また、銀行(NREアカウントが保持されている)には、適格なクレジットのみがNREアカウントに対して行われることを確認するチェックが常に期待できます。したがって、私にとって、AMCが償還時にFIRCを要求する理由はほとんど意味がありません。

ただし、私はFEMAの専門家ではないため、私が認識している問題よりも大きな問題が発生する可能性があります。

FIRCは無料ではありません。これらの証明書の料金を支払う必要があります。料金は銀行によって異なります。

良い点は、AMCが、対応する購入取引を示す銀行取引明細書で問題がないことです。 FIRCをAMCに提出する必要はありません。銀行の明細書で十分です。

インドは収益の面で絶好の機会を提供する可能性がありますが、為替リスクも考慮する必要があります。

インドではより良いリターンを期待できますが、ルピー安のリスクにも注意してください。たとえば、インドに10万米ドルを為替レート65インドルピー/米ドルで投資するとします。総投資額は65ラックルピーです。あなたのコーパスは、5年間で年間10%から1.05クローレまで成長します。ルピーが65インドルピーから85インドルピーに下落するとします。したがって、1.05ルピーは123,539米ドルに相当します。 4.3%p.a。のリターンドルで。

この投稿は2016年6月に最初に公開され、それ以降更新されています。