読者は、Nifty / Sensexが2018年2月以降(今年のクラッシュまで)上昇し、残りの市場は下降したことを思い出すかもしれません。この市場の不均衡/不均一性により、2019年12月にNifty50とNifty50の等ウェイト指数の間に史上最高のリターン差が生じることを報告しました。また、市場の暴落により、指数株間の2年間の不均衡が破壊されることも指摘しました。この不均衡は先月戻ってきましたか?それが続く場合、アクティブおよびパッシブエクイティミューチュアルファンドの両方にとって悪いニュースですか?

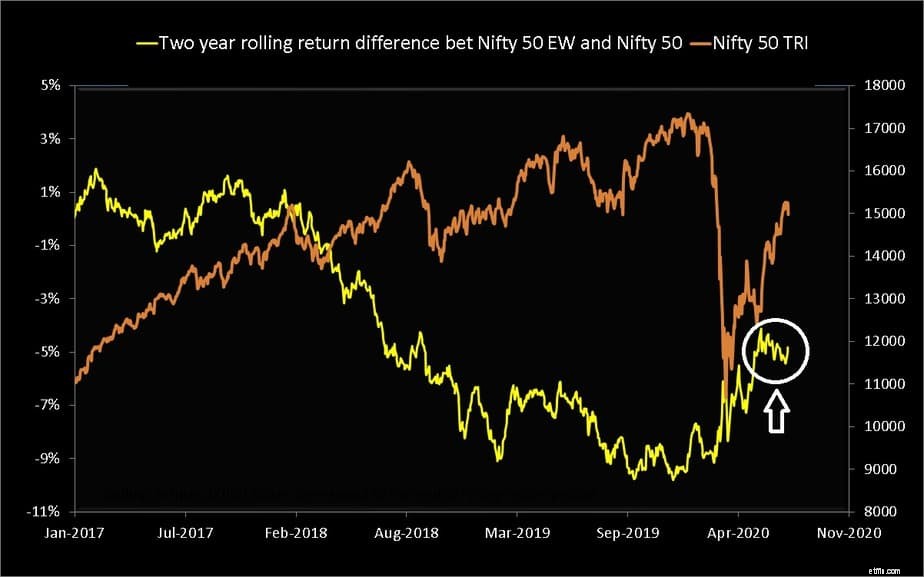

Nifty50とNifty50の等重量運動の不均衡は、3月の市場暴落の数か月前に減少し始めましたが、先月は戻ってきたようです。

これは、Nifty50とNiftyNext 50の2年間のリターンの差を調べることで最もよく理解できます。Nifty50は、時価総額加重指数です。時価総額の分布は均一ではないため、Nifty50インデックスを支配しているのはほんの数株です。 Sensex、BSE 100、200、Nifty Next 50、NIfty 100、200 500は、すべて時価総額加重指数です。

NIfty(2020年6月)の上位3銘柄(リライアンスインダストリーズ、HDFC銀行、HDFC)は、50の株価指数の30%を占めています。上位5銘柄、41.55%。トップ10株は62.69%です。これらの10株が上昇すると、残りの40株が下落しても、ニフティは少し上昇します。これは、ニフティ100ではさらに劇的です。以下に示すように、10銘柄だけがウェイトの53.57%を占め、11銘柄のみが2%を超えるウェイトを持っています。

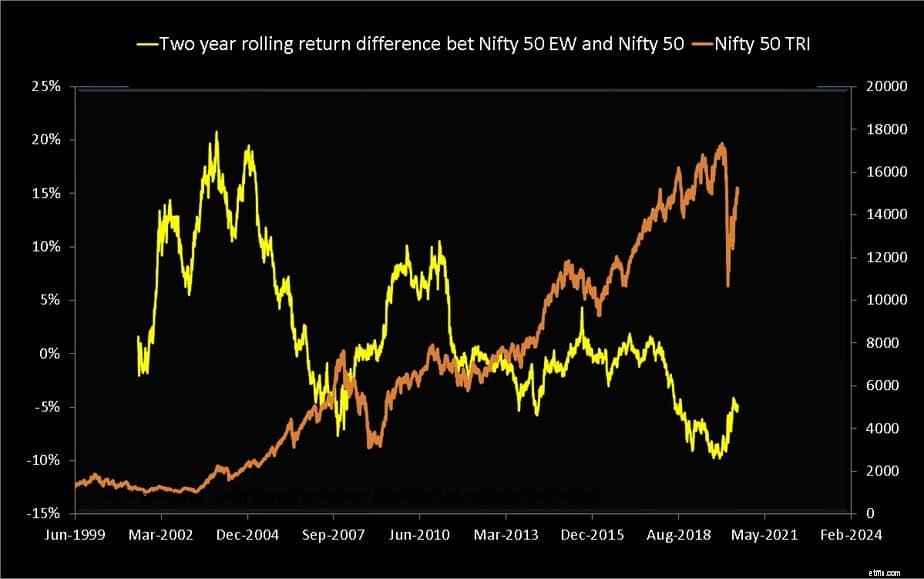

Nifty 50 Equal Weightインデックスは、すべての株式に対してほぼ等しいウェイトを持っています(Nifty 100 Equal Weightインデックスもあります)。以下に示すのは、1999年6月からのT] 2年間のローリングリターンの差であるNifty50 Equal-WeightTRIとNifty50TRIです。

ニフティ50の等重量リターンからニフティ50のリターンを差し引いたものが、市場が暴落する直前に史上最低に落ちたことに注目してください。クラッシュはこれを修正しましたが、同じグラフを詳しく見ると、先月に戻っています(下の画像の白い円)。

2018年2月以降、リターンの差がゼロを下回った(N50リターン> N50EWリターン)ことに注目してください。フルリターンの差のグラフを見ると、N50EW-N50は市場評価の合理的な指標であるように思われます。価格が上がると、このリターンの差は下がるように見えます。注意:これが技術的に適切な指標であるとは主張せず、興味深い、ほとんど不気味な観察を行っているだけです。

この不均衡(N50リターン> N50EWリターン)の理由は、インデックスファンドへの突然の関心の理由であると私は信じています*。アクティブなファンドマネージャーが目に見えて ニフティを倒すことができませんでした。不均衡が解消されると、5月中旬に見られるように、目に見えるアウトパフォーマンスが回復します。時価総額の暴落後、アクティブな大型株ファンドの80%がニフティ、ニフティ100を上回ります。

NIfty / Sensexを動かす株に重きを置いていないアクティブなファンドマネージャーは、パフォーマンスが低下する可能性があります。彼らがNIftyまたはSensexをフォローしている場合、パッシブ投資にもっとお金を払うことになります!

「可視性」の強調は、これが偶然の観察であることを示すことです。この不均衡の前でさえ、カテゴリー内のファンドの50%以下がインデックスを上回っています:アクティブなミューチュアルファンドのパフォーマンスの低さ:これは最近の進展ですか?とはいえ、この不均衡はインデックス投資家にとっても悪いニュースです。彼らのリターンはほんの一握りの株にかかっており、それは良いニュースではありません。アクティブMFはパッシブファンドよりもこれらの株式に多くの資金を投資しているため、「インデックスバブル」について心配する必要があります

*インデックス投資家は、アクティブファンドよりもリターンが高いという理由でインデックスを選択しています。これは間違った理由によるものです。インドの投資家はインデックスミューチュアルファンドまたはETFを選択する準備ができていますか。参照:インデックスファンドの選択方法(本当に必要ですか?)

ニフティ株上位10銘柄の過去1か月と3か月のリターンを以下に示します。

Reliance Industries Ltd.は、ニフティの過去1か月の収益の45%、過去3か月の収益の55%に貢献しました。 HDFC銀行は対応する期間でそれぞれ17%と14%です。

これは時価総額加重指数では正常ですが、残りの株式がそれほど上昇しない場合、不均衡が顕著になります。私たちは、封鎖が大小の企業にどのような影響を与えたかをゆっくりと学び始めています。これは、市場が再び崩壊しない限り、最終的にはこの「回復」を遅らせるでしょう。これは市場を均質化するのでしょうか、それとも不均衡を悪化させるのでしょうか?時間だけがわかります。

投資家は何をすべきですか? あまりないので、何もできません。インデックス投資家は、「一部の」大型株ファンドがインデックスを上回っているのを見るフェーズ(ただし簡単)に備える必要があります。この不均衡は、Quantum Long TermEquityやICICIValueDiscoveryなどのファンドが過去数年間苦労している理由の1つである可能性があります。

投資家がこれらのファンドマネージャーにもう少し時間を与えることは理にかなっていますか、それともこの不均衡は決して修正されませんか?それは心と心をめぐる争いになります。インデックスを購入する方が、最高の/良いファンドに投資しようとするよりも優れていることを認識している場合は、切り替えることができます。