投資信託業界には、単純な販売マントラがあります。最終的にはすべてがうまくいくので、投資家に市場のボラティリティについて心配しないように伝えてください! NSEでさえ、市場のボラティリティは一時的なものであると述べています。ほとんど無知なメディアのおかげで、投資家は「富を増やしたいのなら、SIPを止めないでください」という絶え間ない食事を食べています。申し訳ありませんが、株式市場の投資リスクは決して減少しません 意味のある「長期」投資期間。

「富を築く」唯一の方法は、リスクを体系的に管理することであり、単に毎月投資してそれで十分だと想定することではありません。参照:神話の崩壊:SIPはリスクを軽減したり、収益を向上させたりすることはありません。また、投資ポートフォリオのリスクを軽減するための簡単な手順と、SIPに関連するリスクを体系的に削減する方法

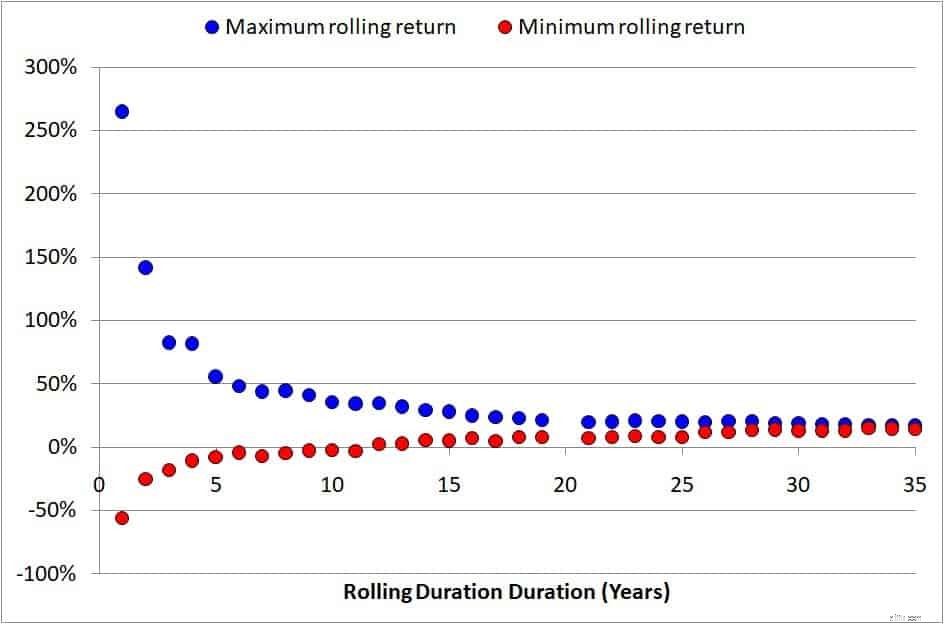

あなたが営業担当者でなくても、以前に公開された次のようなチャートにだまされるのは非常に簡単です:Sensex Charts 35年リターン分析:株式市場のリターンとリスク分布

これを取得するために、Sensexの可能なすべての5、6、7、…33、34、35年のリターン期間を調べ、リターンを計算し、最小(最小)および最大(最大)のリターンを引き出してプロットします。これはリターンスプレッドであり、株式市場リスクを理解するための簡単な方法です。これは、投資信託ディストリビューターが使用するための「優れた」グラフです。ねえ、その最大値と最小値のリターンラインを「長期的に」マージします。これが、SIPを実行し続ける必要がある理由です。

この引用を思い出してください?

まあ、真実はあなたがそのすべてのトラブルに入る必要はないということです。サンプルサイズを小さくするだけで、多くの場合、希望する結果が得られます。この場合、サンプルサイズは利用可能な株式市場の履歴です。 1979年のデータしかありません。

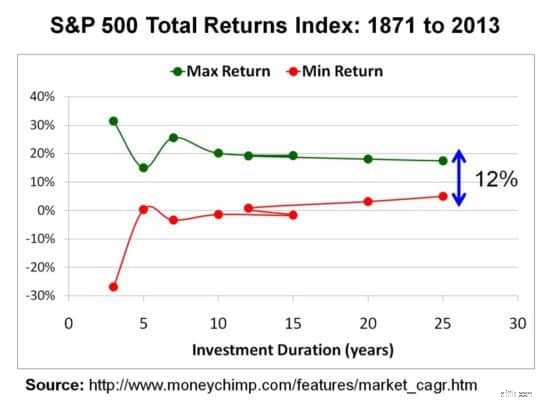

「株式投資のリスクは時間とともに減少する」という劇的なものを主張するには、過去にさかのぼるデータが必要です(スライドではなく真実を売りたいと仮定します)。それでは、S&P500を見てみましょう。

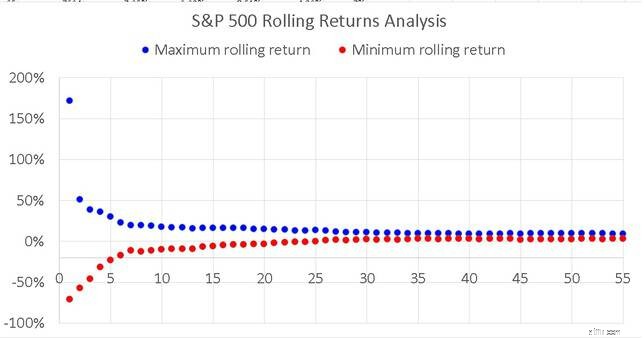

1927年12月30日からS&P 500の価格データを(有料で)入手できました。したがって、上記の調査は1年から55年ごとに繰り返すことができ、以前の調査を改善することができます。常に成功しますか?

1927年からの毎日のトータルリターンデータを取得できませんでした。上と下のグラフを比較すると、それほど重要ではないことがわかります。一見すると、株式市場の投資リスクは長期的には減少すると主張するでしょう。

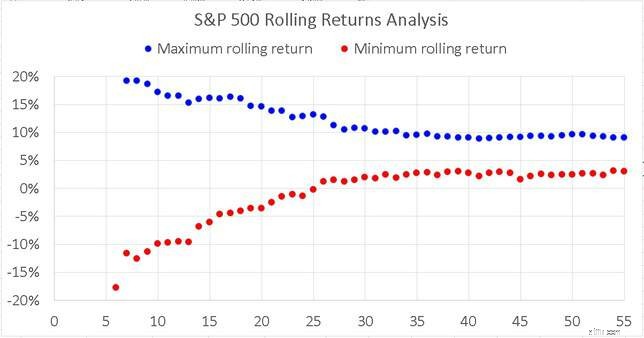

しばらくお待ちください。 5年未満のリターンスプレッドがグラフを支配しています。それでは、それらを邪魔にならないようにしましょう。さて、注意深く見てください。

配当があっても、最大20年間の投資でマイナスのリターンが発生する可能性があります。はい、はい、最大リターンと最小リターンの間のギャップは減少します。ただし:

上記のポイント1と2は、投資家に「長期投資」のリスクがそれほど高くないことを納得させるのに十分なはずです。少なくとも市場に出回っているときはそうです。ポイント3は、偏見のないアナリストの証拠です。

「長期的にプラスまたはマイナスのリターンが得られる確率は?」と聞かないでください。そのようなことは計算できません。そうかもしれませんが、意味がありません。

また、(1)、上記の一括払いから始めないでください。SIPはリスクを低減します。いいえ、それはしません。参照:神話の崩壊:SIPはリスクを軽減したり、収益を向上させたりすることはありません!

また、(2)、インドも例外ではありません。私たちは相互接続された世界に住んでいます。他の国々の景気後退は私たちに波及し、「長期的なリターンの期待」を低下させるでしょう。したがって、上記のSensexの画像は、S&P 500の画像に変わる可能性があります。少なくとも、優れたリスクマネージャーはそれを期待します。

人々がそのような投稿を読むとき、彼らは私が人々を公平から遠ざけようとしていると思い込んでいます。私はそれから何も得られません。私は単に、毎月の投資が富につながり、インフレを上回るリターンが得られることを夢見ているだけでは根拠がないことを指摘しようとしています。市場にリンクされているポートフォリオはすべて体系的に管理する必要があります。