最近、私たちの多くは、10年物の国債利回りが上がると、ナスダック100指数の値が下がる傾向があることに気づいたでしょう。この投稿では、Nasdaq-100の他の経済的エクスポージャーが、 MacroRisk Analytics によって作成された特許取得済みの18ファクターモデルを使用していることを示します。 ®。ファイナンシャルアドバイザーと投資家は、この情報を使用して、ナスダック100への投資に伴うリスクと機会をよりよく理解できます。

MacroRisk Analyticsモデルは、最近見た関係を正しく識別します。ここでは、10年間の財務利回りが増加したときにNasdaq-100の価値が低下します。 MacroRisk Analyticsプラットフォームで利用可能なEta®プロファイルを使用して、Nasdaq-100が他の経済的要因と持つこの関係および他の関係をすばやく特定できます。

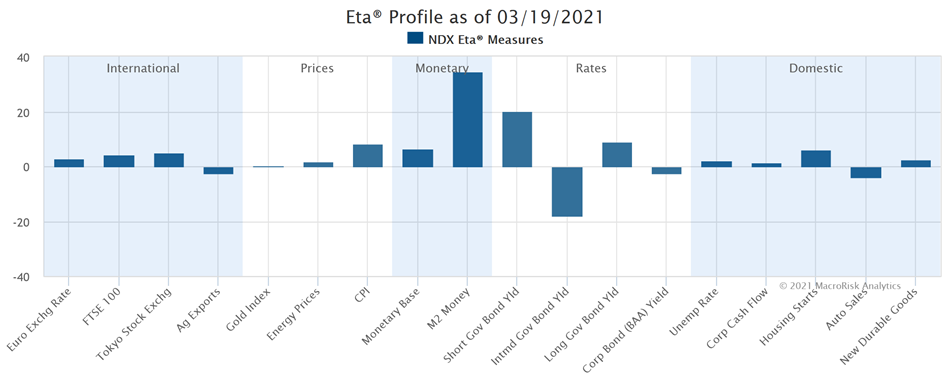

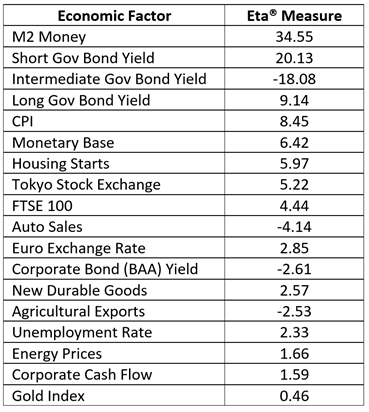

下のグラフのEta®指標は、経済的要因に対する資産の感応度を示しています。これは、経済的要因の標準偏差が1つ増加した場合に、資産の価値に予想される変化を反映しています。たとえば、M2 Moneyファクターが1標準偏差増加すると、Nasdaq-100は34.55%増加し、他のファクターは一定に保たれると予想されます。

Nasdaq-100は、中間国債利回り(つまり、10年国債利回り)に対してマイナスのエクスポージャーを持っていることがわかります。負のエクスポージャーは、経済的要因が減少した場合、またはその逆の場合に資産が利益を得ることが期待できることを意味します。言い換えれば、10年間の財務利回りが上昇すれば、ナスダック100は他の要因を一定に保ちながら価値が下がると予想できます。この関係は、私たちが最近市場で起こっているのを見たものです。上のグラフは2021年3月19日現在の経済感応度を示していますが、金利が急上昇する前の2021年の初めには、10年物国債利回りと同様の関係が存在していました。

チャートはまた、ナスダック-100が経済に対して他のエクスポージャーを持っていることを示しており、場合によっては、プロファイルはこれらのエクスポージャーが中間国債利回りへのエクスポージャーよりも強力で重要なエクスポージャーであると見なします。たとえば、インデックスがM2マネーファクターに対して最大のエクスポージャーを持つことが期待できます。この係数は、現金、預金の小切手、および準貨幣に簡単に変換できるマネーサプライを測定します。この場合、エクスポージャーはプラスであり、M2Moneyが増加した場合にNasdaq-100が恩恵を受けることが期待できることを意味します。

ナスダック100は、短期国債利回りに対して2番目に大きなエクスポージャーを持っています。このエクスポージャーはプラスであり、前述の要因が増加した場合、またはその逆の場合、インデックスの値が増加することが期待できることを意味します。

次の表は、2021年3月19日現在のNasdaq-100のMacroRisk Analyticsの特許取得済みEta®指標(つまり、経済的感度)を示しています。この表は、絶対値に基づいて感度を降順で示しています。

この投稿の目標は、10年間の財務利回りとナスダック100値への影響との最近の関係を観察することで、読者が推測した以上のナスダック100指数の経済的エクスポージャーを理解できるようにすることでした。 Nasdaq-100の感度を理解することは、ファイナンシャルアドバイザーや投資家がどの経済的要因がより重要であるかを特定するのに役立ちます。これにより、投資専門家はポートフォリオを適切に配置することができます。

この投稿はMacroRiskAnalytics®のおかげで可能です。このプラットフォームは、30,000以上の個人名と投資家ポートフォリオの投資調査を提供します。 MacroRiskAnalytics®モデルは、18のマクロ経済要因を使用して、投資価値に対する経済の影響を分析します。この特許取得済みの調査を使用して、私たちのチームは、ETF / Indexing Paper of theYearでWilliamF。Sharpe Indexing AchievementAwardを2回受賞しています。 ここをクリック この受賞歴のある投資調査に今日アクセスしてください!他のブログ投稿はで見つけることができます ここをクリック 。

RaniaSullivanによって編集されました。