Digital Core REIT(DC REIT)は、シンガポールで上場を計画している2番目の純粋なプレイデータセンターREITです。 DCREITの予備目論見書からの指標となるオファリングの詳細の概要は次のとおりです。

デジタルコアREITIPOアプリケーションの更新

公募の指標となるタイムラインが発表されました。注意すべき重要な日付は次のとおりです。

ほとんどのIPOに従って、ATM、インターネットバンキング、またはモバイルバンキングアプリを介して申請できます。

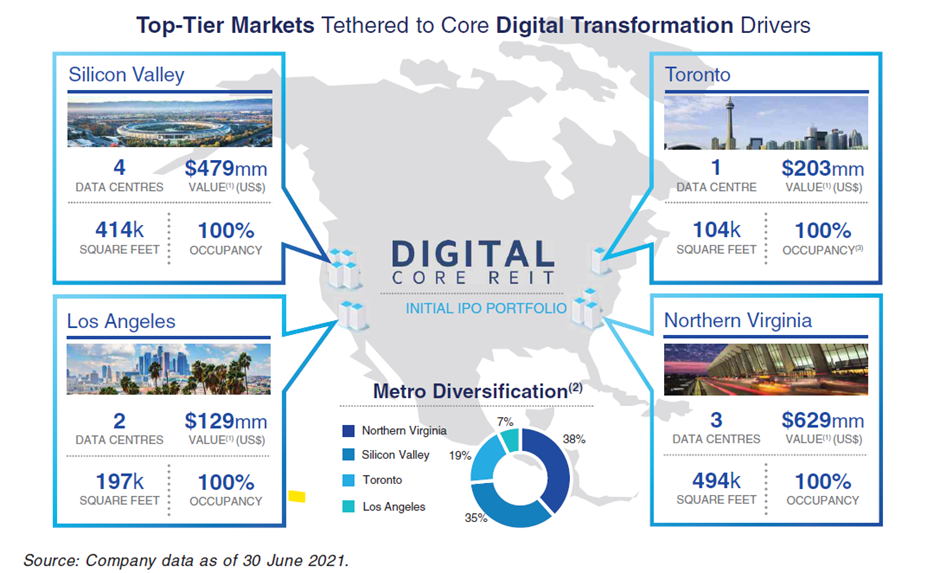

Digital Core REIT IPOポートフォリオは、米国とカナダのトップクラスの市場に集中している10のフリーホールドデータセンターで構成されており、評価額は14億米ドルです。

優良顧客の名簿に100%リースされており、それぞれがスポンサーのグローバルプラットフォーム全体に多数展開されています。

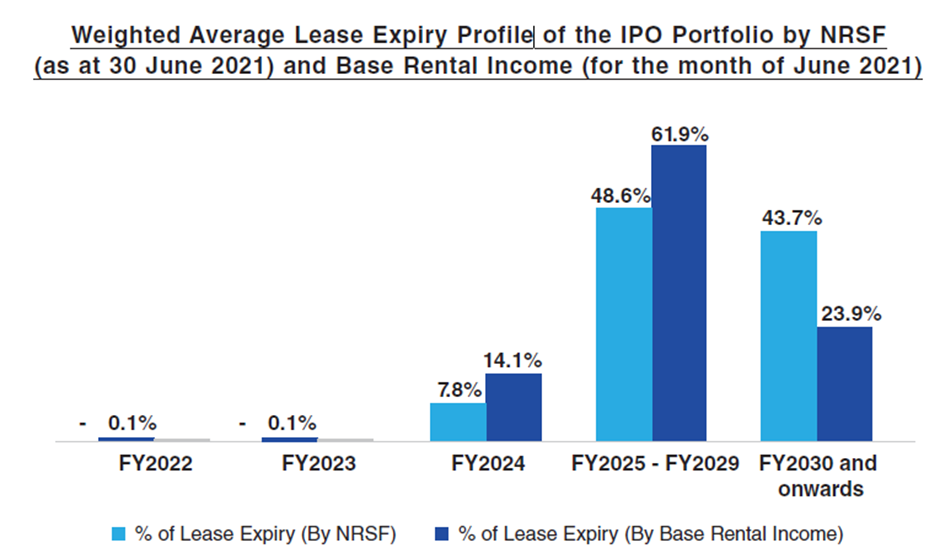

加重平均残存リース期間は6年以上であり、すべてのリース契約には、1.0%から3.0%の範囲の契約上の年間現金賃貸料のエスカレーションが含まれており、加重平均は約2%です。

さらに、IPOポートフォリオの約85%がトリプルネットリース構造でリースされており、営業費用の増加に対する追加の断熱を提供します。

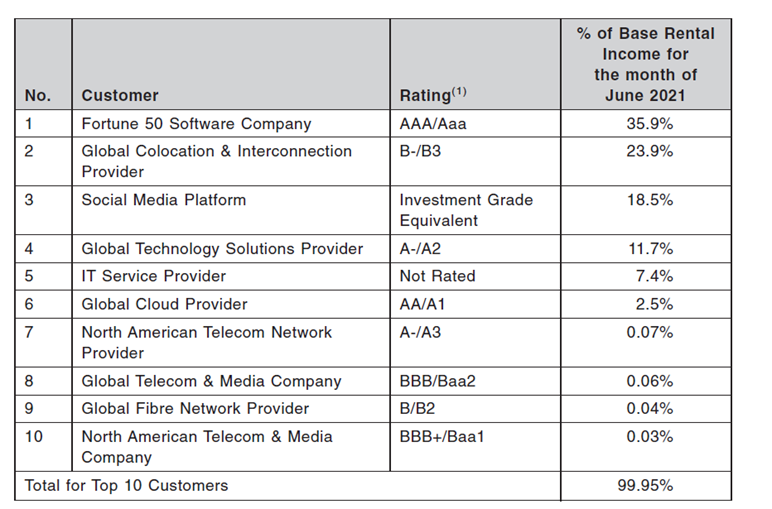

彼らのトップ10の顧客は非常に質が高いです。 DC REITは、最大の顧客がAAAの信用格付けを持っていることを明らかにしました。

現在、AAAの信用格付けを持つ米国企業は2つだけです。つまり、MicrosoftとJohnson&Johnsonであり、そのうちの1つだけがソフトウェア会社です。 2番目の 3番目の の間にスポンサーから少なくとも17の場所をリースしているため、最大のものはCyxteraである可能性があります。 メタプラットフォームである可能性があります。

DCREITのスポンサーであるDigitalRealtyは、DC REITのトップ10に残っている顧客を示す必要がある、トップ20の顧客も惜しみなく開示しています。

DCREITのスポンサーであるDigitalRealty(NYSE:DLR)は、クラウドおよびキャリアニュートラルなデータセンター、コロケーション、および相互接続ソリューションの最大のグローバルプロバイダーであり、顧客の全範囲に対応しています。

DLRのグローバルプラットフォームは、導入、運用モデル、契約形態、調達経験の一貫性を顧客に提供するだけでなく、世界中のデータセンター要件を満たすことができる単一の責任者を提供します。

彼らの上位20の顧客は、6大陸の24か国の47の大都市圏にある291の施設で平均40を超える展開を行っています。また、米国で上場されている10のREITのひとつであり、株式時価総額は約440億米ドルです。

スポンサーは、デジタルコアREITの投資マンデートに適合する、スポンサーがグローバルに所有する資産のROFRをデジタルコアREITに提供しています。

これは150億米ドル以上に相当します。

DC REITは、2022年に4.75%、2023年に5.00%の魅力的な予測配当利回りを提供します

資産の評価額は14億4,100万米ドルで、90%の株式がDCリートによって割引なしで購入されました。評価額に使用された平均還元利回りは4.25%でした。 2022年の純資産収益予測は6,690万米ドルで、ポートフォリオ資産の利回りは4.6%に相当します。

デジタルコアREITの総レバレッジ比率は約27.0%と予想されており、同業他社を大幅に下回っています。これにより、総レバレッジ比率が35%から50%の場合、1億6000万ドルから5億9600万ドルの債務余地が生じます。これにより、IPO後の投資に債務を介して迅速に資金を提供するための十分な余裕が生まれます。

将来の買収のために、Digital RealtyはREITと共同投資する予定であり、スポンサーが資産の10%を保有し、REITが残りの90%を保有します。

| デジタルコアリート | Mapletree Industrial Trust | ケッペルDCリート | |

| プロパティ | 10 | 143 | 19 |

| ポートフォリオ値 | US $ 1,440m | S $ 7,428m | S $ 3,086m |

| 占有率 | 100.0% | 93.7% | 98.1% |

| WALE | 6。2年 | 4。3年 | 7。0年 |

| ギアリング | 27.0% | 39.6% | 36.7% |

| 時価総額 | 9億9,000万米ドル | S $ 7,180m | S $ 4,050m |

| P / B | 1.05x | 1.52x | 2.05x |

| 歩留まり | 4.75% | 5.05% | 4.19% |

シンガポールの他の2つのREITとデータセンターの資産を比較すると、DCREITの評価が良好であることは明らかです。

これは、サイズが小さく、ギアリングが低く、IPOの戦略的な価格設定により、十分な小売りの関心があることが原因である可能性があります。

DC REITは、トップテナントとの良好な位置にある質の高いIPOポートフォリオを持っているようです。リースには、将来の収入の伸びを可視化するレンタルのステップアップ構造があり、巨大なROFRパイプラインを持つ強力なスポンサーがいます。

また、REITの重要な持分により、スポンサーと少数株主の間で強い利害関係があり、このオファリングは同業他社と比較して魅力的な評価になっています。また、歩留まりの圧縮により、ピアに近づける可能性もあります。

イールドカーブの急上昇が資金調達コストにつながる可能性がある一方で、 それはまた、すでに強い米ドルの強化につながる可能性があり、地元の投資家は、IPOで購入するか、急勾配のイールドカーブが株価に影響を与えるのを待っているが、より高いSGD相当価格を支払わなければならないといううらやましいジレンマに直面する可能性があります。