シンガポールはアジア最大のREITおよび不動産信託市場の1つであり、シンガポール証券取引所に約43のS-REITが上場されており、時価総額は1,100億シンガポールドルを超えています。

S-REITはシンガポール株式市場の重要なセグメントであり、5つのREITがStraits Times Indexに含まれており、総ウェイトは7.6%です。

今日、私たちは投資家が2022年に何を期待できるかを探ります。

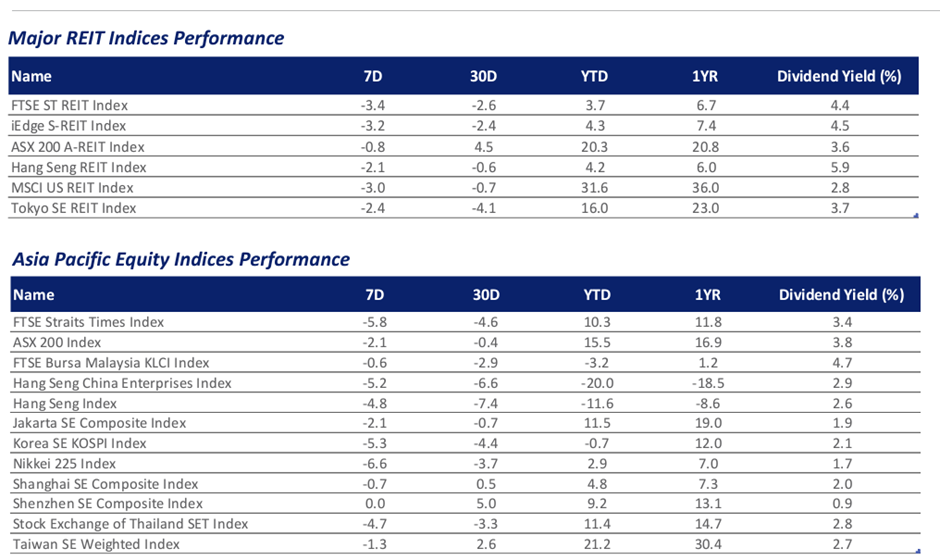

下のチャート1に見られるように、FTSE STREITインデックスやiEdgeS-REITインデックスなどのREITインデックスは、アジアパシフィックエクイティやもちろんアメリカのインデックスを含む、2021年のほとんどの地域REITインデックスを下回りました。

ただし、REITインデックスは、香港および中国のインデックスを上回っていたため、クラスの最下位ではありませんでした。

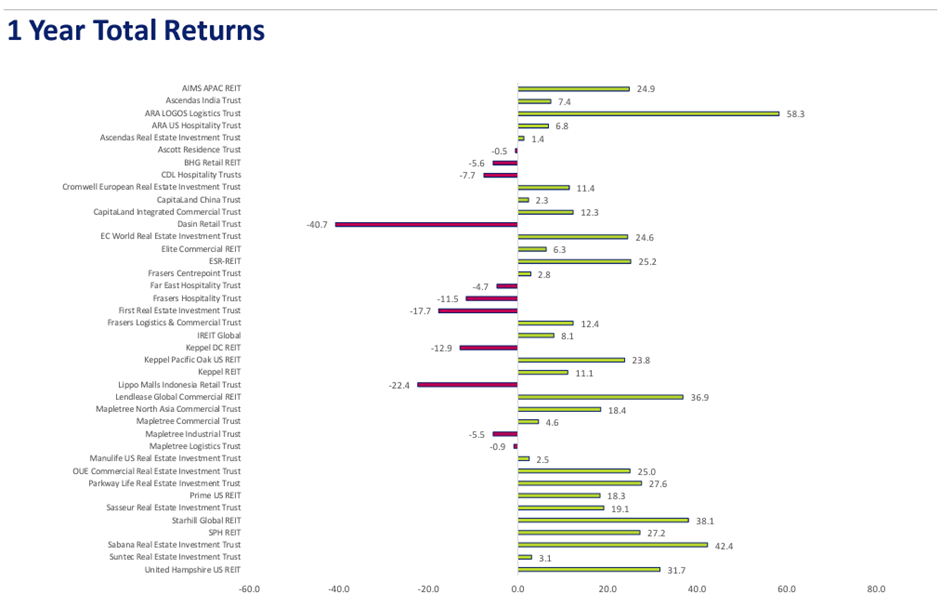

下のチャート2を見ると、40のREITのうち、約11のREITがマイナスのリターンを記録し、さらに10のREITが10%未満のリターンを記録していることがわかります。

言い換えれば、REIT人口の半分強が2つのREITインデックスをアンダーパフォームしました。

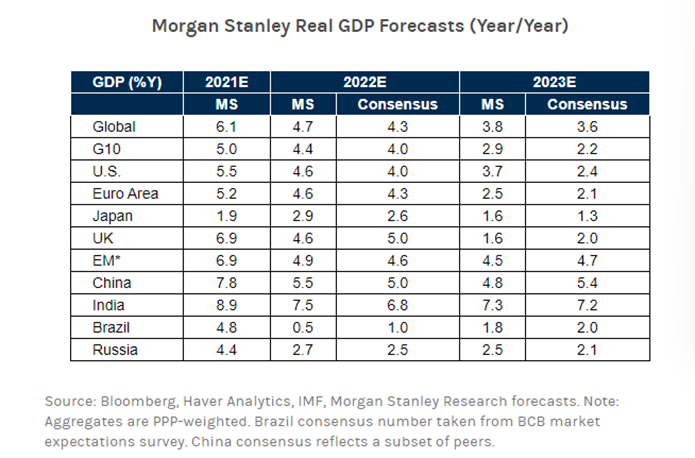

2022年の現在の経済的期待は鈍く、世界中でさまざまな景気回復が見られます。下のグラフ3に示されているように、コンセンサスは世界の2022年の経済成長が鈍化することです 今年と比較して。これは主に、COVIDの封鎖、インフレ、サプライチェーンの混乱、労働市場の逼迫などのリスクによるものです。

インフレ圧力はまた、中央銀行が米国、英国、EUの国々や経済圏で金融引き締めを実施することを余儀なくされています。英国はすでに2021年に一度利上げを行っており、米国が2022年に利上げを行うことはほぼ確実です。EUも金融刺激策のロールバックを開始しました。

同様に、シンガポールでは、通商産業省は2021年の年間成長率は約7%であり、2022年の成長率は3%から5%になると予測しています。

2022年の市場は引き続き堅調であり、賃貸価格はオフィス、小売、産業、ロジスティクス、ホスピタリティなどのすべてのサブセグメントで維持または回復すると予想されます。

共通のコンセンサスは、 REITに比較的注意することです 金利の上昇と流動性環境の引き締めによるものです。ただし、引き締めのペースによっては、REITは22年上半期に良好な環境に置かれる可能性があり、資産の取得と投資家の利益の増加を継続する可能性があります。

ホスピタリティ、小売、ロジスティックREITSなどの一部のサブセグメントは、2022年にアウトパフォームする可能性があります。

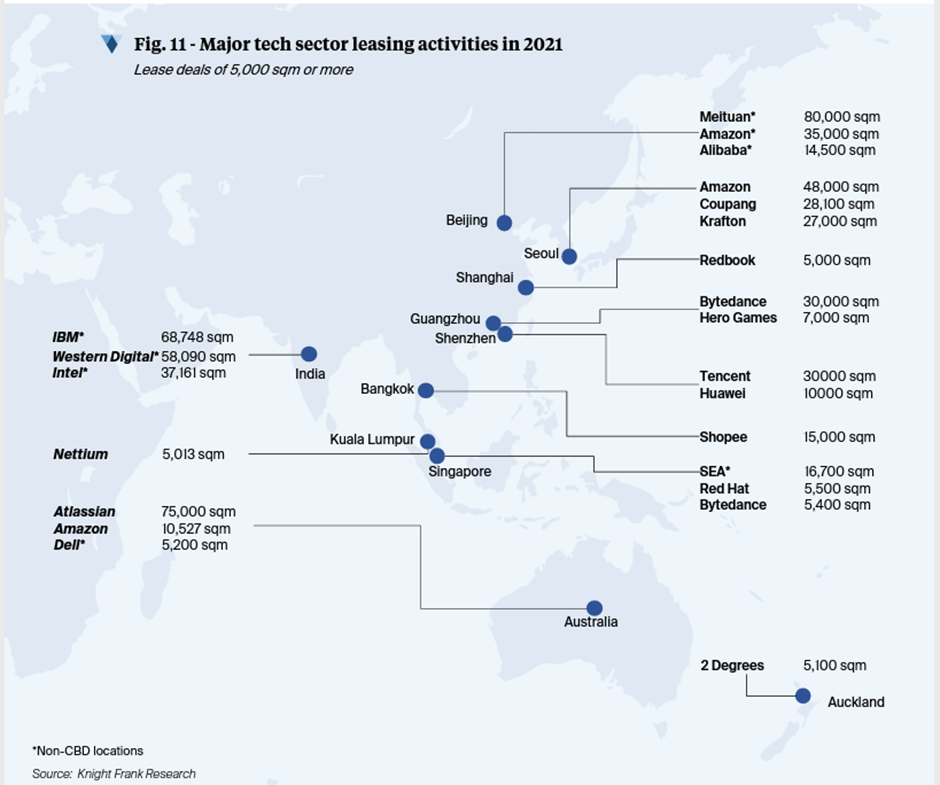

ホスピタリティおよび小売REITはシンガポールの再開からサポートを受け、ロジスティクスREITは長期的なトレンドの恩恵を受け続ける可能性があります。テクノロジー業界は、2021年にスペースを大幅にリースした後も、2022年もリース業界の強みの柱であり続けるでしょう。

データセンターやヘルスケアなどの特殊なREIT資産も、教育機関が再び留学生に開放し始めているため、復活の準備ができている学生寮でうまく機能することが期待されています。

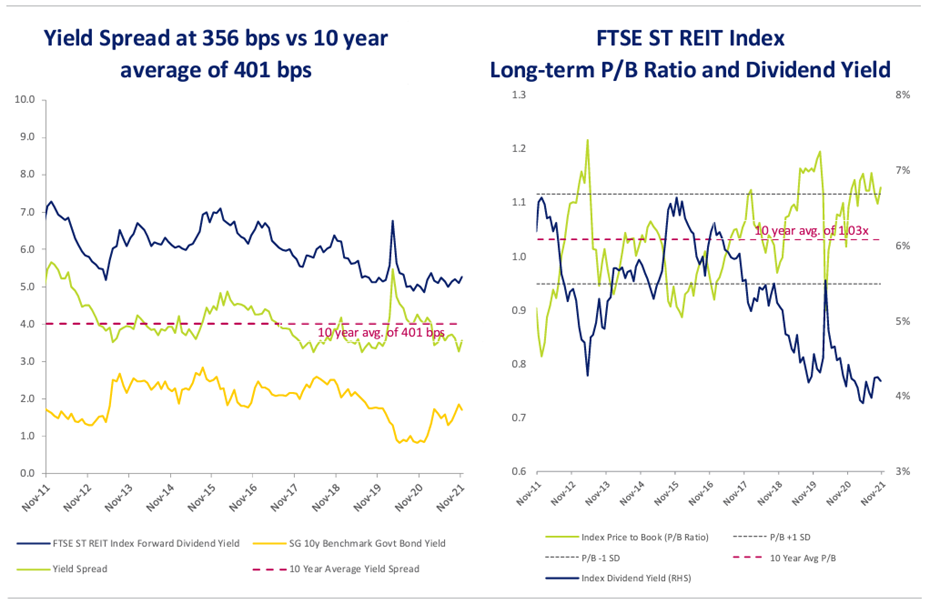

下のチャート5のデータは、近い将来REITの修正が見られる可能性があることを示しています。

利回りスプレッドは10年平均よりも低く、金利が上昇するにつれてこれはさらに圧縮され、REITの株価が下落する可能性があります。

FTSE ST REITインデックスも長期株価純資産倍率をわずかに上回って取引されており、配当利回りは史上最低です。

一方、シンガポールのREITの質と、長期的な構造的追い風の恩恵を受けているロジスティクスや産業用REITなどの特定のサブセグメントの強さにより、これは新しい正常と見なされる可能性があります。

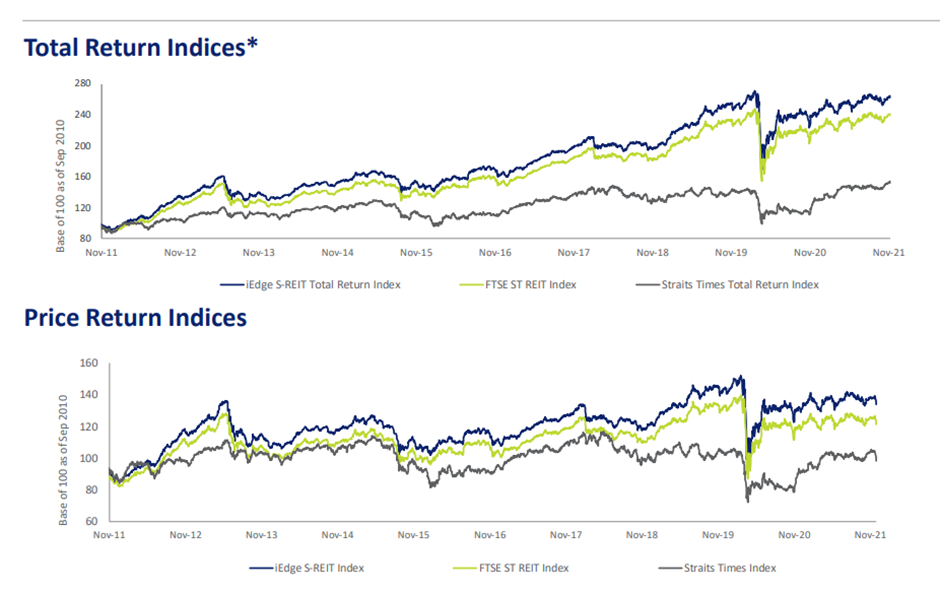

チャート6は、2021年にREITインデックスがSTIをアンダーパフォームした一方で、より長い時間枠でREITインデックスがSTIをアウトパフォームしたことを示しています。 REITインデックスが勢いを取り戻し、2022年にSTIをアウトパフォームし続けることができるかどうかを確認するのは興味深いでしょう。

2022年のマクロ経済見通しも2021年よりも不利です。ただし、ホスピタリティや小売などの特定のサブセグメントで回復が見られ、ロジスティクスサブセグメントの構造的な追い風からの継続的な成長が見られました。

金融引き締めと財政引き締めのペースによっては、機会があればREITが買収を実行できる場合があります。

過去の比率と比較して評価額はわずかに上昇しているようですが、投資家はこれらの高品質のREITをより高い評価で取引することをいとわないため、シンガポールに上場しているREITの品質が構造的に変化したことが原因である可能性があります。高い評価は、常に将来の修正の可能性を示すものでもあります。

全体として、シンガポールに上場しているサブセグメントの組み合わせに40を超えるREITがあり、投資家は、Daiwa House Logistics Trust(SGX:DHLU)やDigital Core REIT(SGX:DCRU)などの新たに上場しているREITにその気概を示すことを期待しています。 2022年には楽しみがたくさんあるようです。

REITポートフォリオから持続可能な収入を築きたい場合は、Chris Ngのライブウェビナーに参加して、どのように始めればよいか、そして回復力のあるREITポートフォリオを構築する際に注意すべきことを学びましょう。