これが私の考えです:

読むことを好む人のために…ええ、読んでください :

これを書いている時点では、誰が米国大統領選挙に勝ったのかはまだわかりません。しかし、コンセンサスは、バイデンが勝つ可能性が高いということです。

今日は、彼のキャンペーン計画と、バイデン大統領が株式市場にどのように影響するかを調べます。

過去10年間で、米国株は+ 178%で株式市場のリターンをリードしました。

技術の進歩と米国での技術株の急増のおかげで、このギャップは何年にもわたって拡大しています。

米国との友好関係は、ギャップを埋めるのに役立つ可能性があります。

バイデンが引き継いだとしても、中国に対する敵対的な政策が完全に撤回されるとは予想していません。ただし、バイデンは中国に対する彼のアプローチでより評価される可能性があります。

これは、中国企業が引き続き制限された市場アクセスと技術アクセスに直面する可能性があることを意味します。

バイデン政権は、貿易赤字ではなく、中国で起こっている人権問題を取り上げる可能性が高い。

この動きは、新疆ウイグル自治区、チベット、香港に事業を展開している企業が悪影響を受ける可能性があります。特に、収益を促進する主な事業がこれらの地域にある場合はそうです。

Hikvision(SZSE:002415)やDahua(SZSE:002236)のような企業は、バイデンが人権問題に圧力をかけた場合、ビジネスが打撃を受ける可能性があります。それに加えて、彼らの売上高は、禁輸措置、貿易制限、および米国によって提起されたセキュリティ上の懸念によっても影響を受ける可能性があります。

とはいえ、バイデンが舵を取っているときでさえ、貿易の緊張は続く可能性が高い。

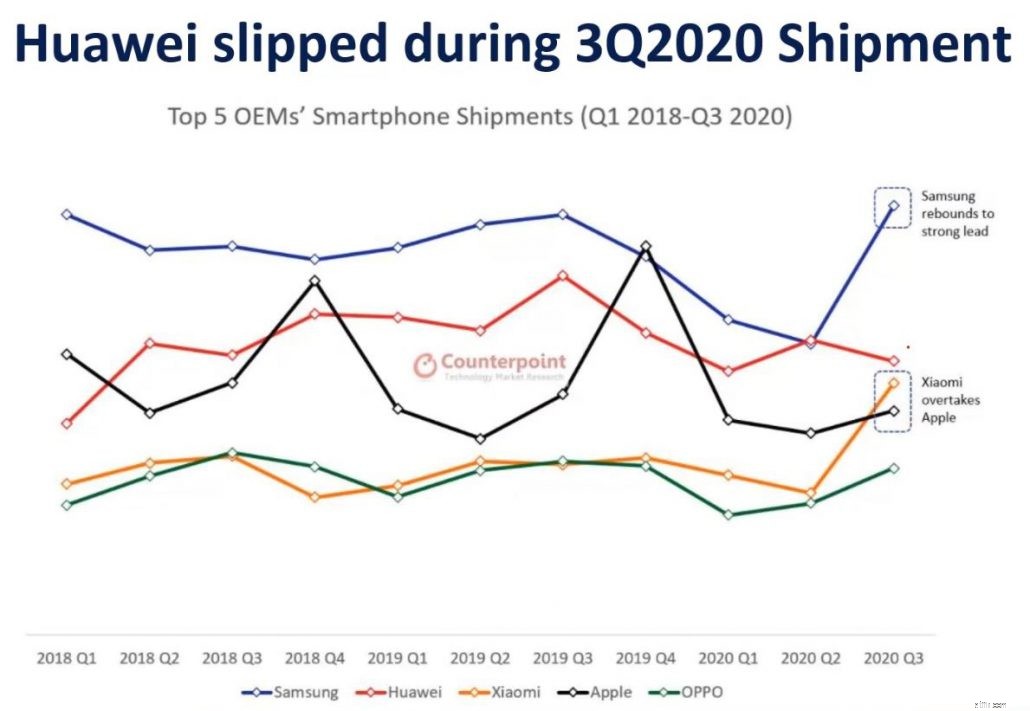

Huawei(赤い線)は試合中に最も影響を受けました。ここに示すように:

彼らの損失はXiaomi(SEHK:1810)黄色 サムスン(KRX:005930)は青で 。禁止がXiaomiにまで拡大されない場合、彼らは引き続きうまくいく可能性があります。

SMIC(SEHK:0981)、半導体メーカーは現在、禁止のおかげでトップエンドの製造装置を購入することができません。彼らは現在、中古市場から機器を調達するか、中国国内で機器を開発および製造する方法を見つける必要があります(これには数年かかる可能性があります 。

常にスライバーの裏地があります。貿易緊張の場合、それは香港証券取引所(SEHK:388)の形で提供されます。

伝統的に、より大きな中国企業は、国際的な露出のために米国に上場することを好みます。しかし、貿易戦争と米国証券取引所での将来の不確実性により、潜在的な上場は代わりに香港に移動しています。 失敗したAntFinancial IPOでさえ、HKSEに上場する予定でした。

長年にわたり、香港は投資家のための国際的な金融ハブへと成長し発展してきました。近い将来、香港に上場する中国企業が増える可能性があります。

HKSEは、株価が 11月10日時点でYTDが+ 52%上昇することで恩恵を受けていることをすでに見てきました。

Covid-19が始まって以来、香港で停戦が見られました。ただし、根本的な問題は解決されていません。パンデミックが発生した後、暴動やデモが激化する可能性があります(これにかかる時間は誰にもわかりません) 。

バイデンが推進する可能性のある潜在的な人権政策とともに、香港でのみ事業を営む企業は、より大きな打撃を受ける可能性があります。

気候変動におけるバイデンの姿勢は、トランプの姿勢とはまったく対照的です。バイデン政権は、大統領時代にクリーンエネルギーとグリーンジョブに1.7兆ドルを投資することを計画しており、2050年までに温室効果ガス排出量をゼロにすることを約束しています。

比較すると、トランプは米国を気候関連のすべての交渉と政策から引き離しました。

これは、太陽と風力産業の潜在的な成長を示していますが、化石燃料と石油・ガス会社の将来は不透明なままです。

インベスコソーラーETF(TAN)は、ETFからのまれなリターンである+ 141%YTDを実行しました。比較的ファーストトラストのグローバル風力エネルギーETF(FAN)は+ 34%YTD上昇しています:

Enphase(NASDAQ:ENPH)はソーラープランナーを製造および設置しており、今年は+ 348%で最高のパフォーマンスを発揮しています。

比較すると、ExxonMobile(NYSE:XOM)はYTDで-47%減少しています。バイデン政権下では、彼らに制限が課せられているのを見ることができました。制限により、供給が減少する一方で、運用コストが増加する可能性があります。それに加えて、ワクチンが正式に利用可能になると、航空会社が再びエンジンを始動すると、旅行が戻って石油価格が回復する可能性があります。その段階に達すると、石油の供給が減少すると価格が急騰する可能性があります。ただし、現時点では、O&G企業の将来は不透明なままです。

中国は2001年以来、5カ年計画のグリーン化に取り組んできました。バイデンが後を絶たないため、中国はペースを上げようとする可能性があります。両方の超大国がグリーンエネルギーに向かっているということは、石炭需要が大幅に減少する可能性があることを意味する可能性があります。 China Shenhua Energy(SEHK:1088)のような企業はすでに熱気を感じており、株価はYTDで-13%下落しています。

米国企業のコストが高い

バイデンは、最低時給と法人税の引き上げに重点を置いた。これが設定されている場合、安価な労働力に依存している企業(例:小売業や飲食店) または利益率の高いもの(例:tech) 最大の影響を感じる可能性があります。

PayScaleによると、スターバックス(NASDAQ:SBUX)は、一部の役割について、1時間あたり最低9ドルを支払います。最低時給が15ドルに引き上げられる可能性があると、その役割のコストは約60%増加し、マージンは確実に低下します。 (または彼らは私たちにもっと請求することができますが、その話は別の日のためのものです)

Apple(NASDAQ:AAPL)のようなハイテク株は、良好な利益率を享受しています。 APPLは、2020年9月30日時点で21%の純利益率を報告しました。法人税率が引き上げられた場合、APPLの収益性は確実に影響を受けます。 YTDは+ 58%増加しています。

2008年の金融危機で、FRBは緩い金融政策を採用し始めました。後から考えると、それはCovid-19への対応と比較して何もありませんでした:

これは、過去10年間の米国株式市場の成長に役立つ可能性があります。バイデン政権で増加する可能性があります。

バイデン政権下で