序文:私たちが人生で下すすべての決定に内在するリスクがあります。苦労して稼いだ資本で投資する。

このため、個人投資家や新規投資家が市場の危険をうまく乗り越えられるようにロードマップを提供することを最終的な目的として、記事を発行し続けています。これがお役に立てば幸いです。

よろしく、

ウェルスチーム博士

これまでの電話会社の出来事をフォローしていれば、シンガポールで4番目の電話会社であるTPGTelecomの最近の参入を知っているでしょう。

TPG Telecom Ltd(ASX:TPM)(または略して「TPG」)は今年シンガポールでモバイルサービスを開始し、無制限のデータと無制限のモバイル間通話を含むSIMのみのプランを提供しました。現在までに、1年間のトライアルに約20万人のユーザーを登録しています。

以下で会社の詳細を確認しましょう。

1986年にTotalPeripherals Groupとして設立されたTPGは、オーストラリア地域で最大の完全に統合された音声、ビデオ、およびデータIPベースのアクセスネットワークであり、最大の音声対応IPネットワークであるTelstraに次ぐ最大のデータネットワークおよび音声ネットワークを備えています。

同社は、インターネットサービスだけでなく、顧客にモバイル回線と固定回線を提供しています。 TPGは、700,000を超えるNBN加入者を誇り、約190万の固定ブロードバンド加入者に相当します。 TPGは4番目の になるように設定されています オーストラリアのモバイルネットワーク事業者。

2016年12月、TPGはシンガポール市場に参入し、国内で4番目の携帯電話会社としての地位を確立すると発表しました。

そして、これはシンガポールの電気通信業界に大きな変化をもたらしました。興味のある方のために、シンガポールの電気通信産業の歴史について簡単に説明します。

過去には、3つの大手通信会社(Singtel、Starhub、M1)による全会一致の戦略は、データ使用量が制限された1年または2年の契約に加入者ベースを固定することでした。データ使用量を超えるユーザーは、すでに高額なプランに加えて追加のお金をフォークする必要があります。

私自身は、Singtelのミッドコンボプランの加入者であり、モバイルプラン自体のためだけに月額60ドル以上を支払っていたことを思い出すことができます。 SIMのみのプランに移行した後、今では月額20ドル以上しか支払わず、月額40ドルの節約になっています(携帯電話の割引は含まれていません)。

最近、3つの大手通信会社はすべて、Circles Life、MyRepublic、TPGなどの新しいモバイル仮想ネットワーク事業者(MVNO)と直接競争するために価格を引き下げました。そのため、近年、利益率が低下しています。

そのことを念頭に置いて、投資家は4番目の Telco TPGは、この厳しい価格競争の中で前進し、オーストラリアに上場している彼らの株が再検討する価値があるかどうかを検討します。

以下では、本日の記事の配当成長戦略を使用して、TPGの株式の実行可能性を評価します。

配当成長戦略は、その数に基づいて株式を分析するための定量的アプローチであり、市場を上回るリターンをもたらすことが証明されています。戦略の詳細については、ファクターベースの投資ガイドをご覧ください。

面倒なことはせずに、飛び込みましょう!

ロチェスター大学のRobertNovy-Marx教授は、総収益率が将来の投資収益を決定する正確な方法を提供することを発見しました。彼の経験的研究は、総収益性が高い株を証明しました。 バリュー株と同様に印象的なリターンを得ることができ、バリューの反対側:総収益性プレミアムで彼の研究を文書化しています。

総収益性=総利益/総資産

彼の調査によると、より少ない資産を使用してより高い粗利益を生み出す企業は、一般に、競合他社よりも生産性が高く、品質が高いと考えられています。

そのことを念頭に置いて、シンガポールの他の2大テレコム企業であるTPG、Starhub、Singtelと簡単に比較し、どちらが総資産利益率を向上させるかを調べました(M1 Ltdは2019年4月にKonnectivityによって買収されました–ケッペルコーポレーションとシンガポールプレスホールディングスの合弁会社):

| 2018会計年度 | TPG | StarHub | Singtel |

| 粗利益 | 780.2 | 1,287.0 | 12,421.8 |

| 総資産 | 5,390.3 | 2,635.5 | 48,253.7 |

| 粗利益(%) | 14.5% | 48.8% | 25.7% |

TPGの数値はAUDで、StarhubとSingtelはSGDです。

上記の分析から、StarHubは、その資産を活用して3社の中で利益を生み出すのに最適であるように思われます。一方、TPGは、Singtelに比べて資産が少ないにもかかわらず、最後になります。

次に、TPGの配当利回りがどれほど魅力的かを確認します。

通信事業者は、その食欲をそそる配当利回りのために、所得投資家に支持されています。このセグメントでは、2 nd 現在の配当利回りも調べました。 2019年8月。次の手順を実行して、過去の配当利回りを決定できます。

過去の配当利回り=前年に分配された配当/現在の株価

| 2018年度 | TPG | StarHub | Singtel |

| 配当利回り | 0.7% | 7.7% | 5.6% |

正直なところ、TPGの配当利回りは0.7%と低く、SingtelやStarhubに比べてはるかに低いことに驚きました。私の心の奥底では、電気通信業界は不況に強いと常に思っていました。企業は通常、まともな配当利回りを生み出す安定した優良企業です。

それでも、TPGの運賃をより健全に把握するために、以下の次の要素にズームインしてみましょう。

企業の配当分配の持続可能性は、次の2つの指標を使用して測定できます。

TPGのフリーキャッシュフロー利回りは、営業キャッシュフローから資本的支出を差し引くことで評価できます。資本的支出はまれに発生する傾向があります。 TPGは、たまに新しい資産に投資する必要があるだけかもしれません。

したがって、3年間の設備投資パターンを分析して、より明確な状況を把握することは良いことです。

| 年(百万豪ドル) | 2018年度 | 2017年度 | 2016年度 |

| 営業キャッシュフロー | 673.8 | 722.7 | 620.4 |

| 資本的支出* | 956.3 | 576.3 | 281.0 |

| フリーキャッシュフロー | -282.5 | 146.4 | 339.4 |

*設備投資 有形固定資産+スペクトル資産+無形資産の取得が含まれます

3年間のTPGの平均キャッシュフロー利回りは7.32%であり、配当利回りの0.7%よりも高くなっています。したがって、会社は平均フリーキャッシュフロー基準に合格し、配当の分配は したがって持続可能です。

ただし、TPGは 実際には過去3年間で、2016年度の3倍以上の資本的支出を大幅に増やしていることに注意してください。 同社は2018年度にマイナスのフリーキャッシュフローを抱えているため、投資家はこの傾向をさらに観察したいと思うかもしれません。

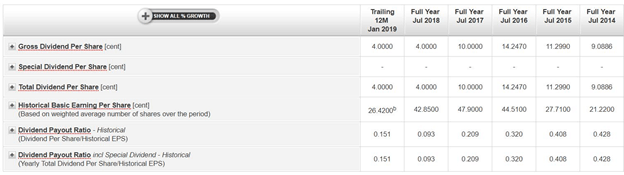

ペイアウト率に関しては 、配当の形で支払われる収益の割合を分析する必要があります。理想的には、適切な支払い比率を1倍未満に抑える必要があります。

TPGの場合、配当金の支払い比率は1倍を下回っています。実際、2014年度の0.43倍から2018年度には0.09倍に減少しています。したがって、ペイアウト率テストに合格します。低額の支払いは本質的に悪いことではありません。それらは、より多くの成長機会を追求するために、より多くの資金が会社によって保持されたことを意味するかもしれません。一例は、彼らが4番目の としてシンガポールに来る準備をする方法です。 Telco。

TPGの株価を健全に分析するために、定性的な指標をさらに掘り下げて、以下の2つのポイントに触れます。

オーストラリアの通信業界はシンガポールと非常によく似ており、3つの主要なモバイルネットワーク事業者である Telstra 、オプタス 、および Vodafone (VHA)。 TPGは4 番目 として登場します ポジションを獲得し、最近ボーダフォンとの合併に着手しました。ただし、最新のニュースは、オーストラリアの競争規制当局によって合併が阻止されたということです。「Telstra、TPG、Optus(は)約85%の(市場)シェアを持っている」 。

さらに、シンガポールでの4番目の通信事業者としてのTPGの参入に人々は興奮していますが、同社は、多くのユーザーが、競合他社と比較してダウンロードとアップロードの速度が遅いと報告するという歯が生える問題を経験しています。

OpenSignalが行った調査によると、Singtel、Starhub、およびM1は、それぞれ42.5 Mbps、39.5 Mbps、36.1Mbpsの速度を記録しています。一方、TPGの平均速度はわずか26.1 Mbpsで、Singtelの速度よりもほぼ40%遅くなっています。さらに、TPGユーザーは、特に電車内でモバイル信号なしで4.5%の時間を費やしており、M1の1.6%、StarHubの1.2%、Singtelの1%をはるかに上回っています。

要するに、TPGは電気通信業界の最前線にいるわけではなく、シンガポールとオーストラリアの両方での激しい競争のために、TPGには強い堀がないという傾向があります。

原則として、取締役が会社の株式の大部分を所有している会社を優先します。これは、より整合性のある利益につながる可能性が高いためです。あなたの富の大部分が会社の株式に縛られている場合、それはあなた自身の富も破壊することを意味するので、株主の価値を破壊するためにあなたが有害な行動を取ることはありそうにありません。

しかし、物事には微妙なバランスがあります。少なすぎると、経営陣はゲームにスキンを持たなくなります。彼らは会社の崩壊に脅かされることはありません。

あまりにも多く、彼らが株式の90%を買い戻したら、彼らは不当な価格で会社を非公開にすることができます。所有者兼経営者が、残りの株式を買い取り、会社を上場廃止するために非常に低い価格を提示することにより、少数株主をショートチェンジした場合があります。不当な上場廃止について私たちが言わなければならないことについて詳しくは、こちらをご覧ください。

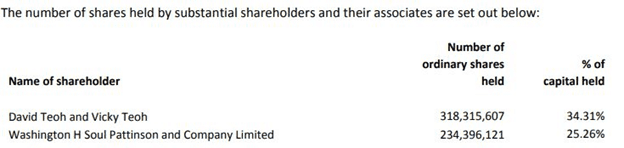

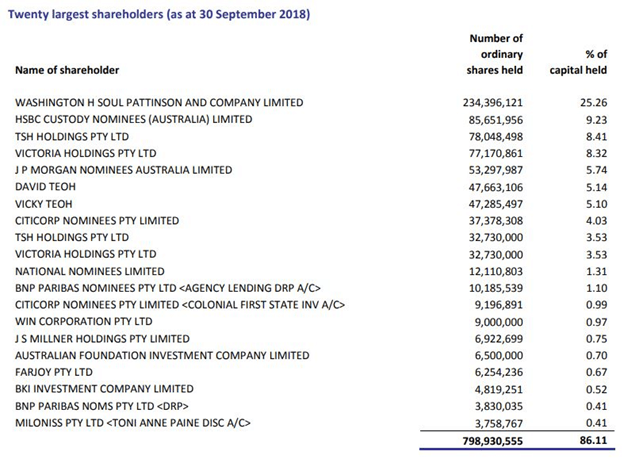

TPGの場合、2018年度の年次報告書による所有権の開示は次のようになります。

上記の収集された情報から、David Teohと彼の妻(Vicky Teoh)はTPG Telecomの会長であり、会社の 34.3%を所有しています。 。

さらに、Washington H Soul Pattinson –さまざまな業界にわたる多様な資産ポートフォリオに投資している投資家は、TPGでも25.26%という大きな所有権を持っています。

実質的な所有権を追加すると、 59.57% 、投資家が好む望ましい所有権のレベル。

TPGは、配当利回りが低く、総収益性が低いため、配当成長株としては適切ではありません。それはまともなフリーキャッシュフローの利回りと支払い比率を持っていますが、シンガポールへの最新のベンチャーは短期的には多くの資本的支出を占める可能性があります。

さらに悪いことに、TPGはシンガポールとオーストラリアの両方で支配的な立場になく、価格競争に直面するとすぐにその資源を使い果たしてしまいます。ボーダフォンとの合併に対する規制上の呼びかけも、事態が改善する前に会社が取り組む必要のあるもう1つの暗い雲です。

一言で言えば、今のところ、TPG Telecomに資本を投資することは避けたいと思います。それがシンガポールの通信市場に足場を築き、低速で断続的な速度を上げることが示されるまでは。