これが、投資信託SIPからのリターンを期待することがほとんど意味をなさない理由です。投資家は、目標リターンに焦点を合わせるのではなく、明確な目標を念頭に置いて目標コーパスに焦点を合わせる必要があります。これは、これがより簡単で達成しやすいためです。以下では、私たちの目的は、エクイティまたは投資信託への投資に関連するリスクについて話し合うことであり、人々がエクイティに投資することを思いとどまらせることではありません。

この記事では、同じファンドからのSIPリターンに大きな違いがあります。どのようにして、DSPスモールキャップファンドの5年間のローリングSIPリターンを調べました。投資家は、期間が長くなるとすぐに、リターンの広がりが来ると想定しました。ダウンして「すべてがうまくいく」。残念ながら、そうではありません。

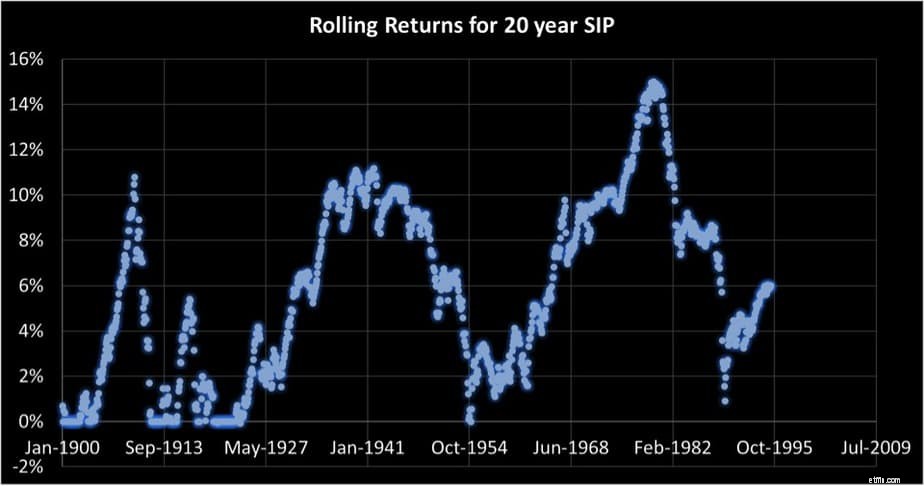

10年の確率期間(スプレッドが大きい)は妥当な数ですが、それより長くなると、履歴が短すぎて何も推測できなくなります。以前に行ったように、S&P500およびBSESensexのドルコスト平均法(別名SIP分析)と同様に、S&P500のリターンデータを確認する必要があります。

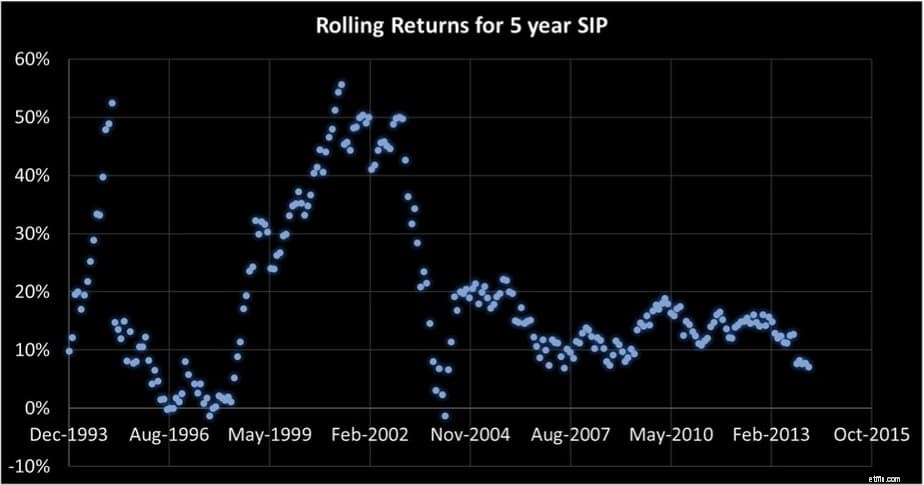

ミューチュアルファンドSIPからのリターンを期待すべきではない理由を理解するために、インドで最も古いミューチュアルファンドの1つであるフランクリンインディアブルーチップのローリングSIPリターンを見てみましょう。ローリングSIPリターングラフでは、各データポイントは指定された期間のSIPリターンであり、SIPは1か月間隔で開始されます。上の注目の画像は、以下の便宜のために複製されています。

5年間のデータポイントの数は242です(多すぎませんが、妥当です)。このようなローリングリターングラフから推測できることが2つあります。スプレッドは縦軸に戻ります。マイナスから50%以上まで。誰かがこのファンドまたは他のファンドでSIPを開始し、「5年間でどのようなリターンが期待できるか」と尋ねた場合。脳のつまみと良心のオンスを持っている人は誰でも、「言うことができない」と言うか、少なくとも投資の焦点は他の場所にあるべきだと指摘するでしょう。

2番目の側面は、横軸の期間です。これは、242のSIPすべての投資が開始された期間を表します:12月199×3から〜2014。

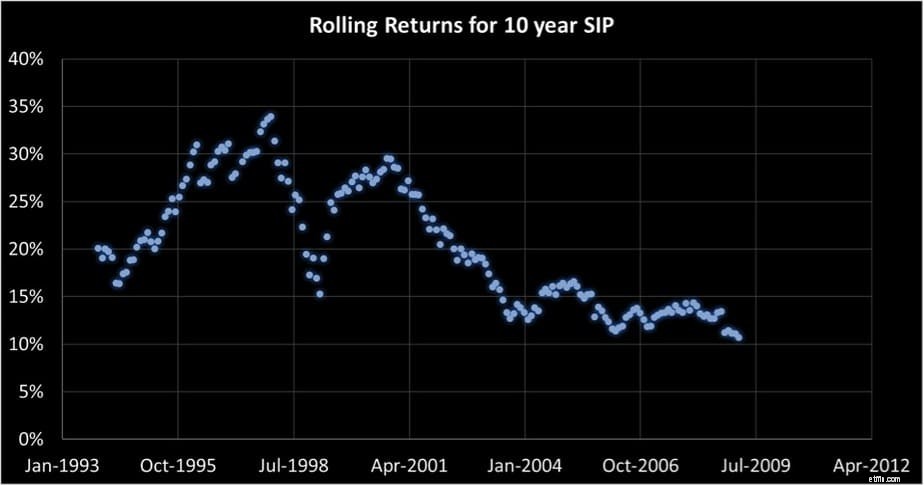

スプレッドは10年で小さくなりますか?はい、しかし何かを期待するのに十分なほど小さいことはほとんどありません。データポイントの数も少なくなります(182)。また、期間が大幅に短縮されていることに注意してください。

他の心配な側面は、完全なエンベロープの一般的な南向きの動きです。参照:10年間のNifty SIPの収益はほぼ50%減少しました。将来的に10YSIPから10%のリターンを期待することすらできず、これは税抜きです! YouTubeの誰か(下のビデオを参照)は、これはインフレ率の低下によるものであり、実際の収益は損なわれていないとコメントしています。事実、インドの実際のインフレはインフレ政府の報告とは何の関係もありません。

これらの政府の数値は、教育、医療、ホスピタリティなどのサービスの価格を考慮していないため、実際のインフレは報告されているインフレをはるかに上回っています。そのため、少なくともフランクリンブルーチップの投資家の実質収益は、ここ数年で減少しています。

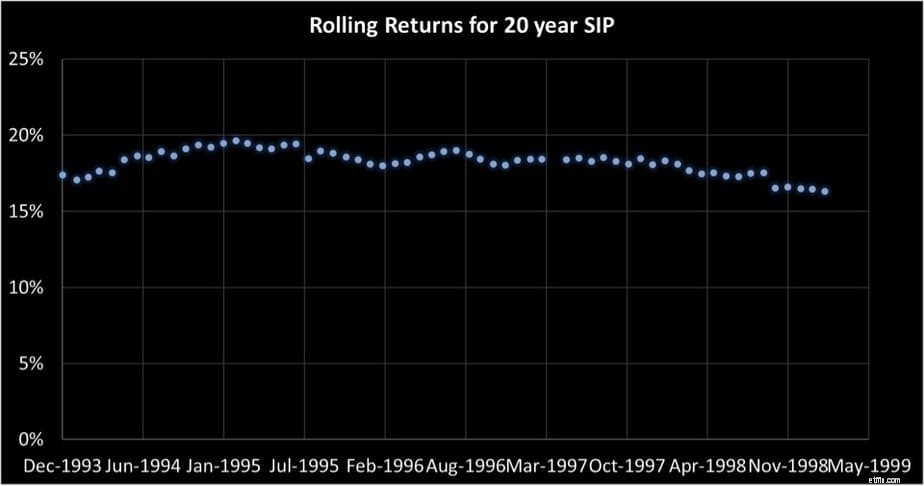

データポイントの数はさらに11に減少し、投資期間は1993年から2003年の間に約10年に短縮されます。これはほぼフラットなSensexの激動の期間であったため、この投資ウィンドウから将来の収益を推測することはほとんど意味がありません。それでも、ここでも収益が徐々に落ち込んでいます。

1993年12月から1999年初頭までの間に行われた投資の20年間のデータポイントは62しかありません。これは5年間のウィンドウです。将来のリターンを判断したり、このグラフから何かを期待したりするのはばかげています。投資家は、そのようなグラフを見ると、「やる気がない」と言います。悲しいことに、彼らは要点を見逃しています。メッセージは公平性を回避することではありません。メッセージは期待を避けることです。

問題は、多くの投資家が適切な投資システムを持っていないことです。彼らはミューチュアルファンドを保険証券のように扱い、保険料を支払うだけで、毎日の浮き沈みにもかかわらず、すべてがうまくいくと誤って想定します。リターンを期待せずに投資するためのソリューションを検討する前に、S&P500データについて検討しましょう。

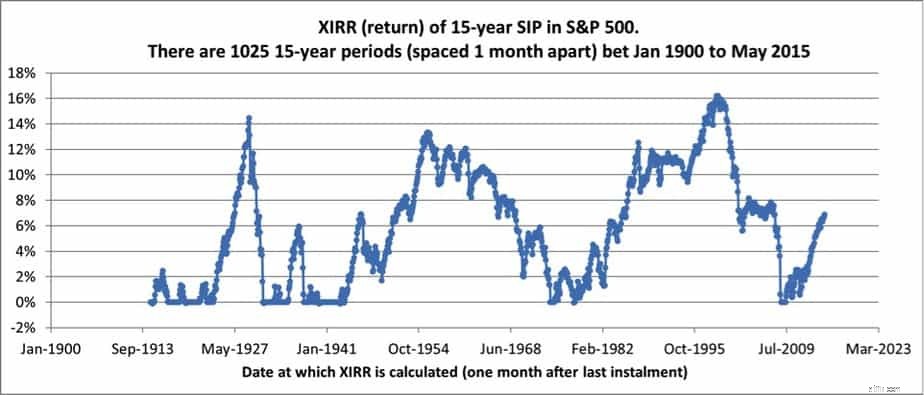

S&P500の利点は歴史です。 15年のSIPリターンデータポイントが1025あります。 20世紀初頭の米国は必ずしも先進国ではありませんでした。彼らは経済不況と戦争を経験しました。 S&P 500での15Y SIPのバイアンドホールドのスプレッドは、米国のインフレを常に上回ると想定するにはあまりにも大きすぎることは明らかです。

20年間(1145データポイント)の状況はほとんど変わりません。これが、米国の金融の達人が国際的な分散投資に重点を置いている理由です(これにより、リスクが軽減され、常にリターンが向上するとは限りません)。

したがって、利益を期待することはできません。そのため、解決策は何ですか。まず、それを少し明確にしましょう。単にユニットを購入して希望を持って生きることが目的であるという考えは、いかなる利益も期待すべきではありません。前に示したように–投資ポートフォリオのリスクを軽減する方法は、リターンの順序が何であれ(これがリターンの変動の理由です)、明確な資産配分計画と段階的なエクイティの削減により、到達するのに役立ちます。ターゲットコーパス。

したがって、解決策は、ターゲットリターン(=期待値)をターゲットコーパスに置き換えることです。これは、投資の目的が明確な場合にのみ可能です。 Freefincal Robo Advisory Software Templateを使用して、各目標の簡潔な計画を作成できます。資産配分戦略を計画するために、目標ベースのポートフォリオ管理に関する講義に署名することができます。

これに代わる方法は、耳でそれを演奏し、債券コーパスを徐々に増やし、目標を達成するのに十分なお金があることを確認することです。したがって、リターンは重要ではありません。参照:私の個人会計監査2019

もう1つの方法は、説明した市場タイミング手法の1つを採用して、リスクを軽減することです。これは、投資家が税金と出口の負荷を恐れていない場合にのみ機能します。

どの方法を選んだとしても、エクイティ投資に意味がないかのように振る舞う必要はありません。リスクを軽減するための目標とシステム(その場合にのみSIPになる)を用意するだけです。