バーラトボンドETFの新しいファンドオファー(NFO)は、2020年7月14日から2020年7月17日までサブスクリプションにオープンします。バーラトボンドETFの最初のシリーズは2019年12月に開始されました。 。

製品構造は同じままです。新しいシリーズのバーラト債券ETFは、対象満期債券ETFです。つまり、バーラト債券ETFは満期になり、満期日に返金されます。

この投稿では、債券ETFの概念を確認し、この最新のバーラト債券ETFのセットについて詳しく調べてみましょう。

エクイティETFは、ベンチマークエクイティインデックスのパフォーマンスを再現しようとします。たとえば、(任意のAMCからの)Nifty 50 ETFは、Nifty50インデックスのパフォーマンスを複製しようとします。

同様に、バーラト債券ETFのような債券ETFは、債券インデックスのパフォーマンスを複製しようとします。

エーデルワイスのこのビデオでは、債券ETFについて簡単に説明しています。

目標満期債券ETFは債券ETFの変種です。目標満期債券ETFは(オープンエンドのミューチュアルファンドのように)無制限の寿命を持たず、債券のように特定の日に満期を迎えます。固定満期プラン(FMP)は、より親しいいとこです。

エーデルワイスAMCからのターゲット成熟度債券ETFを説明するビデオ

バーラトボンドETF- 2025年4月の指標利回りは5.49%p.a。

バーラトボンドETF- 2031年4月の指標利回りは6.65%p.a。

このデータは2020年7月8日現在のものです。

資金はETF満期日の前の12か月間に満期となる債券に投資されるため、リターン(NFOで購入し、満期まで保有する場合)はこの範囲のみになります。

ETFが上場された後、流通市場で売買する場合、購入と販売の価格によって返品体験が大きく異なる可能性があります。

バイアンドホールド投資家の場合でも、リターンは少し異なる場合があります。上記の利回りはベンチマーク指数のものであり、2020年7月8日現在のものです。あなたのお金が投資されるまでに、ベンチマーク利回りは変わる可能性があります。さらに、トラッキングエラーが発生します。

さらに、原債からの利息の再投資や、ETFの満期前の債券の満期のインスタンスに起因する再投資リスクがあります。

債務ミューチュアルファンドスキームは永遠に生き続けることができます。バーラト債券ETFなどのターゲット満期債券ETFは、ETF満期日に終了します(そして投資家に返済されます)。

ほとんどの債務ミューチュアルファンドは積極的に管理されています。バーラトボンドETFは受動的に運用されているため、ファンドマネージャーのリスクはありません。

債務ミューチュアルファンドは、カテゴリーに応じて、異なる信用プロファイルを持つ債券に投資することができます。バーラト債券ETFは、ニフティバーラト債券インデックスを追跡し、政府が支援する事業体からの債券にのみ投資します。したがって、デフォルトリスクはバーラトボンドETFで制限されています。

バーラト債券ETFは、債務ミューチュアルファンドよりも高いリターン予測可能性を提供します。

債券ミューチュアルファンドでは、ファンドマネージャーはファンドのマンデートに従ってポートフォリオの期間プロファイルを維持するよう努めます。たとえば、中期から長期のデュレーションファンドの場合、ファンドマネージャーはポートフォリオのデュレーションを4年から7年の間維持します。 5年後でも、期間(満期)プロファイルを維持するためにファンドマネージャーが債券を交換し続けるのと同じ期間になります。

目標満期債券ETFでは、満期(ポートフォリオのデュレーション)、したがって金利リスクは時間とともに減少します。

ETFは利息を支払いません。利子収入がないので、この収入が課税されることに疑問の余地はありません。

流通市場で投資を売却した場合、または満期時にETFが償還された場合、キャピタルゲイン(またはキャピタルロス)が発生します。

税務上の取り扱いは、債務ミューチュアルファンドの場合と同じです。

保有期間が3年以下の場合 、結果として生じるキャピタルゲインは短期キャピタルゲインとして扱われ、スラブレートで課税されます。

保持期間が3年を超える場合 、結果として生じるキャピタルゲインは長期キャピタルゲインとして扱われ、インデックス作成後に20%の課税が行われます。

あなたは永久に負債投資信託ユニットを保持することができることに注意してください。ただし、満期日を超えてユニットを保有することはできません。

したがって、流通市場から債券ETFを購入する場合は、満期までユニットを保有しますが、満期日は購入日から3年未満です 、ETFユニットの償還から生じるキャピタルゲインは、短期のキャピタルゲインと見なされ、それに応じて課税されます。

5年ETFと11年ETFの満期日はそれぞれ2023年4月と2030年4月です。 満期までのホールド投資家にとって、これは追加の1年間のインデックス化のメリットを提供します。

指標となる利回りのみを調べています。 そして、これらの利回りは、あなたのお金が投資されるまでに変わる可能性があります。これは、バーラトボンドETFの最初のトランシェで発生しました。

たとえば、ニフティバーラト債券インデックス-2025年4月およびニフティバーラト債券インデックス-2031年4月の指標利回りは6.04%p.a。でした。および7.04%p.a。 2020年5月31日。(出典:Bharat Bond ETF:リーフレット)。

現在(2020年7月8日)の利回りは年率5.49%です。 2025年4月と2031年4月のインデックスはそれぞれ6.65%です(出典:BharatBondのWebサイト)。最新の歩留まりは、NiftyIndicesのWebサイトでも入手できます。あなたのお金が最終的に投資されるまでに、利回りは低くなる(または高くなる)可能性があります。

そして、これらはインデックスの指標となる利回りです。 ETFとFoFのトラッキングエラーが発生します。ニフティ・バーラト・ボンドのインデックス手法を考えると、インデックスにはかなりの解約率がある可能性があります(またはそう私は信じています)。債券市場の流動性を考えると、これはETF(およびFoF)のトラッキングエラーも増加させる可能性があります。

さらに、 Nifty Bharat債券インデックスは、インデックスの満期日の前の12か月間に満期を迎える債券を選択します。したがって、再投資リスクの要素もあります。

満期まで保持していれば大丈夫です 。 NFOに投資していて、満期まで保有することを計画している場合は、指標となる利回りに近づく必要があります。

ただし、流通市場での販売を計画している場合、または流通市場での販売を余儀なくされている場合は、金利リスクにさらされます(ただし、両方の方法で機能する可能性があります)。さらに、流動性が問題になる可能性があります。 NAVに割引価格で販売する必要がある場合があります。

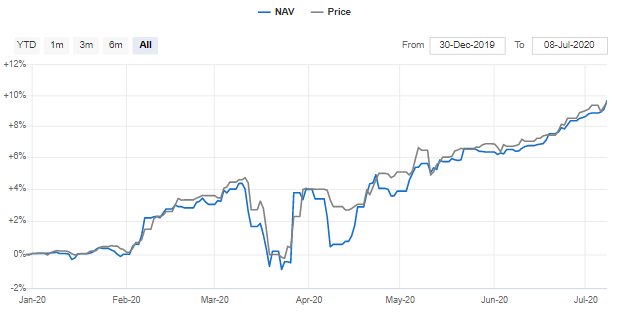

ETFには2つの価値の指標があることを私たちは知っています。 NAVは、ポートフォリオの原資産の価値です。価格は取引所での取引価格です。流通市場では、最良買値または売値(取引価格)でのみ売買できます。そして、価格とNAVの間に相違がある可能性があります。バリューリサーチからの開始以来、バーラトボンドETF- 2030年4月のデータをコピーします。

ETFの仕組みと、価格とNAVの違いについて詳しくは、この投稿を参照してください。

流通市場への参入を計画している場合、金利と流動性リスクの両方にさらされます。満期に近づくにつれて、金利リスクは低下します。

満期まで保有したい場合は、金利や流動性リスクに無関心である可能性があります。ただし、再投資のリスクがあります。

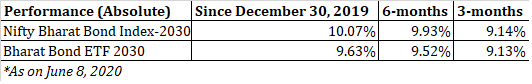

バーラトボンドETF2030のパフォーマンスをベンチマーク(ニフティバーラトボンドインデックス2030)と比較します。

最初のトランシェでの資金の展開には多少の遅れがありました。そして、これは通常の追跡の問題とは別に、パフォーマンスの違いにつながりました。これらの非効率性は、今後のトランシェで減少すると予想されます。

この債券を満期まで保有したい場合、これは長期債券ポートフォリオにとって良い投資になる可能性があります。 信用リスクは限られています。これは、目標満期債ETFであるため、長期的なリターンを前もって示す良い指標となります。ある程度(完全ではありませんが)、満期になるまで返品を確定します。平和的な投資。あまり心配してはいけません。長期間保持すると、インデックス作成のメリットが得られます。これにより、20%または30%の所得税の範囲内の投資家にとって非常に便利になります。

バーラト債券ETFはさまざまな方法で使用できます。たとえば、バーラト債券ETFを使用して、債券投資のはしごを構築できます。現在、2023年、2025年、2030年、および2031年にバーラトボンドETFが満期を迎えています。今後、このような発行が増えると予想されます。さまざまな年の収入要件に従って、それぞれのバーラトボンドETFに投資するだけで、忘れることができます。

バーラト債券ETFまたはFoFから利息収入は得られません 。原債の受取利息はNAVに追加されます。通常の収入を得るには、流通市場でETFを販売する必要があります。十分な流動性がない可能性があるため、これは常に注意が必要です。ただし、ファンドオブファンズ(FoF)のオプションがあります。必要に応じて、FoFからSWPを設定できます。 FoFには追加料金がかかることに注意してください。

所得税の範囲に関係なく、バーラトボンドETFに投資する前に他のオプションを検討する必要があります 。たとえば、長期の債券ポートフォリオ投資を検討している場合は、PPFとEPFが適切な代替手段です。 EPF、VPF、PPFでは金利が変化し続けますが、これらの商品が有利な金利を提供することはわかっています。同時に、PPFやEPFへの投資額にも制限があります。私はPPFとEPFが好きです。

通常の収入を探している場合は、銀行の固定預金、郵便局の固定預金、およびRBI変動金利貯蓄債券からの収益を比較できます。高齢者の方は、PMVVYやSCSSもご検討ください。銀行はまた、高齢者に高い料金を提供しています。ただし、これらの製品からの利息収入は限界税率で課税されるため、高所得税層の投資家の税引き後の収益が大幅に減少する可能性があります。

いつものように、答えは単純ではないことがわかります。ニュアンスがあります。選択は、投資期間、所得税の範囲、流動性選好、および特定の要件によって異なります。

バーラトボンドETFに投資する予定はありますか?

追加のリンク

ニフティバーラト債券インデックス– 2025年4月

ニフティバーラト債券インデックス– 2031年4月

ニフティバーラト債券インデックス– 2031年4月ファクトシート

ニフティバーラト債券インデックス– 2025年4月ファクトシート

バーラトボンドに関するFAQ

気の利いたバーラト債券の方法論文書