現在あなたのお金を求めている新しいファンドオファーはDSPQuantファンドです。このファンドとは何ですか?それはあなたのポートフォリオの一部になるに値しますか?調べてみましょう。

ファンド管理に関しては、ポートフォリオを構築するための2つの広い方法があります。 1つはパッシブで、もう1つはアクティブです。アクティブとパッシブの入門書を読むには、ここをクリックしてください。

パッシブとアクティブの間のどこかに、インデックスファンドの低コストの性質とアクティブファンドの品質とアウトパフォーマンスの側面の両方の長所をもたらすことを目的とした支店があります。それらをスマートパッシブファンドと呼んでください。

ポートフォリオをパフォーマンス/アウトパフォーマンスにするものについて多くの研究が行われてきました。基本的に、要因は何ですか 株式ポートフォリオのパフォーマンスを担当します。約7から8の要因があります 含む

市場サイクルのさまざまな時点で、これらの1つ以上がポートフォリオのパフォーマンスを促進する可能性があります。

アルファを追いかけることに熱心なファンドマネージャーと投資家は、これらを取り上げ、ファクターファンドとしても知られる新しいファンドのセットを開始しました。彼らは世界的に大流行していますが、インドの文脈でも、私たちはいくつかを見てきました。彼らは今日ほとんど興味がありません。そのようなファンド/ ETFのいくつかは–

DSP Quantファンドはさらに別のファクターベースのファンドであり、ファクターに関するルールによって運用されることが期待されています。

DSPは、ファクターファンドの分野で大きな存在感を示している以前のパートナーであるブラックロックのプレイブックから葉を取りました。

DSP Quant Fundは、優れた投資原則に基づいたルール主導のファンドとしての地位を確立しています。ファクターベースのスコアリングと、成長、品質、価値に関する最適化式を適用します。 7年間と期間にわたってBSE200ベンチマークを上回ると予想されます。

ベンチマークはBSE200であるため、これは大規模および中規模のファンドです。ファンドハウスにはすでに大中型のカテゴリー(SEBIで定義されている)を占めるアクティブなファンドがあるため、テーマ別ファンドに分類されます。

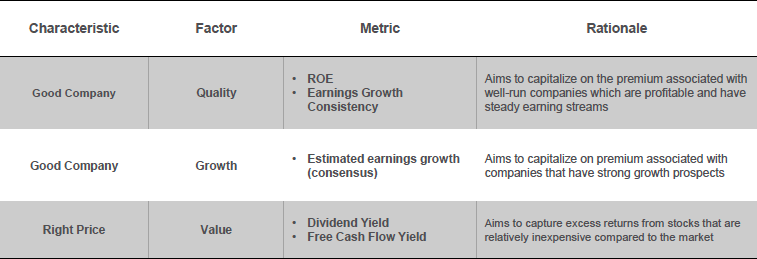

BSE 200株ユニバースでは、ファンドは次の要素を使用します。 独自のポートフォリオをフィルタリングして最適化する。

一見すると、彼らは賢明なファンドマネージャーが彼のポートフォリオに適用するもののように見えます。違いは、ルールに変換されるため、個人的な判断の余地がなくなることです。

ファンドはパーセンタイルランクを使用して、既存のインデックスの問題の1つである大型時価総額株の過大評価を回避します。 ポートフォリオで一度見られる可能性のある違いは何ですか?

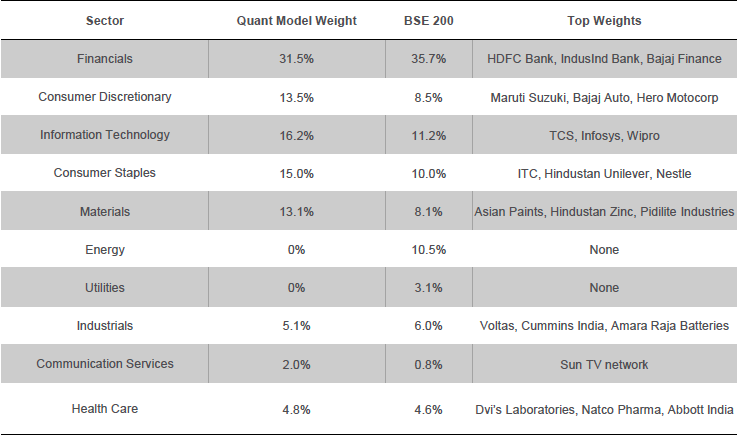

上記の要因を使用すると、これはベンチマークと比較してポートフォリオに見られる違いです。これは2019年3月31日現在の結果です。

ファンドのドローダウンも低くなる可能性があります。一方、指数と比較した上昇は少し控えめなままである可能性があります。

パッシブの証明–ファンドは6か月に1回リバランスします。

このファンドの何が好きですか?

アクティブファンドの主な懸念事項の1つは、ファンドマネージャーの気まぐれによって動かされていることです。スターファンドマネジャーが去ると、いくつかのファンドが挫折することが過去に観察されています。 DSP QuantFundがこの問題に直面する可能性は低いようです。それが言うように、「ルール、ルール」。それは良いことであり、偏見に基づいて行動することを防ぎます。 (念のために言っておきますが、ルールがあるのはファンドだけです。しかし、それはあなたが不合理に振る舞うのを防ぐことはできません! )

アクティブなファンドに関するもう1つの重要な懸念は、コストが高いことです(ただし、マークされたインデックスを超えることはほとんどありません)。これらのコストは2%にもなる可能性があります。 DSP Quantのファンドのコストまたは費用の比率は、直接プランの場合、年間0.4%になると予想されます。経費率について不満を言う理由はなく、AUMの上昇に伴い、経費率が下がることを願っています。

まあ、あなたはまだはるかに低コストでファンドマネージャーを気にせずにただのインデックスファンドに行くことができます。でもそれは賢くないでしょう?そのため、このようなルールベースのスマートパッシブファンドを検討することができます。

このファンドの何が気に入らないのですか?

手始めに、それは始まりです。それは新しい基金です。彼らは彼らの戦略をバックテストしましたが、私はバックテストの大ファンではありません。現実の世界は常に異なっていることがわかります。この戦略は、特に7年間、投資すべきだと主張しているため、独自の経験を積んでいません。

そうは言っても、ファンドハウスは10年以上にわたって他のさまざまなスキームの経験を持っています。

また、戦略/最適化でどの程度の調整が可能かわかりません。基本的に、彼らはルールを変更できますか?どのくらいの頻度で?どのような根拠がありますか?なぜなら、それが起こったとしても、他のファンドと何ら変わりはないからです。

このファンドは、投資期間が7年未満の人、または勢いのある投資スタイルに投資したい人に警告します。彼らは避けるべきです。

簡単に言えば、このファンドをポートフォリオのコアホールディング(少なくとも10%の割り当て)にする意思がある場合は、ファンドへの投資を検討することができます。これは、あなたが良い信念を必要としていることを意味します。

でも急ぐ必要はありません。これはオープンエンド型ファンドになります。オープンしたら、現実の世界でのファンドの振る舞いを見た後、電話に出ることができます。私はそうします。

これはプランバニラパッシブインデックスファンドではなく、スマートパッシブファンドであることを忘れないでください。

今後10年ほどで、アクティブファンドマネージャーは自分たちを正当化できないため、パッシブおよびスマートパッシブがMF投資の大部分を占めるようになると思います。 )

DSPQuantファンドのファンドハウスからの詳細なプレゼンテーション。ダウンロード雑学1:ファンド名のクォンツは紛らわしいです。それはファンドの目的に反し、ファンドがアルゴリズムで動作し、高頻度取引を使用する可能性があることを示唆しています。

雑学クイズ2:S&P BSE 200インデックスは、セクター全体の規模と流動性に基づいて、BSELtd。に上場している上位200社のパフォーマンスを測定するように設計されています。