アディティアビルラサンライフピュアバリューファンドは、投資家の間で最近の魅力であり、莫大な利益を提供しています。その結果、サイズが大幅に拡大しています。さて、ファンドの価値はどれくらい純粋ですか?調べてみましょう。

始まり

このファンドの歴史を簡単に見てみましょう。

Aditya Birla SunLife Pure Valueファンドは、2008年に3年間のクローズドエンド型ファンドとして始まり、その後オープンエンド型ファンドに転換されました。これは、2011年以降、いつでもこのファンドに投資したり、売り切れたりできることを意味します。

その後、基金は数年間衰退しました。

しかし、2014年に注目を集めました。

BirlaSunlifeミューチュアルファンドのCIOであるMaheshPatilは、ファンドのファンドマネージャーになり、少なくとも収益を上げ始めました。

成長は難しくありませんでした。ちょうど約ルピーから。 2016年3月のサイズは400クローレで、約Rsに上昇しました。 2017年3月に1,000クローレ。それ以来、わずか7か月で、ファンドの規模は2倍の約ルピーになりました。 2,020クローレ(2017年10月現在)。

もちろん、このファンドは、最近のバイアスに苦しんでいる投資家とともに、市場の上昇という形で追い風の恩恵を受けてきました。 ファンドにこの成長をもたらしました。

Aditya Birla Sunlife PureValueファンドの投資目的は

です。バリュー投資について詳しくは、このメモをご覧ください。

基金は、それが逆張りのスタイルではなく、価値のあるスタイルに従っていることを十分に明らかにしています。後者の場合、本源的価値を下回ると入手できない可能性のある一時的に不利な株を見つけることに焦点が当てられます。

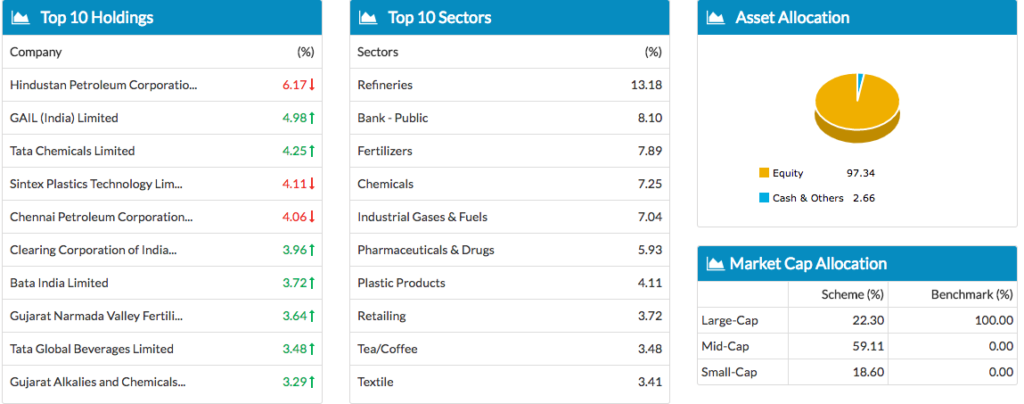

投資戦略に関しては、ファンドマネージャーは、大型株、中型株、小型株を含む時価総額全体で機会を選びます。

ただし、実際のポートフォリオを見ると、中型株と小型株に明確なバイアスがあります。

Aditya Birla SunLife Pure ValueFundの持ち株分析

ソース :Unovest、2017年10月現在のデータ。

このファンドの特徴は、2014年頃に上昇し、その存在感を感じさせていた別のバリュースタイルファンドであるICICI Pru Value DiscoveryFundと不気味に似ています。バリューディスカバリーが大ヒットとなったため、すぐに軌道を変えたことは別の問題です。

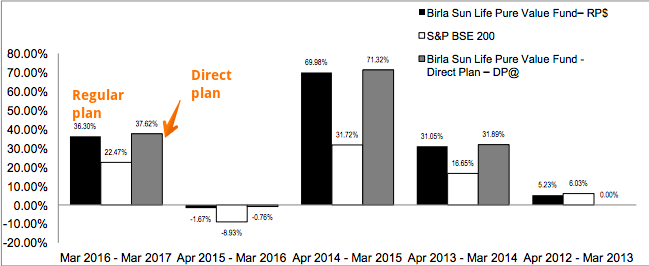

会計年度ごとのパフォーマンスを見ると、ファンドはかなりうまくいっています。中型株と小型株の優勢な持ち株でそうなるはずです。持ち株については前のチャートを参照してください。

ソース :スキーム情報ドキュメント

上記のグラフと比較には明らかな問題がいくつかあります。

最初 、インデックスリターンは価格ベースのみであり、配当を含むトータルリターンは含まれていません。

2番目 、このファンドのインデックス自体は正しくありません。

このファンドのベンチマークはS&P BSE200です。 これは、スタイルと焦点と矛盾しているように見えます。理想的には、ベンチマークはBSE500またはNifty500である必要があります。実際、過去の保有については、より適切なベンチマークはBSEMidキャップまたはNiftyFree FloatMidキャップ100です。

Nifty Free Float Midキャップと比較した場合、ファンドのパフォーマンスはインデックスと比較して見劣りします。遠くまで行く必要はありません。アディティアビルラサンライフミッドキャップファンドをご覧ください。

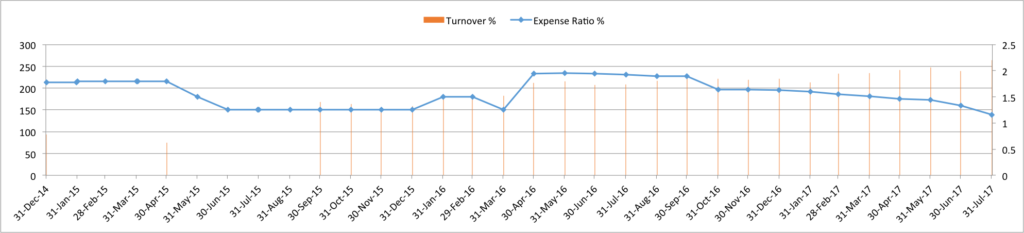

評価は難しいですが、このファンドの2つの側面、経費と売上高を見てみましょう。 。

ソース :UnovestResearch。ファクトシート、スキーム情報ドキュメント。 上のグラフは、2014年12月から2017年7月までの経費とターンオーバー数を示しています。

経費面では、基金は時間の経過とともに徐々にそれを削減してきました。これは良い兆候です。 2017年10月のファクトシートによると、現在の経費率は直接プランで1.11%です。

しかし、売上高に関しては、ファンドは私を際限なく困惑させます 。一貫して200%以上の売上高を達成しています。 最後に報告されたファンドの回転率はなんと272%です 。素人として、これが私にとって意味することは、平均して、株式がポートフォリオに4か月未満残っているということです。

これがバリュートレーディング戦略なのか、それとも基本的な長期投資なのかはよくわかりません。ターンオーバー数が何であれ、バリュースタイルとはかけ離れています。 。同業他社を含むお得なスタイルのファンドの回転率は20%未満です。 忍耐はバリュースタイル投資の最大のアイデアであり、このファンドには完全に欠けているようです。

ファンドのアセットアロケーションを見ても、2017年10月現在、ファンドはほぼ全額投資されています。誰もが色合いを上げ、評価や高額なPE比率について叫んでいる市場では、全額投資されています。バリュースタイルのファンド、故障しているように見えます。

全体として、ファンドはその投資目的とは対照的に、非常に一貫性のない方法で運営されているようです。

ファンドの統合に関する現在のガイドラインがそのまま実施されると、Aditya Birla Sunlife PureValueファンドは完全に破壊されます。

Aditya Birla SunLife Pure Value Fundの詳細については、ここをクリックしてください。

注 :最新性の偏りとは、最近の出来事や結果に影響を受け、同じことが将来も続くか繰り返される可能性があると信じることを意味します。

ピュアバリューファンドについてどう思いますか?それはあなたのお金に値しますか?最近のバイアスはあなたのために働いていますか?あなたの考えやフィードバックを共有してください。