クイッククイズ –バリューファンドがヒンドゥスタンユニリーバーリミテッド(HUL)を保有することを期待しますか?

これが事実です。株式としてのHULは、人生の最高値を驚かせていますが、バリューファンドはそれを保持していません。

過去数年間で、ファンドストーリー機能を通じていくつかのファンドをレビューしました。アイデアは、投資信託スキームの反対側、つまり格付けやパフォーマンスの数値を超えたものを理解できるようにすることでした。

これは、これらのファンド、主にバリューカテゴリーからのファンドの株式を再び取得する良い機会です。カテゴリとしての価値は、2018年にのみSEBIによって正式化されました。興味深いことに、私たちがレビューしたファンドの一部は、このカテゴリに含まれることを選択しました。

始めましょう。

まず、バリューファンドのカテゴリの概要については、下の画像をご覧ください。

あなたの注意とお金を持っているファンドのいくつかを詳しく見てみましょう。

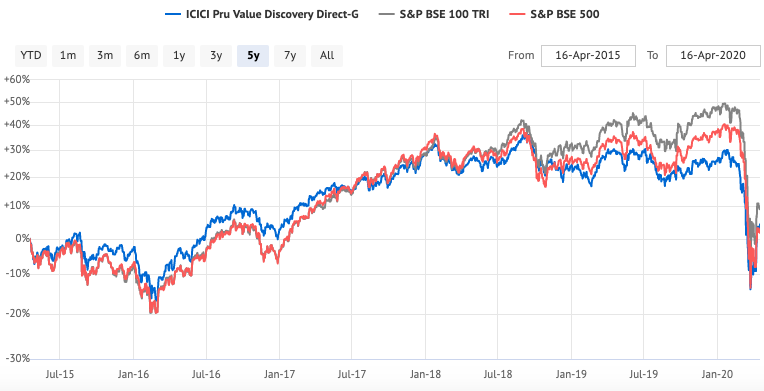

この分野で最大のファンドは、引き続きICICIプルデンシャルバリューディスカバリーファンドです。オリジナルのミッドキャップアバターでトップパフォーマーとしてのサイズを獲得しました。 2014-15年に、マルチキャップファンドへの移行を開始しました。

どうして?当時は現在と同様の規模であったため、ファンドは中小規模のキャップスペースで十分な機会を得ることが困難であると判断しました。大きなキャップも含める必要がありました。

その時、私たちはファンドのパフォーマンスが落ち着くようになると警告しました、そしてそれは真実であることが判明しました。変更以来、ファンドはかなりの打撃を受けています。最近のパフォーマンスがその数と投資家の心に影響を与えたため、入金を楽しんでいました。

その性能に関する質問も出始めました。それはまたそれが使用したのと同じ重さを運びません。最近の秋に合わせて調整されたAUMも下がっています。

ファンドはすでに遅れをとっており、2020年3月の最近の修正でさらに30%以上下落しました。

製薬セクターに焦点を当てたおかげで、財務に次ぐ2番目に大きなエクスポージャーであり、ファンドはかなり回復し、現在– 20%(そしておそらく最高)で1年間のパフォーマンスを示しています。

ファンドは、直接プランの場合は1.39%と、AUMサイズでも、より大きな費用比率の1つを持っています。投資家は多くのことを我慢しています。

バリューファンドとして、それはマンデートに忠実なポートフォリオを反映し続けています。今後数年間は、ファンドが価値のある投資提案であり続けるかどうかを明らかにする必要があります。不正スタート(マルチキャップに変更されたとき)を行いましたが、それでも自分自身を引き換える可能性があります。

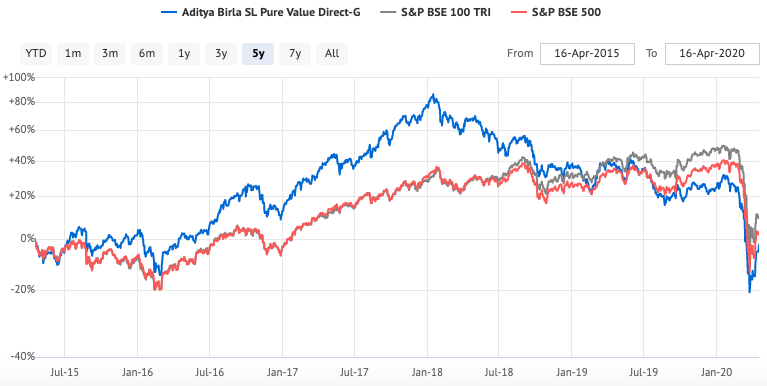

アディティアビルラサンライフピュアバリューファンドは、2014年から2015年にかけて急上昇したパフォーマンスの後で、非常に注目を集めたもう1つのバリューファンドです。中小型株に焦点を当てたファンドとして、それは注目を集め、かなり長い間提供されました。投資家のお金が続きました。

2018年以降、運命の逆転が見られました。中型および小型のキャップスペースは、ファンドのパフォーマンスに反映された激動の局面を迎えました。

2020年3月の修正では、1年間で最悪のドローダウンが-42%になりました。

ファンドは依然として中型および小型株への63%のエクスポージャーを持っており、最大のエクスポージャーはヘルスケア(製薬および医薬品)へのエクスポージャーです。時価総額のエクスポージャーのおかげで、これに対する苦痛はより長く続く可能性があります。

前回のレビュー以降、ファンドの費用比率は大幅に低下しています。それが苦行なのか、前向きな認識を生み出すための努力なのかは明らかではありません。

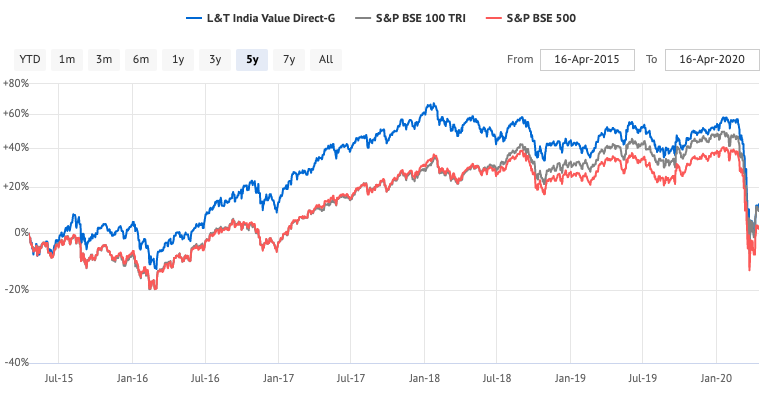

L&T India Value Fundを最後にレビューしたとき、所有権がいくつか変更されていましたが、機能に反映されていませんでした。

このファンドは、現在ポートフォリオのエクスポージャーの57%を占める大型および中型ファンドとしての使命とスタイルに固執しています。

もちろん、2014-15年の市場の好転の恩恵を受けましたが、その後も2018年以降も水面上にとどまることができました。

2020年3月の修正では、35%(1年のドローダウン)下落しましたが、それ以前に得た並外れた利益のおかげで、他のファンドよりもわずかに高くなっています。

ファンドの費用比率は現在0.91%で、数年前の1.41%から大幅に減少しています。

ファンドのトップエクスポージャーは、財務、建設、エネルギーです。これは、すぐに回復するのに役立つもののようには見えません。

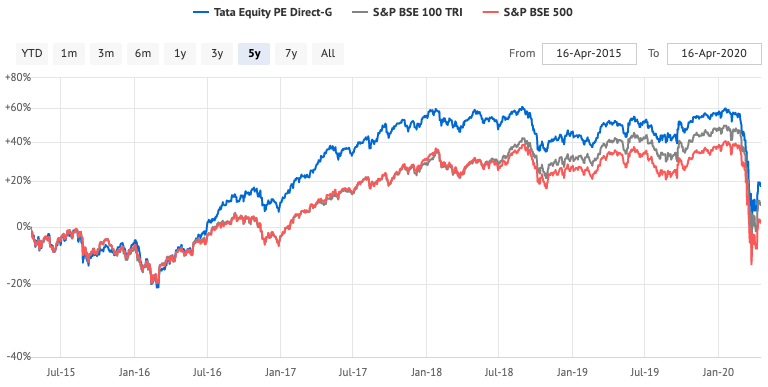

このカテゴリーの最大の驚きの1つは、タタエクイティP / Eファンドです。私はタタミューチュアルファンドを無意識のスキームの立ち上げのために帳消しにしましたが、パフォーマンスのために示すものはほとんどありません。しかし、この基金はそれ自体を目立たせました。

ファンドは数年前は完全に遅れていて、投資家からの関心はほとんどありませんでした。 2016-17年からは、回復の兆しが見られました。ファンドの賭けは、いくつかの大型キャップと中型キャップで特別に報われました。

これは興味深いことに、新しいファンドマネージャーであるソナムウダシの加入と一致しています。スターマネージャーの効果がここで発揮されているかどうかはわかりません。

ファンドは投資家を蜂蜜に引き寄せ、その規模は大幅に拡大しました。現在のAUMはRsに近いです。このカテゴリーで3番目に大きい3500クローレ。

このファンドは、現在の株式数がわずか36である、焦点を絞ったポートフォリオを運用しています。これは主に大型株であり、中型株が割り当てられています。

最近の2020年3月の修正では、ファンドの1年間のドローダウンは最悪の-33.5%でした。

ファンドの費用比率は0.44%であり、同業他社との競争力をさらに高めています。金融、エネルギー、自動車、日用消費財の現在のトップエクスポージャーを考えると、ファンドは危機を乗り越えようとしているようです。

バリュー投資は危険な場合があります。本来の価値を超えて取引される株式(HULなど)は無視されます。

インデックスがファンドの保有に期限を与えることなく過去に投げ出されるので、バリューファンドは殴打されたままです。これが展開するにつれて、投資家は忍耐を失い、持ち株が好転し、新しい数字が良く見えるときにのみ戻ってくるために終了します。唯一の違いは、忍耐力に対する新たな要求があることです。

バリューファンドが十分に評価されないため、このサイクルが繰り返されます。

免責事項 :上記のバリューファンドはいずれも投資を推奨するものではありません。過去の実績は将来の結果を保証するものではありません。投資を決定する前に、投資顧問にご相談ください。