2018年1月にIFRS9が発効したとき、信用リスクの世界の多くの人々は、困難な部分は終わったと考えていました。結局のところ、従来の知識では、新しい標準によって期待損失のプロビジョニングが1回限りシフトし、寿命が通常に戻ることが示唆されていました。

しかし、企業が第1世代のモデルの経験を急速に獲得しているため、潜在的な信用損失の会計処理の課題を超えて、ビジネスモデルに広範囲にわたる結果をもたらす多くの実際的な影響が生じています。そのような課題の1つは、新しい基準の下での信用の暗黙の経済的コストの適切な価格設定です。

IFRS9によって生成された洞察を活用する最も明白な方法は、IFRS9が生成する将来の損失の見積もりを価格設定エンジンに組み込むことです。結局のところ、そのような見積もりは、バーゼルIIIまたはIAS39の損失の見積もりに依存するよりもはるかに透明で正確でなければなりません。リスク調整後資本収益率(RAROC)を使用している銀行は、バーゼルIIIで生成されたフラットな見積もりではなく、IFRS9の期待損失曲線を入力として使用すると、価格リスクをより正確に把握できるはずです。

すべての企業がそれほど洗練されているわけではありません。しかし、あるものでさえ、調整の奇妙な欠如を示すことがあります。 「右利き」は、クレジットポートフォリオのフロントブック内の平均的なローンには、IFRS9の下でステージ2として分類される「信用リスクの大幅な増加」の一定の可能性があることを知っている可能性があります。つまり、貸借対照表の生涯期待損失をローンに対して認識し、そのような損失を吸収するために資本を保有することを意味します。ただし、「左手」は、リスクをカバーするための最小許容リターンを決定するときに、その知識を無視することがあります。

ただし、銀行や住宅金融組合は、価格を引き上げ、マージンを改善して適切な顧客を引き付けるために検討する必要があると思われる別の経済的コストがあります。また、減損を計算するための3段階の信用悪化モデルを中心に展開します。しかし、ひねりを加えました。

留意すべき点は、クレジット資産はIFRS9の最初の st の間を行き来するということです。 および2 nd 信用の質が低下したり、アカウントが回復したりする段階。多くは、企業が「信用リスクの大幅な増加」という用語の理解を定義し、実践する方法に依存します。ただし、計算の定義と頻度に関係なく、アカウントがステージ1と2の間で変動する可能性があります。また、ステージングのしきい値、経済シナリオ、および製品によっては、ステージ2の減損はステージ2よりも大幅に高くなります。ステージ1で。この減損の変動性は、貸借対照表、損益計算書、および資本要件に重大な変動性を引き起こすのに十分です。この変動を緩和するために、企業は通常、アカウントをステージ2からステージ1に戻す前に、6か月から12か月続く「試用期間」を導入します。

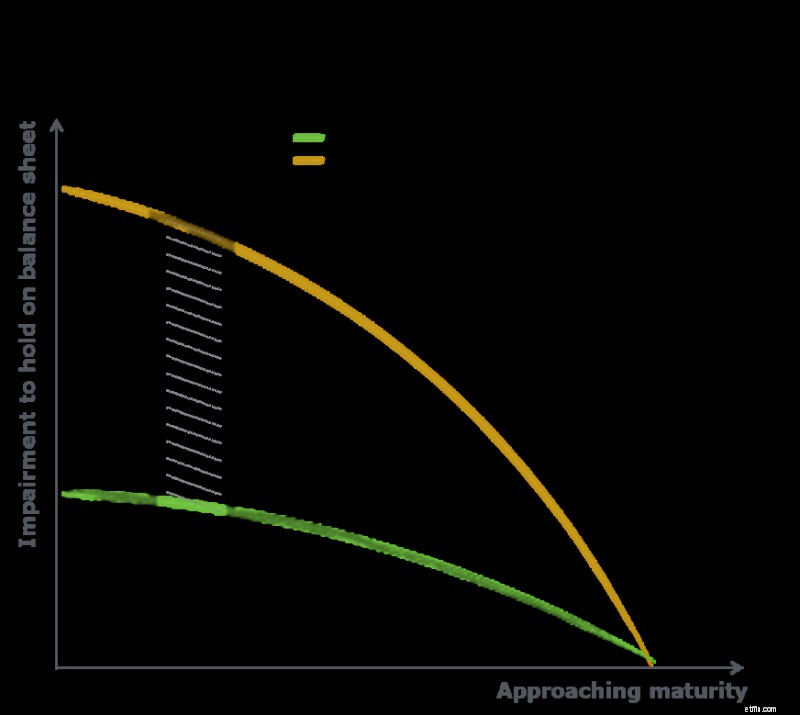

次の例を考えてみましょう。ステージ1から2に移動し、1に戻るアカウントの場合、ローンの存続期間中に消費される資本は、下のグラフの灰色の線のようになります。

灰色の網掛け部分は、ステージ1からステージ2に移動し、その後再び戻るアカウントのIFRS9ステージの移行によって発生する資本コストを表しています。この資本コストは、利益剰余金(CET1)の一部を一時的に凍結する、利益ライン効果の意味であることに注意してください。その幅は、そのようなアカウントがステージ2にある時間の長さと、ステージ1に戻るまでの試用期間を表します。その高さは、ステージ1と2の間の減損の差を表します。また、その上面と下面の勾配は、償却率。

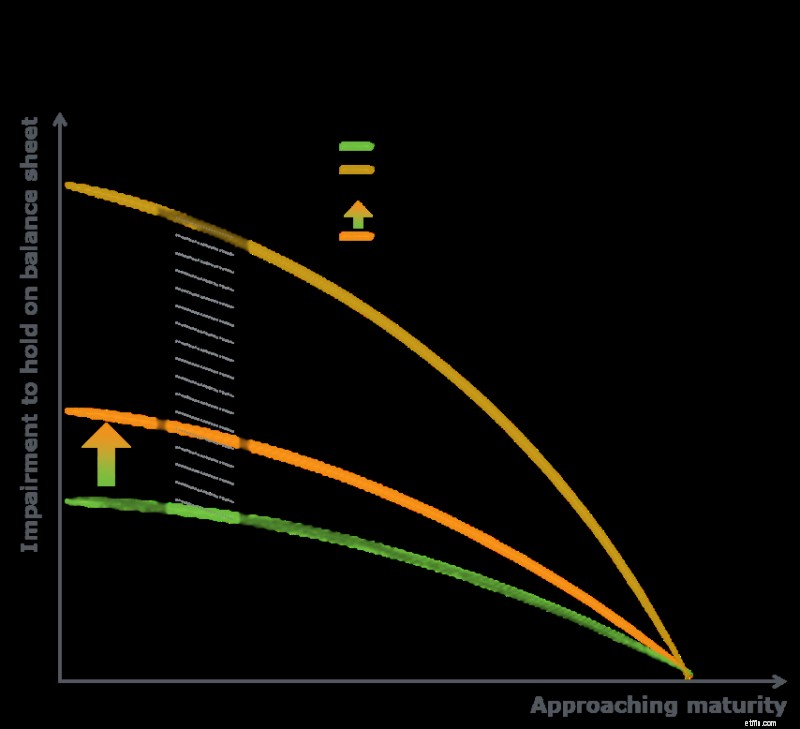

ポートフォリオ内の一部のローンは灰色の線をたどります。つまり、全体として、ポートフォリオは単純なグリーンパスをたどることはありません。ここで、ステージング値調整(SVA)が役立ちます。

SVAは、2つの期待損失曲線(緑と黄色)を単一のステージ加重EL曲線(オレンジ)に結合します。これは、予想CET1資本コストを考慮し、リスクの価格設定に使用できます。

IFRS 9により、銀行および住宅金融組合は、貸付の信用力の変動を補うために、最低試用期間にわたって追加のCET1資本を効果的に確保することに注意してください。このCET1資本コストは、業界の負債コストではなく、資本コストであるため、高額な負担が発生することに注意してください。経済的コストのこの部分が適切に考慮されていない場合、特定の製品は新しい会計の世界で深刻な誤った価格設定になる可能性があります。

すぐにわかるように、SVAは以下に敏感になります:

顧客の貸付率を通じて損失の洞察を適切にカスケードできる人は、マージンがリスクと資本消費を正確に反映し、リスク調整ベースで競争上の優位性を享受できるようになります。 SVAの価格を透過的に設定できない企業は、悪条件によってクレジットポートフォリオの資本消費が増加すると、リスク調整後リターンが減少することに気付くでしょう。

これらの要因が実際のポートフォリオにどのように影響するかを確認するために、小売住宅ローンの帳簿上の2つの価格設定エンジンの出力を比較します。 SVAを考慮に入れました。

同じRAROCのハードルを想定した場合、IFRSR9-SVAモデルでは、リスクの高い貸付の価格設定は、リスクの低い貸付よりも、新しい基準によって導入された経済見通しの軌跡に非常に敏感であることがわかりました。これは主に、これらの商品の利息および手数料収入に対するリスクコストの割合が高いことが原因でした。

銀行がすでに価格設定している保守性のレベルと景気循環内の位置に応じて、IFRS 9の予想損失を価格設定内で調整すると、顧客レートにかなりの変動が生じる可能性があります(高LTV住宅ローンの場合は最大60bp高くなります)。 。

追加のSVAを階層化したサンプルポートフォリオの場合、ステージングウェイトとアンカーベース価格に応じて、LTVの高い貸付の顧客レートは最大30bps増加しました。

無担保貸付の価格への影響は、経済が悪化するにつれて引き出されていないコミットメントの利用率の上昇の性質を反映して、より大きくなります。

A IFRS 9に基づくカウントは、資本市場や投資運用会社がローン資産の評価を検討することにつながり始めています。

C 顧客の貸出金利を通じて損失の洞察を適切にカスケードすることで、マージンがリスクと資本消費を正確に反映できるようになります。

T 戦略的なレンズを通して、IFRS9-SVAを組み込むことは、機能と利害関係者全体でより広範な価格最適化プログラムを開始するためのイニシアチブであることがわかります。