あなたの雇用主は年金事業に従事することを望んでいません。これは高すぎる。低金利により、雇用主は年金拠出金を強化するか、よりリスクの高い資産に投資して、計画の想定収益率を満たす必要があります。

このため、雇用主は一括バイアウトを提供します。同社は、年金事業から撤退してお金を節約できるように、バイアウトを取得してほしいと考えています。年金の一時金を受け取り、非課税でIRAに転嫁することができます。

しかし、年金が提供する生涯支払いの可能性に対して、1回限りの一時金の提供をどのように評価しますか?

あなたはそれを取るべきですか、それともそれを残すべきですか?クライアントの年金オファーを評価するときに使用するアプローチの1つは次のとおりです。

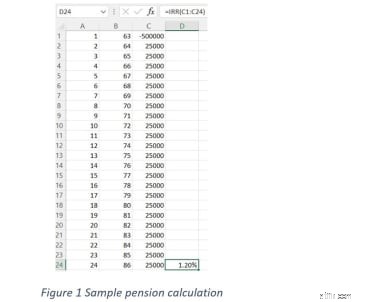

年金の内部収益率(IRR)を計算することから始めます。 IRRは、一時金を受け取るのが理にかなっているために、一時金を投資することによって打ち負かす必要がある収益率を示します。 Excelでの手順は次のとおりです。

これがすべてどのように機能するかを確認するために、例を見てみましょう。図1では、50万ドルの一時金と、年間25,000ドルの100%共同遺族年金オプションを比較しています。単一の投資家は、単身年金の支払いを使用します。この場合の式の結果、内部収益率は1.20%になります。

この1.2%のIRRはどういう意味ですか?つまり、86歳まで住んでいた場合、同じ期間に年金が支払う金額と一致させるには、毎年、一時金の1.2%のリターンを生成する必要があります。

さまざまな平均余命でのIRRを確認するには、列Dの数式をさまざまな行に入力してみてください。 IRR数式のセル範囲は、常に列Cの一括セルで始まり、必要な年齢で終わるようにしてください。たとえば、=IRR(C1:C18)は、80歳で列Dで使用される数式になります。

長生きすればするほど、年金の見返りは大きくなり、それに合わせて一時金を使って自分で生み出す必要のある見返りも高くなります。これは理にかなっています。なぜなら、年金の支払いによって時間の経過とともにより多くのお金が返されるからです。私の例では、技術的には64ではなく65まで一括払いを行うことができないため、真のIRRは少し高くなりますが、ここで設定する方法により、見やすくなります。

数学を行うためのさらに2つの方法: もう1つのアプローチは、年金所得比率(PIR)を計算することです。 PIRは、年間の引き出しを一時金で割ったものです。 5%を超えるPIRは、IRAで複製するのが難しい場合があります。

最後に、損益分岐点を知ってください。年金オプションを利用した場合、一時金の全額を受け取るのにどのくらい時間がかかりますか?この例では、年間25,000ドルで、50万ドルの一時金を取り戻すのに20年かかります。 65歳の20年は、すべてのお金を手に入れるのを待つのに長い時間です。

この例では、86歳での収益は1.20%です。収益率が低いので、私はむしろ一時金を取り、株式と債券の分散ポートフォリオに投資したいと思います。これは、私がレビューするほとんどの年金に当てはまります。

一部の退職者はより保守的です。保守的な投資家は株式市場を信用しないかもしれません。他の人は、401(k)で十分なリスクのある資産を持っていると感じ、年金でリスクを冒したくないと感じるかもしれません。これらの投資家は、年金の年間収入の流れをより重視しており、年金のIRRを打ち負かそうとは思わないかもしれません。

購買力の喪失

私の意見では、伝統的な共同年金と遺族年金の収入は1年目でしか良く見えず、その後はインフレが定着するため、その輝きを失います。年金収入は通常横ばいです。価格が上がるにつれて、時間の経過とともに購買力が着実に失われます。この例では、2%のインフレ率を想定すると、1年目の年金収入の25,000ドルは、25年間でおよそ15,000ドルの価値しかありません。購買力の喪失は、理解するための重要なトレードオフです。あなたの将来の自己は、それがあなたの生活水準に追いついていない場合、毎年の年金支払いを受け取ったことを後悔するかもしれません。

一方、あなたの支出は人生の後半で減少する可能性があります。あなたがあまり活動的でない場合、あなたはより少ない収入を必要とするかもしれません。 (長期ケアのような深刻な健康イベントが必要な場合を除いて、これは多額の費用です。)株式市場で成長している他の資産があり、年金の購買力の損失を補うことができる場合も役立ちます。一部の年金はインフレ調整後の収入を提供しますが、これは非常に価値があります。

プリンシパルへのアクセスなし

年金収入を受け取ることを選択した場合、特定の年に多かれ少なかれお金を受け取ることはできません。あなたが一時金を取るならば、あなたはそうすることができます。一時金を受け取ることを選択した場合は、休暇や緊急時に引き出しをスキップするか、さらに持ち帰ることができます。一括払いをより細かく制御できます。

もちろん、より多くの制御はより多くの問題を意味する可能性があります。一時金を使ってボートを購入したり、毎年贅沢な休暇を過ごしたりしますか、それとも単にそれをすぐに使い切ってしまいますか?シェイクスピアが書いたように、「自分自身を真実にすること」。あなたは自分自身に正直でなければなりません。支出の節約は、月々の予算編成に役立つ場合は、年金を受け取るか、一時金で年金を購入する方がよい場合があります。ファイナンシャルアドバイザーもお手伝いします。独立企業間取引とお金の関係があるだけで、一時金をATMとして使用するのを防ぐことができます。

継承なし

最後のトレードオフは、年金資産を家族に預けることをどれだけ大切にするかということです。私が話すほとんどの退職者はそれが重要であると思います、しかしそれは彼らの意思決定における唯一の推進力ではありません。それでも、私が話すほぼすべての人が、お母さんとお父さんが3年後に引退することわざの飛行機墜落事故で同時に通過し、年金収入が止まるために子供たちに何も残さない場合、それは悲劇であることに同意します。少なくとも一時金をIRAに移動することで、子供は残高を継承できます。

別の解決策は年金の最大化です。年金の最大化とは、定額年金の支払いで生命保険を購入することです。生涯年金の支払いが最も多くの収入をもたらしますが、収入は死ぬと止まります。年金の最大化では、生涯年金からの追加支払いを使用して生命保険を購入します。生命保険の死亡給付金は、死亡時に失われた年金収入を「置き換え」ます。生命保険の料金は年齢と健康履歴に基づいているため、この計算は若くて健康な人に最適です。

年金収入にはメリットがあります。誤解しないでください。調査によると、退職後の収入源が保証されている退職者は、心配が少なく、退職後の満足度が高いと報告されています。ただし、賢明な決定を下すには、図1の計算と上記のトレードオフを理解する必要があります。

それは本当にあなたの状況と年金番号に依存します。図2は、開始するのに役立つ方法です。

あなたを識別する列AまたはBの1つの項目に丸を付けてください。

列A

列B

プリンシパルへのアクセスを大切にしています

収入の確実性を大切にします

子供たちに何かを残したい

子供たちは元気です、または彼らは他の場所で十分になっています。

私はIRAの潜在的な成長を評価しており、途中で損失が発生する可能性があることを理解しています。

私は引退を危険にさらすことで大丈夫ではありません。アカウントの残高が減るのを見るのは不快です。

私は、株式市場の良い年にもっと収入を得る能力を大切にしています。アカウントがダウンした場合は、収入を減らすべきだと知っています。

私は株式市場や債券市場が何をしているかに関係なく、保証された収入を大切にしています。

年金は私の純資産に比べて少額です。

私が持っているのは年金だけです。

他にも信頼できる収入源があります(家賃、ロイヤルティ、配偶者の年金)

退職後の収入は保証されていないか、ほとんどありません。

私は通常、リスクを冒しても大丈夫です。報われるかもしれないことを知っています。

私は彼らが来るのと同じくらい保守的な投資家です!

列Aよりも列Bの方が丸で囲んでいる場合は、一時金を投資するよりも年金収入を高く評価します。それは大丈夫です、正しいか間違った決定はありません、これは個人的な選択です!列Aでさらに丸で囲んだ場合は、リスクに満足しており、おそらく株式市場ですでに分散ポートフォリオを持っています。コラムAの人々は、一時金オプションを採用することを検討し、うまくいけば彼らより長持ちする投資ポートフォリオを構築する必要があります。

列Aと列Bの中間にいる場合は、一時金を使用してIRAで年金を購入することを評価することをお勧めします。特定の年金は、年金の支払いを反映している可能性があるが、それでも元本へのアクセスを可能にする安定した毎月の収入の流れを提供します。保証された収入を大切にしているが、それでもバランスを子供たちに任せたい人にとっては、これは双方にメリットがあります。年金戦略があなたに適しているかどうかについては、さらに多くのことを考慮する必要があります。資格のある独立系ファイナンシャルプランナーに相談することをお勧めします。

年金の受給方法(ストレートライフ、共同支払い、一時金)の決定は簡単ではありません。それぞれの年金は、それぞれの人の状況と同様に、独特です。そして、あなたがする選択はあなたが立ち往生しています。それは取り返しのつかないものであり、あなたの引退とあなたの配偶者に影響を及ぼします。プレッシャーはありません!

私の意見では、決定の重要性を考えると、年金を受け取るか一時金を受け取るかを決定するには、さまざまなトレードオフ、リスク、および機会を注意深く徹底的に分析する必要があります。私は、あなたに対して受託者責任を持ち、この分野で経験を積んだ独立系ファイナンシャルアドバイザーに指導を求めることをお勧めします。必要な場合は電話してください。

年金オプションの分析に役立つ 私にメールしてください または ブログを購読する より多くの退職計画の洞察をご覧ください。