この記事では、インデックスファンドのNAVまたはETFの価格が市場の暴落によってどのように影響を受けるかを示し、追跡エラーを測定するための簡単で効果的な方法について説明します。これが、ファンドまたはETFが基礎となるトータルリターンインデックスをどれだけうまく追跡できたかです。

教科書では、追跡エラーを「投資のリターンとそのベンチマークの差」の標準偏差として定義しています。これは常に正の数であり、値が大きいほど偏差が大きくなります。多くの投資家が理解していないのは、追跡エラーは選択した時間枠に依存するということです。つまり、過去1年間の追跡エラーは、過去2年間の追跡エラーとは異なります。

この定義では、パフォーマンスの低下(1か月以上のベンチマークリターンよりも低いインデックスファンドのリターン)とアウトパフォーマンス(ベンチマークよりも高いインデックスファンドのリターン)を区別していません。 FacebookグループのSiva、Asan Ideas for Wealth(個人的に)が指摘しているように、費用は追跡エラーになりません!

つまり、たとえば、Nifty TRIデータ(毎日配布)から1%の年会費を削除すると、裸のデータと処理されたデータのリターンの差は1%になりますが、追跡エラーはゼロになります。これは、バリエーションがないためです。 インデックスデータと私たちの架空のインデックスファンドの間の見返り。

これは、トラッキングエラーが標準偏差として測定されるためです。固定預金に投資する場合、毎月の収益は毎月同じです。したがって、標準偏差はゼロです。ここでの理由は同じです if 毎日の費用比率は同じであり、ファンド管理に影響を与える他の要因はありません。

したがって、インデックスファンドのトラッキングエラーの主な理由は、ファンドの流入と流出、およびインデックスへの変更のコピーを試みることの難しさです。これらは、順番に、株を売買することがどれほど簡単か難しいかに依存します。 Sivaはまた、インデックスと同じリターンを持つが、重大なトラッキングエラーのあるインデックスファンドNAVを構築できることを示しました。トラッキングエラーは直感的ではなく、個人投資家による使用には適していません。

経費率が低いファンドは、追跡エラーが高くなる可能性があります: これは複数の記事で確立されています:

さらに悪いことに、ETFのリターンとトラッキングエラーはNAVデータを使用して測定されていますが、投資家は市場価格で売買しています。この価格変動は、特に需要が急減した市場の暴落時に、NAVの変動から大幅に逸脱する可能性があります。

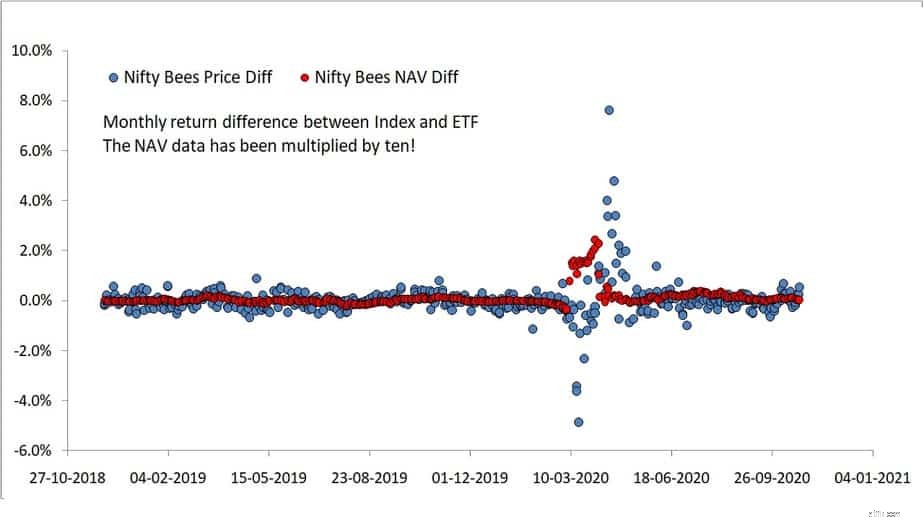

Nifty 50TRIとNipponIndia Nifty Beesの価格(青)とNAV(赤)の月次リターンの差を下にプロットします。価格データは非常に大きいため、NAVデータに10を掛ける必要がありましたが、それでもまだ小さいです!リアルタイムで取引したい場合を除いて、ETFには近づかないでください!

NAVデータで測定されたトラッキングエラーが、クラッシュから遠く離れた場所でも現実を誤って表現していることに注目してください。オンラインで言及されているすべての返品は、価格ではなくNAVに基づいています。上下の大きなスパイクは、2020年3月のクラッシュに対応しています。

理想的には Nifty 50 TRIの月次リターン–日本インドNifty Bees ETFNAVの月次リターン 正である必要があります。それは1か月以上であり、主にETF(または任意のインデックスファンド)に関連する費用のために、インデックスは常により高いリターンを持ちます。調査した469か月の収益率の違いのうち、ETFNAVの収益率は高かった インデックスより196回!これは、ポートフォリオをインデックスのポートフォリオと整合させることが困難であることが、この収益差の主な理由であるという明確な証拠です。これは、費用による損失を打ち消すほどです。

私たちの意見では、このリターンの差を調べることは、標準偏差としてトラッキングエラーを計算するよりも簡単で優れた方法です。 ETFの価格リターンは、需要と供給の変動により、指数のリターンの上下で変動すると予想されます。スイングが小さく、双方向(双方向)である限り、これは歓迎されます。

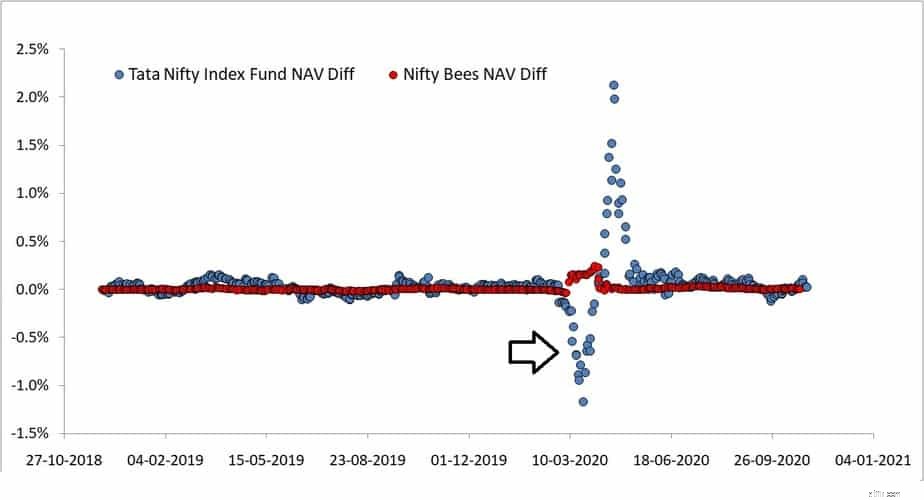

ここで、インデックスファンドのパフォーマンスが最も悪いものの1つであるタタニフティインデックスファンドについて考えてみましょう。現在、これは日本ニフティビーと同じ費用比率です。負の青い点は、インデックスよりも高いファンドの月次リターンを表しています。

市場の暴落の間、負の偏差は急激ですが、そのような偏差はいつでも発生する可能性があります。タタファンドでは148、ニフティビーETF(NAVあり)では196のマイナスのリターン差が見られました。

単一の常に正の数を追跡エラーとして報告する代わりに、次の方法でインデックスからの偏差を定量化できます。

誰かがETFNAVだけを研究する場合、彼らは最大と最小の月間リターンの差のギャップに感銘を受けるでしょう:0.24%–(-0.04%)=0.28%。価格に基づいてこの違いをわざわざ見た場合にのみ、12.49%もの高さであると評価されます。

これと比較して、フランクリンファンドは1.89%のスプレッドで、ファンドのアウトパフォーマンス(マイナスのリターン差)の87/469インスタンスのみでかなりうまくいっています。これらの量は直感的で、トラッキングエラーよりも理解しやすいものです。上記の表からわかるように、リターンの差の中央値と平均はかなり異なります。これにより、標準偏差(従来の追跡エラー)が実際の広がりを表さない誤った測定値になります。

このデータを含む月次追跡エラーデータシートがまもなく利用可能になります。このリストの上位2〜3のファンドは ではありません DIYフォーラムでよく見かける名前🙂