この記事では、IDFC銀行の株式を購入する価値があるかどうかを調べてみましょう。特にインドのプライベートバンキングスペースの運命について懸念が高まっています。名前の「大きすぎて潰せない」リスト以外の銀行。最近、Lakshmi Vilas Bank、PMC Bank、Yes Bankなどのインドのプライベートバンキングの名前は、株主にあまり人気がないというニュースになっています。

作成者について: Ravi Kumarは、コンピューターエンジニアリングの学位を取得しています。彼は行動金融、株式市場に興味があり、インドの歴史と神話を読んでいます。 免責事項: この記事のいかなる部分も投資アドバイスとして解釈されるべきではありません。 同じ作者によるもの:(1) タタモーターズは良い買い物を共有していますか? (2) ITC配当分析(3) 株式分析:リライアンスインダストリーズリミテッドは購入する価値がありますか? (4) 株式分析:タタ・コンシューマー・プロダクツの株は買う価値がありますか?

IDFC First Bankの株価は、銀行が設立されて以来あまり上昇しておらず、投資家はトンネルの終わりに光が見えるのを延々と待っていました。 IDFC First Bankの株式投資家の大部分は、IDFC Limitedという親会社を通じて銀行を知っており、親会社が2015年7月に銀行免許を取得し、2015年11月に運用銀行を立ち上げ、最終的に銀行会社の株式を分割したときに株式を受け取りました。 。

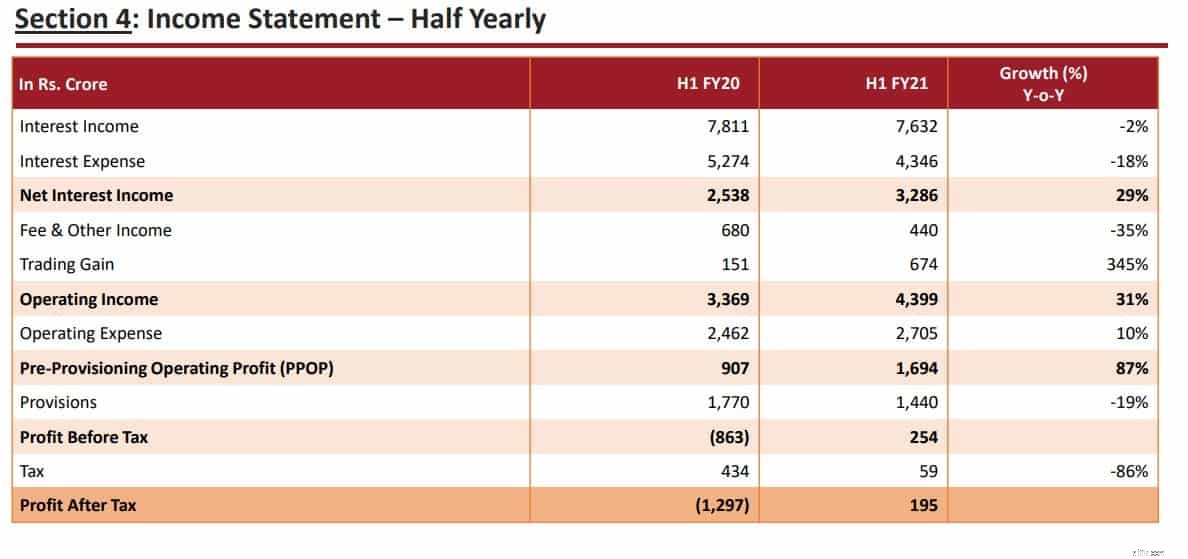

結論を読む前に、データポイントを確認する必要があります。

1. IDFC Limitedは2015年7月に銀行免許を取得し、2015年11月に運用銀行を立ち上げました。

2. IDFCBank共有が上場しました親会社からの分割後の取引所で、上場価格はNSEで72 /-でした。

3. 2018年1月、Erstwhile IDFCBankとErstwhileCapitalFirstは合併を発表しました。 Erstwhile Capital Firstの株主は、Erstwhile Capital Firstの1株ごとに、合併後の事業体の13.9株を発行されることになりました。このように、IDFC FIRST Bankは、2018年12月18日にErstwhile IDFCBankとErstwhileCapitalFirstが合併して新しい事業体として設立されました。

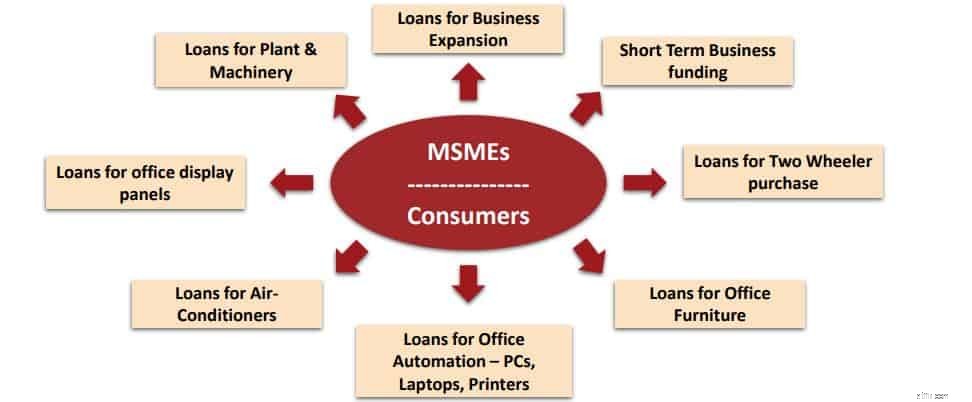

純粋なビジネスの観点から、インフラストラクチャプロジェクト、資産管理、投資銀行業務の金融およびアドバイザリーサービスの機関プロバイダーとして始まったものは、(小売銀行のライセンスを取得し、非小規模起業家、MSME(零細、中小企業)、インドの消費者に債務融資を提供する銀行金融機関。それでは、データを掘り下げて状況を分析しましょう。

キャピタルファースト[合併前]は、中小企業やリテール部門との取引に従事するNBFC [ノンバンク金融会社]でした。目に見えるように、NBFCのターゲットセグメントは、主に運用上の理由で銀行業界の手の届かない顧客でした。

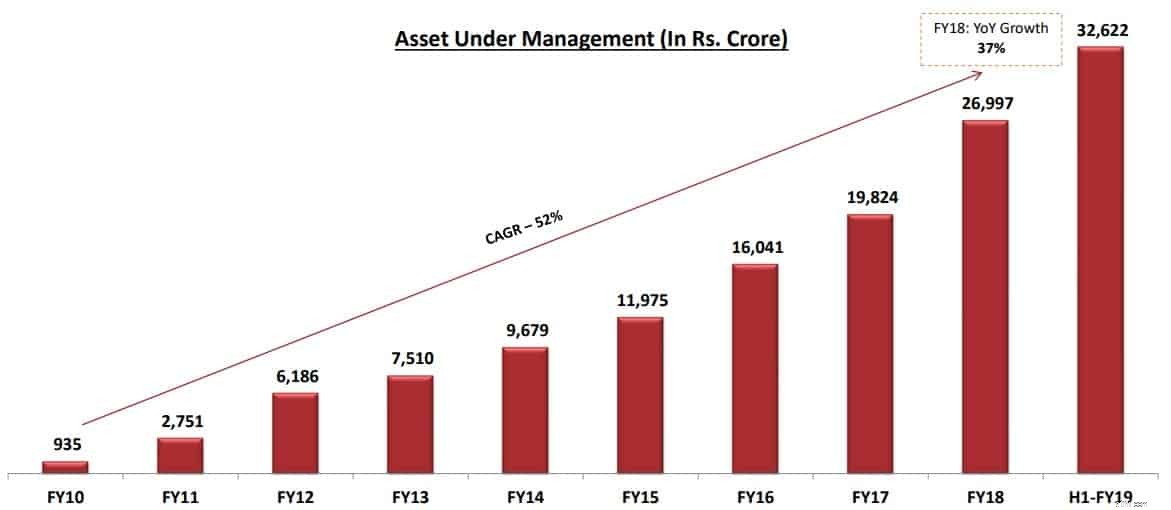

それでは、合併が発表されるまでの最初に、キャピタル社のポートフォリオにおけるAUMの成長を見てみましょう。

IDFC Bankとの合併が発表される前の過去10年間で、同社はAUMを52%の健全な成長率で成長させました。

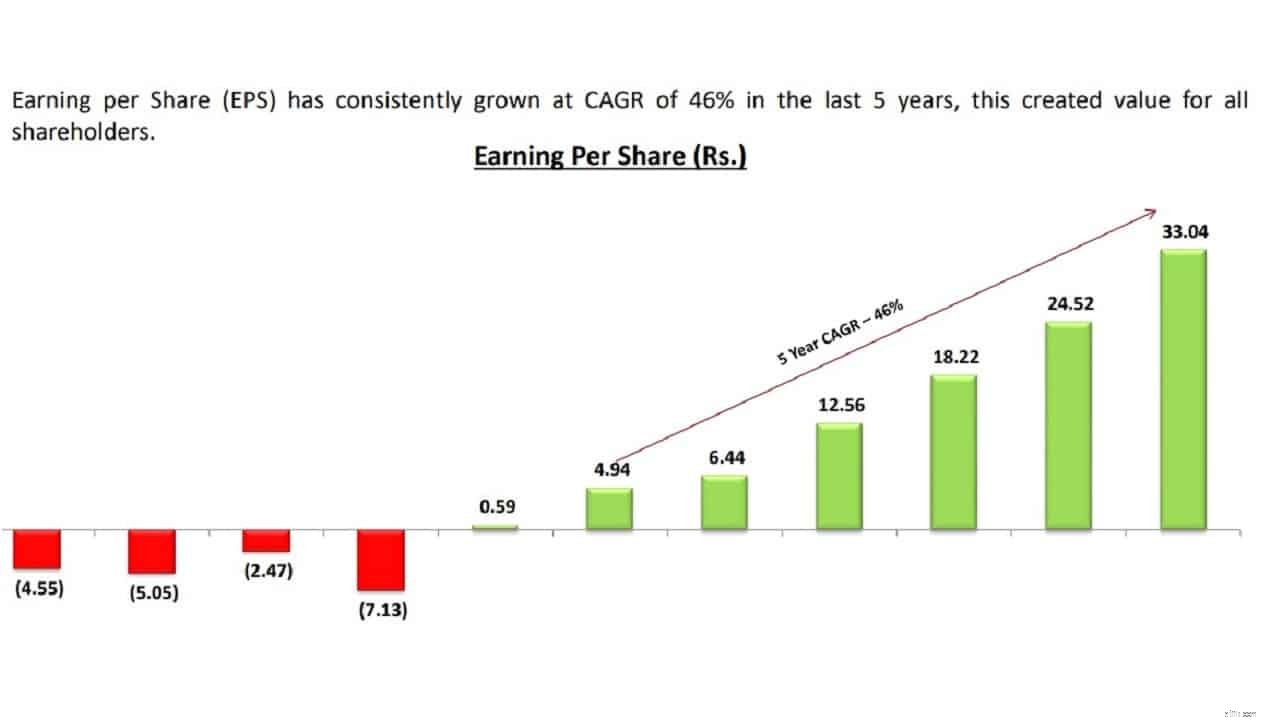

事業のアップサイクルはキャピタルファーストNBFCの帳簿にも反映されており、会社の収益は過去5年間[合併前]に46%の健全な成長率で成長しました。

同社はIDFC銀行との合併を発表し、Erstwhile Capital Firstの株主は、Erstwhile CapitalFirstの1株ごとに13.9株の合併後の事業体を発行されました。このように、IDFC FIRST Bankは、2018年12月18日にErstwhile IDFCBankとErstwhileCapitalFirstが合併して新しい事業体として設立されました。

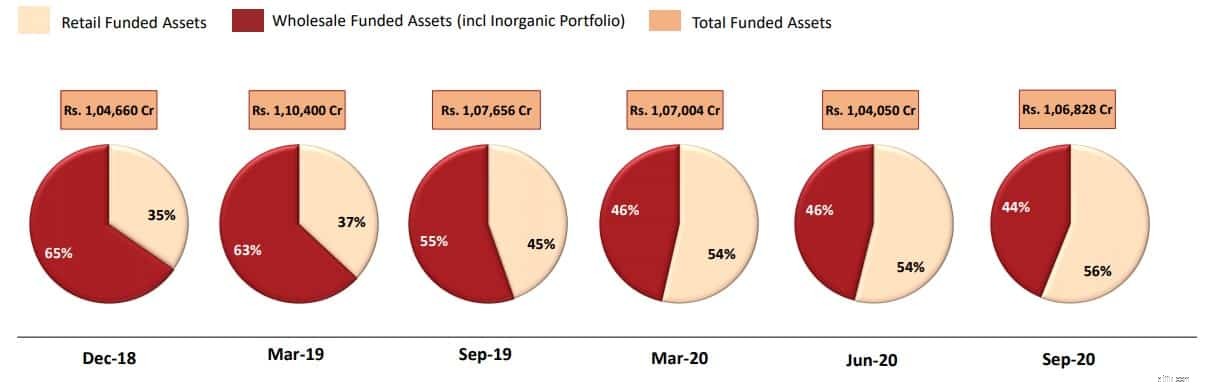

キャピタルファーストとの合併前は、IDFC銀行は機関投資家向けの大手銀行であり、過去に享受していたレガシーにより、小売および中小企業の分野でのエクスポージャーは最小限でした。それでは、IDFCファースト銀行の帳簿のパフォーマンスと、合併が有効になった後の帳簿への影響を見てみましょう。

キャピタルファーストNBFCは、IDFCファーストバンク[複合事業体]の帳簿にリテールフレーバーをもたらし、銀行のポートフォリオをホールセールまたは機関投資家向けポートフォリオからリテール向けヘビーポートフォリオに多様化しました。可動部分の理論を信じるなら、これはポートフォリオのリスクを分散し、減らすために本の観点から不可欠でした。 2020年9月30日の時点で、ローン資産全体に対する小売拠出額は 63%です。 。

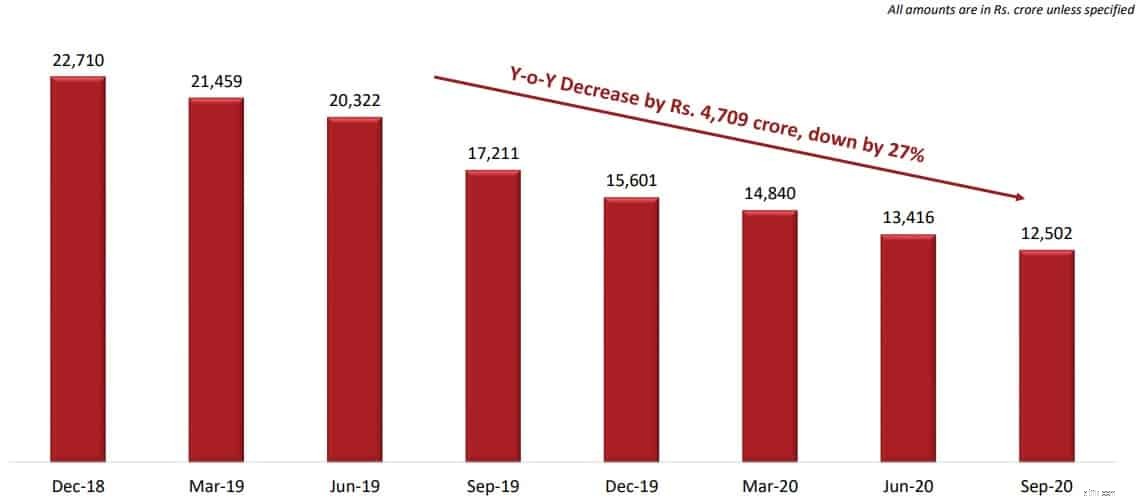

投資家にとってもう1つの興味深い点は、インフラストラクチャローンの帳簿の年または年の減少を確認することです。これは、NBFCとの合併の理由の1つです。

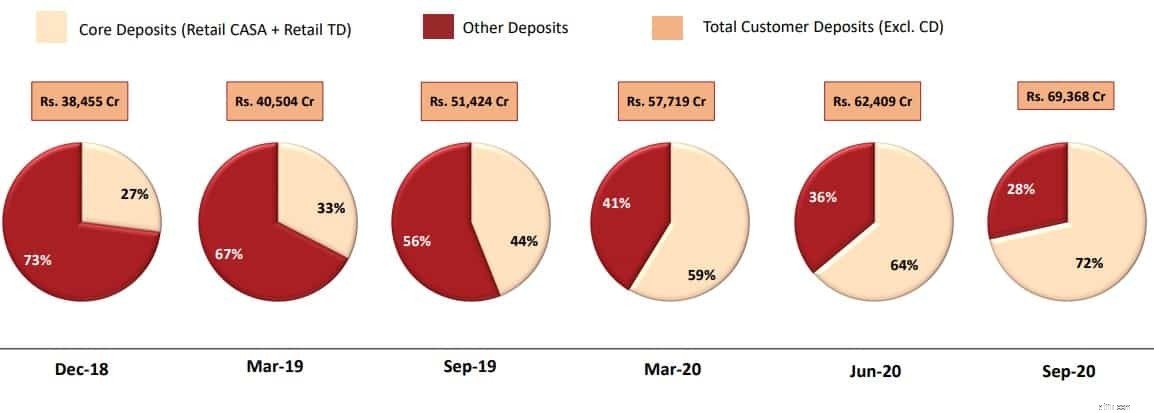

全体的な預金と預金のカテゴリーの見方に移ります。「当行は、コア預金の成長に反映される負債の実現に焦点を合わせています。このような預金は、機関投資家の借入と比較して、本質的に粘着性があり持続可能です。 2020年9月30日現在の銀行の総顧客預金の割合としてのコア預金(リテールCASA +リテールターム預金)は、2018年12月31日(合併四半期)の27%に対して72%でした。」

>これは、銀行が最近の取引所への提出で述べたことです。先に述べたように、銀行は機関投資家向けの貸付機関ではなく、リテールビジネスに重点を置いています。これは、以下の「リテール化」に向けた進捗にも反映されています。

銀行は、リーチを拡大するために支店ネットワークを拡大しており、e-KYC検証のチャネルを利用してエンドカスタマーにリーチしています。

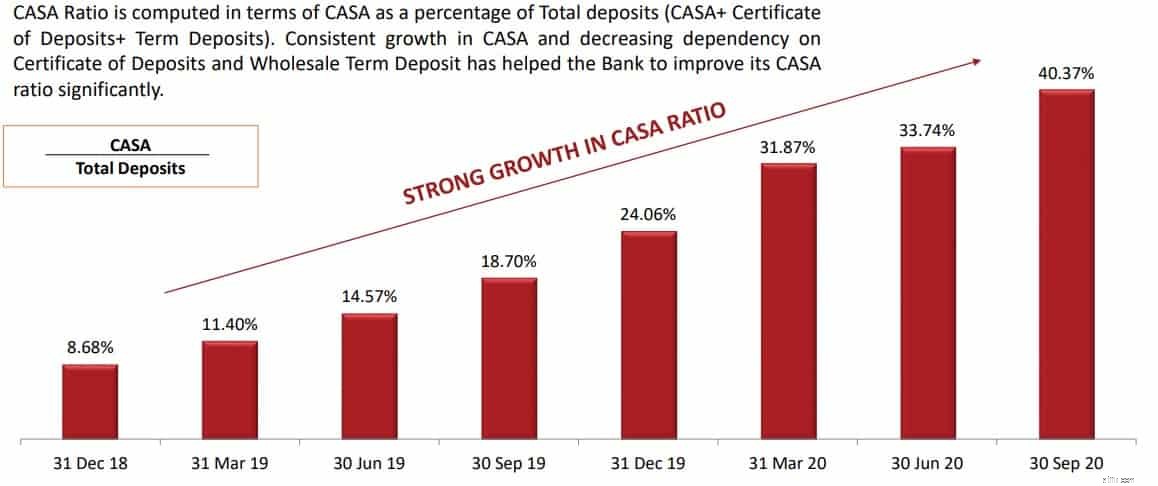

CASA比率である、銀行株のパフォーマンスを測定するために投資家コミュニティが焦点を当てている主要な比率を見てみましょう。これは、銀行が通常、経常収支に利息を与えないため、銀行事業体に貸付コストを削減するための資金コストを下げる比率です。この特定の銀行は、過去に普通預金口座の競争よりも高い関心を示してきましたが、それはリーチを広げ、顧客基盤を構築し、口座を引き付けるための優位性を与えました。全体として、CASA比率が高いほど、資金のコストは低くなります。

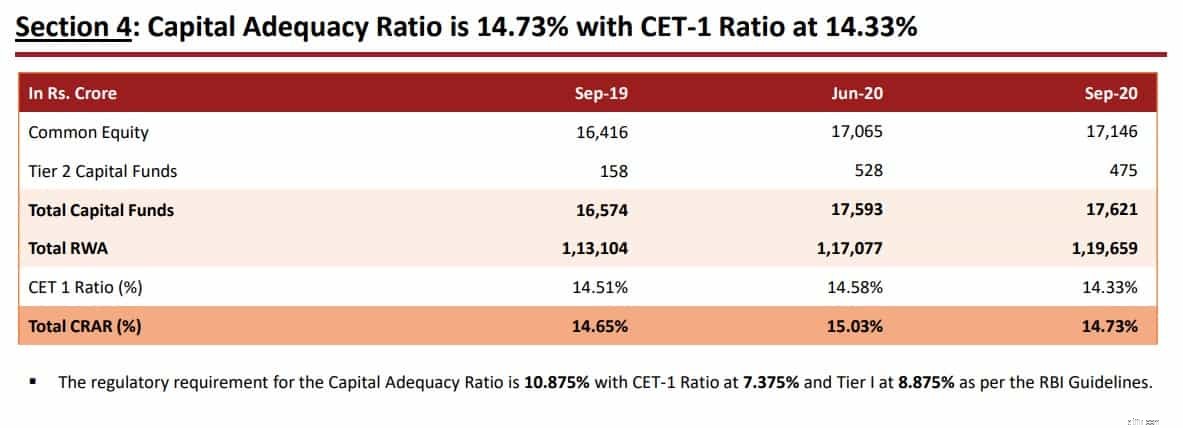

銀行投資家が注目すべきもう1つの重要な点は、自己資本比率です。

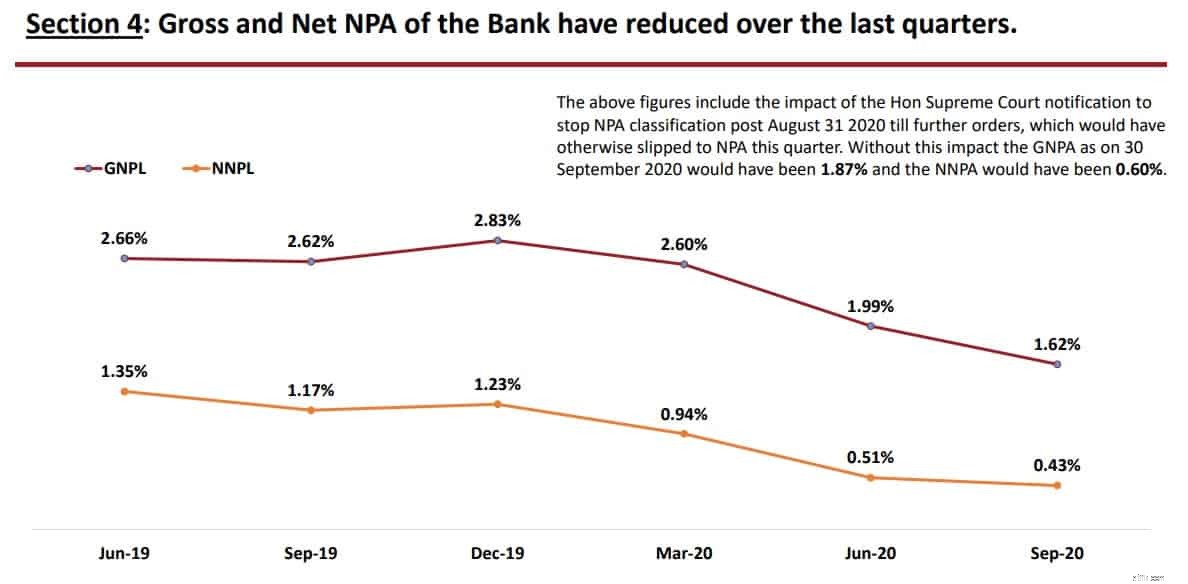

これは、投資家が四半期ごとに心配して待っているもう1つの重要な側面であり、資産の質に改善があるかどうかを知りたいと考えています。

明らかに、銀行はネット上でNPA比率を管理することができ、グロスフロントも資産の質の向上を意味します。

長期投資家に息抜きを与えるべきもう一つのニュースは次のとおりです:

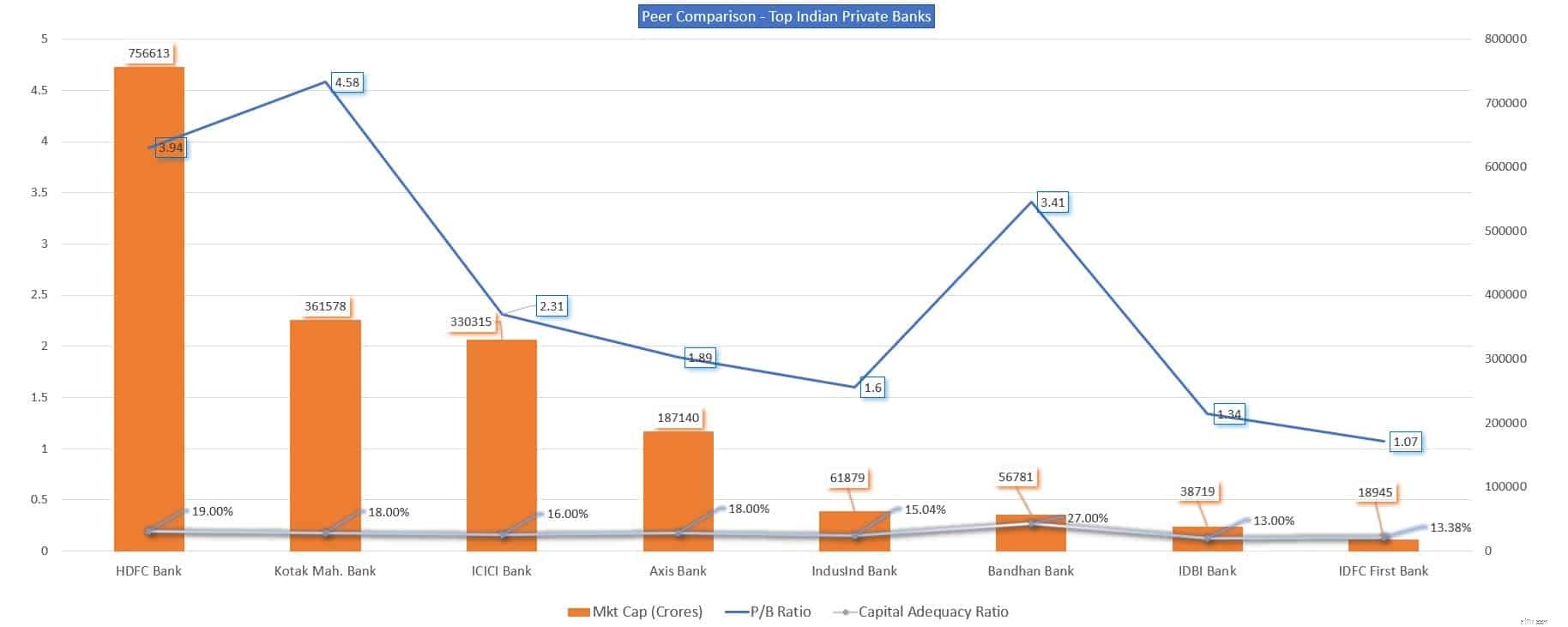

ここで、インドのプライベートバンキング分野全体でのIDFC First Bankの比較を見て、特定の重要な側面でどのように公正であるかを見ていきます。以下のインドのプライベートバンクを比較するために使用される主要業績評価指標は次のとおりです。

これらの主要な比率についてインドのプライベートバンキングスペースを比較するためのデータをまとめました。

機関投資家の株式保有は、2つの観点から検討する必要があります。1つは合併前、もう1つは合併後です。

合併後の株式保有パターンでは、機関投資家のシェアは国内の機関投資家を大幅に下回っていません。国内ミューチュアルファンド、国内保険会社/ ETFは銀行への出資比率を引き上げました。これは、この株式を保有する個人株主に息抜きを与えるはずです。

要約しましょう:

長期投資家が株式を保有している場合は、バランスシートのクリーンアップとCOVID-19条項の影響により銀行業界全体が逆風に直面しているため、銀行に結果を示す時間を与えることをお勧めします。

>