リスクと報酬は密接に関係しています。

リスクが高いほど、報酬も大きくなります。

したがって、より高いリターンを探している場合は、リスクを負う必要があります。少なくとも、期待される株式リターンの計算に使用される資本資産価格モデル(CAPM)はそれを示しています。

ただし、経験はさまざまな市場で完全に異なります。低ボラティリティ株は、長期的にはよりボラティリティの高い株を上回っています。

インドでの経験はどうですか?

低ボラティリティ投資は、ニフティやセンセックスなどのベンチマーク指数よりも優れたリターンをもたらしましたか? それらの構成のおかげで、そのようなインデックス/株式は、ニフティやセンセックスよりも優れた(低い)ボラティリティを達成したと期待できます。したがって、低ボラティリティの株式/指数が低ボラティリティで同じレベルのリターンを提供できる場合でも、リスク調整後のリターンが向上します。

調べてみましょう。

以下の4つの指数には、トータルリターン指数(配当を含む)を使用しています。

方法論について詳しくは、NiftyIndicesのWebサイトをご覧ください。

ニフティにはベルウェザーインデックスがあります。ボラティリティ指数が低く、ベータ指数が高いものがいくつかあります。

ベータは絶対ボラティリティの完全な指標ではありませんが、市場に関連するボラティリティの指標であり、この演習の要点を理解するのに十分なはずです。市場のベータは1です。株式またはファンドポートフォリオのベータが1より大きい場合、株式/ファンドは市場よりも変動性が高く、その逆も同様です。

2005年4月1日から2020年8月21日までのパフォーマンスを比較します。

Nifty High Beta 50Indexは2012年11月に開始されました。

Nifty 100 Low Volatility30インデックスは2016年7月に開始されました。

Nifty Low Volatility50インデックスは2012年11月に開始されました。

したがって、それぞれの発売日の前のデータはバックテストされます。ほんの少しの塩でバックテストされたデータを取得する必要があります。

ちなみに、低ボラティリティは投資要因にすぎません。 ファクター投資の詳細 、さまざまな要因(価値、勢い、低ボラティリティ、品質など)と、これらの要因投資が過去にどのように実行されたかについては、この投稿を参照してください。

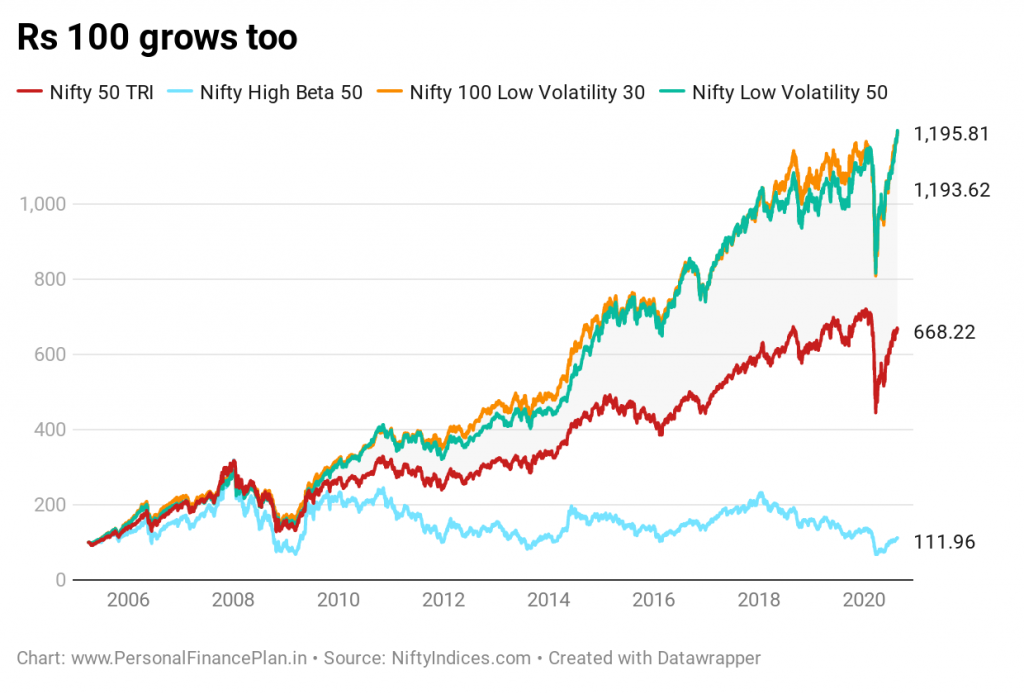

まず、2005年4月1日の一括投資について考えてみましょう。

Nifty High Beta50インデックスのパフォーマンスは著しく悪いです。高ベータ投資は、バックテストでも完全な失敗のようです。

Nifty 50TRIは668.22に成長します。年平均成長率13.7%

ニフティハイベータ50インデックスは111.96に成長します。 年平均成長率0.7%

Nifty 100 Low Volatility30は1,193.62に成長します。年平均成長率17.5%

Nifty Low Volatility50は1,195.81に成長します。年平均成長率17.5%

高ベータ投資は大惨事でした。

低ボラティリティ指数は、Nifty 50TRIよりもはるかに優れています。

Nifty 100 Low Volatility30インデックスとNiftyLow Volatility 50インデックスのパフォーマンスは、ほとんどのパラメーターで類似しています(一括投資だけでなく)。

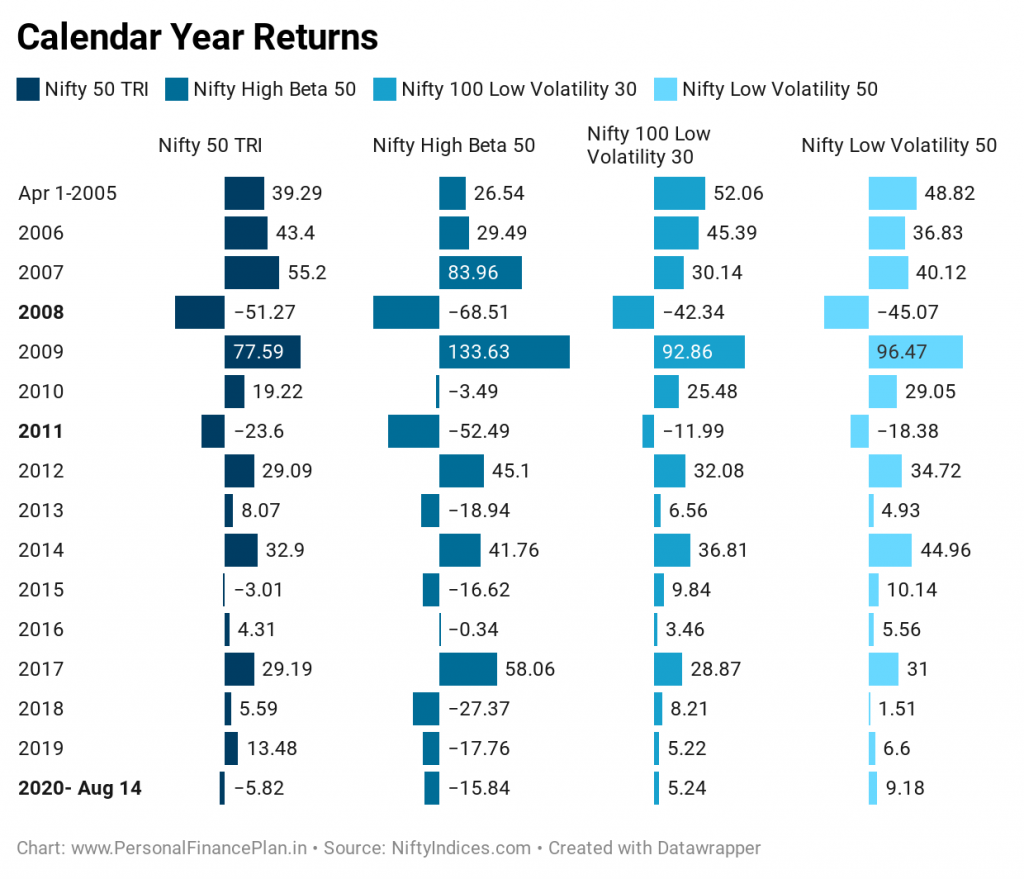

ニフティ50 :2年間で最高のパフォーマンス。 3年間で最悪のパフォーマンス。

ニフティハイベータ50 :4年間で最高のパフォーマンス。 11年間で最悪のパフォーマンス。 うわー!

Nifty 100 Low Volatility 30 :5年間で最高のパフォーマンス。 2年間で最悪のパフォーマンス。

気の利いた低ボラティリティ50 :5年間で最高のパフォーマンス。過去最低のパフォーマンス。

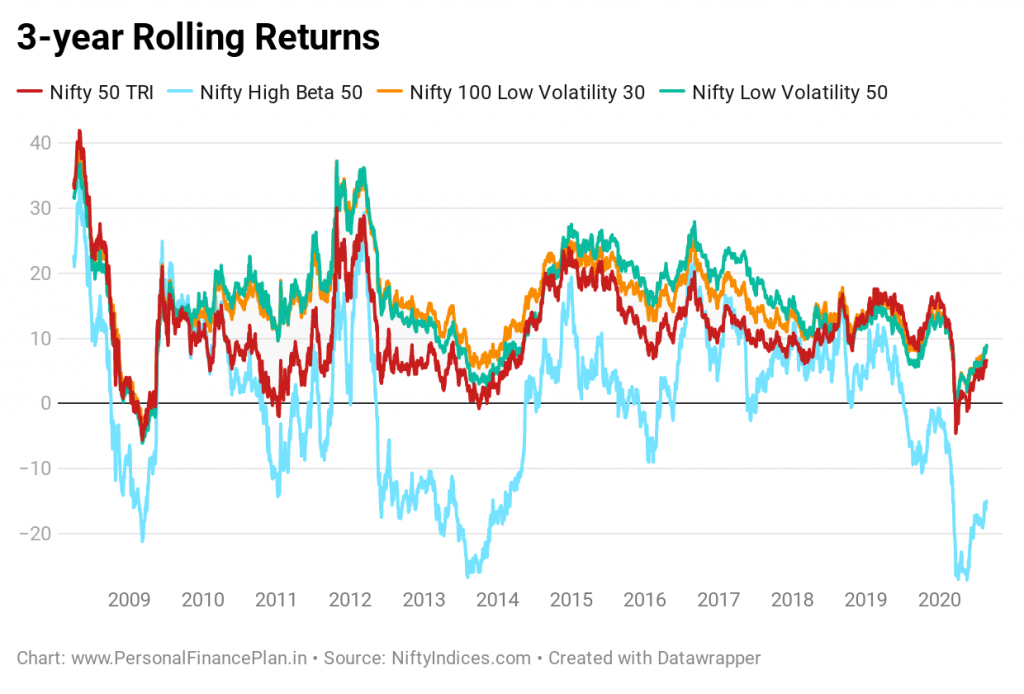

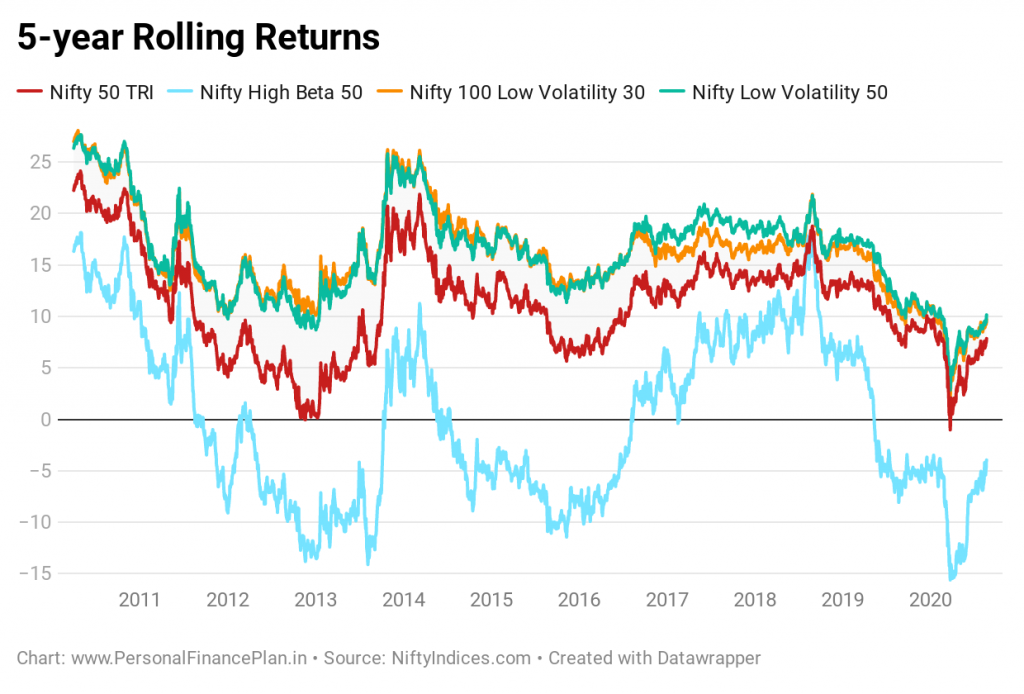

3年と5年のローリングリターンを見てみましょう。

低ボラティリティ指数はどちらもニフティ50指数よりも優れています。

ニフティハイベータ50は苦痛です。長い投資期間にわたってさえ、あなたはお金を失っていただろう。

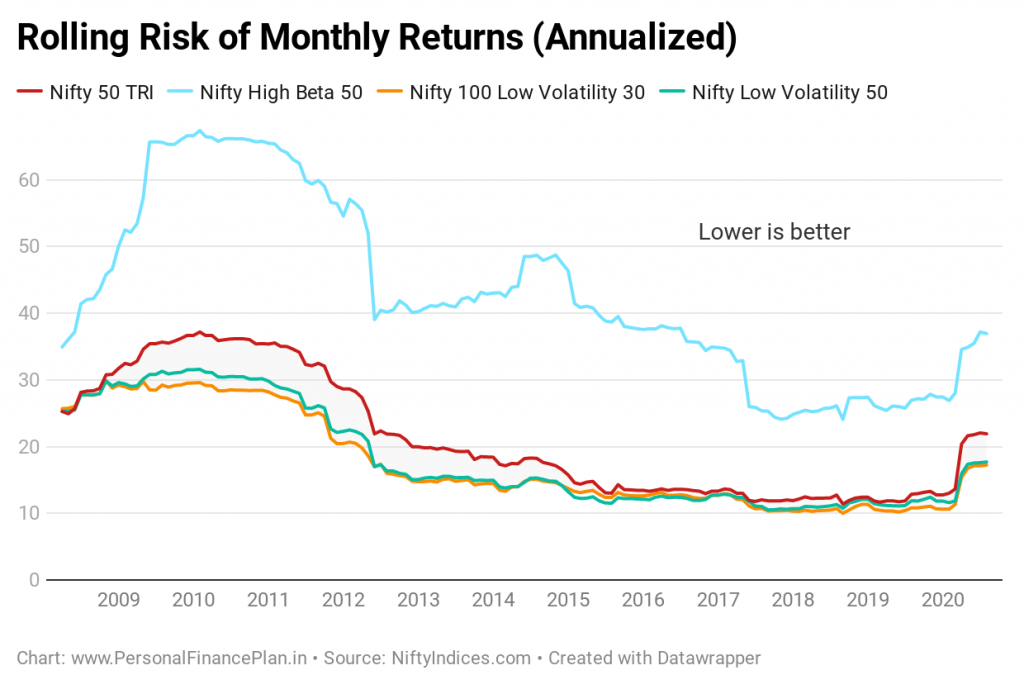

低ボラティリティ指数は低ボラティリティであり、高ベータ指数はより変動性が高いと予想されます。結局のところ、それがこれらの指標の基礎です。

この関係は、予想される線に沿って維持されます。

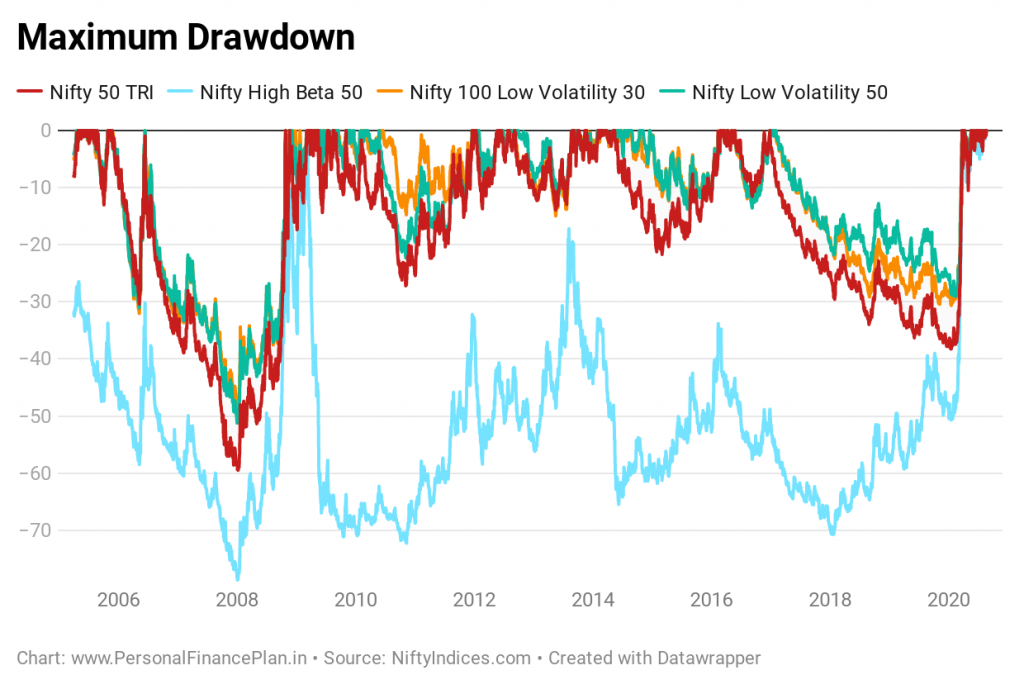

ドローダウンに来ると、私たちが高いベータ指数を話すことが少なければ少ないほど良いです。なんて惨事!!!

低ボラティリティ指数は、ドローダウンを非常にうまく管理することができました。ドローダウンは、ほとんどの場合、Nifty50よりも低くなっています。非常に印象的です。

私の意見では、ドローダウンが低いことが、Nifty 100 Low Volatility30とNiftyLow Volatility50がすべてのパラメーターでNifty50を上回った主な理由です。

4暦年(現在を含む)で、Nifty 50 TRIはマイナスのリターンをもたらしました(2008、2011、2015、および2020(8月20日まで))。両方の低ボラティリティ指数がNiftyを大幅に上回りました。

ボラティリティ指数が低い場合は、ニフティ50よりもパフォーマンスが優れていることを上で見てきました。

Nifty 100 Low Volatility30インデックスを追跡するICICIPrudentialAMCによるETFがあります。 2017年7月にローンチされました。低ボラティリティ投資にメリットがある場合は、このETFへの投資を検討してください。 2021年4月、AMCはICICI Prudential Nifty Low Vol 30FoFも発売しました。このFoFは前述のETFに投資します。

したがって、低ボラティリティ株に投資したいが、デマット口座を持っていない場合(またはETFで価格-NAVの問題を取引してナビゲートしたくない場合)、FoFに投資することができます。低ボラティリティ投資のメリットについて確信がある場合は、積極的に運用されている大型株ファンドの代わりとしてそのような投資を検討することができます。

これはこのETFまたはFoFに投資することを推奨するものではないことを理解してください。

どんなに優れていても、戦略は常に機能しないことを忘れないでください。あなたはこれが裏目に出る可能性があることを受け入れる忍耐と能力を持っている必要があります。低ボラティリティ指数が将来ニフティ50を上回るという保証はありません。

幸いなことに、ニフティハイベータ50インデックスファンドにはインデックスファンドはありません。いずれの場合も、このインデックスは避ける必要があります。

最高のパフォーマンスのインデックスについて議論することはできますが、最低のパフォーマンスのインデックスについて混乱することはありません。ニフティハイベータ50インデックス 最悪の一括収益をもたらしました。これは、3年および5年のローリングリターンで最悪のパフォーマンスです。それだけでなく、それは最高のボラティリティと最も深いドローダウンでそのような貧弱なリターンをもたらしました。考えられるすべての基準で悪い。したがって、そのような投資戦略を回避するのは簡単なはずです。まあ、それほど単純ではありません。

このようなパフォーマンスの低さにもかかわらず、完了した14年のうち4年(2007年、2009年、2012年、2017年)で(考慮された4つのインデックスのうち)最高のパフォーマンスのインデックスでした。 2014年は2番目に近い数字でした。この統計自体は悪くありません。これはの例です。どんなに悪い戦略であっても、常に失敗する戦略はありません。そしてそこに罠があります。

最近の株式/ファンドのパフォーマンスだけを見ると、そのような株式や投資スタイルに夢中になっている可能性があります。私はこれを確認していませんが、これ(高ベータの良好なパフォーマンス)は、小型株(または小型株指数)が非常に好調だった頃である可能性があります。

2020年3月の最近の株式市場の崩壊も見ることができます。

2020年2月1日から2020年3月23日まで 、ニフティハイベータは46.7%を失いました。ニフティ50(34.6%)。ニフティ100低ボラティリティ50(27.2%)。気の利いた低ボラティリティ50(26.4%)

2020年3月23日以降 、Nifty High Beta Indexは64%上昇しています(2020年8月21日現在)。 Nifty 50 TRIは50.2%増加しています。ニフティ100低ボラティリティ30(47.5%)。気の利いた低ボラティリティ50(46.5%)。

良い時代の友達がいたら。

喜ぶ必要はありません。悪い時期にはあなたを殺します。

インデックスの悪い時期の負のリターンの量を見てください。

2009(-68.5%)

2011(-52.49)

2013(-18.94%)

2015(-16.62%)

2018(-27.37%)

2019(-17.76%)

2020年(8月20日まで):-15.84%

あなたはそれほど頻繁にお金を失うことはできませんが、それでもトップに出てきます。投資を成功させる秘訣は、損失を減らすことです。

20%を失うと、損益分岐点だけで25%(枯渇した資本に対して)を稼ぐ必要があります。

50%を失った場合、損益分岐点に達するには100%を獲得する必要があります。

このような株式や指数は厳しく避ける必要があります。

このインデックスのパフォーマンスを再現するインデックスファンドがないことを嬉しく思います。すぐにそのような製品を期待しないでください。起動するのはばかげています。

ただし、私たちの多くはこの方法で投資しませんか?

市場が急上昇しているとき、私たちは市場に惹かれませんか?そして今、私たちは知っています、その頃、どのような種類の資金が非常にうまくいっていなければなりませんか?そのような投資家が過去数ヶ月のパフォーマンスを見ると、彼らは間違った種類の株やファンドを手に入れるでしょう。富の破壊と株式市場への幻滅が続くでしょう。

過去数か月にわたって、さまざまな投資戦略やアイデアをテストし、そのパフォーマンスをバイアンドホールドニフティ50ポートフォリオと比較してきました。以前の投稿のいくつかには、次のものがあります。

ニフティ100低ボラティリティ30インデックス

気の利いた低ボラティリティ50インデックス

ニフティハイベータ50インデックス

リスクと報酬のあまり理解されていない関係