あなたがバリュー投資家である場合、あなたの投資哲学は、その価値を下回って取引されている殴打された株を購入することでなければなりません。しかし、誰もが同じように考えるわけではありません。株の苦戦を気にしない別の考え方があります。実際にはまったく逆です。

勢いのある投資の世界へようこそ 。モットー:高く買い、高く売る 。勢いのある投資の実務家は、上昇し、史上最高値を記録している株を購入します。投資家を評価するために、これは冒涜です。けっこうだ。すべての人に同意することはできませんし、すべての人があなたに同意できるわけではありません。

データから何がわかりますか?

この投稿では、MomentumポートフォリオのパフォーマンスをNifty 50、Nifty Next 50、およびNifty Midcap 150と比較します。Momentumポートフォリオには、 S&P BSE Momentum Index TRI を使用します。 。 勢いのある投資がインドで機能するかどうかを理解してみましょう。

過去数か月にわたって、さまざまな投資戦略やアイデアをテストし、そのパフォーマンスをバイアンドホールドニフティ50ポートフォリオと比較してきました。以前の投稿のいくつかには、次のものがあります。

勢いのある投資の基本は、上昇している株がしばらくの間上昇し続けるということです。およびその逆。意図は、それらが上昇し続ける限り、またはあなたがより良い勢いの株を見つけることができるまで、そのような株に乗ることです。これは、私たちの多くが考えることとはまったく対照的であると理解しています。

従来の投資アプローチは 安値で買い、高値で売る。

勢いのある投資 は:高く買い、高く売る。

勢い指数については、S&Pは、直近の月を除いた過去12か月の価格パフォーマンスとして勢い値を計算します。モメンタムスコアを株式のボラティリティ(標準偏差)で割って、リスク調整後のモメンタム値を算出します。 これにより、ボラティリティの高い株式のスコアが低くなります。 したがって、勢いのあるポートフォリオであっても、よりスムーズに上昇した株が優先されます。 続いて、外れ値の影響を減らすために、特定の統計手順(Zスコアの計算とWinsorization)が実行されます。

方法論について詳しくは、S&Pのウェブサイトをご覧ください。

インデックスは6か月ごとに再調整されます。

さて、重要な質問:勢いのある投資はインドで機能しますか?

パフォーマンスの比較には、次の4つのインデックスを使用します。

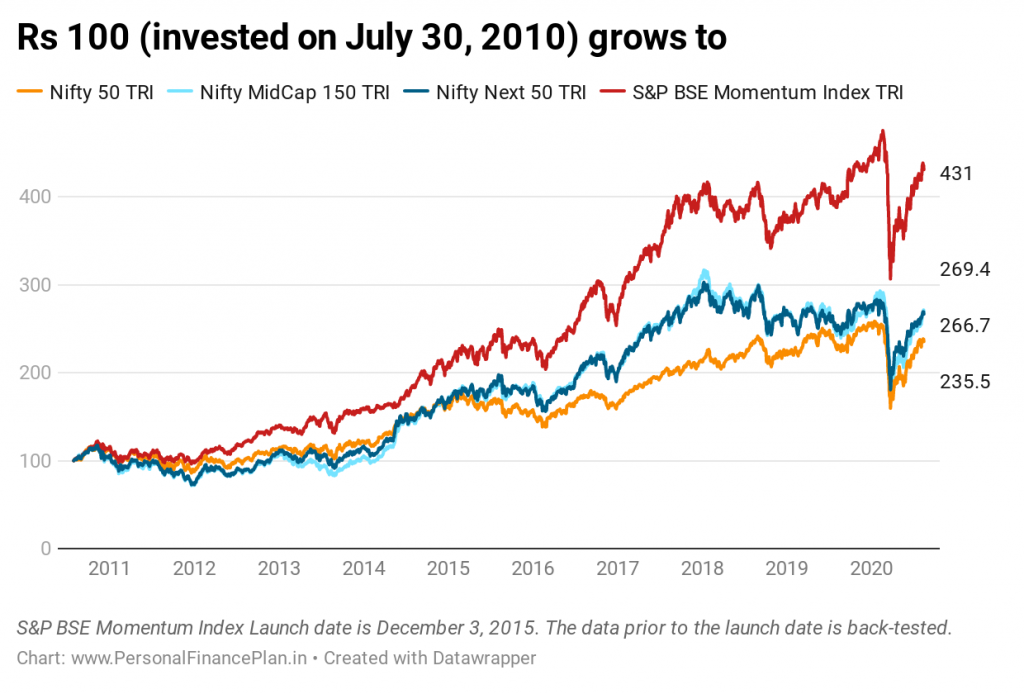

2010年7月30日からの過去10年間のパフォーマンスを比較します 。

S&PBSEモメンタムインデックスは2015年12月に開始されました 。この投稿では、過去10年間のパフォーマンスを比較しています。したがって、2015年12月3日より前のデータはバックテストされます。

S&Pが過去に機能しなかった方法論に基づいてインデックスを開始することを期待することはできません。インデックスは、過去に成功した戦略を中心に開始されます。 したがって、この投稿では、2015年12月3日より前のパフォーマンスを少し塩味で検討する必要があります。

S&PWebサイトからS&PBSEモメンタムインデックスに関するこの抜粋をコピーします。

インデックスの開始日は2015年12月3日です。開始日より前のインデックスのすべての情報は、開始日に有効だった方法論に基づいてバックテストされます。バックテストされたパフォーマンスは、実際のパフォーマンスではなく仮説であり、インデックス手法の適用と後知恵でのインデックス構成要素の選択を反映しているため、固有の制限があります。一般的な市場のすべての要因と、インデックスの実際の運用中に行われた可能性のある決定の影響を考慮に入れることができる理論的アプローチはありません。実際の収益は、バックテストされた収益とは異なる場合があり、それよりも低い場合があります。

モメンタムインデックスは、優れたパフォーマンス、より良いリターン、またはより低いボラティリティ、あるいはその両方を提供しますか?

調べてみましょう。

S&Pモメンタム指数が最高のパフォーマンスを発揮していることがわかります。 2010年7月30日以降(2020年8月14日まで)、モメンタムインデックスは年平均成長率15.66%を達成しました

Nifty 50 TRI:8.9%p.a。

Nifty Next 50 TRI:10.26%p.a。

Nifty Midcap 150 TRI:10.37%p.a。

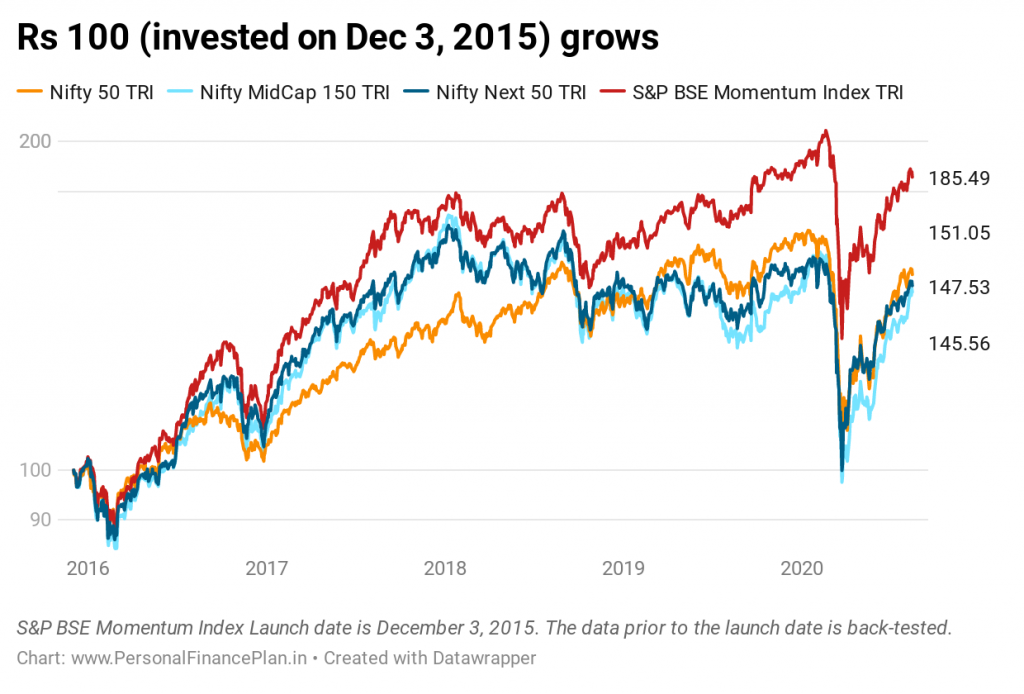

モメンタムインデックスは2015年12月にのみリリースされたため、リリース以降のパフォーマンスを比較してみましょう。

モメンタムインデックスが再び勝ちます。

2015年12月3日以降、S&P BSEモメンタム指数は年率14.05%を返しました。

Nifty 50 TRI:9.18%p.a。

Nifty Next 50 TRI:8.63%p.a。

Nifty Midcap 150 TRI:8.32%p.a。

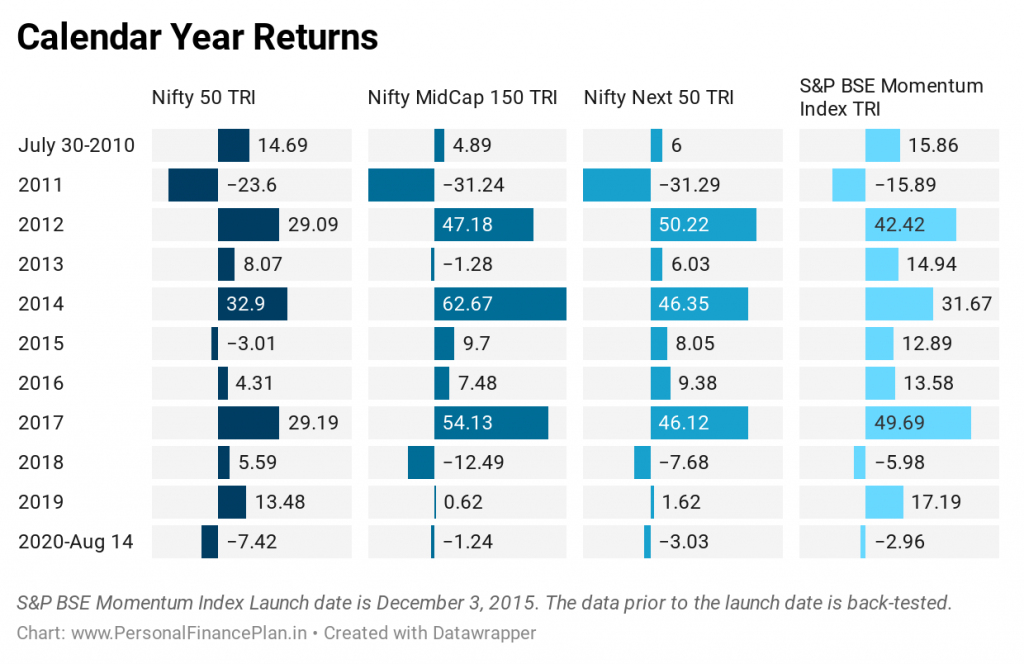

S&P BSEモメンタム指数は、11年のうち9年でニフティ50TRIを上回っています。 2014年(ごくわずか)と2018年にのみ敗北しました。

モメンタム指数は、11年のうち9年でニフティネクスト50TRIを上回りました。 2012年と2014年に失われました。

S&Pモメンタム指数は、11年のうち8年でNifty Midcap 150TRIを上回っています。 2012年、2014年、2017年に遅れました。

かなり一貫しています。

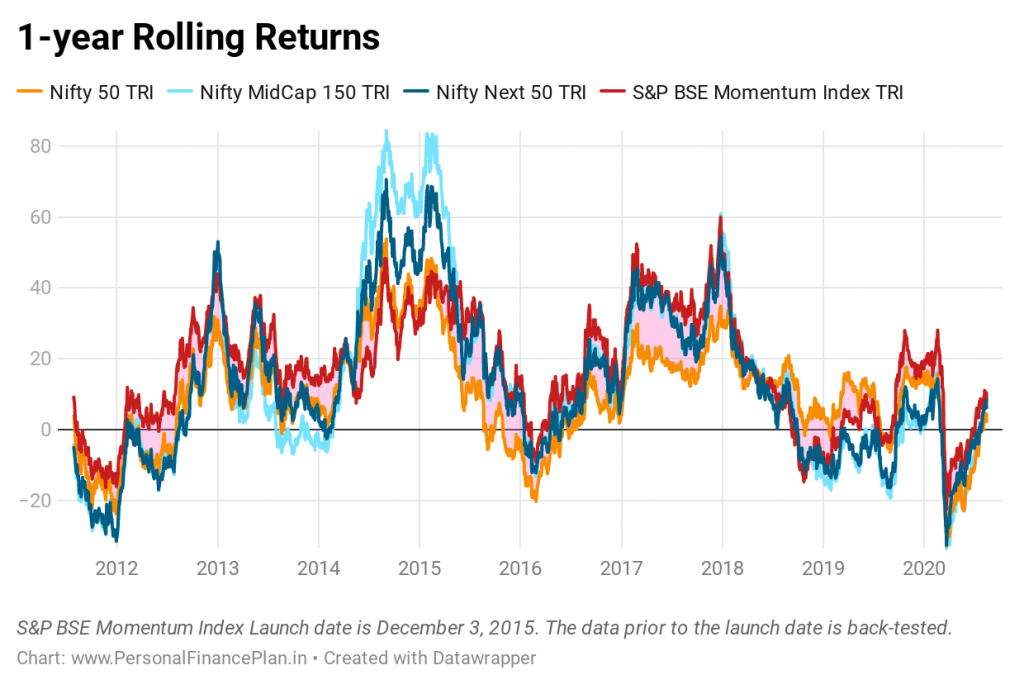

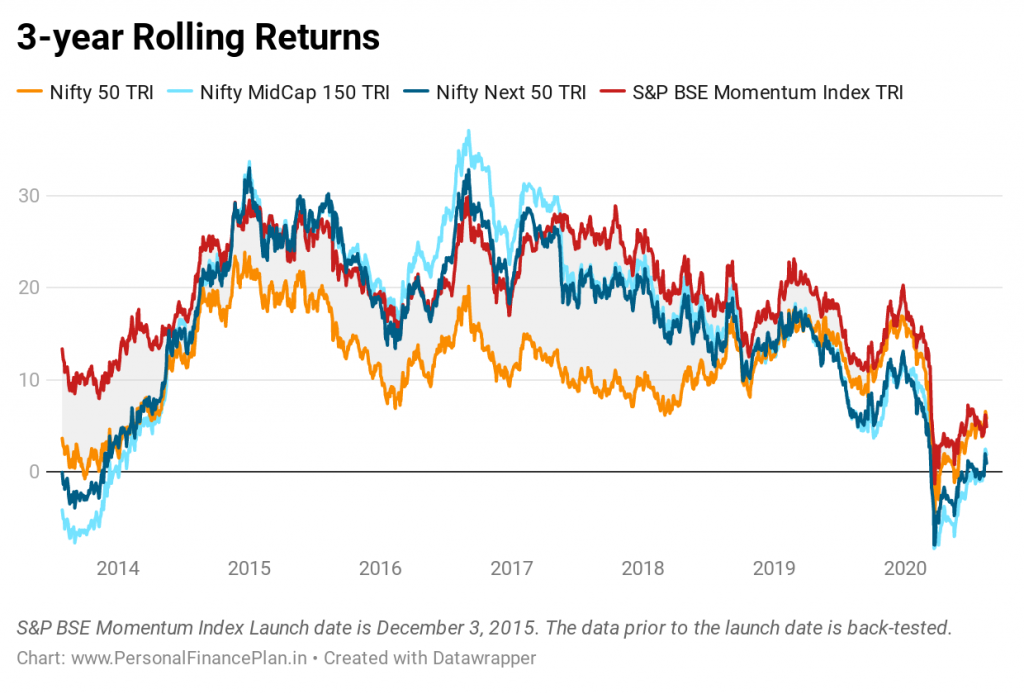

暦年の印象的なパフォーマンスの後、あなたはこれを期待するでしょう。 3年間のローリングリターンを見てください。 S&PBSEモメンタム指数はほぼ常にトップです。

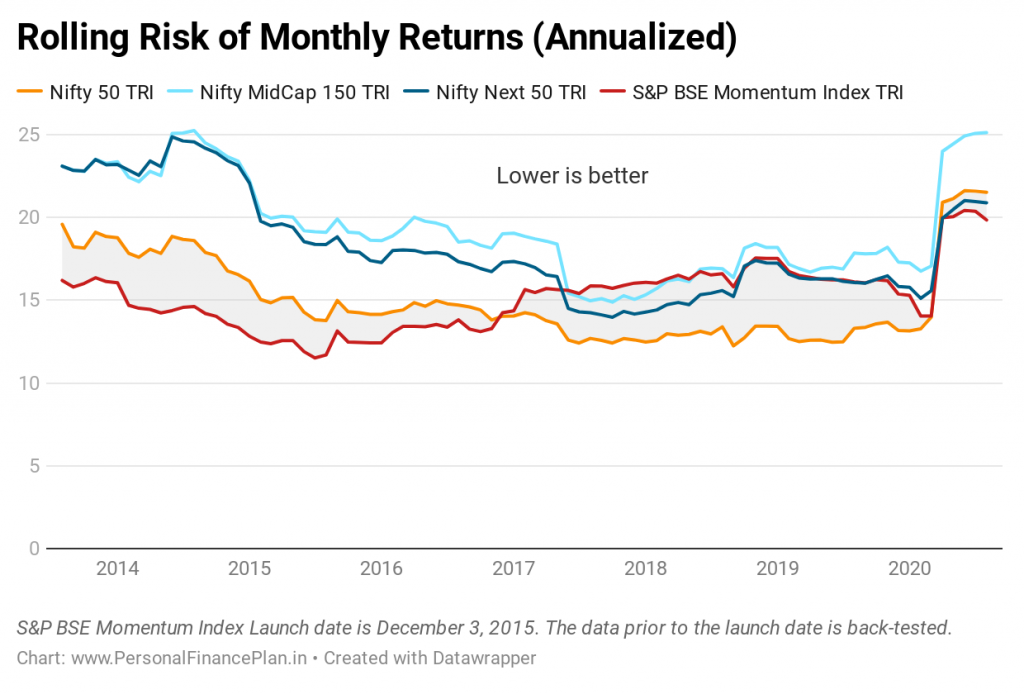

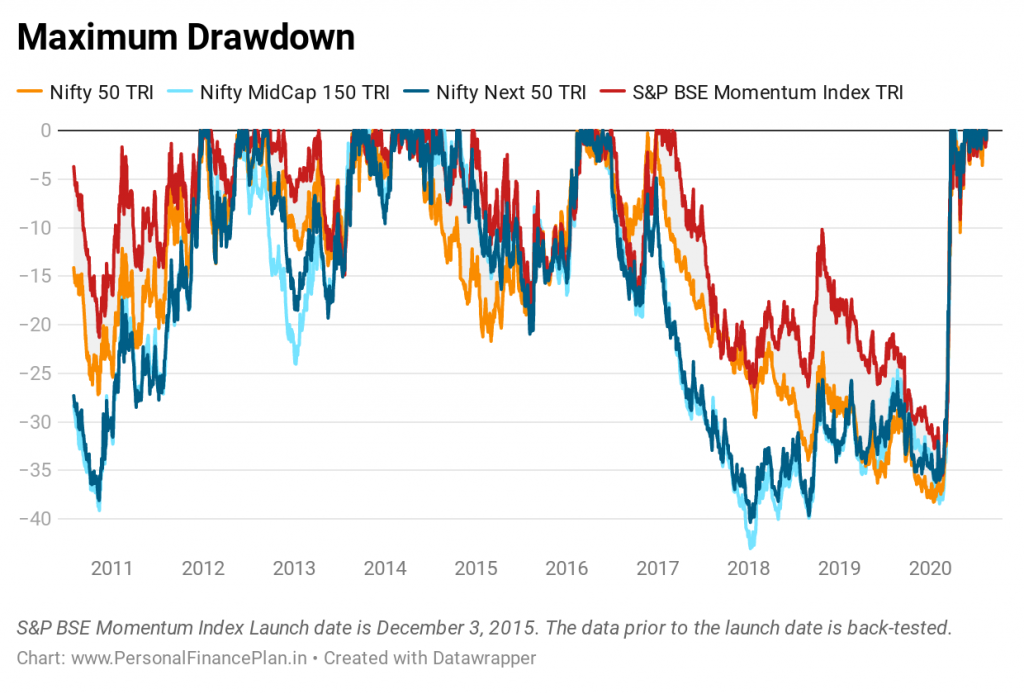

これは重要。 BSEモメンタム指数は、一般的な時価総額ベースの指数よりもはるかに優れたリターンを提供していることがわかります。ただし、モメンタムインデックスで株式がどのように選択されるか(価格パフォーマンスが最も高い株式が選択される)を考えると、モメンタムポートフォリオはより不安定になると予想されます。また、より高いドローダウンが期待されます。

データが何を示しているか見てみましょう。

それはある程度正しいです。インデックスの発表(2015年12月)以降、インデックスはNifty 50 TRIよりも変動性が高くなっていますが、Nifty Next50およびNiftyMidcap150インデックスと一致しています。

同時に、Nifty 50TRIと比較しても揮発性が高くありません。 S&P BSEモメンタムインデックスの構築では、株式のボラティリティが考慮されていることに注意してください。 価格のボラティリティが高いと、モメンタムインデックスで選択される可能性が低くなります。

上のグラフで3年間のデータを検討しました。したがって、実際のパフォーマンスに基づくデータについては、グラフで2018年以降のデータを確認する必要があります。

Momentumポートフォリオは、おそらく敗者にとらわれないため、非常にうまく機能します。

全体的なパフォーマンスを見ると、S&P BSEMomentumは過去10年間で勝者となっています。わずかに高いボラティリティではるかに優れたリターン。ドローダウンも低くなります。 勢いのある投資(S&Pがそれを実施した方法と考慮された期間)はインドで機能しているようです。

私の意見では、モメンタム株に投資する必要がある場合 衛星エクイティポートフォリオの一部にします。

コアエクイティポートフォリオが大型株インデックスファンドまたは大型株アクティブファンドを中心に構築されていると仮定し、コアポートフォリオがエクイティポートフォリオの60%であると仮定します。残りの40%は衛星ポートフォリオになります。衛星ポートフォリオで勢いポートフォリオを使用できます。 衛星ポートフォリオから勢いのある株にいくらかのお金を割り当てることができます。

開示: モメンタム株のポートフォリオに投資します。

S&PBSEファクター指標の方法論

S&P BSEモメンタムインデックス(データソース)

アジアインデックスPvt。株式会社ウェブサイト

NiftyIndices

S&Pダウ・ジョーンズ指数:インドのさまざまな市場レジームで単一要因はどのように機能しますか?

定量的勢い(ウェス・グレイとジャック・フォーゲル)

デュアルモメンタムインベスティング(ゲイリーアントナッチ)

PortfolioYoga

CapitalMind