アーリーリタイアメントマスタークラス(ERM)のユニークな販売提案は、トレーナーと学生の間の利益相反を最小限に抑えるよう努めることです。このプログラムでは、学生は因子モデルによってフラグが立てられた株を研究し、クラスポートフォリオに何を入れるかを決定します。学生とインストラクターの間の利益を一致させるために、インストラクターは、クラスによって構築されたものを反映するレバレッジポートフォリオにコース料金の利益の最低10,000ドルを投資します。

この取り決めは学生のお金の損失を回避できないかもしれませんが、インストラクターがより多くのお金を失うことを保証します 悪い決定が下された場合、インストラクターが最新の市場でうまく適用できる実用的な投資スキルを身に付けなければならないことを確認する 。

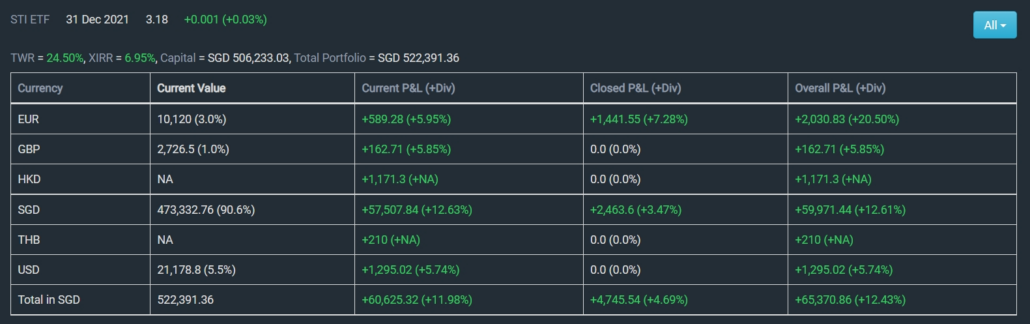

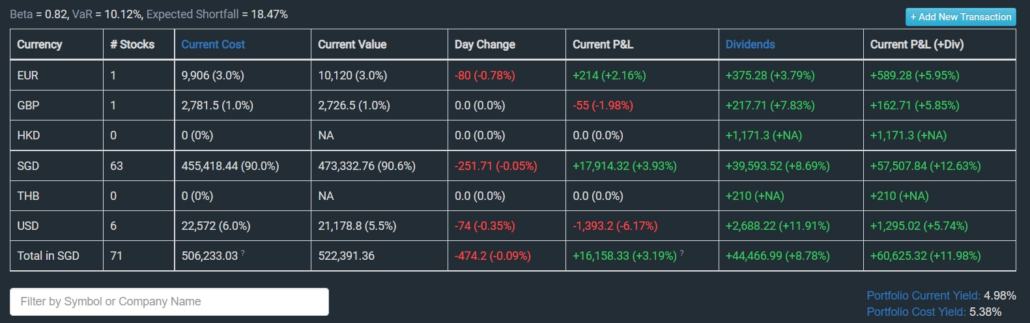

2018年8月から2022年1月1日までの間に、23のクラスが実施され、最低投資額は230,000ドルになりました。レバレッジを考慮した後の投資資本は約506,233.03ドルでした。これは、特定のクラスで2018年8月以降に10,000ドル以上が投資されたことを意味します。内部収益率は6.95%と控えめで、利益は65,370ドルです。

学生が構築したポートフォリオに料金を振り向けるコースを構築することは有益でした。私の生徒のポートフォリオに投資すると、今日20人のクラスが約3回追加されることに相当します。

これは全体として、配当利回りに焦点を当てた非常に保守的なプログラムであり、平均ポートフォリオは毎年約5%の利回りです。私の生徒は保守的な側面に傾倒し、0.8のベータを構築しています。

シンガポールの他の市場よりも低いリスクを負っています。

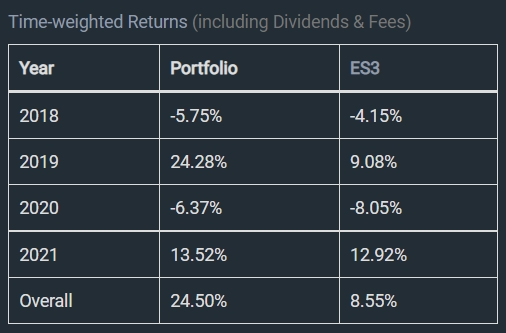

ポートフォリオをSTIETFと比較すると、ここでアウトパフォーマンスが最も明白でした。 2021年、ERMポートフォリオは13.52%増加し、STI ETFは12.92%増加しました。ポートフォリオは3年間STIETFを上回り、2021年が最も困難な戦いでした。

ファクターモデルはリストラの機会を逃し、STIはより多くのREITカウンターを導入することでパフォーマンスを改善しました。 x2レバレッジの積極的な使用を考慮に入れると、3%のマージンファイナンス費用を想定すると、約24%のリターンが得られるはずです。

3年間にわたって新しい現金で構築され、ゆっくりと構築されてきた他の投資ポートフォリオと同様に、投資ミスが散らばっています。ポートフォリオは、イーグルホスピタリティトラスト、コンフォートデルグロ、ファーストREITでひどい動きを見せました。投資ミスによる損失は、Propnex、CapitaLandInvest、砂時計などのカウンターからの堅実な利益によって相殺されます。

2022年には、ポートフォリオは2つの主要なトレンドの影響を受ける可能性があります。

最初の傾向はパンデミックからの回復であり、これはホスピタリティ、オフィス、旅行の在庫に勢いをつけるはずです。シンガポールがファイザーからCOVID-19ピルを配備するようになると、積極的な回復が起こるはずです。

第二の大きなトレンドは金利の上昇であり、賃料の上昇をテナントに移転できないREITに影響を与える可能性があります。このような場合、金利が上がると銀行はアウトパフォームすることが知られています。

とはいえ、2つの主要な傾向を念頭に置いて、ERMポートフォリオを慎重に構築および管理した場合、ポートフォリオは引き続きSTIを上回っていると確信しています。現在の市場で成長しながら報酬を得る配当ポートフォリオを構築する方法を知りたい場合は、次回のライブウェビナーに無料で参加してください。