2021年は成長株にとって絶対的な惨事でした。今年成長株を購入し、まだ保有している場合は、非常に赤字になっている可能性があります。

物事を概観するために、下のチャートをざっと見てください。

ここにいる私たちのほとんどは、2020年にこれらの株で利益を得たでしょう。しかし、株は永遠に上がるわけではありません。そのため、2021年は多くの人にとって利益を生む年になりました。

これらのレベルで、私たちはリバウンドの準備ができていますか、それとも2022年はこれらの企業の棺桶の釘になるのでしょうか?

この記事では、成長株に焦点を当てます–成長株の現在の状況、2022年の潜在的な機会、リスク、そして私の個人的な選択のいくつか!

大まかな概観から見ると、今年初めの市場の楽観主義は確かに急いでいた。 修正 間違いなく避けられなかった。このように、成長株の強気の回復は3月に減速し始めました。 5月までに、ほとんどがすでに40〜50%近く減少していました。

この時点で、リスクと報酬の比率がかなり「中立」であるため、上記のいくつかの株式でポジションを開始しました。明らかに、物事はそこからリバウンドしませんでした。実際、ほとんどの場合、成長株は現在、さらに低い安値をテストしています。

多くの人は、これの根本的な原因がインフレであることを知っているでしょう。しかし、それ自体では、インフレはそれだけのことしかできません。サプライチェーンの問題、セクターのローテーション、金融/財政政策の変更などの他の要因と組み合わせた場合にのみ、成長株に対するインフレの完全な影響を感じます。

これはすべて論点先取です、私たちの後ろに最悪ですか、それとも私たちは始めたばかりですか?

正直なところ、あなたの推測は私のものと同じくらい良いです。短期的に株式市場がどこに行くのかは誰にも予測できません。しかし、そのために、ARKKInvestの記事に注目したいと思います。

24分間の読書を節約するために、この記事からの5つの重要なポイントを以下に示します。

上記の5つのポイントのうち、5番目が私たちにとって最も興味深いと思います。率直に言って、XYZへの投資は5年間でXXX%になると誰もが言うことができます。あなたはそのような大胆な発言をする10人のフォロワーを持つYoutubersを見つけることさえできます。

ここでの違いは、ARKが実際に彼らの主張に応えてきたことです。テスラに対する彼らの正しい評価は一発屋だったと主張する人もいるかもしれません。しかし、私はあえて、彼らが1つの「一発屋」よりもはるかに多くの得点を挙げていると主張します。

私はここで希望的観測に賛成するかもしれません。それでも、ほとんどの成長株が過去最高値から約40%から50%低下しているときにそうすることで、リスクと報酬の比率が私の利点に少し偏ります。

参考としてARKイノベーションETF(ARKK)を利用することにしました。ボラティリティを単純化するために、私は毎日の代わりに毎週のろうそく足を使用しました。

すでに高値から約40%オフになっていることに注目するのは興味深いことです。それでも、私たちが現在売られ過ぎの領域にあり、RSIは現在32になっているという事実もあります。 。売られ過ぎのシグナルは、一般的に有利なエントリーポイントと見なされます。

良いエントリーポイントを探している人のために、ETFがかなり売られ過ぎの領域に到達する可能性があることに注意してください。これはRSIが30を下回るときです。

これはARKKに一度だけ発生しましたが、2016年に、誰がそれが再び発生するか、または発生しないと言うのでしょうか。それでも、MACDは依然として急激に下降傾向にあるため、注意が必要です。

個人的には、成長株を厳選しています。利益を出さない会社はなるべく避けています。

残念ながら、現時点では赤字で取引されています。しかし、彼らは私を悩ませません。このような時期に、私は今後2〜3年間これらのポジションを維持することを確信しています。

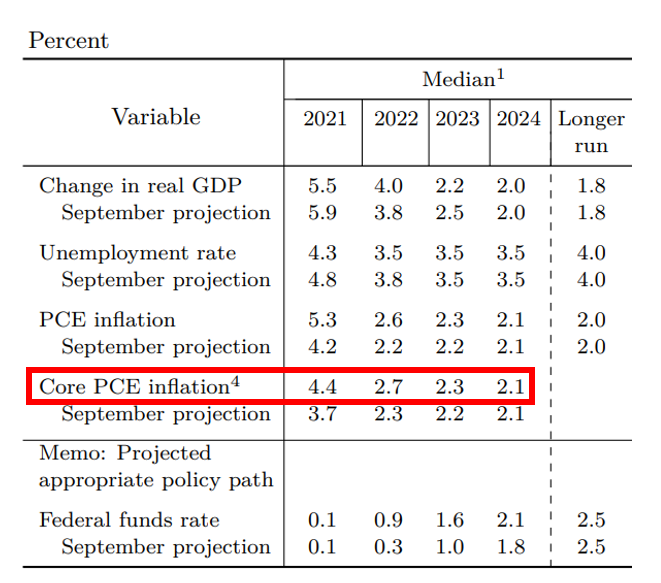

一方、最新のFOMC会合で明らかにされたように、2022年にはインフレが見られることは間違いありません。これにおける唯一の節約の恩恵は、数字が明確になったため、投資家が投機をやめることができるということです。

インフレの話題に取り組むことで、関係者全員が何を期待できるかを知っているので、市場は確実性を感じることができると思います。市場が常に前向きに考えていることを考えると、インフレが価格設定されている状況にある可能性が非常に高いです。

2022年に入ると、米国の成長株についてどう思いますか。以下のコメントセクションであなたの意見を共有してください!

P.S.一般的な成長株市場は活気がありませんでしたが、チェンのポートフォリオは2021年11月末時点で+ 32%のリターンを記録しています。彼は、ライブウェビナーで市場を上回ることができるポートフォリオを構築するために、成長株の獲得を模索する方法を共有しています。ここで次のセッション。