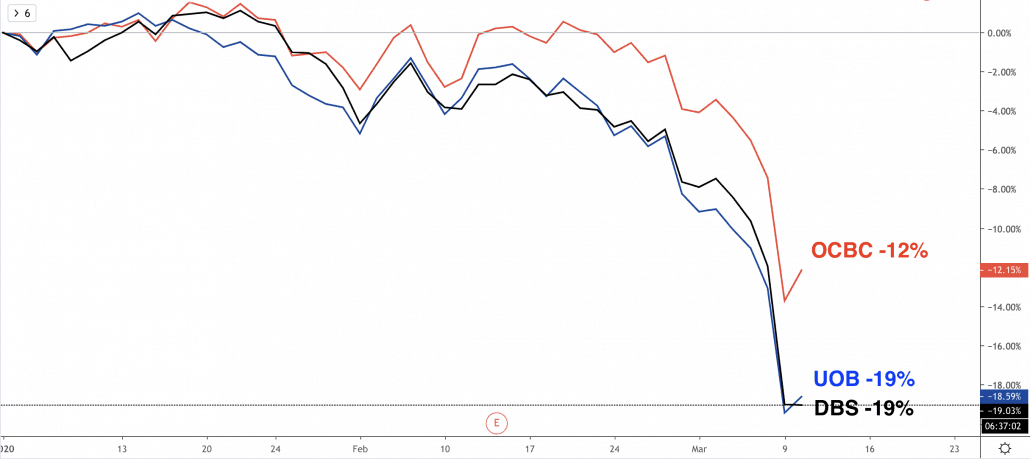

3つの地方銀行の株価は2020年の初めから10%以上下落しました。投資家はこの期間中に何が起こっているのか、そして彼らは何をすべきか疑問に思っています。この記事では、DBS、OCBC、UOBの3つの地方銀行を、5つの主要な基準で分析し、そのうちのどれが最良の投資であるかを判断します。

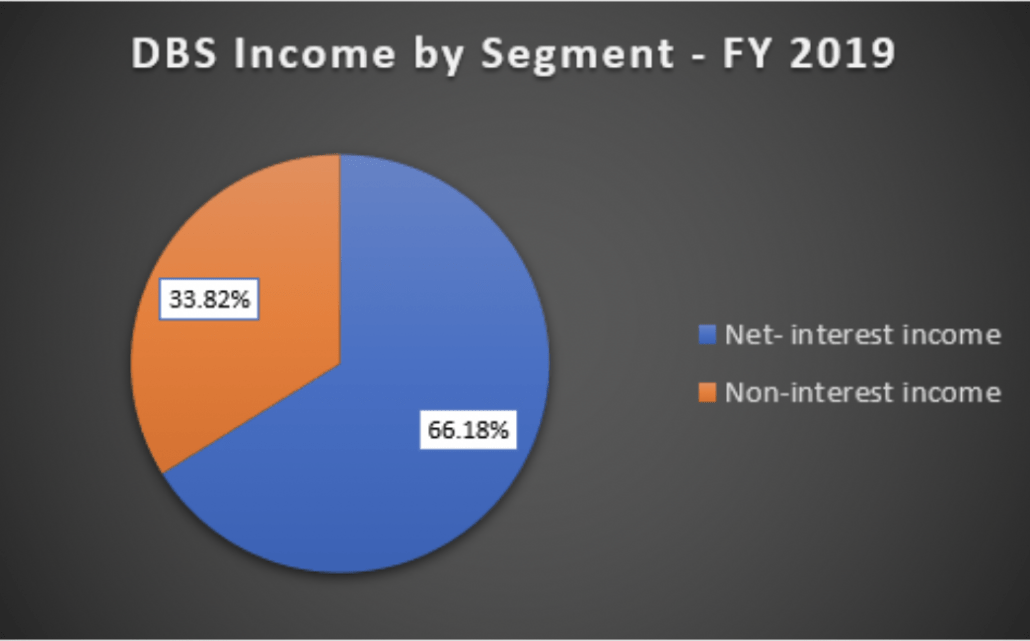

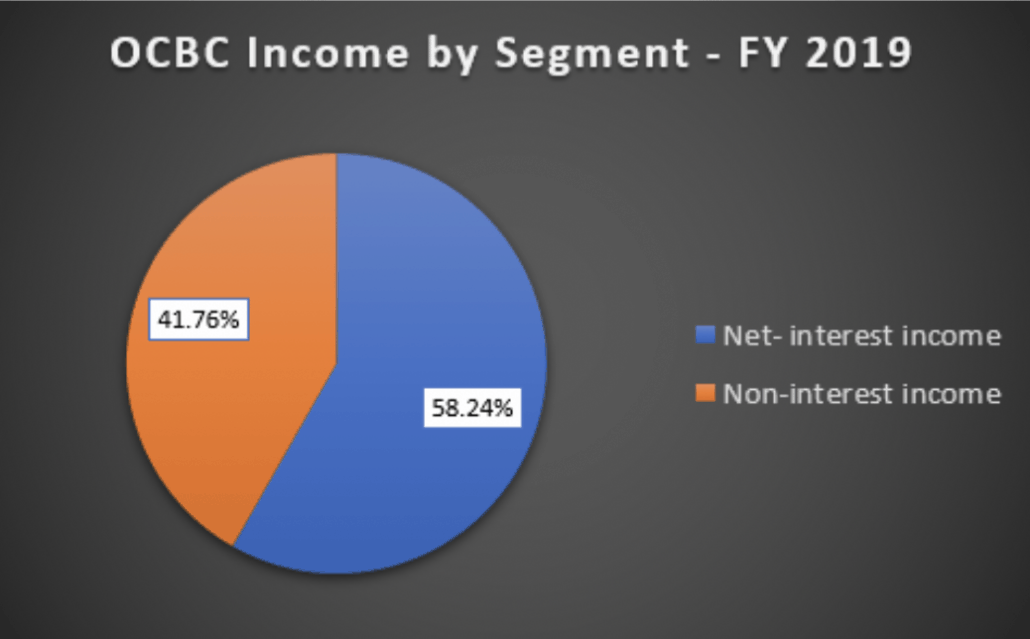

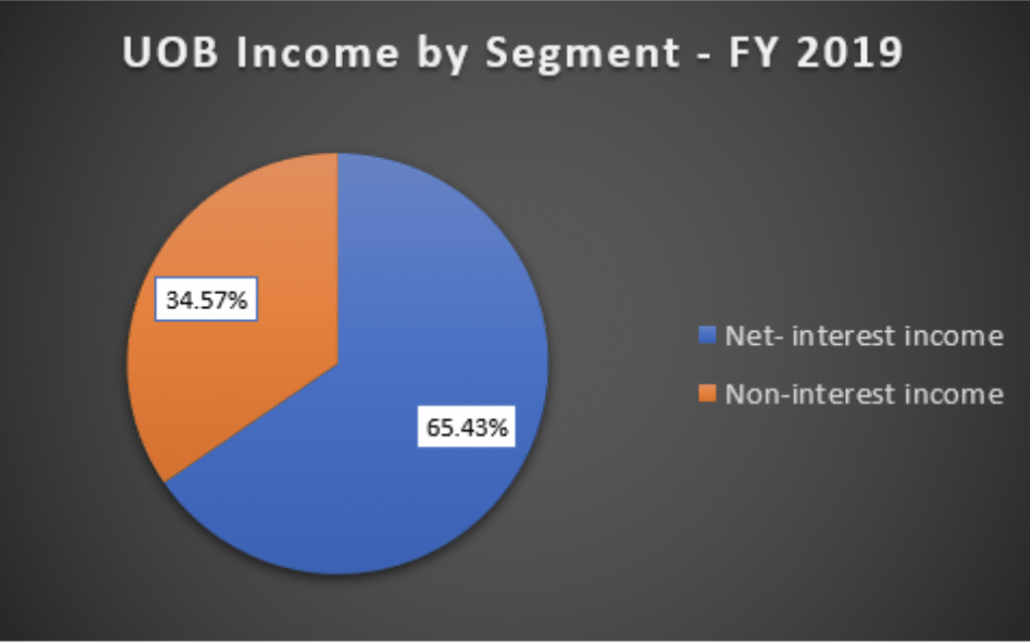

それらはすべて地方銀行ですが、それぞれが事業セグメントおよび地理的エクスポージャーにおいて異なる構成を持っています。ご存知のように、世界の金利は複数回の利下げが行われるため、銀行の金利マージンは低下します。したがって、純利息収入へのエクスポージャーが低い銀行は、収益がより安定する傾向があります。

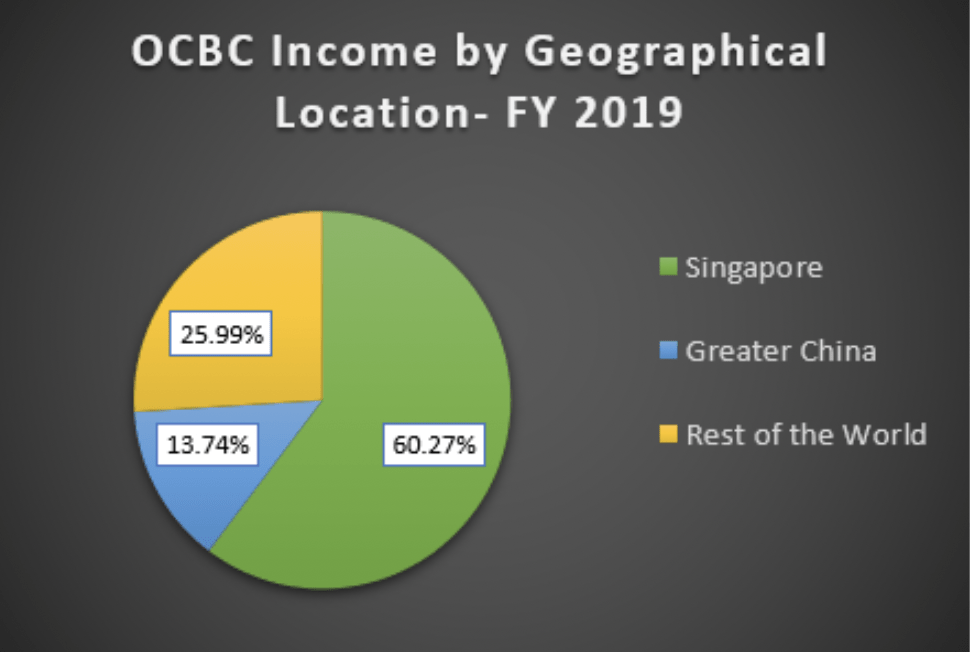

OCBCは、3つの銀行の中で最も低い純利息収入を持っています。その収益は金利にあまり敏感ではありません。

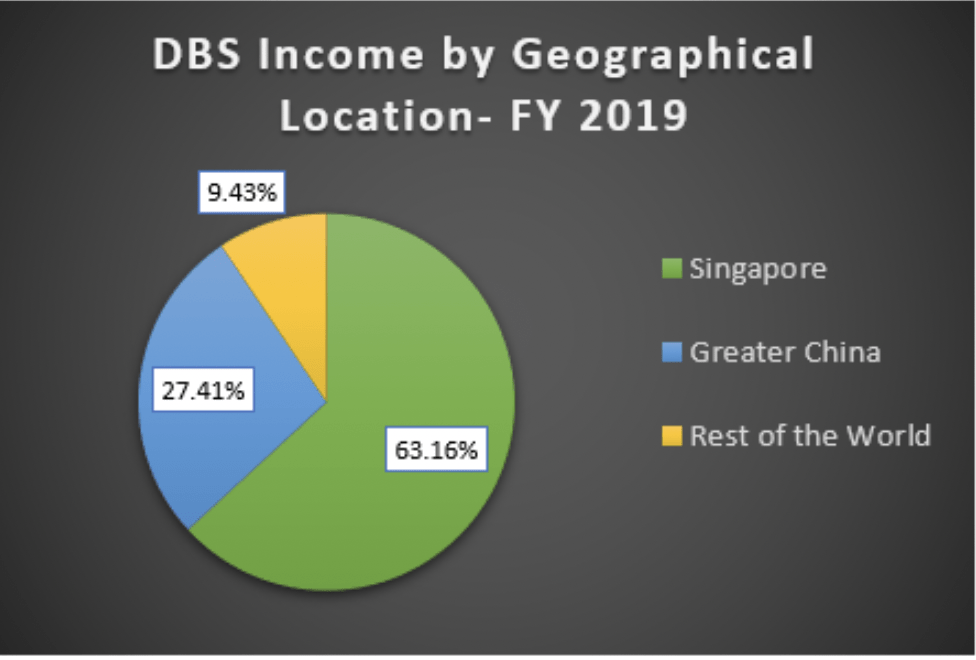

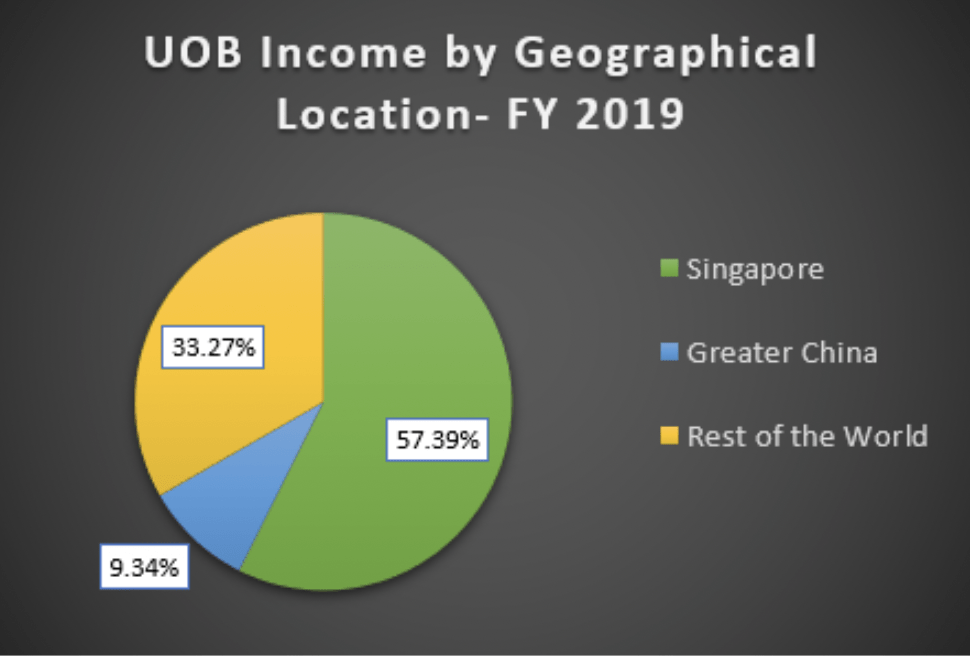

地理的なエクスポージャーに関しては、中国経済がCovid-19の深刻な影響を受けていることを考えると、グレーターチャイナへのエクスポージャーが少ない銀行は収益がより安定しているはずです。

UOBは、3つの銀行の中で中華圏への所得エクスポージャーが最も低くなっています。中国の減速による影響は少ないはずです。

銀行の株価は下落しているものの、実際には3行すべてが2019年度の業績を改善したと報告しています。

収益に関しては、DBSは前年と比較して純利益の増加が最も高く、OCBCの純利益率はすべての銀行の中で最も高いと報告しました。

収益の増加が報告されており、3行すべてが2019年度の配当金の増加を宣言しています。 2020年3月9日の株価に基づくと、UOBの配当利回りは6%で最も高く、OCBCの配当利回りは46.49%で最も低くなっています。

| 会社 | YoY純利益の変化 | 純利益率 | 配当利回り(20年3月9日価格) | 配当金の支払い比率 |

| DBS | + 15% | 44% | 5.8%(価格$ 21.15) | 50% |

| OCBC | + 8% | 45% | 5.6%(価格$ 9.52) | 46% |

| UOB | + 8% | 43% | 6.0%(価格$ 21.50) | 51% |

多くの投資家は景気の減速を懸念しているため、投資家は銀行が今後数年間の経済的影響に耐えるために強力な財政的安定性を確保する必要があります。

銀行の場合、負債資本比率ではなく自己資本比率を使用する必要があります。自己資本比率(CAR)は、銀行が破産する前に合理的な金額の損失を吸収するのに十分なクッションを確保するために重要です。

シンガポール金融管理局(MAS)は、最小CARを10%に設定しています。 3つの銀行はすべて、MASガイドラインからかなりの量のバッファーを持っています。 UOBのCARは17.40%と最も高くなっています。これは、シンガポールの銀行が不良債権(NPL)による損失を吸収できるはずであることを示しています。不良債権比率については、3つの銀行すべてが同じ比率で1.50%です。

| 会社 | 自己資本比率(CAR) | 不良債権(NPL) |

| DBS | 16.7% | 1.5% |

| OCBC | 16.8% | 1.5% |

| UOB | 17.4% | 1.5% |

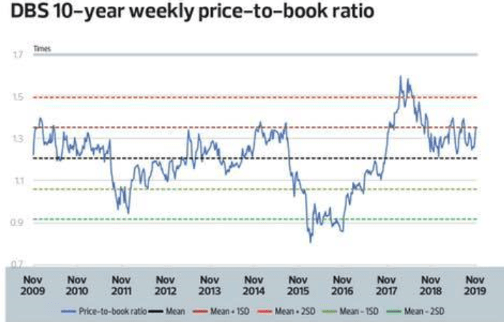

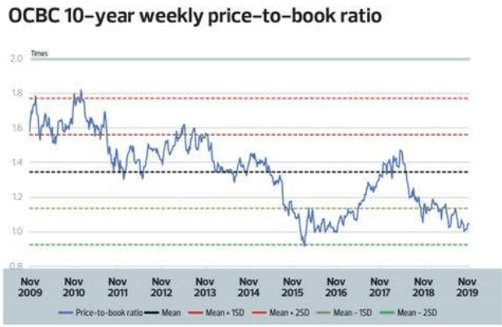

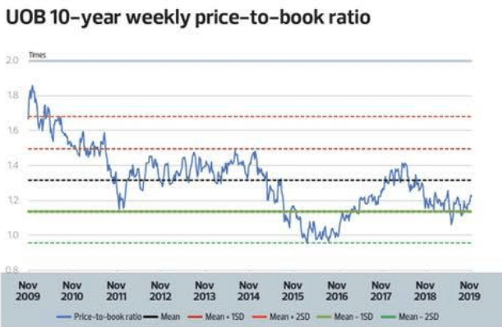

現在の価格修正を考えると、銀行のいずれかが低評価で取引されているかどうか、したがって適切な価格で取引されているかどうかを特定できるのは良いことです。銀行の場合、私は相対的な株価純資産倍率を使用して、過去の平均と比較することを好みます。重要なアイデアは、長期的には、市場での平均回帰効果のために、評価は過去の平均レベルに戻る必要があるということです。

| 現在の価格(2020年3月9日) | 平均PBでの価格 | 良い面/悪い面 | |

| DBS | $ 21.15 | $ 23.00 | + 8.7% |

| OCBC | $ 9.52 | $ 14.01 | + 47.2% |

| UOB | $ 21.50 | $ 29.03 | + 35.0% |

2020年3月9日の株価に基づく 、3つの銀行はすべて、過去の平均よりも低い株価純資産倍率で取引されています。

現在のCOVID– 19の状況を考えると、投資家はローンブックと銀行業務の成長が鈍化することを期待する必要があります。純金利マージンが圧縮される可能性が高いため、低金利環境は銀行の受取利息を低下させるはずです。景気の減速が長期間続くと、不良債権比率が上昇する可能性があります。

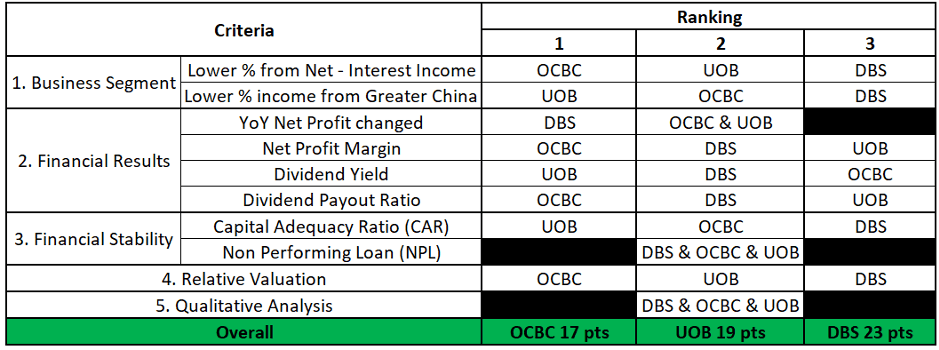

各銀行には多くの長所と短所がありますが、ポイントシステムを使用して、どの銀行がより優れたファンダメンタルズと評価を持っているかを判断すると、より簡単になります。

ポイントシステムの仕組みは次のとおりです。比率が最も高い銀行の場合、1ポイントが付与されます。 2番目に良い比率の銀行には2ポイントが与えられ、最も悪い比率には3ポイントが与えられます。 全体的なポイントが最も低い銀行が投資に最適であり、賞は…OCBCに送られます !

免責事項:ここでの分析は、純粋に私の個人的な見解に基づいています。これは財務上のアドバイスを構成するものではありません。責任を持って読んでください。著者は銀行の1つに投資しました。