何週間にもわたる劇的な議論の末、私たちは終わりに近づいています。米国大統領選挙は来週の火曜日に開催されます。

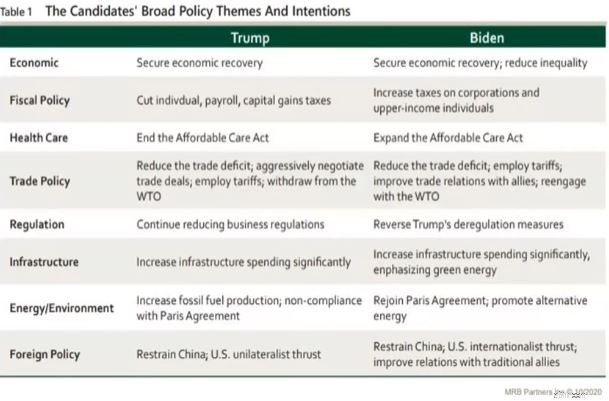

あなたがタブを維持していない場合は、ここに彼らの計画の簡単な要約があります:

MRB Partners Incの厚意により、トランプとバイデンのキャンペーンテーマの概要は次のとおりです。

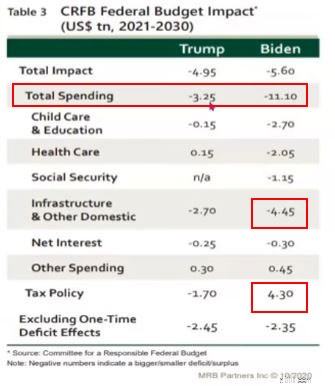

そして、ここに彼らの予算計画の要約があります:

一言で言えば、トランプは米国の株式市場を維持することに焦点を当てており、バイデンは主に増税によって米国経済を改善および強化することに焦点を当てています。

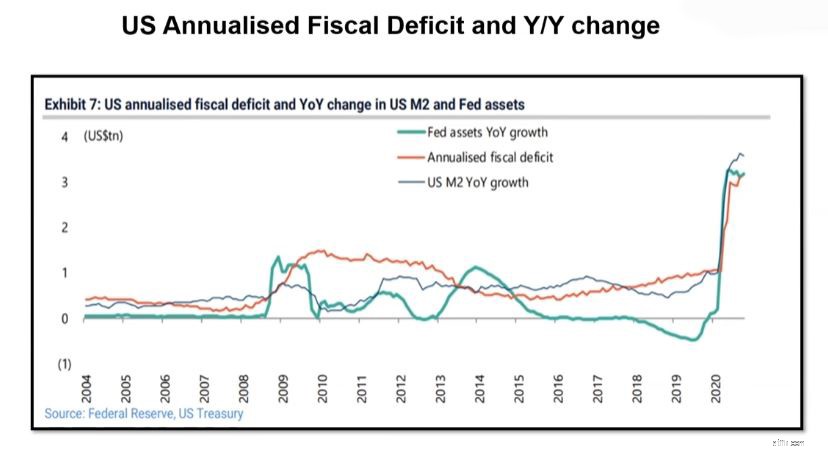

彼の任期中、ドナルド・トランプは6兆米ドルを印刷しました。バイデンが勝った場合、彼は約11兆米ドルを費やすつもりです。これは、より多くのお金を印刷することを意味します。

ここでの最大のポイントは、負債の額が増えていることです。現在印刷されているすべてのお金を経済から取り除くことはできません。

世界経済への過剰な資金の氾濫は、必然的にインフレにつながります。これは、誰もができる最悪のことは現金を保持することであることを意味します。あなたの現金を展開することを学びます。 (これが暗号通貨も上昇している理由かもしれません。)

誰が勝つかに関係なく、現金を戦略的に展開する方法を知っていることを確認してください!

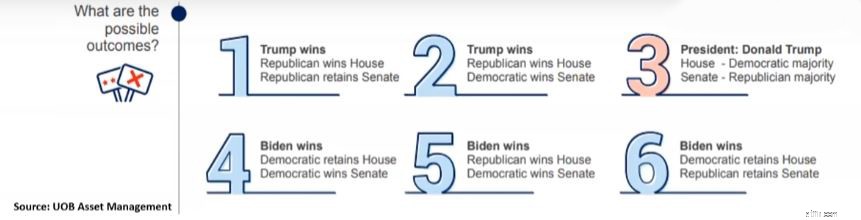

UOBによって要約されるように、6つの可能な結果があります:

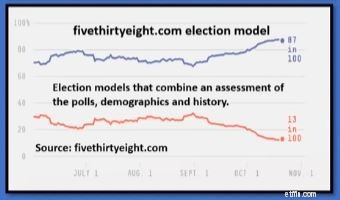

ポーリングデータ

2020年10月21日の時点で、ポーリングデータは、バイデンが9ポイントのリードを持っていることを示しています。これは、非常に重要です。

しかし、前回の大統領選挙に基づくと、ヒラリーは4ポイントのリードを持っていましたが、最終的にトランプに敗れました。

したがって、多くの人がポーリングデータの統計に自信がありません。

賭け市場

はい、大統領選挙の結果に実際のお金を賭ける人々がいます。

10月13日の時点で、賭け市場はBidenのリードを拡大しています(70%)。

ギャンブルのオッズは、口の中にお金を入れる人々から導き出されるため、これは潜在的な結果をより正確に反映している可能性があります。

選挙モデル

同様に、最新の選挙モデルも、バイデンが主導権を握っていることを示唆しています。

現在の傾向と統計に基づいて、米国大統領選挙の2つの潜在的な結果に絞り込むことができるようです。

1つの記事で6つのシナリオすべてを網羅することは不可能です。チャンスをつかんで、最も可能性の高い2つのシナリオに焦点を当てます。

どちらのシナリオもバイデンの勝利です。

ブルーウェーブの勝利(つまりシナリオ4)を経験した場合、民主党はさまざまなセクターにわたって公共支出政策を迅速に実施する可能性があります。バイデンはまた、トランプが最近展開した法人税の減税をロールバックする可能性があります。

ただし、シナリオ6の場合、民主党は計画通りに支出を増やすことができない可能性があります。これにより、回復が遅くなる可能性があります。

連邦予算への影響を見る(上記の予算計画の画像を参照 )、Bidenは「インフラストラクチャおよびその他の国内」セグメントに多額の費用をかける予定であることに気付くでしょう。

次のセグメントはバイデンの勝利の恩恵を受けると思います:

実際、市場はBlue Waveの勝利にかなり自信を持っているようで、市場、特にグリーン株にその影響が見られます。

バイデンの勝利についても同様に強気である場合は、次の3つのETFを調べてください。

現在、中国は技術とグリーンエネルギーでリードしているようです。バイデンとトランプはどちらも、中国の成長を遅らせ、さまざまな分野でのリーダーシップを求めて戦うことを目指しています。

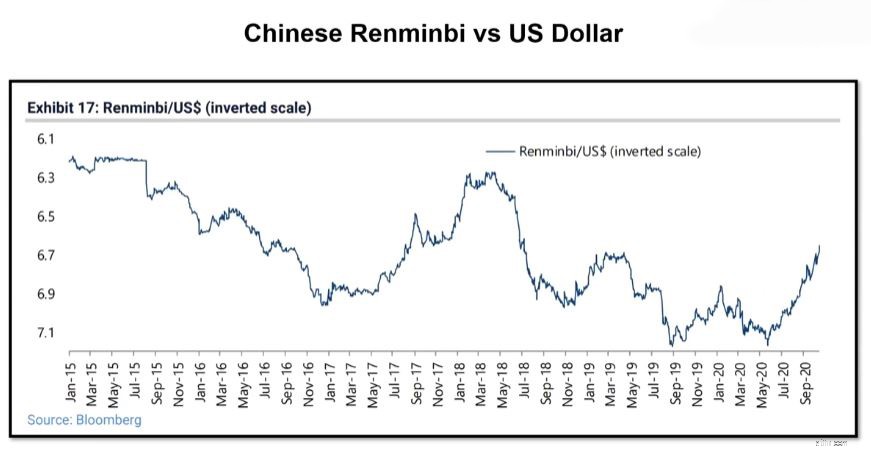

しかし、トランプとは異なり、バイデンは協力的であり、中国人との共通点を模索する可能性が高いです。彼の勝利は中国の公平性に一時的な救済をもたらす可能性があります。

市場はまた、彼が中国企業の関税を引き下げる可能性があることを期待している。

アナリストは、より大きな財政刺激策と相まって、より戦闘力の低い外交政策や貿易政策の可能性が高いことを考えると、米ドルにマイナスの影響を与えると予想しています。

とはいえ、選挙前の市場はより不安定になる傾向があることに注意してください。これにより、短期的には通常よりもドルインデックスが高くなる可能性があります。

潜在的な財政刺激策は、短期債と長期債の利回りのギャップを拡大する可能性があります。

同時に、米国の赤字がこれほどの数($ 3.6T)に達することはかつてありませんでした:

そして、それは米国だけではありません。

中国を除いて、世界中の政府もお金を印刷しています。

実際、中国は人民元を非常にうまく管理しています。米ドルに対する価値が高まっているほどです:

実際、ファンドマネジャーはこれらに注目しているようです。米国と中国の緊張が和らいだら、中国の株式への投資が増えると思います。

長期的には、インフレは避けられません。

バイデンは新しい反トラスト法を制定する可能性が高く、FAANGに悪影響を与える可能性があります。

同時に、彼の潜在的に大きな財政パッケージは、愛されていないバリュー株を後押しする可能性があります。これが起こった場合、米国の投資家は資金をハイテク株から小型株にシフトし始める可能性があります。

最近のチャートを見ると、複数のトップは、高値をテストしているが、突破できていないことを示しています。歴史に基づくと、これは大幅な低下につながる可能性があります。

私の意見では、大手テクノロジー企業は短期的にピークに達したと思います。 そして、彼らの高い評価は成り立たないかもしれません。

医療保険制度改革を拡大して、医療へのアクセスを改善する可能性があります。

これは医薬品市場にプラスの影響を与える可能性があります。

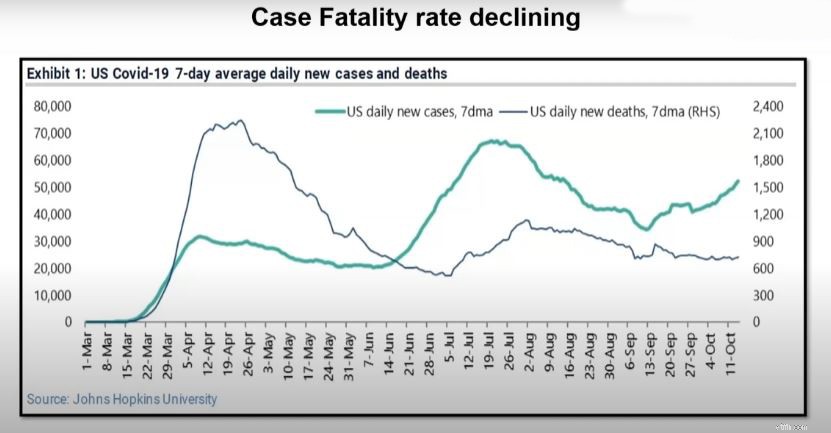

感染率は上昇していますが、死亡率は低下し始めています。

ただし、感染率の上昇は、トランプの勝利の可能性に影響を与えます。

とはいえ、米国が別の封鎖に戻る可能性は低いです。

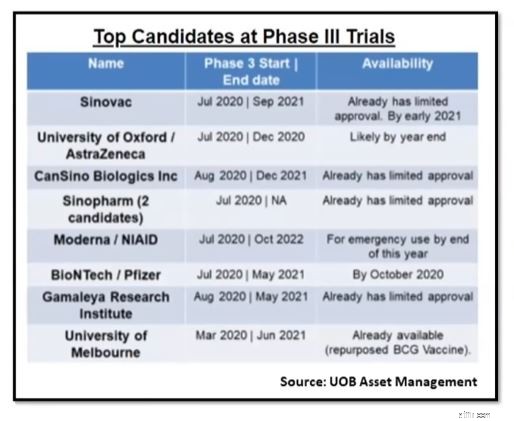

現在、フェーズ3テストには6つのワクチン候補があります。

問題はもはや「ワクチンを接種するかどうか」ではなく、実際、ワクチンをたくさん接種することになるでしょう。問題は、ワクチンが世界規模の流通のために製造できるかどうかです。そして投資家にとっては、どちらがマーケットリーダーになるでしょう。

これらは最有力候補です:

Sinovacはすでに中国で配布されています。

ワクチンの開発中は、市場に出回っているテストキットにも焦点を当てる必要があります。

現在、2種類のテストがあります;

今後の抗原検査の進歩に注目するのが賢明だと思います。

個人的には、2020年以降の市場について強気です。これが当てはまる場合、次のようになります。

コインには2つの側面があります。悲観的な人は弱気な感情を抱くかもしれません。このようなシナリオでは、これらが発生する可能性があります。

そしてもちろん、世界は教科書ではなく、物事は白黒ではありません。イベントの組み合わせが発生する可能性があります。

投資家として、物事がどのように展開するかを完全に予測することはできませんが、ポートフォリオに最適な決定を下すために最善の調査を行うことはできます。

誰も未来を予測することはできませんが、これが私の見解です。

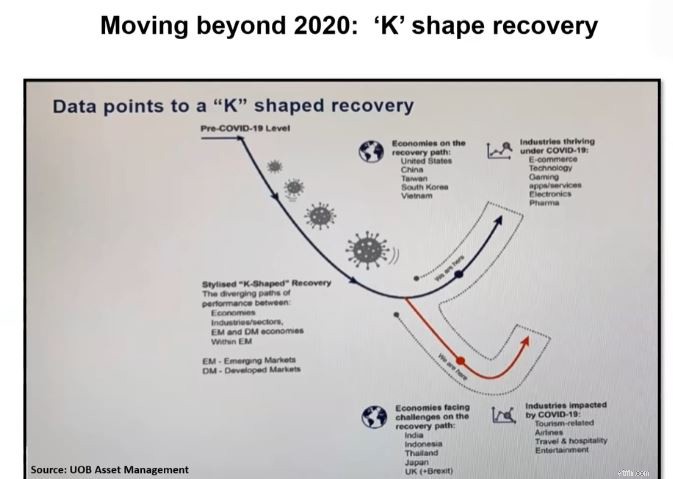

私たちは、特定のセクターが他のセクターよりも優れているK字型の回復にあると信じています:

Covid-19の期間中、eコマース、テクノロジー、ゲーム、医薬品などのセクターが好調でした。

ただし、ワクチンがリリースされると、人々は自由に旅行して仕事に戻ることができます。それが起こるとき、私たちは消費者行動の別の進化を経験するでしょう。これにより、以前にCovid-19の恩恵を受けていたセクターに空白が生じ、今後のパフォーマンスに影響を与える可能性があります。

反対に、旅行、航空会社、ホスピタリティなどの業界は、Covid-19の悪影響を受けました。 Covid-19が通過すると、回復はかなり遅くなります。

もちろん、これは今後1〜2か月で発生する可能性は低いですが、バイデンの勝利は遅れているセクターの回復を早める可能性があります。

選挙に入るとき、そして選挙後も市場は強気になると思います。

トランプ氏が選挙結果に異議を唱えたり、譲歩を拒否したりする懸念はあるものの、可能性は非常に低いと思いますので、ボラティリティは高くないかもしれません。したがって、私はVIXを取引していません。

市場は不確実性を嫌っており、バイデンの勝利はこれらすべての不確実性を取り除くことができると思います。より多くのお金が印刷され、市場志向の政策の実施が増えることを期待しています。これらは、少なくとも選挙後の最初の1か月間は市場を強気に保つ可能性があります。