テスラの状況は2021年上半期に非常に厳しく見えました インフレ懸念とチップ不足のため。多くの人には知られていないチップ不足は別として、テスラはセル不足にも直面していました。この会社にとってうまくいかない可能性のあることはすべて、実際にうまくいかなかった。 BTCでの彼らの位置さえも崩壊していました(私は彼らのエントリー価格はおよそ$ 30-35kUSDと見積もっています) BTCが3万ドルの安値を付け、現在3万5千ドルの短期的な生理学的抵抗でホバリングしているため。

2021年7月26日の2021年第2四半期の業績報告では、これがまさにテスラがブルランを継続するために必要なものである可能性があると言わざるを得ません。

彼らの最近の収益、今後の四半期における会社の触媒、そしてチャートが言っていることについての私の見解を見てみましょう。

テスラは月曜日(7月26日)のベルの後、第2四半期の収益を報告しました。これは、トップラインとボトムラインの両方でビートです。 。株式は営業時間外に約2%上昇し、金曜日(7月30日)には+ 6%で取引を終えました。

結果は次のとおりです。

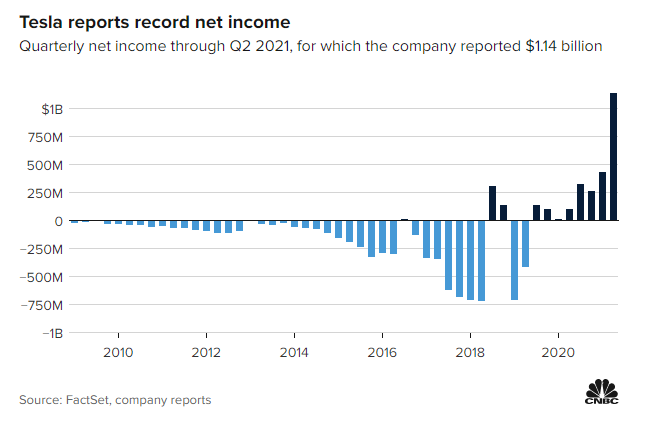

これらの数値は見栄えがしますが、下の図で四半期ごとのパフォーマンスと比較してみましょう。

このチャートから、テスラが「マイナスの純利益」の領域から外れていることは明らかであり、私の意見では、テスラが今後損失を報告することはほとんどありません。

これで、GAAPやその他の基本的な指標について一日中話をすることができますが、正直に言うと、正しい心の誰も、その基本に基づいてテスラにポジションを入れることはありません。テスラが株価収益率658にあることを考えると、それは単に意味がありません。

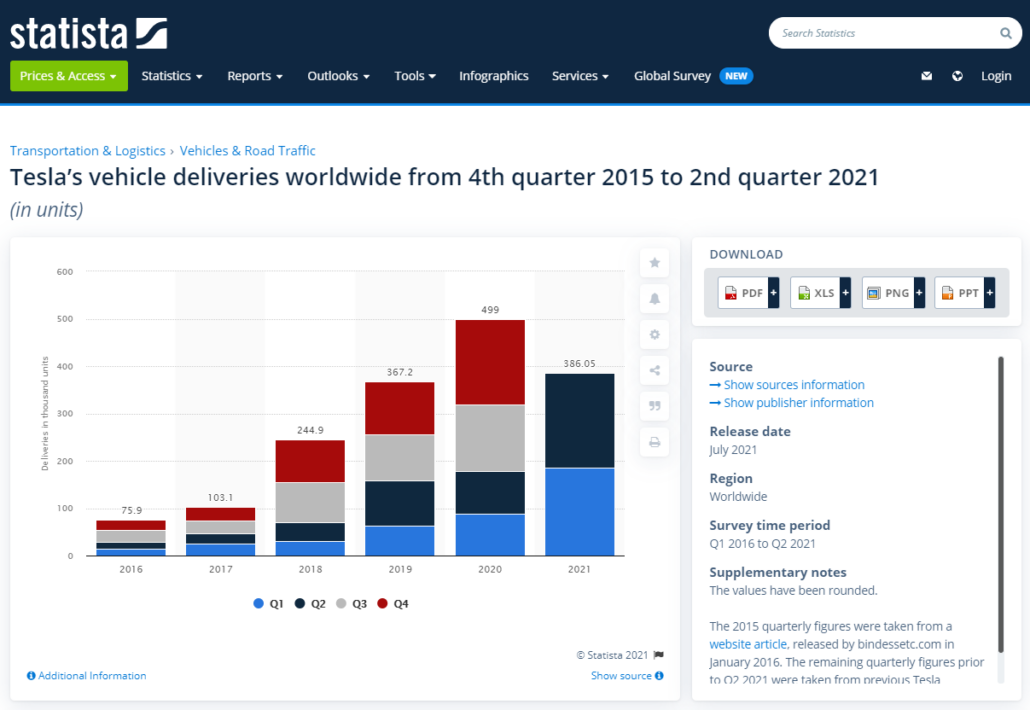

代わりに、アナリストがEV企業の成長状況を把握するために使用する最も一般的な方法の1つは、車両の配達数を使用することです。 。車両の納入数は、テスラなどのEV企業にとっておそらく最良の指標の1つです(テスラが本当にEV企業であるかどうかについては議論できますが、その議論は別の機会に残しておきましょう)。会社の製品に対する十分な需要があること。」

以下のStatistaのグラフに見られるように、テスラの納品数は依然として素晴らしく見え、現在のサプライチェーンの制約があっても減速の兆候は見られないと結論付けます。

テスラは長期的にはうまくいくと言うのは簡単ですが、チャートの価格行動の短期的な弱さを解釈せざるを得ません 、そして私がこれを特定した方法の1つは、 RSIの発散によるものです。

発散を見ると、ここで起こっていることは、株価と勢いの指標の間に不一致があるということです。このようなイベントが発生すると、株価の弱さ、トレンドの逆転、または継続的な横向きの取引を示す可能性があります。

TSLAが(価格の観点から)どのように安値を付けているかに基づいてこれを特定しましたが、RSIは各安値で買われ過ぎの兆候を示し続けています。これは、株式が指標によって「買われ過ぎ」と見なされるときはいつでも、投資家がより低い価格を受け入れる用意があることを私に示しています。

他に何をしているのかを本当に理解していない限り、このカテゴリに入る可能性があることは絶対にお勧めしません。 投資家の。

とはいえ、一時的な弱さは長期的にはほとんど意味がない可能性があり、一部の投資家はこれを購入の機会と見なす可能性もあります(私自身を含む)。

MACDなどの他の指標を見ると、概して、今年初めの修正以降、販売圧力が時間外労働を減少させていることがわかります。

MACDラインがシグナルラインを突破していないため、一時的な弱さは依然として残っており、価格が現在のチャネル($ 630 t0 $ 700)から抜け出すまで、より多くの横方向の取引を示している可能性があります。ポジションをとる前に価格行動の確認を求めているトレーダー/投資家の場合、この数週間で630ドルから700ドルの範囲を注意深く監視することをお勧めします。

テスラには複数のハードルがあります。彼らの潜在的な課題をどのように解釈するかは、最終的には在庫を短くするか長くするかの決定に影響を与えます。

より顕著なハードルの2つを見てみましょう:

現代のEV企業が必要とする最も重要なコンポーネントの2つには、半導体とエネルギーセルがあります。自動運転を推進するEV企業が増えるにつれ、メーカーからの更新やソフトウェアの変更を処理するために各車にコンピューターが必要になるため、半導体は非常に価値のあるものになります。

エネルギーセルの場合、すべてのバッテリーにセルが含まれているため、EV業界にとって最も基本的な要素の1つです。 EVレースがヒートアップするにつれて、これら2つのコンポーネントはさらに不足します。テスラがやろうとしていることは、独自のチップやセルを製造しようとしているという意味で自給自足になることです。

私の意見では、「製品需要」の問題がない限り、サプライチェーンの問題が私をガタガタさせることはありませんでした。会社はまだ成長の軌道に乗っています。

さらに、このサプライチェーンの危機の真っ只中でさえ、そのような収益を報告するテスラの能力は、「通常の」時代には、彼らの収益がはるかに高かったであろうという自信を私に与えます。

テスラのビットコインへの出資については、少し熱心ではありません。

彼らの現在の出資比率は非常に大きいため、テスラがこの量のビットコインを保持している限り、彼らの株価はビットコインの株価と相関する可能性があります。株式を保有する投資家として、私がそうする理由は、ポートフォリオが十分に分散されているためです。そのため、私がテスラについて最も嫌いなことの1つは、その株価がビットコインの価格変動に非常にさらされていることです。

そうは言っても、テスラや他の多くの企業が彼らの運命を暗号通貨の運命と絡み合わせることにした理由を理解する必要があります。このように考えると、20か国で商品を販売している場合は、1つの国際通貨で取引を行う方がよいでしょう。これにより、各国から本社に売り上げを戻す際のFX /銀行手数料が不要になります。 。

全体として、私はテスラがBTCに関与することを望んでいませんが、正当な通貨としてのBTCのビジョンが実現すれば、これは最終的にテスラとビットコインの両方に役立つ可能性があります。

私はテスラに憧れていますが、この株に以前に参入したことがない新しい投資家の場合、私たちは確かに非常に不安定な環境にいるので、慎重に踏み込むことをお勧めします。 最近では、中国株の取り締まりと新しいデルタバリアントの出現があります。

インフレは値を付けられているように見えますが、全体的な市況はせいぜい貧弱であるように思われ、今後数ヶ月で横向きの取引が長引く可能性があると思います。

執筆時点で私はテスラに帰属します。