2019年12月の第1週に、政府はバーラトボンドETFの立ち上げへの道を開きました。バーラト債券ETFは、さまざまな公共部門が発行する債券に投資します。

投資家の観点からは、これは債券分野における新しい投資オプションです。バーラト債券ETFは、公共部門の事業体からの債券に投資するための簡単で低コストの方法です。政府の観点からは、それは公共部門のユニットに新しい資金源を提供し、おそらくインドの債券市場を深めるのにも役立ちます。

この債券ETFの顕著な特徴は何ですか?このETFはどこに投資しますか?長所と短所は何ですか?バーラトボンドETFからの収入はどのように課税されますか?バーラトボンドETFに投資する必要がありますか?

バーラトボンドETFを深く掘り下げる前に、ETFとボンドETFについて簡単に触れてみましょう。

ETF(Exchange-Traded Fund)は、インデックスを追跡および複製するパッシブミューチュアルファンドです。たとえば、エクイティスペースには、NiftyETFとNiftyNext 50ETFがあります。

ETFに投資すると、投資信託の場合と同じようにユニットを取得できます。 ETFは、その名前が示すように、証券取引所で取引されています。 1日を通してETFを下取りすることができます。

ETFは、単一の投資と限られた資本額で、低コストで分散投資を提供します。 ETFの入門書については、この投稿を参照してください。

債券ETFは、債券インデックスのパフォーマンスを追跡して複製しようとします。

これがエーデルワイスAMCの債券ETFに関する優れたビデオです。

ETFは、上記のようにバーラト債券インデックスを追跡します。

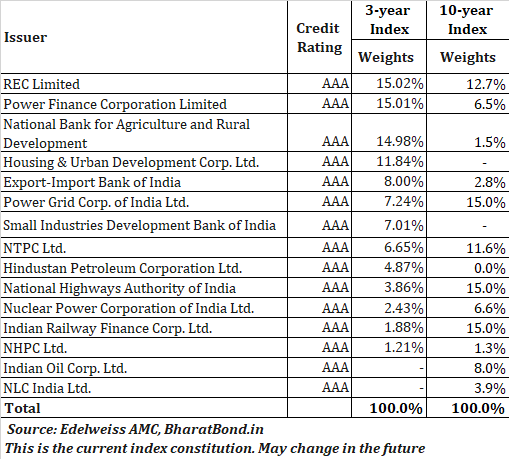

以下のインデックス構成要素の内訳をコピーしています。

ご覧のとおり、すべての発行者は公共部門のユニットであり、政府の支援を受けています。これにより、ETFの信用リスクがほぼ解消されます。すべてのエンティティはAAA評価を受けています。

ETFは、ETFが満期になる前に満期となる債券に投資し、満期まで保有する投資家の金利リスクを排除します。

返品は保証されません(保証されます)。

債券ETFは、基礎となるインデックス、つまりニフティバーラト債券インデックス-2023年4月(3年ETF)およびニフティバーラト債券インデックス-2030(10年ETF)のパフォーマンスを追跡します。

ニフティバーラト債券インデックスの指標となる利回り-2023年4月は6.69%p.a。

ニフティバーラト債券インデックスの指標となる利回り-2030年4月は年率7.58%です。

同様の範囲の収益を期待する必要があります。

これらはインデックスの指標となる利回りであることに注意してください。 ETFのリターンは、以下の理由により若干異なります。

上記のポイントは、満期保有投資家により当てはまります。これらの債券ETFを下取りしたり、満期前に終了したりする場合は、価格の変動性(金利リスクによる)により、リターンの経験が大きく異なる可能性があります。

ETFに投資したい場合は、NFO期間中にブローカーを通じて申請することができます。 NFOは12月12日からオープンします 12月20日まで th 、2019。 その後、ETFが証券取引所に上場したら、流通市場から購入することもできます。

FoFに投資したい場合は、ディストリビューター(通常プラン)またはBharatBondのWebサイトから直接申請できます。

詳細については、バーラトボンドETFのウェブサイトのFAQを確認してください。

#1低経費率 :ETFの費用比率は0.0005%です。これは、最も安い投資信託よりもはるかに安いです。

#2安全性(低信用リスク) :これらは政府が支援する事業体であるため、これらの債券のいずれかがデフォルトになる可能性は非常に低いです。債務ミューチュアルファンドのポートフォリオについて常に心配している場合は、バーラト債券ETFが良い代替案になる可能性があります。

#3透明性 :ETFはインデックスを追跡するため、ファンドマネージャーのリスクを心配する必要はありません。最近、債務ファンドの分野における多くのAMCの投資決定が疑問視されています。ポートフォリオは毎日利用可能になります。

#1流動性 :いつでも投資信託会社とユニットを交換できる投資信託で。 ETFではそれはできません。満期前に終了したい場合は、証券取引所で債券を売る必要があります。そのためには、カウンターに十分な流動性がなければなりません。十分な流動性がない場合、ビッドアスクスプレッドは非常に高くなり、リターンを食いつぶす可能性があります。 AMCが債券ETFでマーケットメイクサービスを提供するかどうかはわかりません。

#2金利リスク :これらの債券には限られた信用リスクがありますが、原資産投資(特に10年ETF)はPSUからの長期債です。したがって、金利リスクは依然として存在します。金利と債券価格は反比例の関係にあることを忘れないでください。金利が上がると、債券価格は下がります。金利が下がると、債券価格は上がります。 そして、浮き沈みの程度は、債券の期間(満期)によって異なります。成熟度が長いほど、感度が高くなります。

同時に、これらのETFは対象満期債ETFであるため、金利リスクは時間とともに低下します(原債の満期が短くなるにつれて)。 今日10年で満期となる債券ETFは、3年後の7年で満期になります。

実際、これは債務ミューチュアルファンドとこのタイプのETFの大きな違いです。債券ミューチュアルファンドでは、ファンドマネージャーはファンドのマンデートに従ってポートフォリオの期間プロファイルを維持するよう努めます。たとえば、中長期のファンドの場合、ファンドマネージャーはポートフォリオのデュレーションを4年から7年に維持します。 5年後でも、期間(満期)プロファイルを維持するためにファンドマネージャーが債券を交換し続けるのと同じ期間になります。目標満期債券ETFでは、満期(ポートフォリオのデュレーション)、したがって金利リスクは時間とともに減少します。

さらに、満期までの投資家であり、価格変動を無視できる場合は、金利リスクについて心配する必要はありません。

前述のように、投資家はバーラトボンドETFから利息の支払いを受けることはありません。原債からの利息はETFによって再投資されます。利子収入がないので、この収入が課税されることに疑問の余地はありません。

3年が経過する前に債券を売却した場合、結果として生じるキャピタルゲインは短期キャピタルゲインとして扱われ、スラブレートで課税されます。

3年経過後に債券を売却した場合。結果として生じるキャピタルゲインは長期キャピタルゲインとして扱われ、インデックス作成後に20%の課税が行われます。

注目すべき興味深い(そして賢い)ことは、3年ETFと10年ETFがそれぞれ2023年4月と2030年4月に成熟することです。 満期までのホールド投資家にとって、これは追加の1年間のインデックス化のメリットを提供します。 NFOの期間は2019年12月12日から12月であるため、これは債券ETFが3年から10年で成熟することを意味します。

私の意見では、バーラトボンドETFは良い選択肢です。

安全な債券投資商品を探しているなら、これはあなたにとって素晴らしい投資かもしれません。 ただし、これらの債券には満期まで保有する投資家である必要があり、価格変動を無視することができます。 長期ポートフォリオの場合、ポートフォリオの負債部分についてこの商品を検討できます。 これは、累積固定預金(銀行の固定預金ではない)と考えることができます。この預金では、お金を預金し、満期に関心を持ってお金を取り戻します。

これらのETFからの利息収入はありません。したがって、このETFは、投資からの定期的な収入を求めている投資家には適していません。 ただし、ファンド・オブ・ファンズのオプションがあります。私が理解していることから、FoFはオープンエンドになります(正確にはそうではありませんが、必要なのはクローズドエンドではないことです。つまり、新しいサブスクリプションは許可されない場合がありますが、AMCで利用できるはずです)。したがって、収入を生み出すために、FoFに投資し、FoFからSWPを開始することができます。 ただし、金利リスクによる価格変動は問題を引き起こす可能性があります。 SWPの場合、ルピーコスト平均法は逆に機能することを忘れないでください。したがって、ボラティリティのあるアセットからSWPを実行しないことをお勧めします

ちなみに、これはバーラトボンドETFの終わりではありません。問題が成功した場合(そして成功する可能性が高い場合)、将来的にはそのようなETFの問題が数多く発生する可能性があります。時間が経つにつれて、市場で利用可能なさまざまな満期の債券ETFがあります。たとえば、本日発売された満期3年の債券ETFは、満期まであと3年です。 1年後、同じ債券ETFは2年満期まで残ります。したがって、投資期間に一致する債券ETFに投資するオプションがあります。

私の意見では、Bharat Bond ETFまたはFoFは優れた商品であり、多くのポートフォリオで場所を見つけることができます。

どう思いますか?

バーラトボンドETFウェブサイト

エーデルワイスAMCのバーラトボンドETFに関するFAQ