HDFCミューチュアルファンドはHDFCニフティ50等重量インデックスファンドを立ち上げました。ファンドは現在NFOの段階にあり、間もなく継続的なサブスクリプションで利用できるようになります。

HDFC Nifty 50 Equal Weight Indexファンドに投資する必要がありますか?

HDFCファンドは、Nifty 50 Equal Weight Index(Nifty 50 EW)を追跡するパッシブファンドです。すでに市場に出回っているニフティ50の等ウェイトインデックスファンドにはいくつかあります。 ABSLとDSPには、Nifty 50 Equal WeightIndexファンドもあります。

したがって、Nifty 50 EWインデックスへの投資に熱心な場合は、多くのオプションがあります。費用比率と追跡エラーを除いて、これらのファンドを区別することはあまりありません。

したがって、正しい質問は次のようになります。 Nifty 50 Equal Weight Indexファンドに投資する必要がありますか?

以前の投稿で、Nifty50とNifty50の等しい重みのインデックスを詳細に比較しました。詳細な分析については、投稿を確認することをお勧めします。この投稿では、更新されたデータを2021年7月30日まで投稿します。

Nifty 50は時価総額ベースのインデックス(時価総額加重インデックス)です。

時価総額ベースのインデックスでは、リライアンスやHDFCなどの大企業のウェイトが高くなります。

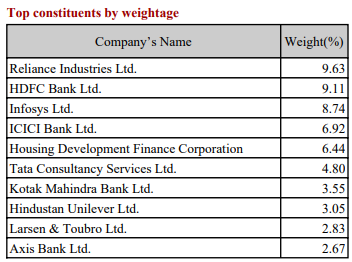

たとえば、7月30日のように、リライアンスのウェイトは9.63%、HDFCのウェイトは9.11%、インフォシスのウェイトはNifty 50で8.74%です。上位5銘柄がNifty 50の40%を占め、上位10銘柄が60%を占めています。出典:Nifty50ファクトシート

一方、等ウェイトインデックスファンドでは、すべての株式のウェイトが等しくなります。

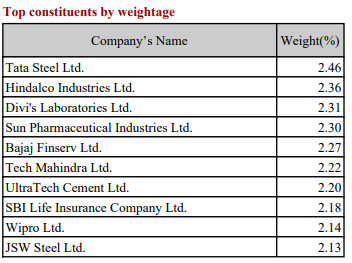

たとえば、Nifty 50 Equal Weightインデックス(Nifty 50 EW)では、50銘柄すべてのウェイトが2%と同じです。

はい、ウェイトはリバランスの日付によって異なります(上記を参照)。ただし、リバランス日に、株式のウェイトは1株あたり2%にリセットされます。 Nifty 50 EWは、四半期ごとのリバランススケジュールに従います。 ソース :ニフティ50等重量ファクトシート

Nifty50インデックスとNifty50 EqualWeightインデックスの構成要素は同じであることに注意してください。 2つのインデックスでまったく同じ株。 違いはそれらの株への重みにあります。

データからわかることを見てみましょう。

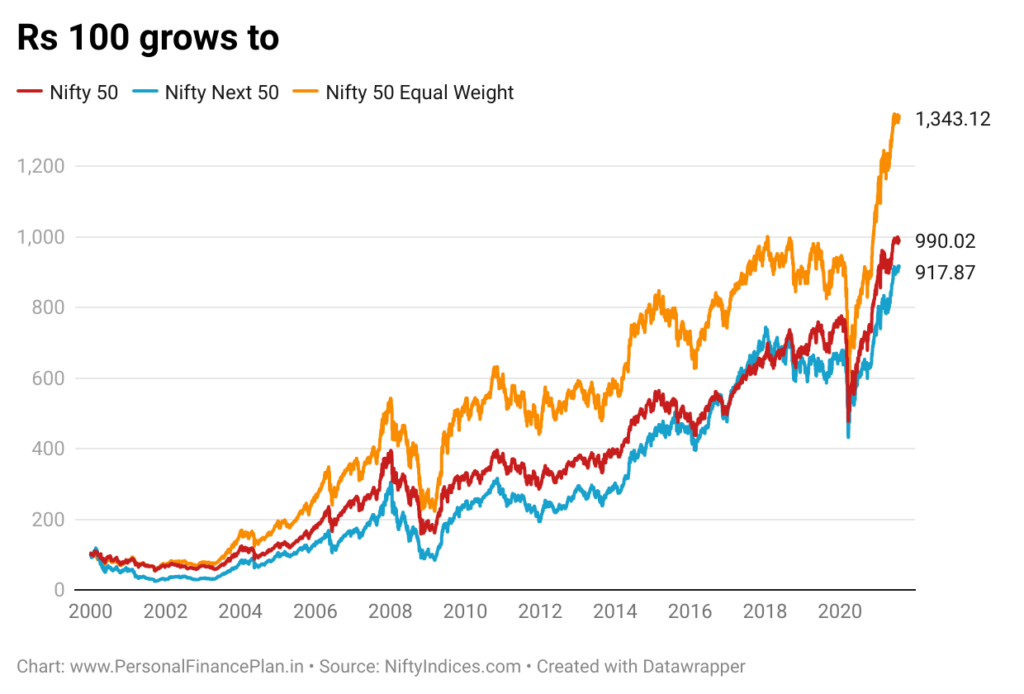

2000年以降のパフォーマンスNifty50とNifty50 Equal Weight TRIを比較します。(トータルリターンインデックスではなく)価格インデックスデータを考慮します。

Nifty 50 EWインデックスは、2017年4月にのみ開始されたことに注意してください。この日付より前のインデックスデータはすべてバックフィットされます。比較のためにNiftyNext50インデックスも追加しました。

Nifty 50 Equal Weight(2000年1月1日)に投資されたRs 100は、2021年7月31日時点でRs 1,343に増加します。CAGRは12.80%p.a。

Nifty 50:Rs100はRs990に成長します。CAGRは11.21%p.a。

Nifty Next 50:Rs100はRs917に成長します。CAGRは10.82%p.a。

Nifty 50 Equal Weightは、完了した21年のうち11年でNifty50を上回っています。

Nifty 50EqualWeightによる印象的なパフォーマンス。

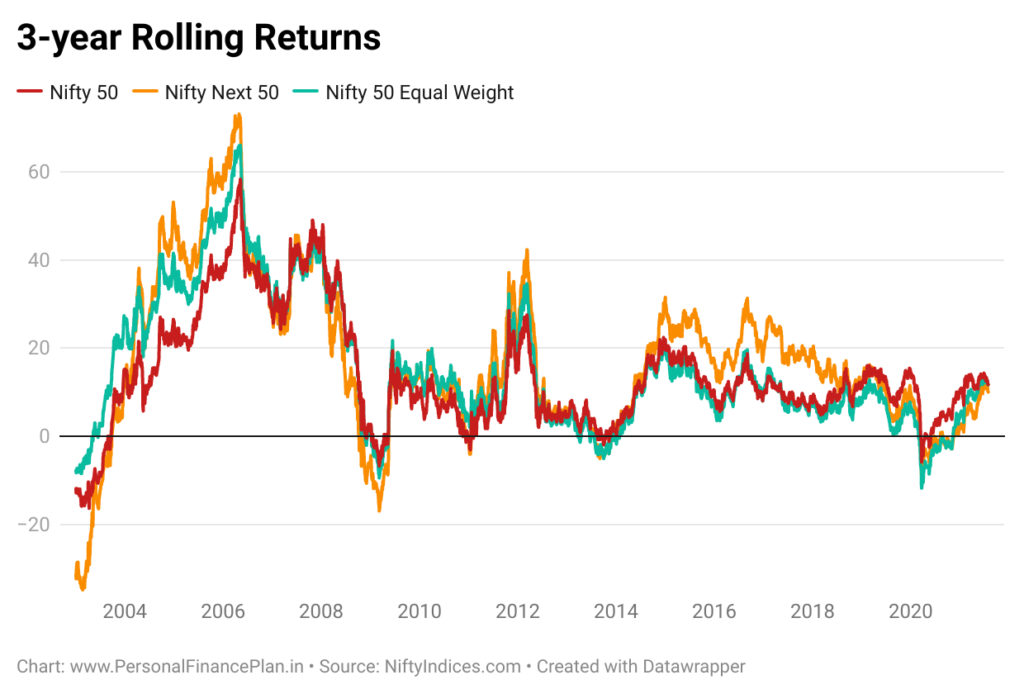

ただし、上記のグラフには開始点のバイアスがあります。暦年とローリングリターンを確認する必要があります。

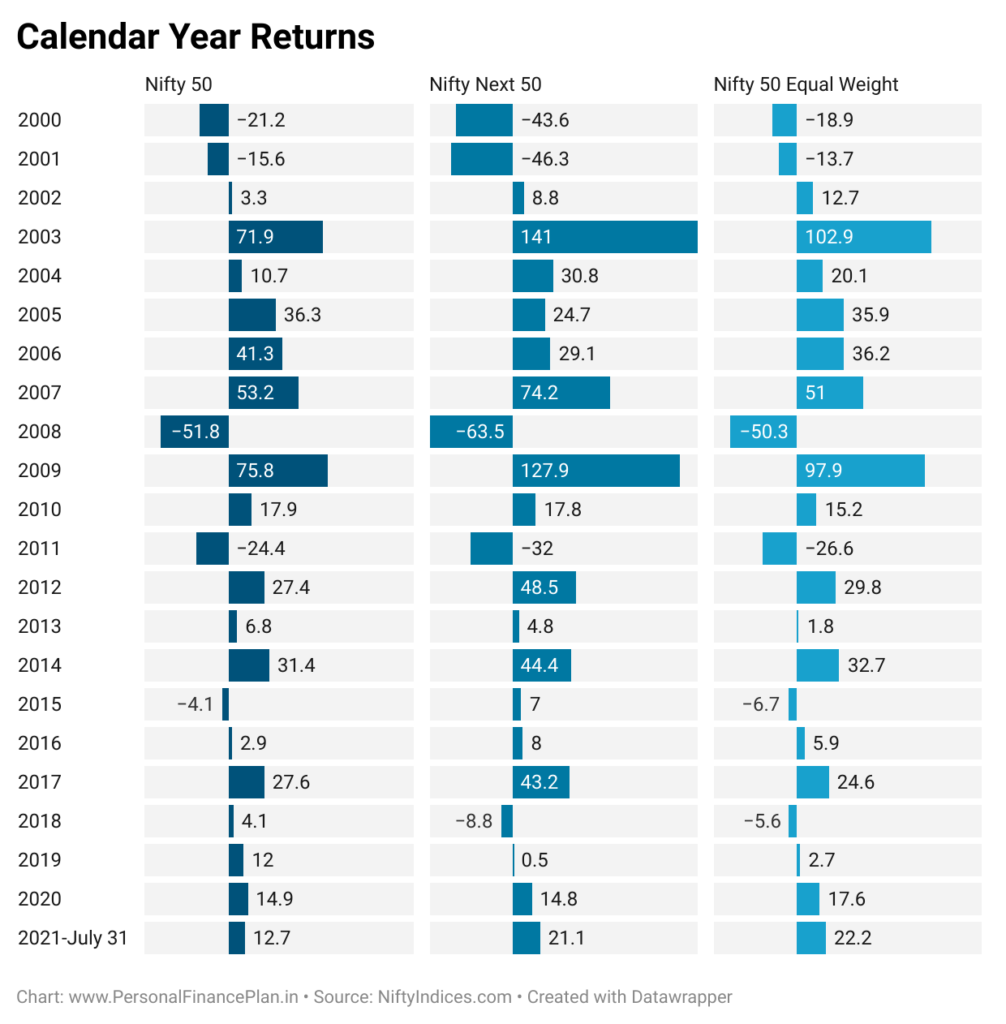

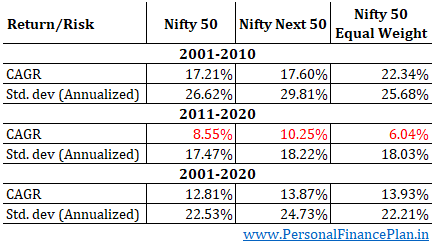

暦年の収益とローリング収益のグラフを見ると、Nifty 50 Equal Weightのアウトパフォーマンスの大部分が最初の10年間(2001〜 2010年)に発生していることがわかります。実際、アウトパフォーマンスはその10年の前半(2001年から2010年)から来ています。過去10〜15年間、アウトパフォーマンスはありません。以下の表も結論を証明しています。

過去10年間(2011〜 2020年)、Nifty50はNifty50 EqualWeightよりもはるかに優れています。この10年間で、Nifty 50 EqualWeightは10年のうちわずか4年でNifty50を上回りました。

Nifty 50 Equal Weightが今後10〜20年でどのように機能するかわかりません。過去20年間のパフォーマンスは印象的でした。

同時に、Nifty 50 Equal Weightインデックスに投資している場合は、長期間のパフォーマンス低下に備えてください。そして、これはすべてのアクティブな戦略またはスマートベータ戦略に適用されます。

Nifty 50 Equal Weightインデックスは、価値のある遊びです。したがって、Nifty 50 Equal Weightインデックスは、投資家である場合に適した製品です。

ニフティ50インデックスは勢いのあるプレーです。株式が好調な場合、その重みはインデックスで増加します。等重量指数とは異なり、重量は目標重量に再調整されません。実際、Nifty 50には目標体重などはありません。したがって、勢いを信じて、うまくいかなかった株に移動したくない場合は、Nifty50の方が適しています。

私はニフティ50インデックスファンドが好きです。

興味深い統計: 2003年以来、Nifty 50 Equal Weightは、18年のうちわずか2年でNifty50とNiftyNext50の両方を上回っています。 2008年と2020年。したがって、Nifty50とNiftyNext 50のファンドに投資している場合、あなたはすでに素晴らしい仕事をしています。

読む: 長期的なポートフォリオを構築するにはどうすればよいですか?

市場にはすでに2、3のNifty 50 EqualWeightインデックスファンドがあります。

Nifty 50 Equal Weightインデックスファンドに投資する必要がある場合 、NFOを使うのではなく、既存のファンドにお金を入れることをお勧めします。 6〜12か月後のパフォーマンスを比較できます。 HDFC Nifty 50 Equal Weightインデックスがベンチマークをより適切にハグする場合は、HDFCファンドに切り替えることができます。