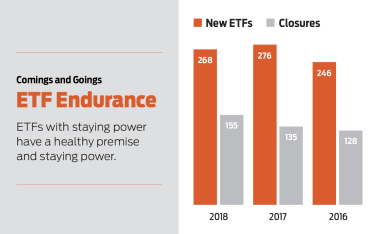

上場投資信託(ETF)業界についていく場合は、瞬きしないでください。プロバイダーは、2014年以来、2018年の268の新規ローンチを含め、年間200以上の新規ファンドを生み出しています。では、これらすべてのサービスをどのように排除して、適切なETFを購入しますか?

確実な勝者を特定するのに役立つ魔法の公式はありません。しかし、少しでも宿題をすれば、本当の可能性を秘めたファンドを購入する可能性を高め、急速に流行する流行の投資を行う可能性を減らすことができます。

購入する前に、次の3つの重要な質問をしてください。

ETFプロバイダーは、考えられるすべての見出しを新製品に変える習慣を身につけてきました。時には、彼らは本物の投資テーマで金を打つ。ただし、一部のアイデアはそのままにしておく方がよいでしょう。

2013年に開始されたLocalSharesNashville Area ETF(NASH)を考えてみましょう。これは、ナッシュビルとその周辺に本社を置く約30社を追跡しました。ナッシュビルが人口ブームを経験し始めていたことを考えると、それは賢い考えでした。しかし、投資論文には欠陥がありました。特定の都市に本社を置くことは、企業がその都市の人口増加や経済拡大の恩恵を享受することを意味するものではありません。

たとえば、テネシー州グッドレッツビルに本拠を置く小売業者のダラーゼネラル(DG)は、ナッシュビルの近くにあり、44の州に15,000の店舗を誇っています。しかし、ミュージックシティとその周辺にあるのはほんの数十です。ナッシュビルの経済は停滞している可能性があり、全国の顧客が使うお金を持っている限り、ダラーゼネラルはうまくやっていたでしょう。

ナッシュビルにリンクされたETF サウンド 良い。しかし、最終的には、NASHは、少数の企業がメールを送信する場所を中心に展開する単なるインデックスファンドでした。それは健全な投資論文ではありません。投資家は同意し、彼らは財布で投票しました。 NASHは2018年に取引を停止しました。

対照的に、 ROBO Global Robotics and Automation ETF (ROBO、39.50ドル)–ロボット工学、自動化、人工知能の台頭を捉えたい–は、「正しく行う」方法の例です。

明確な成長ストーリーがあります。たとえば、世界のAI市場は、2017年から2025年の間に平均して年間57.2%爆発すると予想されます。また、ファクトリーオートメーションは、より確立されたグローバル産業ですが、2018年から2025年の間に年率8.8%拡大すると予想されます。 。

さらに重要なことに、ROBOは、AIの台頭を後押ししている技術を持つアメリカのチップメーカーNvidia(NVDA)や日本の自動化会社Fanucなど、これらのトレンドから直接利益を得る立場にある企業に投資しています。 (価格は10月31日現在です。)

オクラホマシティに本拠を置くExencialWealthAdvisorsのシニアウェルスアドバイザーであるJaredSniderは、ファンドを検討する際に投資家は2つのことに集中する傾向があると述べています。 「彼らはファンドの名前を見て、ファンドが何を達成しているか、そして最近のパフォーマンスを判断しようとする傾向があります。」

それだけでは不十分だとスナイダーは言う。

「それがあなたが見ている唯一の情報であるならば、あなたはあなたが得たいと思っている投資経験を常に得るとは限りません。」

ETFdb.comには、「配当金」として分類されている約170のETFがリストされています。彼らは皆、配当を支払う会社に投資しています。しかし、ETFが配当投資にアプローチする方法はファンドごとに異なります。高水準の利回りを目標とするものもあれば、配当を単に品質の尺度と見なすものもあります。

製品名は、いくつかの手がかりを与えることがあります。高収入の求職者は、iShares Select Dividend ETF(DVY、3.4%の利回り)がFirst Trust Value Line Dividend Index Fund(FVD、2.2%)よりも1.2パーセントポイント高い利回りを提供することをモニカだけで知っていますか?

ファンドの目標、戦略、保有状況を詳しく調べてください。これらは、ファンドプロバイダーの製品ページやMorningstar.comなどのデータプロバイダーのWebサイトにあります。

これは、テーマ別ETFの投資家にとって特に重要です。投資家は、期待する種類のエクスポージャーを確実に得られるように、掘り下げなければならない可能性があります。

たとえば、2011年のローンチ後の数年間、Facebook(FB)、Twitter(TWTR)、Snap Inc.(SNAP)などの株式に投資するGlobal X Social ETF(SOCL)には、いくつかの眉がありました。持ち株を上げる。これらには、ソーシャルメディアをカスタマーサポートシステムの一部と見なした減量会社Nutrisystemが含まれていました。これは社会的テーマとの技術的な結びつきですが、Nutrisystemなどの株式をソーシャルメディア業界の成長に投資する理想的な方法と考える投資家はほとんどいません。

ただし、グローバルX米国インフラストラクチャ開発ETF (PAVE、16.58ドル)は、2017年3月に開始され、他の既存のファンドもカバーしていないテーマ、つまり大規模な政府インフラストラクチャパッケージの可能性に適切に対応しています。

ETFプロバイダーGlobalXの調査責任者であるJayJacobs氏は、既存のインフラストラクチャファンドの多くは、すでに使用されているユーティリティやパイプラインなどの資産を所有していると述べています。これらのファンドの多くは海外に多額の投資を行っています。

したがって、これらのファンドへの投資家は「米国へのエクスポージャーはほとんどなく、インフラストラクチャー法案の恩恵を受けることは実際にはありませんでした」と彼は言います。

対照的に、PAVEの保有物は、鉄道、建設、電気部品、産業機械の企業を含み、すべて米国に本拠地を置いていますが、インフラストラクチャに費やす超党派の計画の成果を享受するのに適しているようです。

最後に、運用資産をざっと見てみましょう。これは、ファンドがどのくらいの資金を使っているかを示しています。

「資金管理では、規模が非常に重要です」と、テキサス州ダラスを拠点とするサイズモアキャピタルマネジメントのチャールズルイスサイズモアは述べています。 「ファンドの基本的な費用は、ファンドの資産が50万ドルであろうと、5000億ドルであろうと、それほど変わりません。ファンドが大きいほど、それらの費用は希薄になります」と彼は言います。

サイズモア氏によると、資産が2,000万ドル程度未満のETFを見ると、マネージャーがお金を失っている可能性が高いとのことです。 「彼らがAUMを持続可能なレベルに引き上げない場合、彼らは通常、基金を閉鎖する以外に選択肢がほとんどありません。」

これは、資産が2,000万ドル未満のファンド、または他の専門家が砂の線として指摘している1,000万ドル未満のファンドを無差別に回避することを意味するものではありません。ある程度のリスクを受け入れることができ、ファンドに有効な前提があると思われる場合は、投機的な投資と同じように扱ってください。

資産の成長に注目してください。資産が900万ドル未満で閉鎖されたNASHの場合のように、それが低いままである場合は、ファンドが清算され、お金のための新しい家を見つける可能性があることを理解してください。