さて、パッシブ投資のダイハードディフェンダーが参加する前に、私はこの記事に前もってパッシブ投資をしていると言いたいです。

私はあなたの一人です。私たちは同じチームに属しています。私はアイルランド本籍のインデックスファンド、特にCSPXを購入し、長期的に保有するつもりです。私はまた、ポートフォリオの約20%を非常に軽蔑されているSTI-ETFに保有しています。

そして、私は言わなければなりません、私は魅力を得ます。

インデックス付きミューチュアルファンドまたは上場投資信託を通じたパッシブインデックス投資は、個人投資の聖杯として賞賛されています。

低コスト、市場収益、そしてあなたが見るもののほとんどはあなたが透明性を得るものです。この戦略の素晴らしさを強調するために使用される最も一般的なインデックスは、通常、S&P500です。米国証券取引所に上場している最大500社を追跡する幅広い時価総額のエクイティインデックス。

これまでのところすべて良いのですが、なぜ誰かが他のことを検討する必要があるのですか?

さて、パッシブインデックス投資家がこの戦略に着手する際に注意すべき点がいくつかあります。

決して悪いと言っているわけではありませんが、それでも素晴らしいシンプルな戦略だと思いますが、投資家は自分たちが何に取り組んでいるのかを知る必要があります。最近、デューデリジェンスが不足しています。

そして、私たちはそれの少しを提供するためにここにいます。

パッシブ投資について読んだり聞いたりしたことのほとんどは、米国市場の理解であった可能性があります。

そして、それは世界の株式市場の50%を占める素晴らしい市場ですが、革新的なグローバル企業が国内だけでなくグローバルにビジネスを獲得していますが、通常、米国以外の市場でも同じ真実ではありません。>

物語に合うものを選んで選択することなく、米国以外の主要な発展途上国の指数と、それをまとめるための1つのグローバル指数をリストしましょう。時価総額の順に、次のようになります。

| 市場とインデックス | 2009年3月6日以降に返品 |

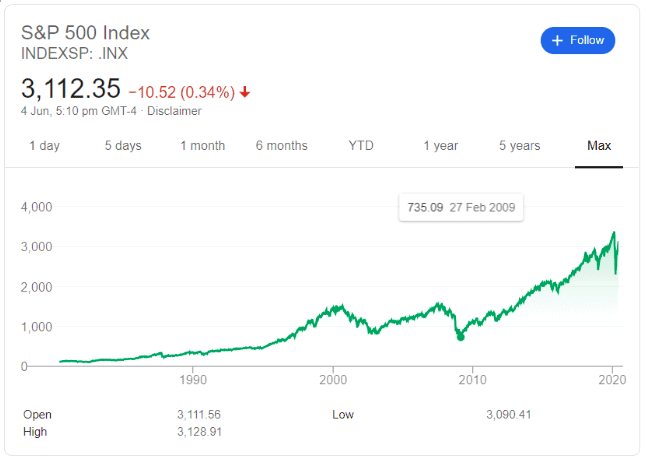

| 米国– S&P 500 | 323% |

| 日本–日経225 | 219% |

| 英国– FTSE 100 | 82% |

| カナダ– TSX 60 | 104% |

| フランス– CAC 40 | 89% |

| ドイツ– DAX 30 | 246% |

| スイス– SMI 20 | 135% |

| オーストラリア– ASX 50 | 84% |

| 開発されたグローバル–MSCIワールド | 131% |

私は08/09の大金融危機後の絶対市場安を強調することを選択しました。ほとんどのグローバル株式は正の相関関係にありますが(相互に反応します)、常に同じ程度の動きになるとは限りません。

墜落以来、米国市場は驚異的な323%を記録しており、他の市場はその4分の1をほとんど達成していません。状況を説明すると、これは米国株の年率12.9%ですが、英国指数の年率は81.68%または5.3%にすぎません。

繰り返しになりますが、これはGFC後の底値で投資した後のことです。その時点で正確に市場のタイミングを計り、オールインするためには、神である必要がありました。

たとえば、日本は09年以来素晴らしい業績を上げましたが、失われた20年を経験した世紀の変わり目の前を振り返ります。

世紀の変わり目からフランス、イギリス、スイスと同じです。あなたが2000年に購入して今日販売した場合、あるいはCOVID以前のレベルの高値でさえも、それらのほとんどはほとんど何も作りませんでした。

これは、アメリカの経済と株式市場の回復力が本当に例外であり、標準ではないことを示しています。

ウォーレンバフェットを引用するには:アメリカに賭けないでください。

最初に話し合う必要があるのは、「インデックスを購入」できないということです。これは、米国市場と他のすべての市場で同じです。

インデックス投資はファンドを購入しています インデックスを追跡または複製します。

取得するのはインデックス–費用–追跡エラー=リターン (仲介手数料と税金は含まれません)。

米国では、コストと追跡エラー(ファンドが実際のインデックスとどの程度異なるか)は非常に小さいため、ファンドレベルの手数料を支払った後でも、かなりの市場リターンを得ることができます。それは予想されることです。これはパッシブ投資を発明した国であり、彼らはシステムを完成させるために何年もかかりました。

しかし、これは他の場所でも同じですか?

3つの領域を見てみましょう。

日本を除くアジア

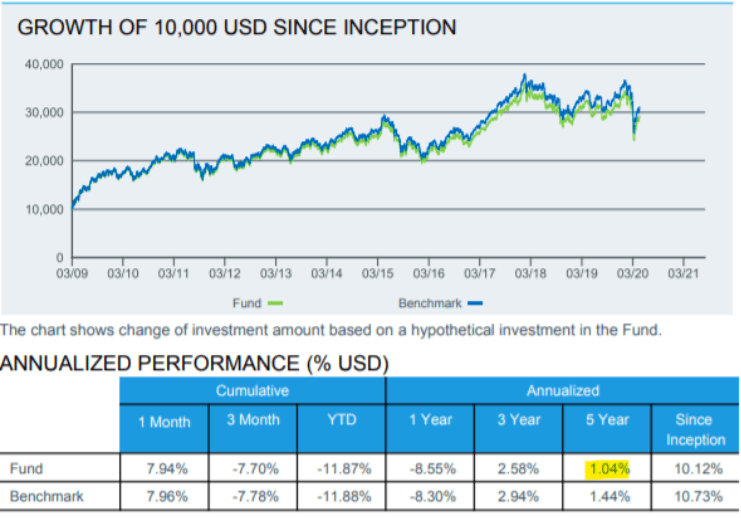

ベンチマーク– MSCI AC Asia ex Japan Index

インデックスファンド–iシェアーズコアMSCIACアジアexジャパンインデックスETF(3010)

総費用比率– 0.28%p.a

手数料と追跡エラーのため、インデックスファンドは5年間でベンチマークを0.4%p.aアンダーパフォームしました。

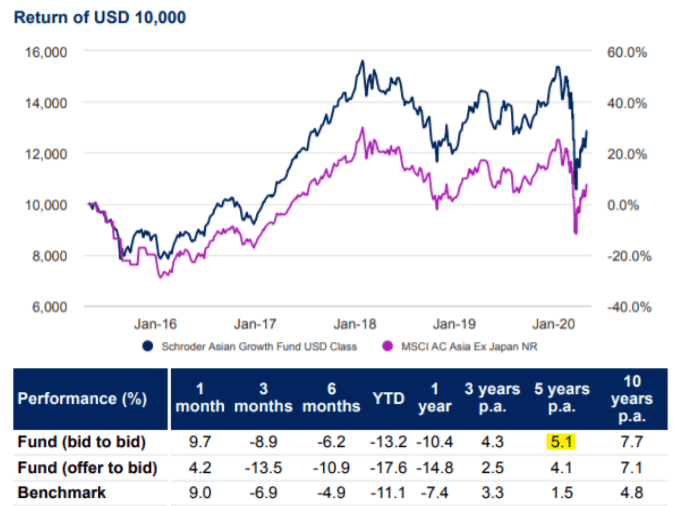

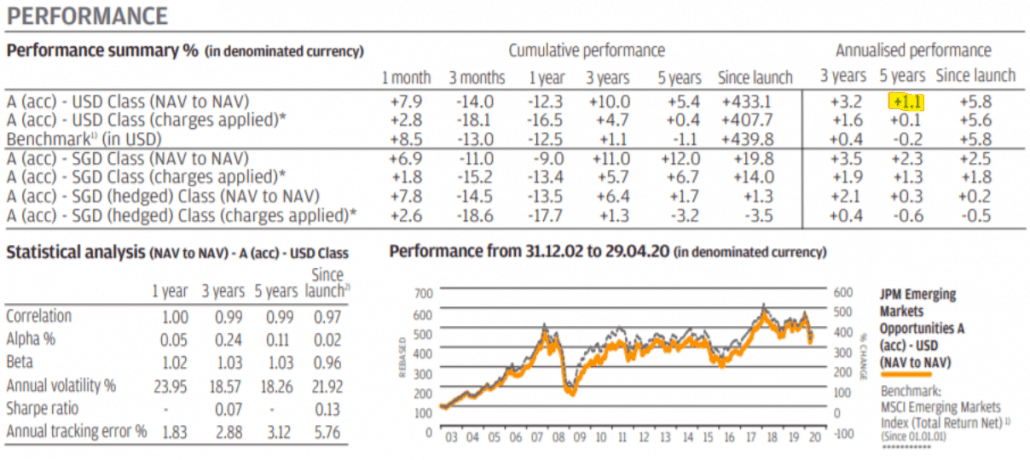

アクティブマネージドファンド–シュローダーアジアの成長

総費用比率– 1.38%

積極的に運用されているファンドは、ファンド手数料を考慮した後でも、ベンチマークを5年間で3.6%p.aアウトし、インデックスファンドを5年間で4%p.aアウトしました。

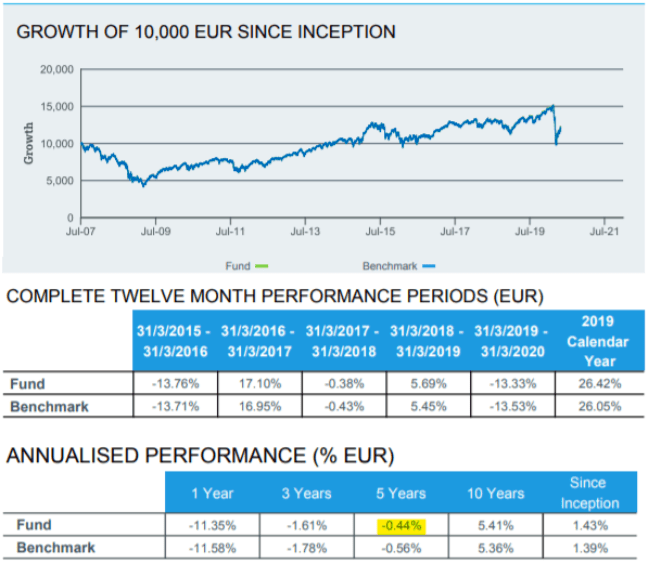

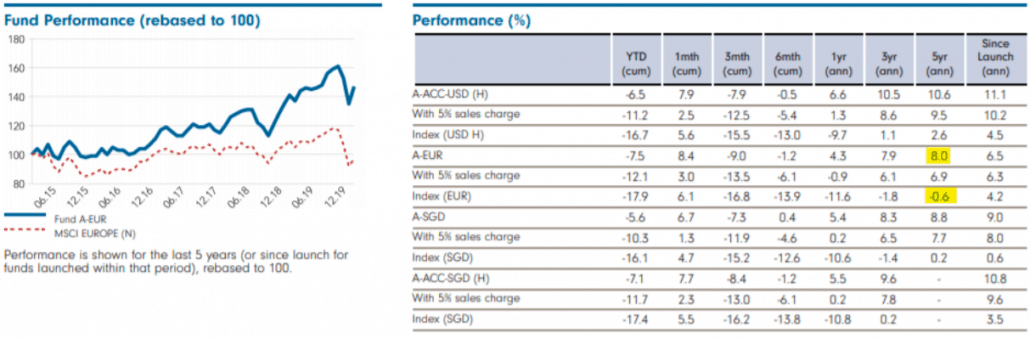

ヨーロッパ

ベンチマーク–MSCIヨーロッパ

インデックスファンド–iシェアーズコアMSCIヨーロッパUCITSETF EUR(IQQY)

総費用比率– 0.12%p.a

手数料と追跡エラーのため、インデックスファンドは実際にアウトパフォーム 5年間のベンチマークは0.12%p.aです。奇妙な。

アクティブマネージドファンド–フィデリティファンドヨーロッパダイナミックグロースファンド

総費用比率– 1.9%p.a

ファンドレベルの手数料を差し引いたアクティブ運用ファンドは、ベンチマークを5年間で8.6%p.aアウトし、インデックスファンドを5年間で8.46%p.aアウトしました。

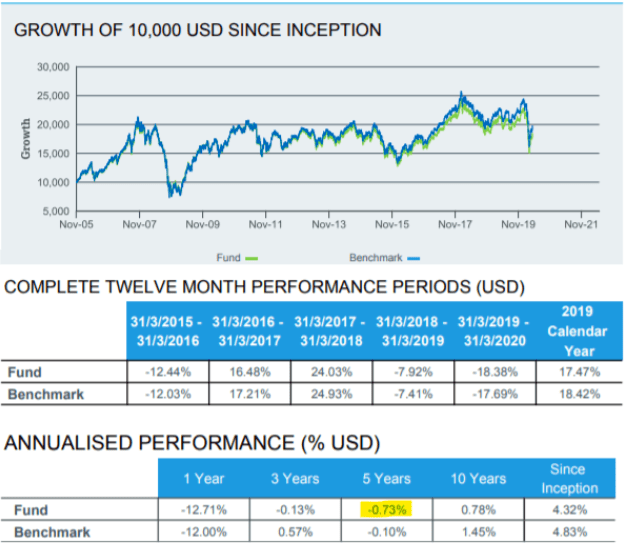

新興市場

ベンチマーク–MSCI新興市場

インデックスファンド– iShares MSCI Emerging Markets UCITS ETF(Dist)(IQQE)

総費用比率– 0.18%p.a

手数料と追跡エラーのため、インデックスファンドは5年間でベンチマークを0.63%p.aアンダーパフォームしました。

アクティブマネージドファンド–JPモルガンファンド新興市場機会ファンド

総費用比率– 1.8%p.a

ファンドレベルの手数料を差し引いたアクティブ運用ファンドは、ベンチマークを5年間で1.3%p.aアウトし、インデックスファンドを5年間で1.8%p.aアウトしました。

ご覧のとおり、米国以外の市場では、ファンドの手数料を支払った後でも、アクティブに運用されているファンドで大きなアウトパフォーマンスを見つけることができます。

なぜそうなのですか?

これは主に、これらの市場が米国の市場よりも効率が悪いためです。

米国では、S&P 500に対してベンチマークを行い、常にインデックスを上回っているアクティブ運用のファンドマネージャーを見つけることは非常にまれです。しかし、他のインデックスや米国以外の他のインデックスファンドの場合、それはより一般的であり、アウトパフォーマンスは非常に大きくなる可能性があります。

ただし、これは今後数十年で現実にはならない可能性があり、市場は時間の経過とともにより効率的になる可能性があり、アクティブなファンドマネージャーはその優位性を失う可能性があります。ただし、当面は10倍の料金を請求しても、一貫したアウトパフォーマンスが見られます。

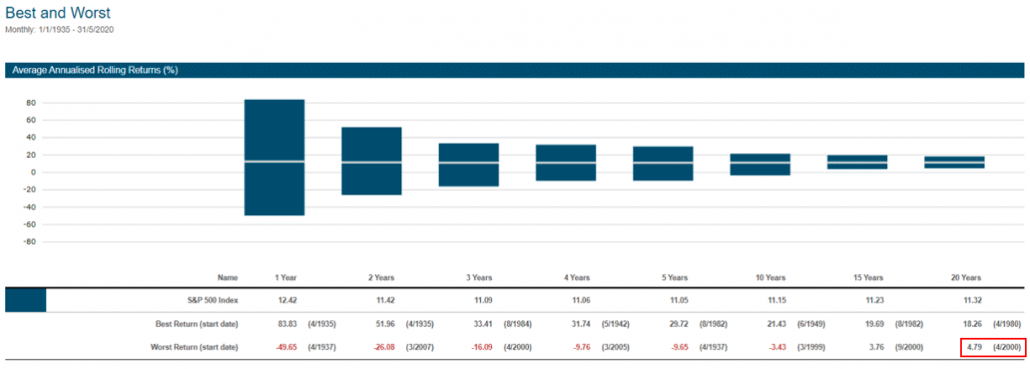

S&P 500に戻り、このチャートを表示します。

これは、一定期間の収益をプロットする最良および最悪のチャートです。

投資家にとって1926年(94年前)以来の最悪の20年間は、1929年9月から1949年9月まででした。20年間の大恐慌後の年間収益はわずか1.89%でした。

30で投資の旅を始めて、50で見つけたと想像してみてください。あなたの投資は、シンガポール貯蓄債券と同じくらい稼いでいます。インフレに勝るものはありませんでした。

そして、もしあなたが20年間保持しなかったが、代わりに10年か15年保持したなら、あなたは代わりにお金を失ったでしょう。

反対に、1980年4月に投資し、ドットコムバブルが崩壊する前の2000年問題以降に売却した場合、年間18.26%という驚異的な収益を上げたことになります。ウォーレンバフェットの良いもののレベル。

大恐慌の期間を含めるのは公平ではないと言っている方もいらっしゃるかもしれませんが、その外れ値を無視している様子をお見せしましょう。

私にとって、これはもっとひどい統計です。

1935年以来の20年間の最良の期間は、1980年に投資し、2000年に売却し続けますが、その後、 2000年4月に投資し、2か月前に売却した場合の最悪の20年間の収益は、年率4.79%になります。

これは、100%の株式市場のリスクを完全に受けながらCPFを打ち負かすことに相当します。

理解する必要があるのはこれです:はい、S&P500は常に長期的に上昇します。

しかし、場合によっては、これが予想よりもはるかに長くなることがあります。 「長い」は5年、10年、20年かもしれません。

インターネットと極端な確証バイアスの時代では、批評家に心を閉ざすことがこれまでになく簡単になりました。ただし、潜在的な死角を調べるのに不快だと感じる情報を探すことは常に重要です。

受動的な投資家として、これはこの「防弾」を認めることを意味します 戦略にはいくつかの弱点があります-他のすべてと同じように、本当に。

これは、受動的な投資を思いとどまらせることではなく、自分自身に問いかけることです。この新しい知識を使用して、発生する可能性のある問題にどのように立ち向かうことができますか?

頭のてっぺんから、いくつか考えられます:

私たちの見解?リスクを理解し、必要な行動を取ります。

そして、最高のものを期待します–それが私たちにできる最高のことです。