平均的なアメリカ人は65歳までに退職のために20万ドル強しか貯蓄していません。夫婦の50%と個人の70%が社会保障から退職後の収入の50%以上を受け取っているのは不思議ではありません。

しかし、それはあなたである必要はありません。実際、65歳になるまで待つ必要はありません。現在の場所から10年後のように、10年で引退できる可能性があります。 25歳、35歳、45歳のいずれであっても、規律、コミットメント、財務戦略を適切に組み合わせることで、達成できる目標になります。

他の何千人もがすでにそれを行っています。つまり、あなたもそうすることができます。そして、あなたは今、引退のために貯金されたお金がなくてもそれをすることができます。

方法は次のとおりです…

ただし、最初に、いくつかの重要な概念に触れましょう。

あなたの番号は何ですか?退職後の生活に必要な毎年の収入額と、その収入を生み出すためにポートフォリオに必要な金額。

退職後の生活に年間40,000ドルが必要だと決めたとしましょう。その収入を提供するために節約する必要がある金額を決定することが可能です。

これは、安全な引き出し率として大まかに知られています。これは主に理論ですが、多くの研究で信頼できることが示されています。

毎年投資ポートフォリオから4%を超えて撤回しない場合、生涯の収入があり、ポートフォリオはそのまま残ります。

これは次のように機能します。退職時にポートフォリオで平均7%を稼ぎ、生活費として4%を引き出すと、インフレをカバーするためにポートフォリオに3%が残ります。

1990年までさかのぼるインフレ率を見ると、年間1.1%から5.3%の範囲であり、平均して3%未満でした。過去20年間で、平均は2%に近づいています。しかし、早期退職は長期的な計画の結果をもたらすので、平均して3%で行きましょう。

投資とは、長期的な平均を再生することであり、それがあなたに有利に働くことです。

方法は次のとおりです。

株式の平均収益率は、1928年までさかのぼって年間約10%でした。年ごとにかなり異なりますが、それは20年または30年にわたって期待できる収益です。

一方、高利回りのオンライン普通預金口座のような安全な投資は、現在、年間1%から2%の間で支払っています。ただし、控えめに言うと、計算には1.5%を使用します。

65%の株式と35%の高利回りのオンライン貯蓄で構成される投資ポートフォリオを作成すると、7%の平均年間収益を達成できます。

内訳は次のとおりです。

65%が年間10%で株式に投資すると、6.5%のリターンが得られます。

35%が年間1.5%の高利回りのオンライン貯蓄に投資すると、0.525のリターンが得られます。

この2つを組み合わせると、年間平均収益率は7.025%になります。これにより、毎年4%の生活費を引き出し、残りの約3%をポートフォリオに残してインフレをカバーすることができます。

割り当てが多いほど収益が大きくなるのに、なぜ株式が65%しかないのですか?

残りの人生を投資に依存することを計画している場合は、ポートフォリオにある程度の安全性を組み込む必要があります。安全な資産の35%の割り当ては、株式市場が大きな打撃を受けたとしても、ポートフォリオがそれに伴って下がることがないことを意味します。

この面でのもう一つの重要なポイントは、金利は現在の歴史的基準では低いものの、その状況は変わる可能性があるということです。金利が5%に戻った場合、貯蓄の割り当ては年間収益にはるかに大きく貢献し、リスクなしで実行できます。

4%の安全な引き出し率が機械的にどのように機能するかを確認できたので、次はポートフォリオ番号を決定します。

40,000ドルの収入が必要な場合は、その数に25を掛けて、ポートフォリオのサイズを決定できます。なぜ25なのですか。数学が本当に好きなら、40,000ドルを4%で割ると、100万ドルになります。

しかし、数式や数値計算が苦手な私たちにとっては、単純に収入数に25を掛けて、ポートフォリオのサイズを取得する方が簡単です。

40,000ドルに25を掛けると、100万ドルになります。これは単純な計算であり、必要なポートフォリオの金額にすばやく到達できます。

私は退職後の収入として40,000ドルを使用しましたが、それは人によって異なります。たとえば、他の収入源があり、引退を続けると予想される場合は、必要な収入が少なくなる可能性があります。しかし、人生でもう少し楽しく贅沢をしたいのなら、おそらくもっと必要になるでしょう。

この番号は例としてのみ使用しました。あなたはあなたのために働く収入数を思い付くことができます。上記の私の計算からわかるように、ポートフォリオ番号は収入番号によって決定されます。

両方を知っておく必要があります。

たとえば、50,000ドルが必要だと思われる場合は、125万ドル(50,000ドルX 25)のポートフォリオを構築する必要があります。 $ 100,000の収入が必要な場合、ポートフォリオは$ 250万($ 100,000 X 25)に達する必要があります。

目標を達成するには、次の3つの目標に向けて取り組む必要があります。

10年以内に引退する予定の場合は、3つすべてにコミットする必要があります。あなたの退職後の収入とポートフォリオの数は、これからの指針として役立つ必要があります。ご想像のとおり、10年で引退するのは大変なことです。近道をしてそこにたどり着くことはできません。目標を達成するには、3つの目標すべてを達成する必要があります。それには100%のコミットメントが必要ですが、それを実現する唯一の方法です。

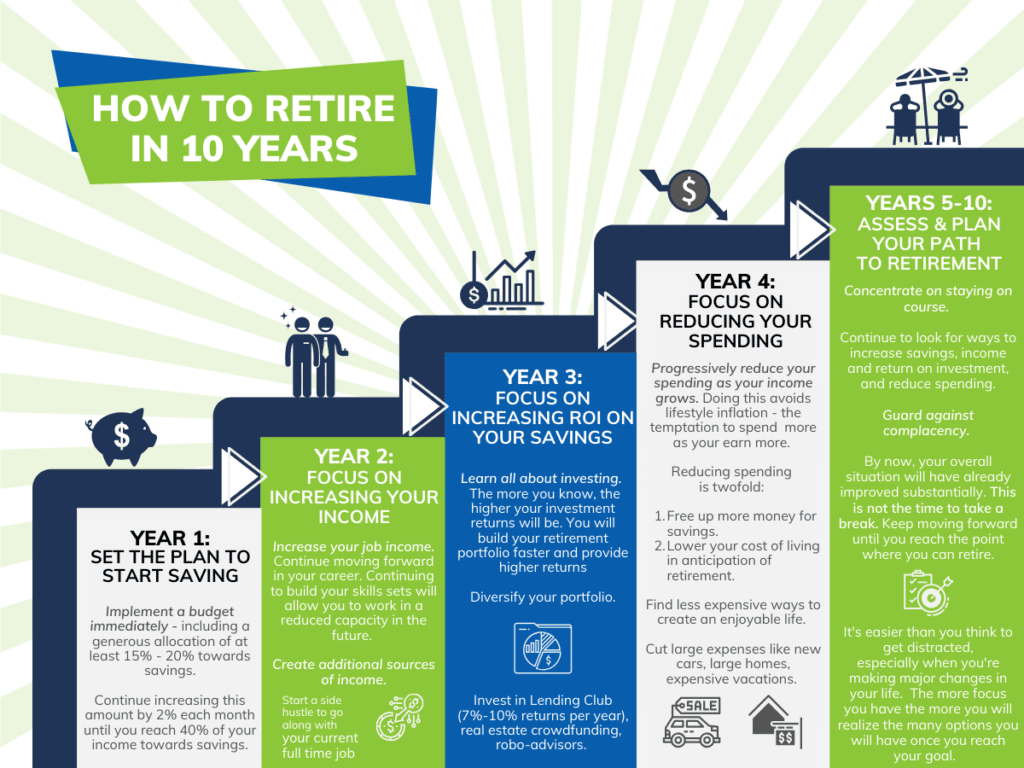

それでは、時刻表の作成を見てみましょう。

平均的な人はおそらく退職に向けて彼らの賃金の10%から15%を節約します。ただし、10年以内に引退する場合は、さらに多くの費用を節約する必要があります。 30%、40%、50%、またはそれ以上のように。

それには少し以上の犠牲が必要であり、すぐには起こらないかもしれません。そのため、このフェーズを完全に機能させるために、最初の1年の大部分をコミットする必要があるかもしれません。

開始する最善の方法は、すぐに予算を実施することです。 過去にそれを行ったことがない場合は、助けが必要な場合があります。その方法を示す予算編成アプリケーションを選択することで、それを行うことができます。

予算には、節約に向けた寛大な割り当てを含める必要があります。年の初めには、15%または20%しかコミットできない可能性があります。がっかりしないでください。これは、過去に救い主になったことがない場合に最適なスタートです。

ただし、前進するにつれて、パーセンテージを上げる必要があります。たとえば、収入の20%を節約することから始めることができます。ただし、10か月間、毎月2%ずつ増やすことで、その割合を2倍にすることができます。これで40%になり、うまくいく可能性があります。

そうでない場合は、2年目に移行する必要がある場合でも、継続的かつ段階的に節約を増やすことをお約束します。

高い貯蓄レベルに取り組んでいる人なら誰でも、時間の経過とともにそれが簡単になることに気付いたことを知っておく必要があります。そのため、最初の1年から始めることが非常に重要です。

これを行うには、2つの方法があります。仕事の収入を増やすか、追加の収入源を作成することです。

それぞれのメリットを見てみましょう。

3年目までに、投資についてできる限りのことを学ぶことに専念する必要があります。あなたが知っているほど、あなたの投資収益は高くなります。それはあなたがあなたの退職ポートフォリオをより速く構築することを可能にするだけでなく、あなたが最終的に退職したときにより高いリターンを提供することもできます。

主にさまざまな投資プラットフォームに移行することで、収益を増やす方法がいくつかあります。

たとえば、債券の収益を劇的に増やしたい場合、債券ポートフォリオの少なくとも一部をLending Clubに投資すると、利息収入を劇的に増やすことができます。多くの投資家は、年間7%から10%のリターンを報告しています。

また、株式ポートフォリオの一部をある種の不動産投資に割り当てることもできます。それは高いリターンを提供するだけでなく、株式がうまく機能していない年にあなたのポートフォリオを多様化するでしょう。 Fundriseのような不動産クラウドファンディングプラットフォームは、株式と同様の、場合によってはそれ以上のリターンを提供できます。投資収益率を向上させるために不動産に投資できるさまざまな方法を確認してください。

投資にあまり運がない場合、または投資に真剣に取り組んでいない場合は、ロボアドバイザーを通じて投資を検討してください。これらは自動化されたオンライン投資プラットフォームであり、非常に低料金で完全なポートフォリオ管理を提供します。これには、ポートフォリオの構築、必要に応じたリバランス、配当金の再投資、さらには投資関連の税金の最小化が含まれます。

Bettermentのようなロボアドバイザーは、ポートフォリオを年間0.25%管理できます。これは、100,000ドルのポートフォリオの場合は250ドル、100万ドルのポートフォリオの場合は2,500ドルです。しかし、より個人的なタッチで投資したい場合は、パーソナルキャピタルを検討することをお勧めします。彼らは0.89%と高い料金を請求しますが、ファイナンシャルプランニングのアドバイスやライブ投資アドバイザーへの定期的なアクセスも提供します。

支出の削減は1年目に実施する必要のある戦略ですが、これらの削減は年を追うごとに段階的に行う必要があります。そして、収入が増えるにつれてそれはさらに重要になります。なぜなら、収入が増えるにつれて、より多くを費やしたいという誘惑が常にあるからです。そのプロセスには、ライフスタイルのインフレという名前もあります。避ける必要があります。

支出を削減する目的は2つあります:

どちらも同じように重要です。しかし、2番目の部分はさらにそうかもしれません。これは、早期退職ではほぼ確実に生涯にわたる支出パターンを変更する必要があるためです。

たとえば、大きな家に住んだり、後期型の車を運転したり、高額な休暇をとったりすることに慣れている場合、これらのパターンを解消するのに数年かかることがあります。言い換えれば、楽しい生活を送るためのより安価な方法を見つける必要があります。そして、最終的に引退する前に、それを順調に進める必要があります。残念ながら、引退と贅沢なライフスタイルは両立しません。

支出を削減できる方法に焦点を当てます。クーポンを切り取ってケーブルテレビのサブスクリプションを削減する以上のことが関係していることは、おそらくすでにお察しのとおりです。実際、住宅や交通機関などの非常に大きな経費を削減するか、数十の小さな経費を削減または排除する必要があるかもしれません。

難しい選択があります。結局のところ、支出を削減することは、お金のダイエットをするようなものです。短期的な犠牲を受け入れるのを助けるために、あなたはあなたの究極の目的である早期退職について考えるのがよいでしょう。

結局のところ、引退とは、生活費を下げて、仕事をしなくても快適に暮らせるようにすることです。定期的にそのことを思い出す必要があるかもしれません。

この時点で、あなたは10年にわたる早期退職準備の後半に移行しています。一般的に言って、あなたは主にコースを続けることに集中したいと思うでしょう。しかし同時に、貯蓄、収入、投資収益率を高め、支出を削減する方法を模索する必要があります。

この時点では、これらの領域で劇的なことをする必要はないかもしれません。ただし、それぞれのパフォーマンスを向上させる可能性のあるアイデアや戦略には注意する必要があります。複数の戦略を少し改善することで、進歩を劇的にスピードアップできます。それが現時点での目標です。

しかし、おそらく最も重要なのは、自己満足を防ぐことです。今までに、あなたの全体的な財政状況はすでに大幅に改善されているでしょう。今は休憩する時間ではありません。最終的に引退できるようになるまで、前に進み続けます。

なぜ私はあなたの早期退職目標へのコミットメントの重要性を強調しているのですか?特に人生に大きな変化をもたらすときは、気が散るのは思ったより簡単です。しかし、早期退職は確かに可能ですが、それは簡単ではありません。 10年以内に目標を達成するには、レーザービームの焦点を維持する必要があります。

それはあなたがあなたの早期の引退の目標が一度あなたに開かれるであろう多くのオプションを実現するのを助けるでしょう。生計を立てる必要がないので、人生をもっと楽しむか、裕福になる可能性さえある機会を追求するかを選択できます。

それはあなたの人生から経済的ストレスがなくなると起こるようなものです。ただし、そのポイントに到達する前に、そこに到達することに完全にコミットする必要があります。