あなたはまだ若く、引退のために貯金を始めたいと思っています。あなたはあなたが引退後に定期的な収入を得ることを確実にしたいです。このため、年金制度に投資したいと考えています。

どの年金制度を利用しますか?

NPS(国民年金制度)があり、保険会社からの年金制度がいくつかあります。どちらを選びますか?

年金制度では、退職前に数年間投資します。退職すると(またはプランが成熟したら)、一時金としていくらかのお金を取り出し、残りを年金プランの購入に使用できます。

この投稿では、NPSと保険会社の年金制度をさまざまなパラメーターで比較し、何がうまくいくかを確認します。

NPSはここで明確な勝者でなければなりません 。ファンド運用手数料はポートフォリオの0.01%です。他の付随的な料金がありますが、それらは大きなコーパスにとって実質的である可能性は低いです。このリンクで料金を確認できます。これらの料金の調整方法の詳細については、この投稿を参照してください。

保険会社の年金プランには2つのバリエーションがあります。

ULPPのコスト構造は非常に透過的です。オンラインバリアントは、優れたコスト構造を持っています。ただし、これらの計画は依然としてNPSに近いところに来る可能性があります。

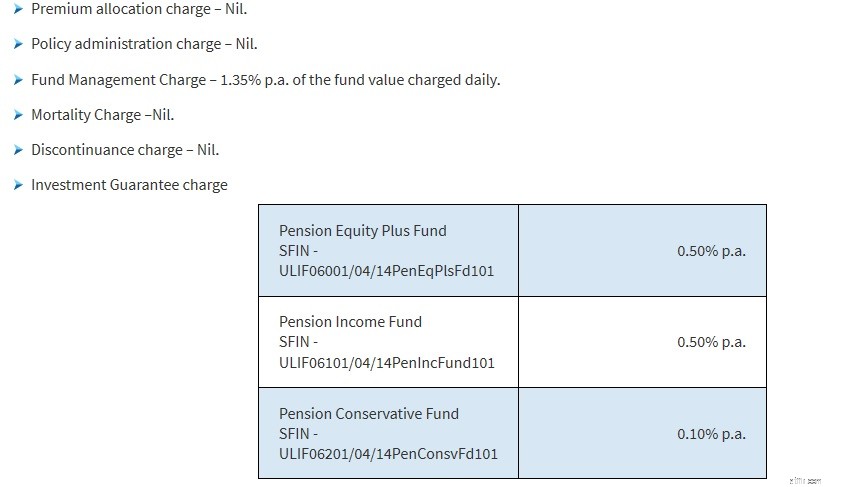

HDFC Click 2Retireプランから料金表を取得します。ユニットにリンクされた年金プランのスペース内では、このプランには妥当な料金があるようです。これは私が選んだ計画の1つであることに注意してください。計画をよく見ていません。

ファンド運用手数料をご確認いただけます。年間1.35%です。 (NPSは0.01%です)。保険会社は、追加費用を含めることで料金体系を複雑にする可能性があります。たとえば、これには投資保証料がかかります。いくつかの年金制度はまた、いくらかの生命保険を提供するかもしれません。そのような場合、死亡率はあなたの収益に食い込みます。

コストをかけてNPSを打ち負かすことはできません。そして、長期的な投資にはコストが重要です。

NPSを使用すると、さまざまな金額を寄付できます。 毎年同じ金額を寄付する必要はありません。 年間の最低拠出額は、会計年度で1,000ルピーです。会計年度にNPSに投資できる金額に上限はありません。 保険会社の年金制度では、固定の年間保険料を支払う必要があります。

NPSアカウントは、退職時または60歳になると満期になります。アカウントの満期を70歳まで延長するオプションがあります。 60歳より前に早期に終了するには、年金を購入するために、蓄積されたコーパスの少なくとも80%を使用する必要があります。さて、あなたが早期退職を計画しているなら、これは問題です。

保険会社の年金制度では、この柔軟性で満期年齢を選択できます。 30歳で、45歳までに退職する予定の場合は、15年の保険期間を取得できます。

保険会社からの年金制度への投資は、所得税法のセクション80 CCCに基づいて、会計年度あたり最大Rs 1.5lacまで控除の対象となります。

セクション80CCCに基づく税制上の優遇措置はない セクション80Cに加えて、会計年度あたりRs 1.5lacの税制上の優遇措置。

注:所得税法のセクション80CCEに従い、セクション80C、セクション80CCC、およびセクション80CCD(1)に基づく税制上の優遇措置の総額は、会計年度あたりRs 1.5lacに制限されています。

年金制度の満期に対する税制上の優遇措置と税制上の取り扱いについては、この投稿を参照してください。

NPSを使用すると、3つの方法で税制上の優遇措置を受けることができます。

NPSはここで明らかに勝者です。

NPSを使用すると、満期時(退職時または60歳以降)に蓄積されたコーパスの最大60%を引き出すことができます。この一時金の引き出しは所得税が免除されます。残りの金額(少なくとも40%)は、年金プランを購入するために使用する必要があります。年金プランの購入に使用された金額は課税されません。ただし、年金の領収書(年金プランからの収入)は、受領した年に限界所得税率で課税されます。

60歳(または退職年金)より前に退会した場合、一時金として引き出すことができるのは20%のみです。この一時金の引き出しは非課税です。残りの金額(少なくとも80%)は、年金プランを購入するために使用する必要があります。年金制度からの収入は、受領した年の限界税率で課税されます。 NPSには降伏の概念はありません。

満期時のNPSファンドの税務上の取り扱いについて詳しくは、この投稿を参照してください。

保険会社の年金制度あり 、最大1/3 rd まで引き出すことができます 蓄積されたコーパスを一時金(通勤年金)として。 2019年7月、IRDAはこの上限を累積コーパスの60%に引き上げ、これをNPSと一致させました。プランを購入する前に、ポリシーの文言をチェックして、どれだけ通勤できるかを確認してください。

一時金の引き出し(通勤年金)は、1/3 であるかどうかにかかわらず、所得税法のセクション10(10A)に従って所得税が免除されます。 または60%。

残りの金額は、年金プランの購入に使用されます。年金制度からの収入は、受領した年に限界税率で課税されます。

もう1つの問題は、計画の放棄です。

年金制度を放棄した場合 、解約額はその年の所得に加算され、限界税率で課税されます。このケースは、所得税法のセクション80CCCでカバーされています。

ここで少しひねりを加えます。降伏額は所得に追加され、限界税率で課税されます所得税法のセクション80CCCに基づく税制上の優遇措置を受けた場合のみ 。したがって、セクション80CCCに基づいて税制上の優遇措置を受けた場合、救済はありません。降伏手続き全体が課税対象になります。

プランに投資したものの、セクション80CCCに基づく税制上の優遇措置を何年も受けなかった場合(その後、降伏した場合)、ある程度の安心感が得られる可能性があります。降伏収益から支払われた保険料を差し引いて、課税対象部分に到達することができます。

年金制度の税務上の取り扱いについて詳しくは、こちらの投稿をご覧ください。

保険からの年金制度がここで勝つ可能性があります。しかし、この面での勝利は私にはあまり重要ではありません。

NPSは、エクイティ(E)、政府証券ファンド(G)、社債ファンド(C)の選択肢を提供します。私は今のところオルタナティブ資産(A)を無視しています。 3つのファンドから割り当てを選択できます。あなたのポートフォリオは毎年あなたの誕生日に自動リバランスされます。私の意見では、それで十分です。

保険会社の年金制度では、より多くの資金を選択できる可能性がありますが、私の意見では、NPSはすでに十分な資金を提供しています。

読む :NPSはほぼEEEですが、NPSに投資する必要がありますか?

これら2つの間で選択する必要がある場合、私の投票はNPSに行きます。

NPSはコストが低く、税制上のメリットもあります。現時点では、満期時の税制上の優遇措置が改善されていますが、最近の通勤年金の上限の引き上げにより、その利点が無効になる可能性があります。新しいバイヤーのために。すべての年金制度には微妙な違いがあります。将来の購入者として、あなたはあなたの検討セットの計画の核心を見る必要があります。そして、それは決定を複雑にします。 NPSは比較的単純です。

ちなみに、それはどちらかだけではありません-または。 「どちらでもない」可能性もあります。

このように年金制度(を含む)を考えなければなりません。あなたはお金を貯め、引退する前に収益を上げます。プランが成熟したら、一時金を取り出し、残りを年金プランの購入に使用します。

これで、コーパスを蓄積するために年金プランを購入する必要がなくなりました。これは他の多くの方法で行うことができます。 FD、投資信託、株式、債券、PPF、EPFなどに投資できます。退職時に、コーパスの一部を使用して年金プランを購入できます。これは優れており、はるかに柔軟です。税務処理は物事を少し複雑にします。

何を選びますか?保険会社からのNPSまたは年金プランまたはどちらでもない?