HDFC Life Sanchay Plusは、参加していない従来の生命保険プランです。つまり、支払いが保証されます。市場リスクや年次ボーナスの変動に伴うリスクはありません。あなたは自分が何に取り組んでいるのかを前もって知っています。さらに、これは後払いプランです。つまり、満期価値は一定期間にわたって支払われます。

HDFC Life Sanchay Plusの詳細を調べて、このプランが保険と投資のポートフォリオの中で場所を見つける必要があるかどうかを考えてみましょう。

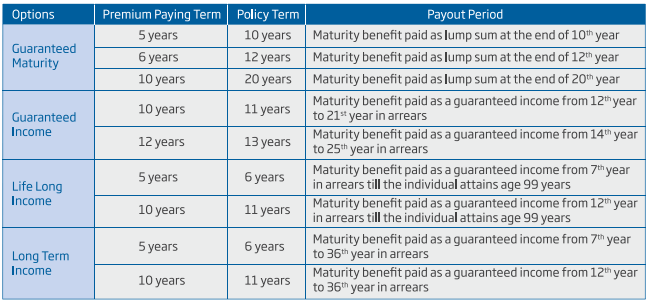

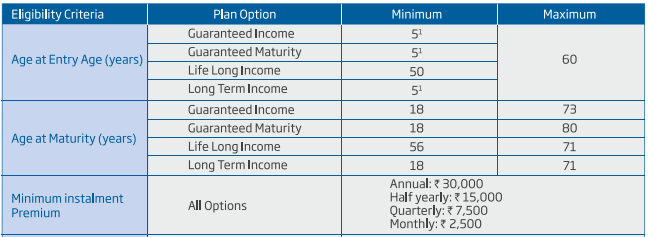

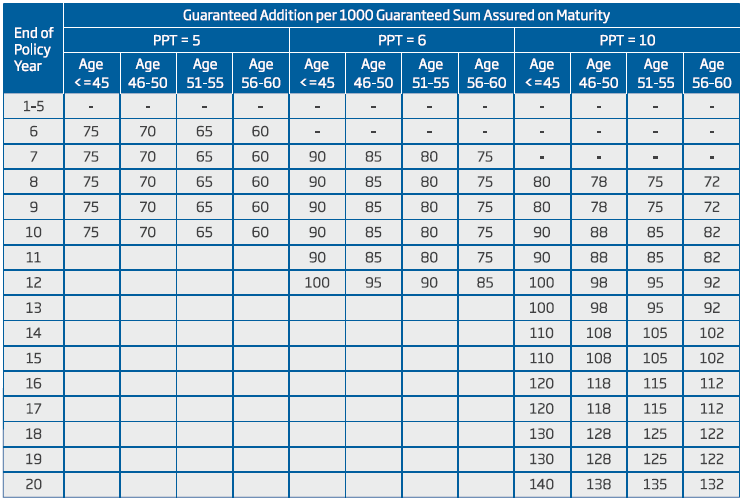

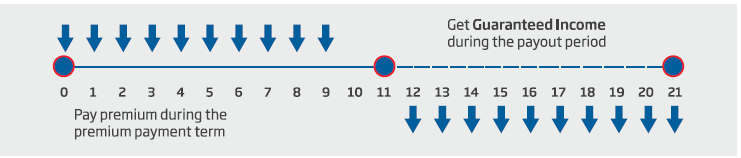

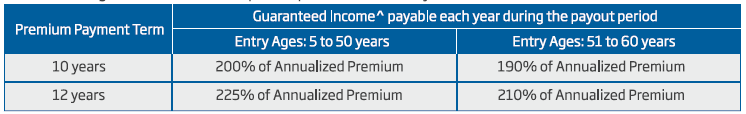

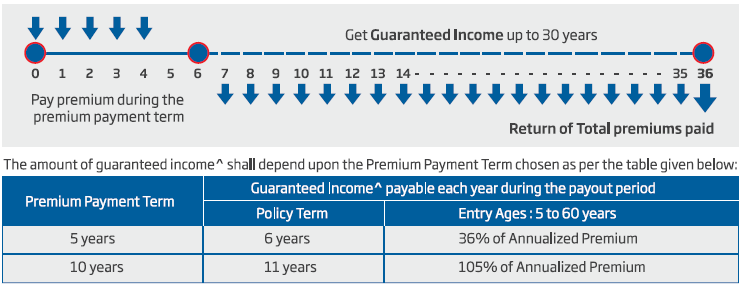

各バリアントの重要な機能に関する製品パンフレットのスナップショットをいくつか示します。

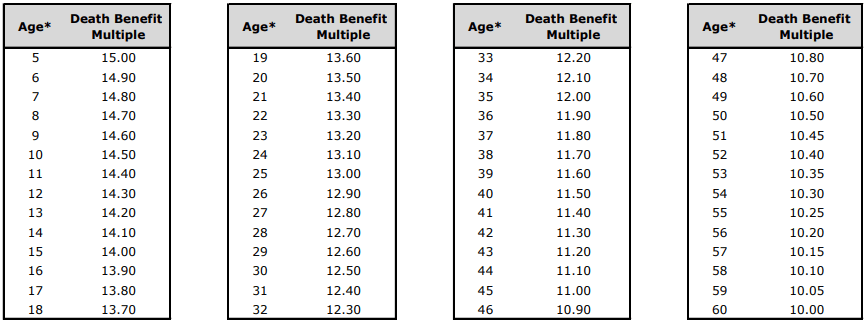

死亡給付金はすべてのプランで同じであり、保険期間中に死亡した場合にのみ支払われます。

次の中で最も高いものです:

保証所得、長期所得、生涯所得については、追加のパラメーターがあります。プレミアムは5%の利子で支払われ、毎年複利計算されます。

あなたはあなたの年齢に応じてライフカバーを見ることができます。あなたの年齢に基づいてリターンを変える代わりに、彼らはあなたのエントリー年齢に基づいてライフカバーを変えました。 彼らはこの計画を投資計画として計画しているので悪くはありません。したがって、プランを購入したすべての人は、加入年齢に関係なく同じリターンを受け取ります(満期保証付きの特典を除く)。ライフカバーは、エントリー年齢によって異なります。

ちなみに、年間保険料の10倍の死亡給付金は、満期額または保険会社が支払った金額が免税されることを保証します。

3つのプレミアム支払い期間(PPT)オプションがあります。 5年、6年、または10年。

契約期間は、10年(5年PPT)、12年(6年PPT)、および20年(10年PPT)になります。

満期額は、保険期間の終了時に支払われるものとします。

MaturityBenefit =成熟度で保証された合計+保証された追加。

満期保証合計は、支払われる年間保険料の合計(税金と引受保険料を差し引いたもの)に他なりません。

保証された追加は、次のように適用されるものとします。

例を見てみましょう。

あなたは30歳です。支払い期間が10年でポリシー期間が20年のバリアントを購入します。

あなたは1ラックルピーの年間保険料を支払います。 GSTを含めると、初年度はRs 1,04,500、それ以降はRs1,02,250を支払うことになります。 20年が経過すると満期になります。

この場合、満期時に保証される保証額はRs 10lacです。

成熟度(20年の完了)では、Rs 10 lac + Rs 14 lac =Rs24lacが得られます。 (この金額は非課税です。)

IRRは年率5.56%になります。

さらに、このバリアントでは、リターンは年齢によって異なります。購入時に57歳の場合、返品は年率5.27%になります。

良くない。

2つのプレミアム支払い期間(PPT)オプション:10年と12年

ポリシー期間:11年(10年PPT)および13年(12年PPT)

10年のPPTバリアントでは、支払いは12 th の終わりから始まります。 21 st の終わりまでの年 年。

12年間のPPTバリアントでは、支払いは14 th の終わりから始まります。 25 st の終わりまでの年 年。

例を考えてみましょう。

あなたは30歳です。支払期間が10年のバリアントを購入します。あなたは1ラックルピーの年間保険料を支払います。 GSTを含めると、初年度は1,04,500ルピー、それ以降は1,02,250ルピーを支払うことになります。

12 th の終わりから 21 st の終わりまでの年 年間、あなたは年間2ラックを獲得します。これにより、それぞれ2ラックルピーが10回インストールされます。これらの分割払いはすべて非課税となります。

保険契約者が死亡した場合、支払いは引き続き継続されます。

これは、5.73%p.aのIRRです。

繰り返しますが、十分ではありません。

プレミアム支払い期間(PPT)オプション:5年または10年

ポリシー期間:6年(5年PPT)または12年(10年PPT)

5年間のPPTバリアントでは、支払いは7 th の終わりから始まります。 36年目の終わりまでの年。

10年間のPPTバリアントでは、支払いは14 th の終わりから始まります。 36年目の終わりまでの年。

例を考えてみましょう。

あなたは30歳です。支払期間が5年のバリアントを購入します。あなたは1ラックルピーの年間保険料を支払います。 GSTを含めると、初年度はRs 1,04,500、それ以降はRs1,02,250を支払うことになります。

7 th の終わりから 36年目の終わりまでの年、あなたは年間36,000ルピーを得るでしょう。それはそれをそれぞれ36,000ルピーの30回の分割払いにします。 36番目の の終わりに 年には、支払われたすべての保険料も返還されます。これらの分割払いはすべて非課税となります。

これは、5.53%p.aのIRRです。十分ではありません。

支払い期間中に保険契約者が死亡した場合、支払いはノミニーに継続されます。ノミニーがプレミアムの支払いを取り戻すかどうかはよくわかりません。

5年間または10年間の保険料を支払うオプションがあります。

6年間の保険料支払いオプションでは、6年間の生命保険が適用されます。保険会社は、7日目の終わりから年間保険料の35%を支払います 99歳になるまで。99年が経過すると、保険会社は支払った保険料をすべて返還します。

10年間の保険料支払いオプションでは、11年間の生命保険が適用されます。保険会社は、12日 の終わりから年間保険料の100%を支払います。 99歳になるまでの年。99年が経過すると、保険会社は支払った保険料をすべて返還します。

例1

あなたは50歳です。

初年度の保険料として1.045ルピーを支払います。これには4.5%のGSTが含まれます。 2番目から10番目まで 毎年、Rs 1.0225 lacを毎年支払うことになります(2.25%のGSTを含む)。

12年目の終わりから49年目の終わりまで(99歳になる)、それぞれ1ラックルピーを受け取ります。これは、それぞれ1ラックルピーの38回の分割払いです。さらに、99年を完了すると、追加のRs 10lacが返されます。

Excelを使用してIRRを計算すると、リターンは6.92%p.aです。

例2

あなたは60歳です。

10年間の保険期間。初年度の保険料:Rs 1.045 lac、その後の保険料:Rs 1.0225 Lacs

72 nd の終わりからそれぞれ1ラックルピーを受け取ります 99 番目の の終わりまでの年 年。これは、それぞれ1ラックルピーの28回の分割払いです。さらに、99年を完了すると、追加のRs 10lacが返されます。

IRRは年率6.72%になります。

支払い期間中(保険期間後)に死亡が発生した場合、支払い期間が終了するまで(保険契約者が99歳になるまで)、支払いはノミニーに継続されます。 ただし、私が理解しているように、ノミニーは支払われた保険料を返還されません。 保険料がノミニーにも返還されることを保証するポリシーの文言には何も見つかりませんでした。保険契約者が99歳まで生き残っていたら、保険料は戻っていただろう。

現在、99歳はかなり高い年齢です。医学に大きな進歩がない限り、99歳まで生き残る保険契約者は多くありません。99歳より前に保険契約者が亡くなった場合、保険料は返還されません。

その場合、家族への純利益はどうなりますか?

50歳で購入した場合は6.6%。

60歳で購入した場合は6.04%

繰り返しますが、これらは税引き後の申告です。しかし、明らかに以前より魅力的ではありません。

この計画は理解しやすいです。あなたは自分が何に入っているのか知っています。多くの投資家がそれを高く評価すると確信しています。収益が良いか悪いかはまったく別の問題です。

これらのプランのUSPは、これらのプランからの支払いが免税になることです。 保険会社からの支払いはすべて免税となります。これらの支払いは保証されていることを忘れないでください。これをLICJeevanShantiなどの年金プランと比較してください。 年金も保証された支払いを提供します。ただし、年金プランからの支払いは、限界税率で課税されます。 現在、これにより、HDFC Sanchay Plus(または同様の生命保険商品)が退職者にとって非常に魅力的なものになる可能性があります。

政府債を使用して、非常に長期の金利を固定できる場合があります。ただし、国債の場合も、利子は限界税率で課税されます。他の収入戦略は、そのような長い在職期間の利息収入を固定することはできません。

これらのプランは、保険期間中の保険も提供します。年金プランは保険を提供しません。

初めてプランを購入する際の健康状態が良くない場合は、年間保険料が引き上げられる場合があります。病気のために保険料が引き上げられた場合、HDFC Life SanchayPlusからの支払いに追加されないことを忘れないでください。これは、投資と保険のコンボ商品の問題です。

まず、なぜこの計画への投資を検討しているのかを確認する必要があります。

富の創造を検討している場合、これは明らかに適切な製品ではありません。 長期投資の場合、5〜7%p.a。明らかにあなたが解決しなければならないものではありません。 PPFまたはEPFを使用すると、はるかに高い収益が得られます。あなたはPPF金利が変化し続けると主張するかもしれません。ただし、5.56%p.a。まだ非常に低いです。エクイティファンドでもはるかに高いリターンが期待できます。

ライフカバーに追加したい場合 、HDFC Life SanchayPlusはやはり良い選択ではありません。年間カバーの10〜15倍のライフカバーは、保険ポートフォリオにはあまり効果がありません。

退職時に収入を探している場合 、生涯所得は、保証されたリターンを探していて、より高い税率に該当すると予想される投資家にとって興味深い選択になる可能性があります 。保険の構成要素は、そのような投資家には不要ですが、現行の税法の下で収益を非課税にする必要があります。同時に、PPF、SCSS、固定預金、PMVVY、国債、年金、さらには投資信託からの体系的な引き出しなど、他の退職後の収入オプションと対比する必要もあります。

国債と年金を除いて、長期的に金利を固定することはできません。 HDFC Life Sanchay Plusを使用すると、それが可能になります。ただし、保証レートが十分に高いかどうかも確認する必要があります。 6%から7%p.a。の間、それは明らかに屋根を突き抜けていません(少なくとも今のところ)。

SCSSとPMVVYを使用すると、より高い金利が得られますが、金利はそれぞれ5年と10年しか固定されていないため、再投資のリスクがあります。さらに、SCSSとPMVVYからの利子も課税対象です。

PPFでも、金利リスクが伴います。ただし、現時点では、PPFはHDFC LifeSanchayが提供するよりもはるかに高いリターンを提供します。したがって、あなたが持っている明確なマージンがあります。 PPFの利子は非課税です。また、PPFは、このHDFCライフ製品よりもはるかに柔軟性があります。

退職後の収入戦略に関しては、万能の解決策はありません。 したがって、選択を行うには、要件とポートフォリオを確認する必要があります。それでも決心がつかない場合は、ファイナンシャルプランナーまたはSEBI登録投資顧問(SEBI RIA)に専門家の支援を求めてください。

私のポートフォリオまたはクライアントのポートフォリオについては、そのような製品には近づかないでしょう。 クライアントのリスクプロファイルに応じて、分散ポートフォリオに投資したいと思います。 MFポートフォリオからの体系的な撤退は良い選択肢です。退職時に収入を保証したい人のために、私は退職の過程で年金の購入をずらしたいと思います。これにより、購入価格を返還せずに年金を購入することで、退職後のコーパスの柔軟性が高まり、収入が増える可能性があります。

HDFC LifeWebサイトのHDFCLife SanchayPlusページ

すべての画像は、HDFC Life SanchayPlusのパンフレットから取得したものです。