クレジットカードは米国で広く普及しており、ファイナンシャルアドバイザリーのクライアントは少なくとも1枚は財布に入れている可能性があります。また、多くの消費者は、保有しているクレジットカードで獲得できる特典について知っているかもしれませんが、 知らないかもしれません。 報酬を最大化することで得られる可能性のある機会に注意してください。実際、クレジットカードの申し込みと定期的な支出を組み合わせることで、個人は毎年数千ドルのキャッシュバック報酬や旅行手当を獲得できます。したがって、ファイナンシャルアドバイザーは、クライアントが個人的な支出習慣に基づいて報酬を最大化するのに最適なカードを見つけるのを支援することに努力を投資することにより、クライアントに重要な継続的価値を提供する機会があります。

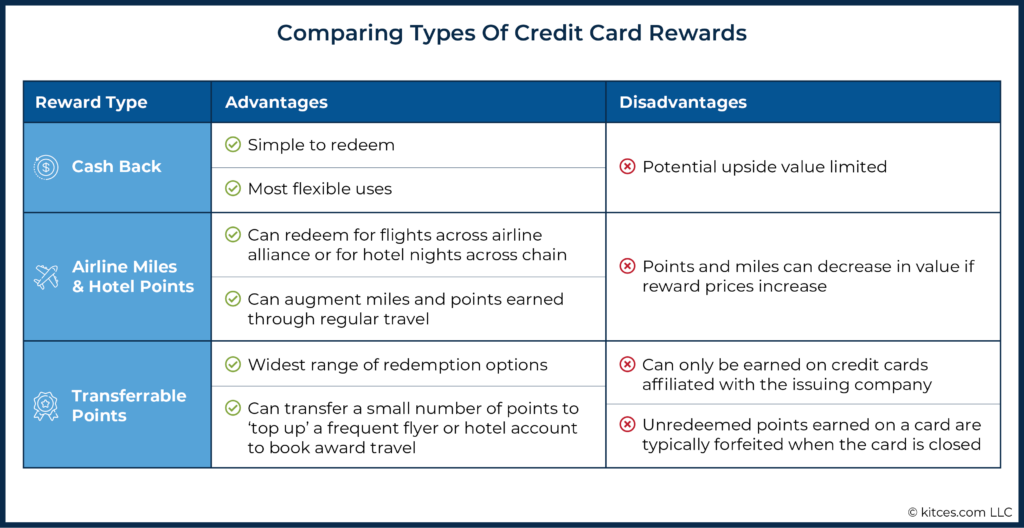

クレジットカードの特典には、キャッシュバック、トラベルポイント/マイル、および通常は現金またはトラベルのいずれかに使用できる譲渡可能なポイントの3つのタイプがあります。これらはそれぞれ、さまざまなタイプのクライアントに適しています。たとえば、シンプルさを切望している、または旅行にほとんど関心がないクライアントは、キャッシュバック報酬が最も役立つと思うかもしれません。エコノミークラスの航空運賃に慣れていて、ビジネスやファーストクラスでのフライトを夢見ている他のクライアントは、他の方法では得られない体験を得るために、代わりに旅行クレジットカードの特典を最大化することをお勧めします!

特典は、サインアップボーナスとカードの定期的な使用によって獲得できます。クレジットカードのサインアップボーナス(カード1枚あたり現金または旅費で1,000ドル以上の価値がある場合があります)は、報酬を獲得するための最速の方法であり、通常、特定の期間に特定の金額を使うためのボーナスを提供します。通常の支出の場合、クレジットカードは、カードへの支出に対して固定レート(たとえば、すべてのカテゴリの支出に対して2%のキャッシュバック)または特定のカテゴリの支出に基づく可変レート(たとえば、1ドルあたり4%のキャッシュバック)を提供します。旅行に費やした、またはレストランで費やした1ドルごとに3%のキャッシュバック)。

アドバイザーにとって、クライアントとのキャッシュフローの話し合いは、適切なクレジットカードの報酬プログラムをブローチする良い機会になる可能性があります。アドバイザーは何だけでなく話し合うことができます クライアントは購入していますが、どのように 彼らはそれらの購入にお金を払っています。これにより、アドバイザーがクライアントの賢明な報酬戦略を作成するのに役立つ重要な情報が明らかになります。これには、クライアントの通常のクレジットカードの支出(サインアップボーナスの支出要件を満たす能力を測定するため)、購入のカテゴリ(食料品、ガスなど)が含まれます。彼らは最も頻繁に(これらのカテゴリでボーナス報酬を提供するカードを見つけるために)作成し、(サインアップボーナスの支出要件を満たすために使用できる)1回限りの多額の費用を計画しているかどうかを確認します。

クライアントの支出パターンを理解することに加えて、クレジットカードの報酬を継続的に管理することへのクライアントの関心を評価することも重要です。サインアップボーナスを通じてポイントとマイルを貯めるために毎年複数の新しいカードを申請することに興味があるクライアントもいれば、カードを申請することにあまり興味がなく、代わりに1枚のカードで特典を獲得することを好むクライアントもいます。どちらのオプションもクライアントにとって有益である可能性があるため、クライアントがプロセスに慣れていることが重要です(これにより、クライアントが固執するのが容易になります。 そもそも戦略に!)

最終的に重要な点は、クライアントと協力して、利用可能な報酬を最大化するクレジットカードの支出戦略を考案することで、アドバイザーがクライアントを引き付けて維持するための継続的な価値を示すことができるということです。なぜなら、結局のところ、どのクライアントがしなかった 毎年「無料」の休暇に彼らを送るのを手伝ってくれるアドバイザーと一緒に働きたいですか?

Adamは、Kitces.comのアソシエイトファイナンシャルプランニングオタクです。彼は以前、メリーランド州ベセスダのフィナンシャルプランニング会社で働き、銀行および保険業界をカバーするジャーナリストとして働いていました。仕事以外では、彼はバージニア州北部地域の非営利団体のボランティアファイナンシャルプランナーおよびクラスインストラクターを務めています。彼はジョンズホプキンス大学で修士号を、バージニア大学で文学士号を取得しています。

キャッシュフロー分析は、アドバイザーとそのクライアントの財務計画プロセスの基本的な部分であるため、クライアントのすべての収入源と費用を理解し、将来これらの要因に現実的な変化を予測できることは、意味のあるものを作成する上で重要な変数です。計画と推奨事項の作成。ただし、財務計画プロセスの一部はいくらに焦点を当てています。 クライアントが費やしているものと何 彼らは購入しているので、必ずしも方法を考慮しているわけではありません 彼らはそれらの購入を行っており、消費習慣がより効率的になることができるかどうか。

一部のクライアントは、現金、無報酬のデビットカード、さらには紙の小切手(!)など、支出に対する報酬の点でほとんど提供しない方法を使用する場合がありますが、クレジットカードの報酬の価値を最大化することで、クライアントは実際に数千を稼ぐことができます毎年、1ドル相当の現金または旅行で定期的に支出します!

クレジットカードの報酬を最大化するには、特定の個人に最適なカードを決定するためにある程度の努力が必要ですが、それでも、クライアントがそうするのを支援するファイナンシャルアドバイザーは、クライアントに重要な継続的価値を提供し、クレジットカードでの支出を最適化するのを支援することで忠誠心を高めることができます支出と報酬の戦略。結局のところ、毎年何千ドルも稼ぐのを手伝ってくれるアドバイザー、あるいはヨーロッパやハワイへの無料旅行さえも手伝ってくれるアドバイザーと一緒に仕事をしたくないクライアントはいるでしょう!?

クレジットカードの特典を最適化する際にクライアントをサポートするための最初のステップは、さまざまな種類の特典とその生成方法を理解することです。クレジットカードの特典は、次の3つの主要なグループに分類できます。1)キャッシュバック。 2)航空運賃またはホテルの宿泊施設に使用できる専用の旅行ポイント。 3)キャッシュクレジット、航空会社のマイル、ホテルポイントに変換したり、その他の特典に使用したりできる譲渡可能なポイント。

3種類のクレジットカードの特典にはそれぞれ長所と短所があり、特定の個人に最適な種類の特典は、主にキャッシュバックまたは旅行のどちらを獲得するかによって異なります。

最も単純なタイプのクレジットカードの報酬は、カードで行われた購入に対するキャッシュバックです。たとえば、カードは購入に対して2%のキャッシュバックを提供し、ユーザーの月次明細書のクレジットとして利用したり、銀行口座に預け入れたりすることができます。

キャッシュバック報酬の主な利点は、ユーザーが報酬の価値を正確に把握しており、あらゆる支出ニーズに使用できるため、そのシンプルさと代替可能性です。物事をシンプルに保ちたいクライアントにとって、キャッシュバックを稼ぐことは良い選択かもしれません。一方、報酬のアップサイドバリューは受け取ったキャッシュバックに限定されますが、他のタイプのリワードは、それらがどのように償還されるかに応じて大幅に高い価値を持つ可能性があります。

別の種類のクレジットカード特典は、特定の航空会社またはホテル会社のロイヤルティプログラムで獲得したポイントとマイルです。ほとんどの旅行プロバイダーは、サービスのユーザーにマイレージサービスのマイルやポイントを提供するロイヤルティプログラムを提供しています。このプログラムは、航空会社を利用したりホテルに滞在したりするときに、旅行やアップグレード、その他のサービス特典と交換できます。

これらのロイヤルティプログラムは、旅行会社にとって非常に有益ですが、旅行者にも大きなメリットをもたらします。旅行でマイルやポイントを獲得できるほか、多くの航空会社やホテルでは、消費者が追加のマイルを獲得するために使用できる提携クレジットカードも提供しています。たとえば、航空会社のクレジットカードは、カードに使用された1ドルごとに1マイレージマイルを提供する場合があります。クレジットカードを使ってマイレージサービスのマイルやホテルのポイントを獲得することは、消費者がすでに使用している航空会社やホテルでマイルやポイントを増やす良い方法です。また、フライトやホテルでの滞在の特典交換は、同等の金額よりもはるかに価値があることがよくあります。別のカードで生成される可能性のあるキャッシュバック。マイナス面として、航空会社やホテルは、特定のフライトやホテルのマイルやポイントで価格を上げることがあり、報酬の価値が低くなります。

3つ目のタイプのクレジットカード特典は、クレジットカード会社が直接発行したポイントで構成されており、さまざまな用途に利用できます。たとえば、クレジットカードのユーザーは、Chase Ultimate Rewards、American Express Membership Rewards、またはCiti ThankYou Rewardsを、これらの各企業が発行したクレジットカードで費用を支払うことで獲得できます。

これらのポイントがユニークなのは、通常、さまざまな用途に利用できることです。たとえば、クレジットカードのユーザーは、明細書のクレジットとしてキャッシュバックを受け取るか、カードプロバイダーを通じて直接(ドルで支払う代わりに)ポイントを使用して旅行を予約するか、旅行ポイント/マイルとして使用するポイントを転送するかを選択できます。さまざまな航空会社やホテルのパートナーと協力しています。

この柔軟性とパートナーの範囲により、これらのポイントは特に価値があります。たとえば、ユナイテッド航空の提携クレジットカードで獲得したマイルは、ユナイテッド航空のフライトの予約に使用できますが、チェイスアルティメットリワードポイントは、ユナイテッドマイルだけでなく、サウスウエスト航空、ジェットブルー航空、ブリティッシュエアウェイズ、他の航空会社、およびハイアット、マリオット、IHGのホテルポイントへ。また、ポイントは段階的に(通常は一度に1,000ポイント)転送できるため、旅行プログラム自体との残高を「補充」するために使用できます。

譲渡可能なポイントは非常に便利ですが、発行会社と提携しているクレジットカードでのみ獲得できます。クレジットカードのご利用で獲得した航空会社のマイルやホテルのポイントとは異なり、これらのポイントは通常、カードを閉じると失効するため、個人はカードをキャンセルする前に必ずポイントを使用する必要があります(個人がこれらのポイントを獲得する別のカードを持っている場合を除く)。

獲得できるクレジットカードの報酬にはさまざまな種類があるのと同様に、通常のクレジットカードの使用を通じてそれらの報酬を獲得する方法もたくさんあります。最も単純な報酬獲得構造は、支出カテゴリに関係なく、支出された1ドルごとに固定の利益を提供します。たとえば、シティダブルキャッシュカードは、すべての購入に対して2%のキャッシュバックを提供します。シンプルさを重視し、キャッシュバックを優先し、特定のトランザクションにどのカードを使用するかを考えたくないクライアントにとって、このスタイルは魅力的です。

より一般的な構造では、使用した1ドルごとに基本額の報酬が提供され、特定のカテゴリで獲得した追加のポイントは、年間を通じて固定されたままになります。たとえば、Chase Sapphire Preferredカードは、レストランでの1ドルあたり3つのUltimate Rewardsポイント、旅行での2ポイント、その他すべての購入で1ポイントを提供します。カテゴリはカードによって異なりますが、人気のあるオプションには、ガス、食料品、旅行、レストランなどがあります。これらのカテゴリの1つ以上に多額のお金を費やしているクライアントにとって、この構造のカードは価値があります。

3番目の収益構造では、使用した1ドルごとに基本額の報酬が提供され、特定のカテゴリでの購入に対しては、年間を通じてローテーションする追加のキャッシュバックまたはボーナスポイントが提供されます。たとえば、Discover Itカードは、四半期ごとに特定のカテゴリでの購入で最大$ 1,500の5%のキャッシュバックを提供し、他のすべての購入で1%のキャッシュバックを提供します。ある四半期のカテゴリは食料品店である可能性があり、次の四半期はガソリンスタンドでの購入に対して5%の還元を提供する可能性があります。各四半期でこれらのボーナスカテゴリを利用すると、固定返品カードへの支出に比べてより良い報酬につながる可能性がありますが、ユーザーは特定の四半期にどのカテゴリがボーナス報酬を獲得するかを覚えておく必要があります。

消費者は年間を通じてカードに継続的に支出することで大きな報酬を獲得できますが、報酬を獲得する最も速い方法は、新しいカードにサインアップすることによるボーナスです。一部のカードは、単にサインアップするためのボーナスを提供しますが、最高のボーナスは通常、特定の期間にカードに最小限の支出を必要とします。

たとえば、航空会社の提携クレジットカードは、口座開設後の最初の3か月間にカードに3,000ドルを費やすと、50,000マイレージマイルを提供し、カードでのすべての購入に対して1マイルを提供する場合があります。 3か月でカードを使って$ 3,000を使うことに成功した人は、3,000マイル($ 3,000を使うことで獲得)+ 50,000マイル(紹介ボーナスとして)=合計53,000マイルを獲得できます。ボーナスがなければ、カード所有者は同じポイント数を獲得するためにカードに53,000ドルを費やす必要があります!

クレジットカードのサインアップボーナスの有利な性質のために、個人は1年の間に多くのカードにサインアップしたくなるかもしれません。これは可能ですが、クレジットカード会社は、個人が会社で持つことができるカードの数と、サインアップボーナスを受け取ることができる頻度に制限を課しています。これらの制限はカード発行者によって異なり、時間の経過とともに変化します。たとえば、Chaseは通常、申請者が過去24か月間に発行者から5枚以上のクレジットカードを開いた場合(「5/24ルール」と呼ばれます)、カードの申請を承認しませんが、Citiはユーザーがサインを獲得することを制限します-同じカードを開いたり閉じたりしてから24か月以内にボーナスを増やします。

別の考慮事項は、特に大規模なローン(住宅ローンや自動車ローンなど)を申請する準備をしているクライアントに関連するもので、個人のクレジットスコアの計算に新しいクレジットアカウントを開設することの影響です。新しいクレジットカード口座を開設することは、自分のクレジットスコアにプラスの貢献をすることができますが(たとえば、利用可能なクレジットの合計を増やし、クレジット利用率を下げることによって)、クレジット申請は通常、個人のクレジットレポートに対する「難しい」問い合わせをもたらし、マイナスになる可能性があります。影響スコア。

新しいアカウントは、個人のクレジットアカウントの平均年齢と、最近開設されたアカウントの年齢を下げることもできます。これらは、個人のクレジットスコアに影響を与える他の要因です。最終的に、クレジットカードを申請することの正味の影響は個人によって異なる可能性があります。つまり、サインアップボーナスに関心のあるクライアントは、一度に1つの新しいアカウントのみを開設して、各アカウントがどのように影響するかを確認することから始めるのが賢明かもしれません。追加のカードを申請する前のクレジットスコア。

重要なのは、クレジットカードの報酬は儲かる可能性がある一方で、残りの残高に対する利息が(すべてではないにしても)大幅に無効になる可能性があるため、アドバイザーは月末に残高を全額返済するようにアドバイスすることで、個人が支出を管理できるようにすることができます。サインアップボーナスのメリットについて。

複数のカードにサインアップする個人は、さまざまな支払い期日にも注意する必要があります。支払いが遅れると、利息やペナルティが発生するだけでなく、個人の信用報告書にマイナスのマークが付けられるためです。

通常の継続的な支出で大きな報酬を獲得できますが、1つのクレジットカード登録ボーナスは数千ドル相当の旅行に相当するため、実質的な利益を集める最も速い方法の1つはクレジットカード登録ボーナスです。しかし、利用可能なクレジットカードの報酬の範囲が広い場合、アドバイザーはクライアントが収益の可能性を最大化するための戦略を立てるのをどのように支援できますか?

結局のところ、毎年数千ドル、あるいはヨーロッパやハワイへの無料旅行を稼ぐのを手伝ってくれるアドバイザーと一緒に仕事をしたくないクライアントは誰でしょう?クリックしてツイート

クレジットカード会社は、カードのマーケティングに積極的であることがよくあります(郵便物を見たり、空港を歩いたりする人なら誰でも証明できます)。これらのオファーの中には魅力的なサインアップボーナスが付いているものもありますが、最高のものは通常オンラインで見つかり、限られた時間しか利用できないことがよくあります。

旅行ブログFrequentMilerは、幅広いクレジットカード発行会社で現在利用可能な最高のクレジットカードサインアップオファーの最新リストを保持しています。これは、クライアントへの推奨事項を探しているアドバイザーや、クレジットカード会社。たとえば、Frequent Milerは、現在のトップクレジットカードのサインアップオファーは初年度に1,500ドル以上の価値があり、他のいくつかのカードにも1,000ドル以上のボーナスがあると見積もっています!

クレジットカードのサインアップボーナスは、一般の人々が利用できる個人用カードだけでなく、事業主に限定された「ビジネス」クレジットカードにも提供されます。これらの名刺は、個人の名刺に匹敵する、またはそれを超えるボーナスを提供できるため、ビジネスオーナーであるクライアント(またはアドバイザー自身!)のファイナンシャルアドバイザーは、両方のタイプのカードを検討できます。ビジネスオーナーにとって、クレジットカードのサインアップボーナスは、継続的な費用に対して多額の報酬を獲得するための優れた方法です。

クレジットカードのサインアップボーナスのサイズは大きく異なる可能性があるため、ボーナスのサイズだけでなく、報酬が個人に適しているかどうかも考慮することが重要です。たとえば、個人がさまざまな旅行ロイヤルティプログラムに移行したり、キャッシュバックボーナスに使用したりできる50,000ポイントのボーナスは、個人がフライトの特典を利用する予定がない場合、60,000マイレージマイルよりも価値があります。 。

サインアップボーナスを比較する場合、「ポイントあたりのセント」フレームワークを使用すると便利な場合があります。これにより、個人はさまざまなタイプのポイントまたはマイルから受け取ると期待すべき価値を比較できます。たとえば、個人が50,000ホテルポイントのサインアップボーナスを受け取り、それらのポイントを750ドルのホテル滞在に交換した場合、750ドル÷50,000ポイント=交換したポイントあたり1.5セントの価値を受け取ります。

特定の航空会社またはホテルのロイヤルティプログラムで個人が受け取るポイントあたりのセントは、特定の会社および利用した特典の種類によって異なります。特定の航空会社またはホテルの2つの特典交換がまったく同じというわけではありませんが、Frequent Milerブログでは、これらのプログラムを通じて個人が旅行の特典交換から受け取ると合理的に期待できるポイントあたりのセント値を見積もっています。

上記の例では、ヒルトンボーナスはより多くのポイントの価値がありましたが、ジェリーはユナイテッドマイルからより多くの価値を得る可能性があります。多くの場合、最高の1ポイントあたりのセント値は、プレミアムクラスの旅行の償還から得られます。これは、非常に高い現金コストと1ポイントあたりのセント値を持つ可能性があります。

報酬ポイントの相対的な価値を評価することは、ポイントがどのように引き換えられるかにも依存する可能性があります。次の例では、ビジネスクラスの旅行はエコノミークラスの旅行の2倍のポイントあたりのセントを提供します。

最終的に、個人にとって最良の償還オファーは、彼らの独自の好みに帰着することができます。すべてのフィナンシャルプランニングクライアントに単一の「正しい」選択肢がないのと同じように、すべての人に「正しい」マイルまたはポイントの交換の選択肢はありません!

旅行のためにクレジットカードの報酬を集めるクライアントは、それらを引き換えるいくつかの方法があります。譲渡可能なポイント(Chase UltimateRewardsやAmericanExpress Membership Rewardsなど)は、柔軟性があるため、通常、最大の価値を提供します。これらは、クレジットカード会社の旅行ポータルから直接旅行を予約するために使用できます。また、特に個人がすでにマイルまたはポイントを獲得している場合(たとえば、出張から)、他の航空会社やホテルの特典プログラムに転送する場合にも非常に役立ちます。特定のフライトまたはホテルでの滞在には、さらに多くのことが必要です。

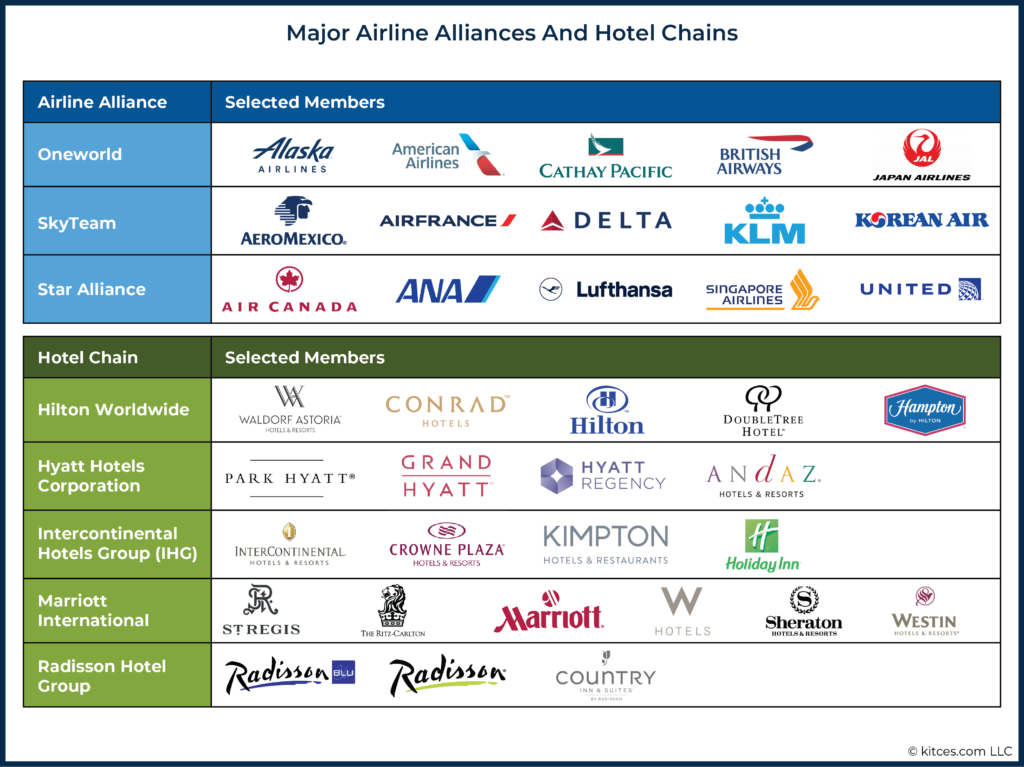

マイレージサービスとホテルポイントは、特定の航空会社またはホテルに属するロイヤルティプログラムと提携しています(例:アメリカンAAdvantageマイルまたはIHGリワードクラブポイント)。航空会社のマイルとホテルのポイントは譲渡可能なポイントよりも柔軟性がありませんが、償還にはある程度の柔軟性があります。ほとんどの主要な航空会社はアライアンスの一部です(例:スターアライアンスと 1つ ワールドアライアンス)。これにより、個人はアライアンスに参加している企業全体の航空会社でマイルを獲得および交換できます。

たとえば、デルタスカイマイルは、デルタ航空のフライトだけでなく、エールフランスや大韓航空などの他のスカイチームアライアンスパートナーでも利用できます。他の航空会社のフライトにマイルを使用できるため、特典ポイントを使用してフライトを予約する場合、特に国際線の場合、より多くのオプションが提供されます。

ホテルポイントを使用するための同様の提携はありませんが、これらのポイントは、ホテルチェーンのブランドポートフォリオ全体での償還に柔軟性を提供します。たとえば、マリオットボンボイポイントは、マリオットホテルだけでなく、リッツカールトン、Wホテル、ウェスティン、コートヤードホテルなどでも獲得して使用できます。

クレジットカードのオファーの最も価値のある要素は通常、サインアップボーナス(ポイント、マイル、または現金で構成できます)ですが、多くのカードには、比較時に評価できる追加の特典(および費用)も付属しています。

航空会社やホテルと提携しているカードの中には、その会社に関連する特典を提供しているものがあります。たとえば、航空会社が提携しているクレジットカードは、多くの場合、クレジットカード所有者に無料のチェックバッグまたは優先搭乗特典を提供しますが、ホテルは部屋のアップグレードへのアクセスを提供する場合があります。これらの特典は大きく異なる可能性がありますが、それでもそれらを利用できる人にとっては価値があります。

クレジットカードのオファーを評価する際のもう1つの考慮事項は、カードに関連付けられている年会費です。ボーナスや旅行関連の特典が大きいカードの中には年会費が高いものもあるので、計算の際にもこれらを考慮することが重要です。たとえば、年会費が$ 95で50,000ポイントのボーナスを提供するカードは、同じ航空会社またはホテルで年会費が$ 495でボーナスが60,000ポイントのカードよりも価値が高い可能性があります。同時に、年会費が高いカードには、年会費の費用を負担できるクレジットが付いていることがよくあります。たとえば、American Express Platinum Cardの年会費は695ドルですが、航空会社の手数料は200ドル、Uberの現金は200ドル、特定のホテルは200ドル、特定のデジタルエンターテインメントプロバイダーは240ドルです。リベート。頻繁に旅行するカード所有者の場合、これらの特典は詳細 クレジットカードの年会費を補うよりも!

年会費のあるカードは、初年度以降は保管する価値がないかもしれませんが、一部のクレジットカード会社は、アカウントの閉鎖を求める人に保持ボーナスを提供する場合があるため、毎年カード会社に電話して何が利用できるかを確認する価値があります。 。

ただし、クレジットカードを閉鎖すると、利用可能なクレジットの合計額またはクレジットアカウントの平均年齢(アカウントの古さによって異なります)が減少するため、個人のクレジットスコアに影響を与える可能性があります。したがって、ローンを申請する直前にクレジットカードを閉じるのは賢明ではないかもしれません。

最後に、カードを申請する人は、サインアップボーナスが課税対象になるかどうかも検討する必要があります。 IRSはこの問題について明確なガイダンスを提供していませんが、クレジットカードでお金を使うために受け取ったポイント(サインアップボーナスや通常の支出に対する報酬として受け取ったポイントを含む)は、通常、購入に対する非課税の「リベート」として扱われます。 しないサインアップボーナス中に作成されました カードへの支出が必要な場合は、課税所得として扱うことができます。クレジットカード会社は通常、課税対象のボーナスについてカード所有者に1099-MISCフォームを発行します。

個人はクレジットカードの報酬から大きな価値を得ることができますが、報酬を最大化するための現実的な戦略を作成するには時間がかかる場合があります。報酬の状況に精通しているファイナンシャルアドバイザーは、新しいクレジットカードを申請するかどうか、および継続的な支出に使用するクレジットカードを決定する際にクライアントをサポートするのに適した立場にあります。

クライアントが年間数千ドルの価値を得る可能性があるため、クレジットカードの報酬戦略を作成することは、アドバイザーがクライアントに継続的な価値を示すのに役立つ方法です。

キャッシュフローの議論は、適切なクレジットカードの報酬プログラムをブローチする良い機会になる可能性があります。アドバイザーは何だけでなく話し合うことができます クライアントは自分のお金で購入しているだけでなく、どのように 彼らはそうしています。これにより、クライアントがクレジットカードに合計で費やす金額、最も多くの費用を費やす費用のカテゴリ(食料品、ガスなど)、大規模な計画を立てているかどうかなど、賢明な報酬戦略を立てるのに役立つ重要な情報を明らかにすることができます。クライアントの戦略に組み込むことができる1回限りの費用。

クライアントの支出習慣を理解することは、アドバイザーがクレジットカードボーナスと継続的な支出のためのさまざまなオプションを作成するのに役立ちます。たとえば、クレジットカードで月額$ 10,000を使うクライアントは、月額$ 1,000しか使わないクライアントよりも、サインアップボーナスの支出要件を満たす能力が高くなります。

クライアントが最も多くのお金を費やしているカテゴリーを理解することは、アドバイザーがそれらの分野での支出を最大化する適切なクレジットカードを推奨するのにも役立ちます。たとえば、旅行に年間20,000ドルを費やすクライアントは、旅費に1ドルあたり複数のポイントを提供するカードに適している可能性がありますが、食料品に年間15,000ドルを費やす大家族のクライアントは、食料品店での支出に対するポイントボーナス。

クライアントが1回限りの多額の費用を期待しているかどうかを確認することも役立ちます。これは、1回の費用で、クレジットカードの申し込みボーナスに必要な全額を賄える可能性があるためです。

たとえば、子供の結婚式の費用を支払うクライアントは、サインアップボーナスを利用して、後で休暇をとることができます。

クライアントの支出パターンを理解することに加えて、特定のクレジットカードの報酬に対する彼らの関心とそれらを使用するための彼らの好みを測定することも重要です。サインアップボーナスを通じてポイントとマイルを貯めるために毎年複数の新しいカードを申請することに興味があるクライアントもいれば、カードを申請することにあまり興味がなく、1枚のカードで報酬を獲得することを好むクライアントもいます。どちらのオプションもクライアントにとって有益ですが、プロセスに慣れていることが重要です。

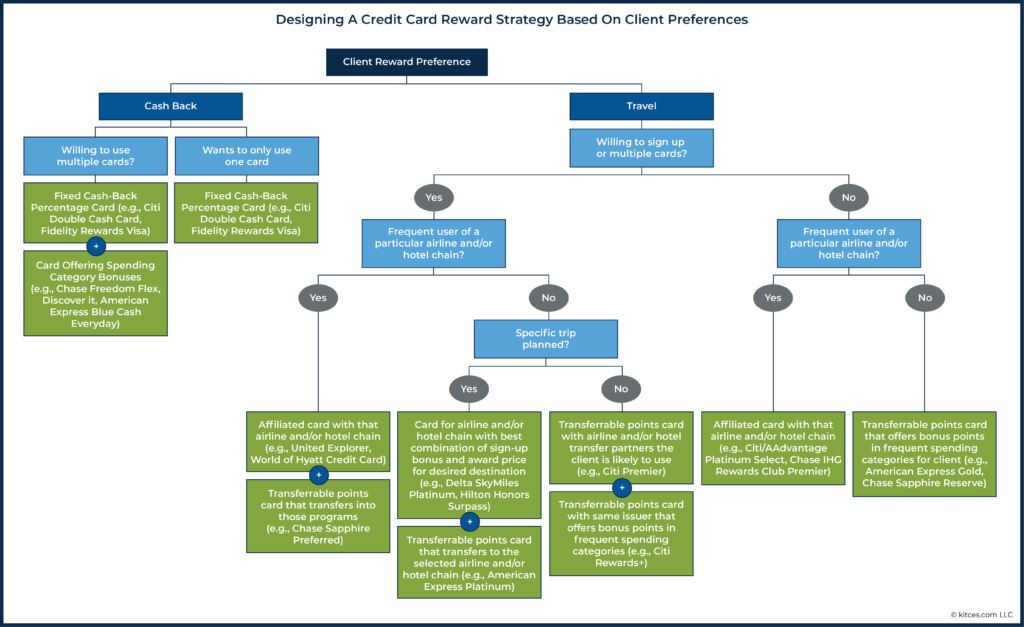

旅行があまりなく、複数のクレジットカードを管理したくないクライアントは、ポイントベースのリワードプログラムとは対照的に、キャッシュバックリワードの柔軟性と利便性の恩恵を受けることができます。

旅行をし、特定の年に複数のクレジットカードにサインアップすることをいとわないクライアントは、譲渡可能なポイントを提供するクレジットカードだけでなく、旅行に定期的に使用する航空会社やホテルと提携しているクレジットカードから大きな価値を得ることができます。

もちろん、クレジットカードの特典の獲得と利用に関しては、クライアントは幅広い好みを持っている可能性があります。以下のフローチャートは、アドバイザーがクライアントの好みに応じてさまざまなクレジットカードの報酬スタイルを処理して、最適な戦略を決定し、クライアントに役立つクレジットカードを推奨する方法を示しています。

時間の経過とともにより良いクレジットカードの推奨事項を作成するために、アドバイザーは推奨事項とその実装方法を追跡するシステムを作成できます。たとえば、クライアントの報酬設定(キャッシュバックや旅行など)とおおよそのクレジットカードの支出をCRMファイルに含めると、クライアントが年次総会以外でクレジットカードの推奨を要求した場合に、アドバイザーはすぐに対応できます。

さらに、アドバイザーは、クライアントが申請するカードを追跡するファイルを作成して、重複した推奨を行わないようにし、クライアントがクレジットカード会社によって課せられた申請制限に違反しないようにすることができます。

これらの手順を、フリークエントマイラーのベストオファーページの四半期ごとのレビューと組み合わせます クライアントの好みと利用可能なクレジットカードオプションの両方をアドバイザーに理解させるでしょう。

アドバイザーは、クライアントがクレジットカードの特典を獲得できるよう支援するだけでなく、ポイントやマイルを現金や旅行に交換するという全体的な目標をサポートすることもできます。キャッシュバックリワードは最も簡単に利用でき、通常はステートメントクレジットとして適用されます(通常、直接預金や小切手による利用よりも簡単です。これらのオプションも利用できる場合があります)。

カードによっては、キャッシュバックアワードが各ステートメントに自動的に適用されるとは限らないことに注意してください。カード所有者は、ステートメントクレジットとして発行される報酬を要求する必要がある場合があります。アドバイザーは、特定の年に獲得したキャッシュバックの額だけでなく、クライアントに確認することでこのプロセスをサポートできます(これにより、クライアントが最高のカードを持っているかどうかを判断できます 報酬を最大化する)だけでなく、実際に報酬を引き換えることもできます!

旅行にクレジットカードの特典を利用することは、キャッシュバックを受け取るよりも難しいプロセスですが、旅行の特典の仕組みと譲渡可能なポイントが提供する柔軟性を理解していれば、アドバイザーはクライアントが希望する旅行特典を獲得できるようにする上で重要な役割を果たすことができます。

たとえば、一部の譲渡可能なポイントは、Chase Sapphire Reserveカードなど、固定レートでクレジットカード発行者のサイトから直接予約された旅行と引き換えることができます。カード所有者は、Ultimate Rewardsポータルを通じて予約した旅行に対して、1ポイントあたり1.5セントのレートでUltimateRewardsポイントを利用できます。たとえば、カード所有者は20,000ポイント(サインアップボーナスまたは通常の支出で獲得)×0.015セント/ポイント=300ドルのフライト費用と引き換えることができます。これは、譲渡可能なポイントがどのように優れた柔軟性を提供できるかを示しています。これは、クライアントがそれらを使用して、任意ので利用可能なフライトを予約できるためです。 航空会社、または任意のでの宿泊 ホテル、 マイレージサービスやホテルのロイヤルティプログラムのように、特定の航空連合やホテルチェーンが提供するフライトに限定されるのではありません。

一方、航空会社のフライト特典は、2つの地域間の移動に固定マイルのコストを設定する特典チャートによって決定されるか、需要に基づいて動的に決定されます。つまり、航空会社やホテルが特典チャートや料金を変更すると(たとえば、特定のフライトやホテルでの滞在にさらにマイルが必要になる場合)、特定の会社のマイルやポイントの価値が下がる可能性があるため、通常、これらの旅行特典を獲得することをお勧めします将来、不特定の旅行のために隠し場所を作るのではなく、特定の用途を念頭に置いてください(これにより、現在よりも多くのポイントがかかる可能性があります)。

ホテルチェーンは、ホテルをさまざまな報酬償還カテゴリに分類する報酬チャートも公開しています。たとえば、ハイアットのチャートには、ホテルの8つのカテゴリがあり、カテゴリ1のホテルでの標準的な夜の5,000ポイント(通常、ハイアットの最も安価なホテルをドルで含む)からカテゴリ8のホテルでの1泊あたり40,000ポイント(ハイアットの最も高価なホテルのいくつか)。一部のクライアントは、より低コストのホテルで数泊ポイントを交換することを好むかもしれませんが、他のクライアントは、贅沢な交換を贅沢にしたいと思うかもしれません。

アドバイザーは、最初にクライアントの旅行計画を理解し、およそ何マイルやポイントがかかるかを調査することで、マイルやポイントを使用して旅行を予約する際にクライアントをサポートできます(会社の特典チャートを使用するか、航空会社やホテルのWebサイトで旅行の価格を設定します) 、そして旅行を予約するのに十分な報酬を獲得できるクレジットカード戦略を提案します。

特典の利用可能性は変更される可能性があることに注意することが重要です。そのため、クライアントが事前に十分な計画を立て、旅行の日付に柔軟に対応できる場合に役立ちます。航空会社またはホテルのウェブサイトで特典旅行を検索して予約するプロセスを望まないクライアントのために、多くの特典予約サービスを利用できます。これらは、空席状況を見つけるのが難しい場合があるプレミアムクラスのフライトを予約する場合に特に便利です。

最終的に重要な点は、クライアントがクレジットカードの報酬を最大化しないことでお金(または旅行の機会)をテーブルに残すことができ、報酬を活用するのを支援するアドバイザーがクライアントに継続的な価値を示すことができるということです。

クライアントミーティング中のキャッシュフローの議論は、クライアントの潜在的なクレジットカードの支出と報酬の好みを測定するための出発点として役立ちます。アドバイザーは、クライアントの関心に基づいて、サインアップボーナスや継続的な支出に適したクレジットカードを推奨したり、特典の引き換えプロセスをサポートしたりすることもできます。

年間数千ドル相当の現金または旅行の報酬を獲得できる可能性があるため、ファイナンシャルプランニングの議論にクレジットカードの報酬を組み込むことは、クライアントの忠誠心の主要な推進力になる可能性があります。