今年の初め、2020年3月、議会はコロナウイルス支援経済安全保障(CARES)法を可決しました。この法律は、個人、企業、医療機関、州および地方自治体が短期的なキャッシュフローのニーズを満たすのを支援するための資金を提供しました。 CARES法の1つの規定は、中小企業庁によって保証された合計6,490億ドルの潜在的に許されるローンを承認し、中小企業の所有者が従業員を維持し、減額を軽減できるようにする給与保護プログラム(PPP)でした。

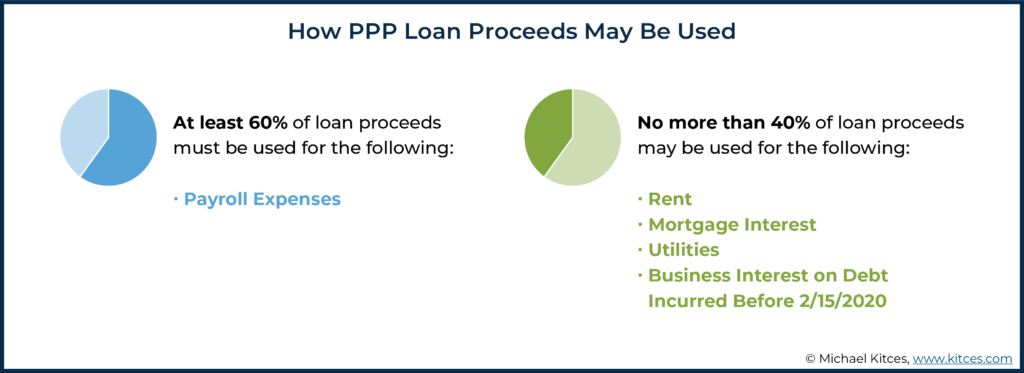

PPPローンが許されるためには、受け取った資金は事前に定義された一連の適格経費に使われなければなりません。許されたPPPローンの金額の少なくとも60%は、給与費用に使用されている必要があります(これには、事業主に適用される特定の制限がありますが、給与と賃金だけでなく、休暇、家族、医療休暇も含まれます);グループの健康保険、退職金、州および地方税)、および2020年2月15日より前に発生した家賃、住宅ローンの利子、公益事業、および事業の利子の残りの資金(40%以下)。

いくつかの許しの制限は、事業主自身の給与費用に適用され、グループの健康保険、退職給付、および/または彼ら自身の雇用に起因する州税および地方税の支払額に影響を与える可能性があります。さらに、ローンの許容額は、ローンの「対象期間」中に支払われた、または発生した費用にのみ適用されます。

ローンが2020年6月5日以降に資金提供された場合、対象期間はローンが資金提供された日から24週間です。 2020年6月5日より前に資金が提供されたローンの場合、借り手は24週間または8週間の対象期間を選択する裁量権を持っています。隔週(またはそれ以上の頻度)で給与を実行する事業主は、PPP資金を受け取った後(日付の代わりに)から始まる給与期間の初日から始まる「代替給与対象期間」を使用するオプションがあります。 PPP資金を受け取ったとき)、これにより、PPPローンの許しの資格を得るためにより多くの給与費用がかかる可能性があります。

PPPローンは、事業主が従業員を維持し、経済的困難の時期に賃金の引き下げを緩和するのを支援することを目的としていました。したがって、特定のローン(つまり、50,000ドルを超えるローン)の免除対象となる金額は、雇用主のフルタイム換算(FTE)の従業員数が任意の金額だけ減らされた場合、または高額の報酬を受けていない従業員の報酬があった場合に減少する可能性があります(つまり、年俸が10万ドル未満の人は、25%以上削減されます(ただし、議会は、従業員の再雇用や賃金の回復に努めた借り手に対して、例外を通じてある程度の柔軟性を提供しました)。

FTE従業員の人数の変更が、適格なPPPローンの免除額に影響を与えるかどうかを判断するには、雇用主は、対象期間中の平均週次FTEを、2019年2月15日から6月30日または1月1日の期間中の平均週次FTEと比較する必要があります。 – 2020年2月29日(雇用者はFTE数の少ない期間を選択できます)。ここで、1人のFTEは、それらの時間に貢献する個人に関係なく、週40時間の労働時間に相当します(ただし、1人の労働者で構成することはできません)。週に40時間以上働いている場合は、週に1人以上のFTE)。 FTEが下がると、それに比例してPPPローンの免除額も下がります。たとえば、FTEが20%低下すると、適格なローンの免除が20%低下します。あるいは、より好ましい結果が得られる場合は、雇用主は「セーフハーバー」FTE計算を使用できます。セーフハーバー方式では、週に40時間以上働く従業員を1 FTEとしてカウントし、週に40時間未満働く従業員を0.5FTEとしてカウントします。一方、(以前の)給与が$ 100,000未満の労働者の報酬を25%以上削減すると、PPPローンの許容額が1ドル単位で削減されます(削減額が25%を超える場合)。しきい値)。

結局のところ、重要な点は、PPPローンを利用する中小企業経営者のクライアントが許しの対象となる金額を最大化できるように、アドバイザーがさまざまな考慮事項を持っていることです。具体的には、借り手が適格となる可能性のある特定の対象期間を選択すると、許しの対象となる費用の構成に大きな影響を与える可能性があります。 FTEの計算方法、FTEの低下が発生したかどうかを判断するために使用されるFTE比較期間、および(高額補償されていない)従業員の賃金の変化も、適格な許し額が減額されるかどうかに影響を与える可能性があります。また、アドバイザーは、 行うクライアントを必ず準備する必要があります。 許された金額に関連する潜在的な納税義務を検討することにより、PPPローンの許しを受け取ります!

Jeffrey Levine、CPA / PFS、CFP、AIF、CWS、MSAは、ファイナンシャルプランニングの専門家向けの主要なオンラインリソースであるKitces.comのリードファイナンシャルプランニングオタクであり、バッキンガムウェルスパートナーのチーフプランニングオフィサーも務めています。 2020年、ジェフリーは、不確実な時期に注目すべき上位25の声の1つとして、Investment AdvisorMagazineのIA25に選ばれました。また、2020年には、ジェフリーはファイナンシャルアドバイザーマガジンから若手アドバイザーに選ばれました。ジェフリーは、「個人の財務計画サービスにおける模範的な専門的業績」に対してAICPA財務計画部門から授与されたスタンディングオベーション賞を受賞しています。彼はまた、InvestmentNewsによって2017年の40 Under 40のクラスに選ばれました。これは、「業績、ファイナンシャルアドバイス業界への貢献、リーダーシップ、そして将来への約束」を表彰するものです。 Jeffreyは、SavvyIRAPlanning®の作成者およびプログラムリーダーであり、SavvyTaxPlanning®の共同作成者および共同プログラムリーダーであり、どちらもHorsesmouth、LLCを通じて提供されています。彼はForbes.comや数多くの業界出版物に定期的に寄稿しており、彼の洞察を得るためにジャーナリストから一般的に求められています。 Twitterの@CPAPlannerでJeffをフォローできます。

ここでジェフの記事をもっと読む。

2020年1月22日、米国疾病予防管理センター(CDC)は、米国で検査室で確認されたCOVID-19の最初の症例の通知を受け取りました。その後の数日、数週間、数か月間、ウイルスは全米に広がり続け、健康危機につながり、これまでに25万人近くのアメリカ人の命が失われました。

残念ながら、これは、米国の歴史の中で最悪のパンデミックの1つがアメリカ人にどのように影響を与えたかについての物語を語り始めただけです。悲劇的な人命の損失に加えて、COVID-19パンデミックは米国経済にも大混乱をもたらしました。 2020年4月だけで2,000万人以上のアメリカ人が失業手当を申請したため、季節調整済みの失業率はほぼ一晩で4%未満から15%近くに上昇しました。

その2000万の数字は信じられないほどですが、それはさらに悪いことだったかもしれません。特に、2020年3月27日、2020年のコロナウイルス支援経済安全保障(CARES)法がトランプ大統領によって法制化されました。 CARES法は、2兆ドルを超える救済パッケージであり、給与保護プログラム(PPP)への3,490億ドルの割り当て(最終的には給与保護プログラムとヘルスケア強化法によって合計6,590億ドルに増加)が含まれていました。中小企業庁によって完全に保証される、苦労している中小企業のための新しいタイプのローン。

これらのPPPローンは、多くの中小企業の所有者がCOVID-19の大流行の始まりを乗り切るだけでなく、従業員の仕事を維持するのに役立ちました。ローンの引受は最小限で、金利はわずか1%、満期は2年から5年です(2020年6月5日以降に融資されたローンの満期は5年ですが、2020年6月5日より前に融資されたローンです。 、借り手と貸し手が延長について相互に合意しない限り、2年の満期があります。

しかし、ローンの条件は魅力的でしたが、一番上にあるのは、ビジネスオーナーにとって、ローンを組むのに十分な誘惑を与えることを目的とした大きなメリットです。 そもそも–間違いなく、ローンの一部(または潜在的にすべて)を許された持つ能力でした。 、代わりにローンを「無料」の助成金に効果的に変えるでしょう。

ただし、PPPローンの許しは自動的ではありません。代わりに、多くの場合、ローンを受け取ってから数か月後であっても、事業主が現在行う選択と決定は、ローンのどれだけが許されるかという点で重要な役割を果たすことができます。したがって、アドバイザーは、中小企業の経営者がプロセスをガイドできるように、PPPローンの免除ルールを理解している必要があります。

PPPは、国中に信じられないほど大量の中小企業が存在することを考えると、これは小さな偉業ではありません。そうするために、PPPは銀行、信用組合、およびその他の承認された貸し手がローンを引き受けて処理することに依存しました。ビジネスの借り手)。そのために、4月の初めから2020年8月8日のプログラムの終了まで(少なくとも新しいPPPローンを発行する目的で)、約5,460の異なる貸し手がなんと5,212,128のローンを促進しました!

信じられないことに、CARES法からの最初のPPP資金(3490億ドル)は、法が成立してから3週間も経たない2020年4月16日にSBAがPPP申請の受け付けを停止したため、わずか数週間で終了しました。プログラムにさらに3,100億ドルを追加した、第2ラウンドの資金調達は、Paycheck ProtectionProgramおよびHealthCare Enhancement Actの一環として、2020年4月24日に利用可能になりました。

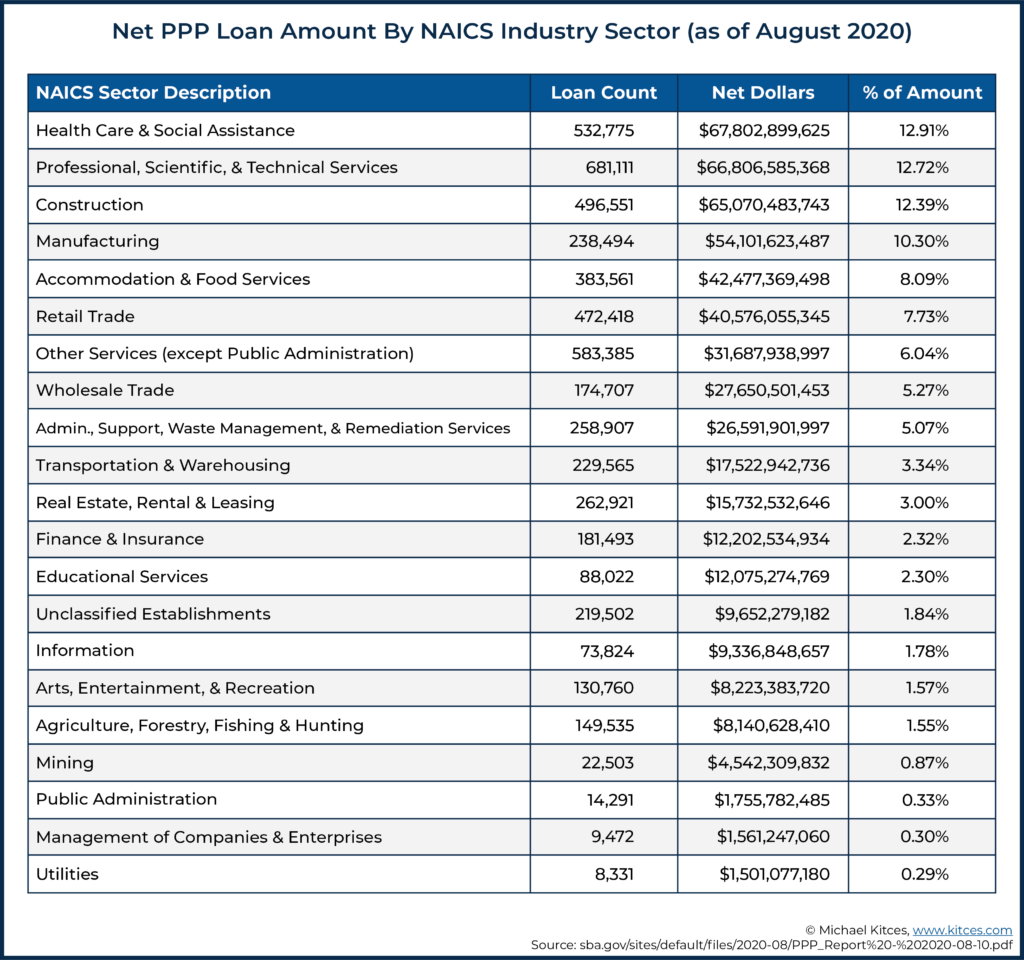

最終的に、追加の資金は十分すぎることが証明されました。 2020年8月8日のプログラム終了日現在、PPPプログラム(最終的には349ドル+ 310ドルのうち1,340億ドル)を通じて、ほぼすべての種類のビジネス(下のグラフを参照)に対して約5,250億ドルの融資が承認されています。プログラムに割り当てられていた6,590億ドルは、未使用になりました。

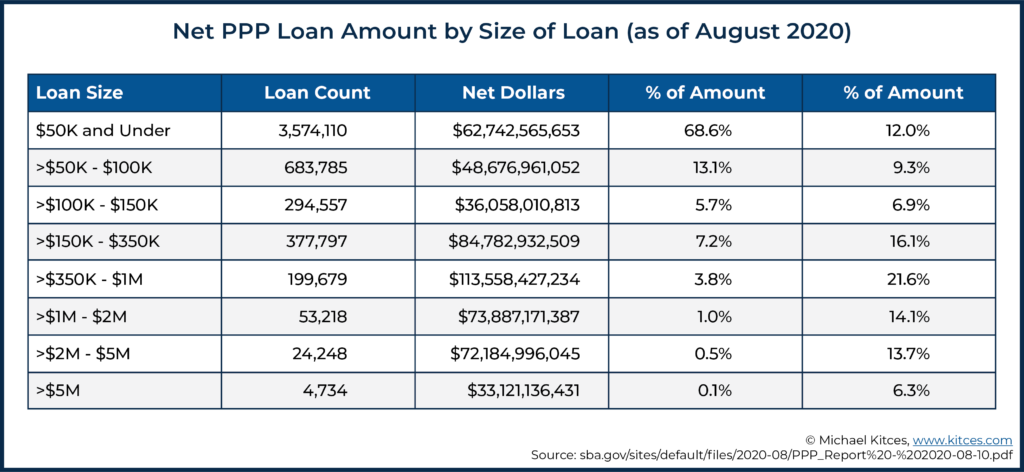

PPPの下で発行されたローンの大部分は比較的少なかった。実際、下のグラフが示すように、発行された約520万件のローンのうち、70%近くが50,000ドル以下のローンでした。ただし、その普及率にもかかわらず、そのようなローンは発行されたすべてのローンの総額の12%しか占めていなかったことは注目に値します(大量の非常に小さなローンはまだ比較的少量にすぎないため)。対照的に、500万ドルから1000万ドル(PPPで利用可能な最大額)のローンは、発行されたすべてのローンのわずか0.1%でしたが、すべてのPPPファンドの6.3%を占めました。

企業が2つの要件を満たしていれば、PPPローンを利用できました。まず、「中小企業」と見なす必要がありました。これは、一般に従業員が500人未満の企業として定義されていました(NAICSコードがより高い従業員規模の基準を提供する業界の特定の企業が適格でした)。第二に、企業は、融資要求が「必要」であるという誠実な証明書を作成する必要がありました。 COVID-19によって引き起こされた現在の経済状況の不確実性のため。」

ビジネスがこれらの2つの条件を満たす場合、平均的な「適格な月給」コストの2.5倍、つまり1,000万ドルのいずれか少ない方に相当するPPPローンを受け取る資格がありました。

対象となる月給の費用には、従業員の給与と賃金、および単独の所有者とパートナーの利益(それぞれが考慮される可能性のある給与/賃金/収入の最大年間10万ドルの対象となります)、および従業員のグループの健康手当、退職金、州税および地方税。

ビジネスの平均月額給与を決定する目的で、企業は通常、2019年の平均月額給与を使用しました。ただし、季節限定のビジネスでは、2019年2月15日から2019年6月30日まで、または任意の12週間の平均月額給与を使用できました。 2019年5月1日から2019年9月15日までの期間。一方、新規事業(すなわち、2019年にまだ操業していないためにそのような過去の給与数を持っていなかった事業)は、平均を使用することができました2020年1月1日から2020年2月29日までの毎月の給与。

多くの中小企業の所有者にとって、給与保護プログラムは、従業員の人員や報酬をこれ以上削減したり、場合によっては事業を完全に閉鎖したりすることを妨げるライフラインでした。しかし、PPPローンは事業主に切望されていた流動性を提供しましたが、いくつかの紐が付いていました。

より具体的には、CARES法はPPP収入の使用を制限し、収入の少なくとも60%を給与費用に使用し、残りの収入(40%以下)を家賃、住宅ローンの利子、 2020年2月15日より前に発生した債務に対する公益事業およびその他の事業利息。

前述のように、PPPローンは、1%の金利と2年または5年の満期で発行されました。苦労しているビジネスにとって、それらはかなり有利な条件です。なんてこった、 ビジネス、それらはかなり有利な条件です!

しかし、一部の企業はPPPローンを返済するつもりですが(またはすでに返済しています)、PPPローンを求めた事業主の圧倒的多数は、可能な限り多くのローンを許すことを意図してそうしました。

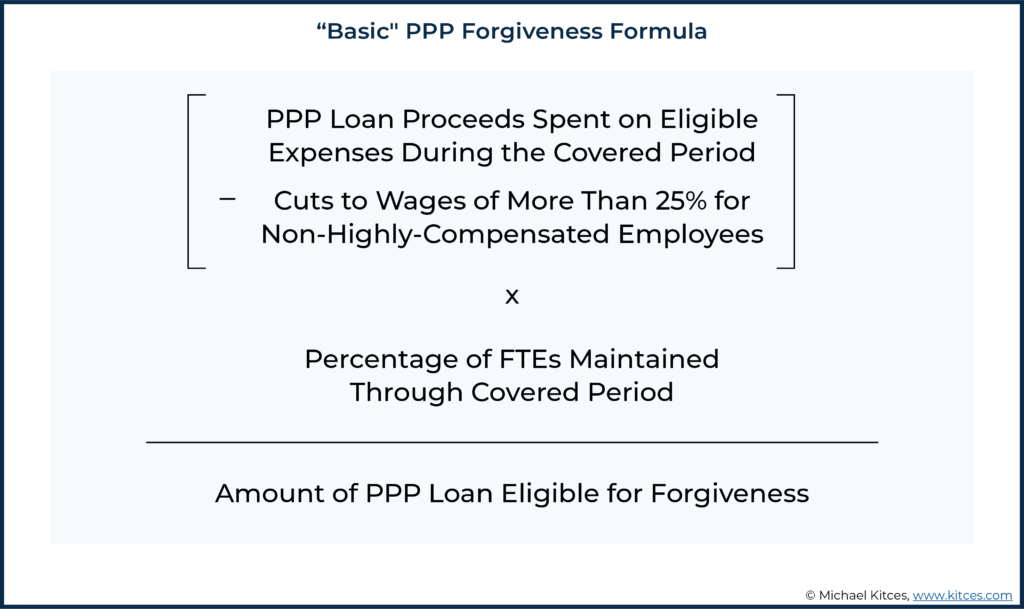

下の図に示すように、表面的には、PPPローンのどれだけが許されるかを決定するための式はかなり簡単です。ただし、多くの規則や規制と同様に、「悪魔は詳細に宿る」ため、報告対象期間、請求対象の費用、適用される賃金削減など、計算に必要な情報を決定するためにいくつかの手間がかかる場合があります。維持されているFTEの数。

PPPローンの対象期間は、許しの対象となる費用が「発生」する期間、または「支払い」が行われる期間であり(これについては後で詳しく説明します)、許しの計算にカウントできます。

2020年6月5日以降に資金提供されたローンの場合、対象期間は、ローン収益の受領後24週間です(つまり、受領後24週間で適格な費用に「使用」されている/使用されている必要があります)。 、許しの資格を得るために)。対照的に、2020年6月5日より前に資金が提供されたローンは、当初、対象期間が8週間しかありませんでしたが、その後、借り手にどちらかを選択する裁量を与えるように修正されました。 8週間または24週間。

ただし、幸いなことに、圧倒的多数のPPPローンは、2020年6月5日より前に資金が提供されたため、圧倒的多数の借り手は、8週間またはより長い24週間(必要な場合)の対象期間を柔軟に選択できます。

標準の「対象期間」に加えて、SBAおよび財務省の規則では、雇用主が「代替給与対象期間」を使用するオプションも提供されていました。代替給与対象期間は、大まかに言えば、まさにそのように聞こえます。 別の のみの一部の事業主が選出できる対象期間 給与経費に適用されます(その他の経費は引き続き「通常の」対象期間の対象となります)。

代替給与対象期間は、次のの開始の初日から始まります。 PPPが資金提供された後(借り手がPPP資金を受け取ったときではなく)、8週間または24週間(事業主が「通常の」対象に使用することを選択した/使用する必要があったのと同じ期間)実行される給与期間期間)。

ただし、すべてではないことに注意してください。 企業はこの追加の対象期間を利用できます。むしろ、そうするために、企業は隔週(またはより頻繁に)ベースで給与を実行する必要があります。

代替給与対象期間(適格な場合)を使用する主な利点は、より多くの給与コストを許しにカウントできるようにすることです。多くの企業が実際に 給与期間の終了後のある時点で従業員に支払います。代替対象給与期間を使用すると、その企業は、代替対象給与期間に含まれる以前の給与スケジュールのコストの合計額を取得できます。

代替の対象給与期間を使用すると、2つの別々の対象期間を追跡する必要があるという複雑さが増します(のみ 給与費用は代替対象給与期間に適用されます–他のすべての費用に使用されるPPP資金は、標準の対象期間で追跡する必要があります)が、一部の企業では、許しの計算に含めることができる追加の柔軟性と追加の給与費用により、それだけの価値のある複雑さを追加しました。

ただし、「通常の」対象期間中に給与コストに十分な費用をかけて最大限の許しを得ることができる他の企業の場合、代替対象給与期間の選択は不必要な複雑さを追加するため、使用しないでください。

代替対象給与期間は、24週間の対象期間が使用されるシナリオでは使用されない可能性があります。そのような対象期間は、それ自体で、ほとんどの企業が最大の許しを達成するために給与コストに十分以上を費やすことを可能にするはずです(ただし、以下でさらに説明するように、許しの減少を避けるために、雇用者はより長い期間人員と給与を維持する必要があります。

CARES法のセクション1106(b)は、許される可能性のあるPPPローンの金額を決定する際に考慮される事業の費用について説明しています。具体的には、セクション1106(b)は次のように述べています。

特に、SBAと財務省によって提供されたその後のガイダンスでは、PPPローンの収益を一般的に使用する方法について採用された規定と同様の、許しの計算のための規定が採用されました。したがって、 許されたPPPローンの収益額の少なくとも60%を給与費用に費やす必要があります 、家賃、住宅ローンの利子、または公共料金に費やされる許される金額を40%に制限します。

もちろん、収益の100%を給与コストに使用するだけの企業にとっては、これは論点ですが、対象期間中に収益を給与コストだけに十分に使用できない借り手にとっては、これが当てはまる可能性が高くなります。ローンの金額は2.5か月、つまり約10週間の給与コストに基づいているため、8週間の対象期間が使用されます。これは、PPPローンの収益額の最小要件です。 給与コストに費やすことが重要になります。

上記の例では、80,000ドルの非給与経費も、80,000ドル÷200,000ドル=発行されたPPPローンの合計の40%に相当します。また、前述のように、40%は、(許されるかどうかにかかわらず)非給与費用に使用できるPPPローンの収益の最大額です。 したがって、残りの$ 200,000 – $ 80,000(給与はすでに使用済み)– $ 80,000(非給与)=$ 40,000のPPP資金は、追加の給与コストに使用する必要があります($ 80,000 + $ 40,000 =$ 120,000、または最小-総PPP資金の60%が必要であり、給与に費やす必要があります) 。

また、PPPローンのどれだけが許されるかを決定する際に、議会が使用することを選択したやや変わった言葉に注意することも重要です。 「以下の費用の合計および 支払いが行われました。」特に、「発生または支払われた」会計方法はありません。通常、費用は、実際にドルが使われた時期を確認する現金主義の会計方法、または費用を作成したアクションが実際に発生した時期を確認する発生主義の会計方法のいずれかを使用してカウントされます。したがって、最初は、ルールがどうなるかは不明でした!事業主はこの2つから選択できるようになりましたか?

結局、SBAと財務省は、本質的に両方を許可するという超事業主に優しい構成を採用しました。 使用する会計方法…同時に!別の言い方をすれば、適格な費用の支払いに使用されるPPP資金は、どちらかである限り、許される可能性があります。 対象期間中に実際に支払われたまたは 対象期間中に発生しました!

この(非常に有利な)経費処理を利用するために、事業主が知っておく必要のある小さな、しかし重大な問題が1つあります。 発生した費用のために 対象期間中、許しの公式にカウントするために、彼らは必須 次の支払予定日/請求日またはそれ以前に支払われる。対象期間中に費用が支払われなかった場合、または発生したがその後の最初の通常の請求日までに支払われなかった場合、費用は ありません。 有料のまたはとしての資格がある 発生した費用。

給与保護プログラムは、主に労働者の雇用を維持するための方法として(または、言うまでもなく、労働者の給与を保護するために)設計されました。したがって、議会によって割り当てられたPPP資金のかなりの部分が直接 「給与」としての労働者。

しかし、「給与」という言葉は「賃金」または「給与」の概念を呼び起こす可能性がありますが、PPPローンの目的での「給与コスト」という用語は明らかに広範です。たとえば、自営業からの純収入を含めることに加えて(自分で支払う人のために) 事業主として!)賃金、コミッション、給与、およびその他の現金報酬(従業員1人あたり年間10万ドルを上限とします)に加えて、給与コストには通常、次のものも含まれます。

ただし、これらの費用は通常、許しの対象となるPPPローンの金額に含めることができますが、自営業者は、ビジネスからの自分の収入の一部を給与として含めることもできます(実際にW-2給与として受け取っていない場合でも) 、パートナーシップまたは個人事業主の場合)、SBAおよび財務省の規則は、これらの他の「従業員福利厚生」の給与関連の支出の一部を、事業主自身(会社)。

具体的には、以下の費用は ない 考慮される給与コスト:

先に述べたように、給与保護プログラムの主な目的は、中小企業の労働者の雇用状況を保護することでした。したがって、PPPローンを受け取ったが、労働者災害補償を適切に保護できなかった一部の企業は、許される資格のあるPPPローンの金額を減らすことで「罰せられる」可能性があります。

または、少なくともそのうちのいくつかは…

給与保護プログラムには当初、PPPローンの免除の対象となる特定の従業員人数要件を維持するための企業の要件が含まれていましたが、2020年10月8日、SBAと財務省は、50,000ドル以下のローンを受け取った借り手はない そのような許しの減少の対象となります。これは特に、PPP借り手の3分の2以上を「カバー」します(ただし、ローンドルの約10%にすぎません)。ただし、より多くのローンを借りた借り手は、依然として、ローンの許される金額の削減につながる可能性のあるさまざまなルールに対処する必要があります。

より具体的には、対象期間中に適格経費に費やされたPPPローン収入の許しの削減は、通常、両方に適用されます。 対象期間中のフルタイム換算(FTE)従業員数(企業の従業員が実行する累積40時間労働週数)の削減および 25%を超える(高報酬ではない)労働者災害補償の削減(企業が人員を維持していると主張することを防ぐために、その後、補償を大幅に削減する 彼らが給与を維持したすべての従業員)。言い換えれば、企業は少なくとも同じ数を維持する必要がありました 対象期間の開始時と終了時のフルタイム相当の従業員の数、および これらの(高報酬ではない)従業員は、PPPの許しの完全な資格を維持するために、報酬の少なくとも75%(つまり、報酬の25%以下の削減)を維持する必要がありました。

ただし、必要なしきい値にはさまざまな例外があり、ビジネスオーナーに知らせる必要があります。

PPPローンを受け取った一部の企業は、対象期間を通じて従業員の人数と時間を維持することができました。そのような場合、それらの企業が受け取る報酬は、許しのプロセスのこの部分を完全に無視する能力です!

もちろん、すべての企業が、給与保護プログラムによる後押しがあっても、従業員の人数を維持できたわけではありません。 not のペナルティ そうすることで、他の方法では許されるであろう企業のPPPローンの金額が削減されます(一部の例外については、後で説明します)。

より具体的には、企業は、対象期間(または選択された場合は代替給与対象期間)の週平均フルタイム換算(FTE)従業員を、2020年1月1日から2月29日までの期間のFTEと比較する必要があります。 2020年、または2019年2月15日から2019年6月30日までの期間。特に、企業はこれらの期間(FTEが少なかった期間)の中でより有利な期間を比較のために選択できます。

一般に、対象期間と比較期間中の週平均FTEの数を比較するには、両方の期間の週平均FTEを決定する必要があります。標準のFTEは、40時間の目標に到達するために必要な個人の数に関係なく、1週間に40時間の労働時間に相当します。したがって、1週間に40時間働く1人の労働者は、その週の1人のFTEに相当します。同様に、2人の労働者がそれぞれ週に20時間働く場合、8人の労働者がそれぞれ週に5時間働くように、それらは一緒になって1人のFTEを構成します。

ただし、この規則の1つの注意点は、その個人が1週間に40時間以上働いている場合でも、1人の労働者が1週間に1人を超えるFTEを含むことはできないということです。したがって、週に30時間働く2人の労働者は(30 x 2)÷40 =1.5 FTEを構成しますが、週に60時間働く1人の個人は1人のFTEに相当します!

対象期間と比較期間中の週平均FTEの数がわかったら、2つの金額を比較する必要があります。また、一般的に、比較期間から対象期間までの平均週次FTEの数が減少すると、PPPローンの許容額が減少します。

FTEの人員を維持できない借り手にとって、PPPの許しの調整は比較的簡単です。それ以外の場合、PPPローンの許される金額は、比較期間から対象期間までのFTEの減少率と同じ割合で削減されます。 。したがって、たとえば、比較期間から対象期間までの平均週次FTEが20%減少すると、通常、企業が受け取ったPPPローンの金額が20%減少しますが、そうでなければ許されます。

信じられないほど、まだ別のがあります 事業主が従業員の人数を維持しているかどうか、および/または従業員数(したがって、許されるPPPローン)が削減された/削減された金額を計算するときに選択できる選挙。

実際を使用する代わりに FTEの計算に費やした時間の場合、企業はセーフハーバー方式を使用することを選択できます。この方法では、1週間に40時間以上働くすべての従業員が1 FTEとしてカウントされ、1週間に40時間未満働くすべての従業員がとしてカウントされます。 FTEの半分。

おそらく驚くことではありませんが、これはオールオアナッシングの決定です。たとえば、企業は数週間でセーフハーバーを使用できなくなりますが、他の週は使用できません。または、一部の従業員には適用されますが、他の従業員には適用されません。対象期間の毎週のすべての従業員に使用されるか、対象期間のどの週のどの従業員にも使用されません。

セーフハーバー法を使用してFTEを計算すると、通常、比較のためにFTEの数が変更されます。

ただし、FTEを計算するセーフハーバー方式を使用すると、上記の例では否定的な結果が得られますが、実際にはどちらかになる可能性があることに注意してください。 特定の一連の事実と状況に応じて、許しに対するプラスまたはマイナスの影響。

議会は、PPPローンの収益が、少なくとも対象期間の終わりまで労働者を雇用し続けるために使用されることを確認することに熱心でしたが、主に(完全ではないにしても)理由により、そうすることができない状況があることを認識しました。 )雇用主の管理外。特に、低賃金の従業員を抱える一部の事業主は、CARES法の一環として利用可能になった失業手当の強化が実際には従業員にもたらされていないという懸念を表明しました。 失業手当の増加が終わるまで仕事に復帰したい(雇用主が自身のPPP許しの「人員維持」要件を満たすことができなくなる可能性がある)。

したがって、議会、SBA、および財務省は、許しの削減に関する一般規則に対する一連の例外をまとめて作成しました。したがって、ビジネスは 対象期間または代替対象期間中に発生した次の状況のいずれかについて、許しの金額を減らします。

上記の例外を注意深く読むと、 ではないことがわかります。 すべてをカバーする雇用主の包括的免除 従業員。むしろ、個々の従業員に固有のFTEカウントの低下を無視するための「言い訳」として受け入れられます。

対照的に、FTEの低下には、ビジネス全体ですべてに広く使用できる2つの追加の例外があります。 従業員。次のいずれかの場合:

特定のビジネスでは、「通常の」FTE削減ルールに対するこれらの2つの例外は非常に大きくなる可能性があります。それらは事実上「脱獄カード」であり、そうでなければ適用されるすべてのFTE削減を排除します(ただし、PPP資金は、免除の対象となるために対象期間中に対象となる費用に費やされる必要があります) 。

コンプライアンス要件のために2020年2月15日以前と同じレベルの事業活動に戻ることができない企業の場合、公衆衛生要件とそれに対応する事業活動の低下を文書化するのと同じくらい簡単です(「総収入」を参照)。

一方、2020年2月15日から2020年4月26日までのある時点で従業員の人員または時間を削減した企業の場合、年末までにそれらの決定を取り消す必要があります。したがって、たとえば2020年12月15日のスタッフの再雇用と2021年1月15日の違いは、数千(または数十または数百)の違いになる可能性があるため、このような企業が従業員の復帰を検討する重要な時期になる可能性があります。何千もの)追加の許し!

追加の制限がない場合、賢明な事業主は、単に従業員の報酬を削減し、雇用を維持することによって、人員の減少を回避しようとした可能性があります。ただし、報酬の特定の削減は許可されていますが、CARES法はそのような行動を制限しています。

より具体的には、2019年の年俸/賃金が$ 100,000未満の従業員の報酬が25%以上削減された場合、超過分(25%を超える)により、金額が1ドルあたり1ドル減少します。許される企業のPPPローンの割合(パーセンテージベースで計算される従業員の人員による削減とは異なります)。従業員の報酬の削減によるPPPの許容額のこのドル対ドルの削減は、対象期間中の賃金/給与の低下を、2020年1月1日から3月までの従業員に支払われた平均給与/賃金と比較することによって行われます。 2020年31日。

ただし、同じ従業員に対する25%未満の報酬の削減は、許しに影響を与えません。同様に、2019年に$ 100,000以上を稼いだ人の報酬を削減しても影響はありません。

ここで言及する価値のある最後の2つのポイント。第一に、雇用主が2020年12月31日までに解雇された個人を再雇用することを許可する「例外」と同様に、人員の減少による許しの減少を回避するために、雇用主もまた、削減のためのローンの許しの減少を回避することができます。 2020年12月31日の同じ期限までに給与が回復した場合、25%を超える高報酬ではない従業員の報酬。

ただし、SBAと財務省が発行した許しの指示によると、この例外はのみ 2020年2月15日から2020年4月26日までの間に賃金/給与を削減する決定が下された場合に利用可能と思われます(一方、4月26日以降に実施された報酬または人員の削減 その後、従業員が再雇用されたり、以前の報酬レベルに戻ったとしても、無視することはできません。)

次に、FTEをとの両方で削減したビジネス 報酬の高い従業員の賃金を25%以上削減すると、PPPローンの金額が2回削減されますが、そうでなければ許されます。

ただし、従わなければならない「操作の順序」があります。具体的には、(高額報酬のない従業員に対する)給与削減のドル対ドルの削減が最初に適用され、次にFTEの低下による許しの減少率がすでに削減された金額に適用されます。

明白なことですが、SBAが許すことができる企業のPPPローンの金額を決定するためのルールは複雑です(「不愉快に」複雑だとさえ言うかもしれません!)。その複雑さは、必然的に、一部の事業主がPPPローンの可能な最大額を免除できないか、他の計画の複雑さにつながることになります。

アドバイザーは、次のような手順を実行することで、クライアントがこの運命を回避できるように支援できます。

借り手が「通常の」8週間の対象期間を通じて従業員の人数と賃金を維持する場合(または許しの削減の例外の対象となる場合)および 完全なPPPローンを免除するのに十分な給与(および必要に応じてその他の費用)を費やす場合(完全雇用が維持されている場合はかなり可能性が高い)、8週間の対象期間が論理的なオプションです。

これでは完全な許しを得るのに十分ではないが、それ以外の点ではビジネスが完全なPPPの許しを得るのに必要な支出に比較的近い場合、次のステップは代替給与対象期間がそのトリックを行うのに十分かどうかを確認することです。

>代替対象期間により、企業が最大限の許しを得るために適格な費用に十分に費やすことができる場合、それを使用することは「単純な」解決策です。

そうでない場合は、代わりに24週間の対象期間オプションを検討する必要があります。借り手が「延長された」24週間の対象期間を通じて人員と賃金を維持している場合(または許しの削減の例外の対象となる場合)、これ 論理的なオプションになります。

ただし、FTEが維持されていない場合、および/または年間報酬が10万ドル未満の従業員の賃金が大幅に(<25%)削減されている場合は、さらに分析する必要があります。

問題の核心には2つの質問があります…

質問1の答えが「はい」で、質問2の答えが「いいえ」の場合、24週間の対象期間に延長するのが最も理にかなっています。そうでなければ、「元の」8週間の対象期間を維持することは、借り手にとっておそらくより有益です。

残念ながら、これを理解する簡単な方法はありません。誰かが各方法を使用して「数字を実行」し、最良の結果が何であるかを確認する必要があります!

より具体的には、CARES法のセクション1106(i)は、「(このサブセクションを除いて)サブセクション(b)に記載されている許しの理由で適格な受取人の総所得に含まれる金額は総収入から除外されるものとします。 IRSは、許された資金で支払われた費用が企業の返還時に控除されることを禁止することにより、この立場を事実上否定しました。

このような控除がないと、一部の企業の利益が「人為的に」膨らみ、事業主の通常よりも高い税額が発生する可能性があります。

最後に誰でも 欲しいのは意外と多額の税金です。しかし、多くの事業主がすでに対処しているパンデミックと闘争を考えると、それは今日よりも真実ではないかもしれません。したがって、アドバイザーは、そのようなクライアントが事前に計画を立て、驚きを避けるのを支援する必要があります。

CARES法は、米国を襲った100年以上の最悪のパンデミックに対応して、米国経済に大規模な刺激を与えました。刺激策には、大人気の給与保護プログラムの作成が含まれていました。このプログラムは、従業員の人数と給与を維持するために、最終的に5兆ドル以上のローンを事業主に提供しました。

しかし、PPPローン自体は事業主にとって価値がありますが、一番上にある本当のチェリーは、SBAによって許されたローンのすべてではないにしても一部を持っている能力です。ただし、これを活用するには、ビジネスオーナーは、さまざまな対象期間の理解から、許しにどのような費用がかかるかを知ること(ビジネスオーナー自身にとって特に厄介な問題)から、従業員の人数に応じて適用できる削減に対処することまで、複雑なルールの網をナビゲートする必要があります。および/または賃金は対象期間を通じて維持されません。

アドバイザーにとっての朗報は、この複雑さがクライアントを教育し、非常に必要なときに貴重なガイダンスを提供する十分な機会を提供することです。そうすることで、ビジネスオーナーはPPPの許しを最大限に活用できるだけでなく、クライアントに生涯をもたらすような善意を生み出すことができます。