私たちの多くは年金制度が嫌いです。料金は低く、所得は課税対象です。あなたはお金で柔軟性を失います。収入はインフレ調整されていません。非常に多くの問題。それでも、適切な年齢で購入した場合、年金は退職ポートフォリオの多くの価値を追加することができます。この投稿では、例を使用してこれを理解してみましょう。

まず、年金とその変種について簡単に紹介します。続いて、イラストにジャンプします。

年金プランでは、保険会社に一時金を支払い、保険会社はあなたに生涯の収入源を保証します。年金プランには複数のバリエーションがあります。収入の流れがインフレに追いつくことができないかもしれないけれども、年金計画は長寿をカバーすることができます。この投稿では、「シングルライフ:購入価格の返還なしの年金バリアント」を使用して、年金プランが退職後のポートフォリオにどのように価値を付加できるかを示します。

即時年金プラン with 購入代金の返還:保険会社が生涯年金を支払います。あなたが亡くなった後、年金は停止し、購入価格(またはあなたの元本)はあなたの候補者に返還されます。ご覧のとおり、このバリアントは、生涯金利を固定することを除いて、固定預金と大差ありません。同時に、この年金のバリエーションは、固定預金の一般的な金利よりもはるかに低い金利を提供する可能性があります。そして、年金率は年齢とともにあまり増加しません。したがって、このバリアントにはあまりメリットがありません(長期のロックイン金利を除く)。

なしの即時年金プラン 購入代金の返還:保険会社が生涯年金を支払います。あなたが亡くなった後、年金は止まり、誰も何も得られません。保険会社は元本を返還する必要がないため、「購入価格の返還なしのバリエーション」では月額年金がはるかに高くなります。 そして年金率は年齢とともに急激に増加します。

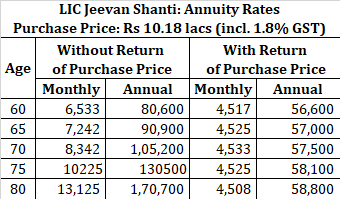

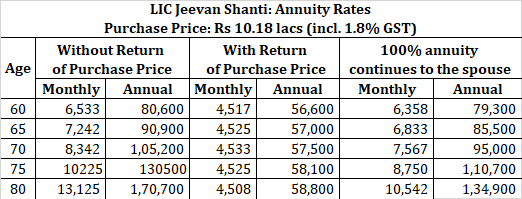

比較のために、LIC JeevanShantiからのこれらのバリアントへの10.18ルピーの投資の場合、これらの金額は毎月取得されます。

年齢とともに年金率が急激に上昇していることがわかります。 80歳で10ラックルピーの投資の場合、月額13,125ルピー、または年間1.7ラックスを獲得できます。これはほぼ16%p.aです。 これほど高い保証収入を得ることができる別の投資を見せてください。

あなたが70歳で、月額Rs50,000または年額Rs6lacが必要だとします。

あなたは固定預金からの利子を通してこの全収入を生み出したいと思っています。固定預金を年率7.5%で開くことができるとしましょう。このレベルの収入を毎月生み出すには、80ルピーが必要になります。あなたが7%で固定預金を開くことができるならば、あなたは約ルピーを必要とするでしょう。 85.71ラック。

代わりに、同じレベルの収入を生み出すために年金プランを購入した場合、生涯同じレベルの収入を生み出すために必要なのはRs 61.01lacだけです。私は、LIC JeevanShantiを年金プランと見なしました。 「購入価格の返品なし」のバリアントを選択しました。 1.8%のGSTも計算で考慮されます。

非現実的ですが、一緒に遊んでください。

これはあなたが一生のために月額Rs50,000を必要とすることを意味します。 さらに、予備費やその他の要件が個別に計画されていると仮定しましょう。

月収50,000ルピー(金利7.5%)を生み出すには、固定預金に80ラックルピーを投資する必要があります。

それに比べて、同じレベルの収入を生み出すには、年金に61.01ルピーしか必要ありません。残りのRs19 lacは、収入要件が満たされているため、任意の方法で投資できます。このお金を家族や慈善団体に寄付することも、積極的に投資することもできます。

固定預金オプションを選択すると、再投資のリスクが発生しやすくなります。 FDをより低いレートでしか更新できない場合はどうなりますか?あなたの収入は急激に減少する可能性があります。一方、定額預金の場合は元本にアクセスでき、必要に応じて元本に食い込むことができます。結局のところ、80ルピーは13年以上のインフレ調整後の費用です(インフレ率0%)。

早く死ぬ? これが、購入代金を返還せずに年金プランを購入する際の最大の抑止力だと思います。この例を続けると、退職者は年間Rs50,000の収入を保証するためにRs61lacを置きます。彼が1年後に死亡した場合、彼は保険からRs 6lacしか得られなかったでしょう。そしてこのために、投資家はRs 61lacを支払いました。これはほとんどの投資家を怖がらせます。

私は自分の主張に合うように投資家の年齢を選びました。 FDの返品と即時年金(購入価格の返品なし)の違いは、60歳などの若い年齢ではそれほど顕著ではありません。率直に言って、若い年齢では、SCSSやPMVVYなどの製品の方が適しています。年金プラン。これらのスキームは、良好なリターンを提供し、お金の柔軟性を維持するのに役立ちます。唯一の問題は、SCSSとPMVVYへの投資額に上限があることです。

さらに、あなたを悩ますいくつかのポイントがあります。

この投稿では、年金プランの長所と短所について詳しく説明しました。

この分析全体では、私は流動性に無関心でした。流動性は、私たちの多くがお金について感じていることではありません。流動性にプレミアムを付けます 。購入価格を返さずに即時年金を受け取ると、お金にアクセスできなくなります。固定預金を使用すると、必要に応じてFDを破り、お金にアクセスできます。即時年金プラン(購入価格の返還なし)では、それはオプションではありません。ちなみに、これはあなたがこれほど高い金利を得る理由でもあります。元本を取り戻さないため、保険会社は投資で得た利息/収益だけでなく元本も支払います。

あなたがカップルだった場合、つまりあなたの配偶者があなたの後に経済的支援を必要としている場合はどうなりますか? 購入代金を返還せずに年金プランを購入した場合、あなたが亡くなった後、あなたの配偶者は何も得られません。私は都合よくその側面を無視しました。金額を2つのライフに分割できます。つまり、自分の一部を購入し、残りの金額を配偶者のライフで購入します。しかし、そこには合併症が見られます。

年金があなたの配偶者にも継続する場合に利用可能な共同年金のバリエーションがありますが、料金はそれほど高くはありません(保険会社はメンバーのいずれかが生きるまで支払う必要があるため)。両方の年金受給者が同じ年齢であると仮定した場合の料金をコピーします。

年金の金額は、両方のメンバーの年齢によって異なりますのでご注意ください。配偶者が若い場合は、若いメンバーの年齢があなたが得る年金率を決定します。

配偶者があなたの死後年金の50%しか受け取らない別の変種があります。年金率は100%年金に比べて高くなります。ただし、適用性を確認する必要があります。

年金収入はあなたのスラブ率で課税されます。したがって、あなたの税率は決定プロセスで大きな役割を果たします。固定預金と年金プランを比較する場合、税務上の扱いは両方の商品で同じであるため、この側面はあまり違いはありません。ただし、引退時に収入を得る方法はたくさんあります。それらの方法のいくつかは、わずかに税効率が高いかもしれません。 PPFを年金ツールとして使用するにはどうすればよいですか?債務ミューチュアルファンドからの体系的な引き出し計画(SWP)エクイティファンドからのSWPが悪い考えである理由

特に配偶者の収入と流動性に関して、これらの問題を取り除く方法はありますか?

どちらでもありません-または。いくつかの収入手段を使用して、退職後の収入を生み出すことができます。

FDと年金の商品の選択肢が2つしかない場合、ほとんどの場合、年金の購入をずらすことが最善の方法です。

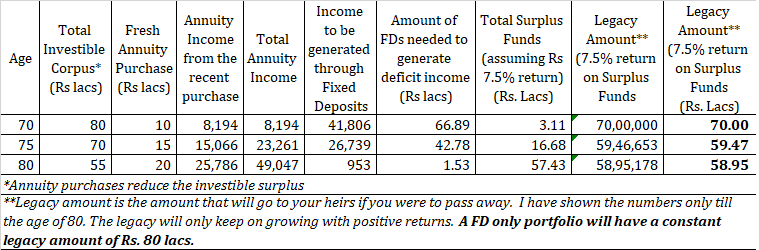

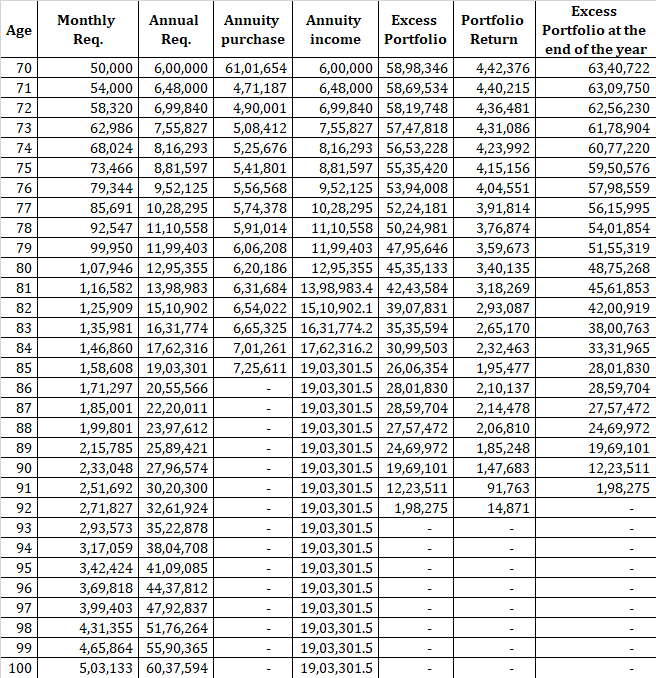

たとえば、0%のインフレの例を見てみましょう。月額Rs50,000の要件。現在の年齢は70歳です。あなたも配偶者を養う必要があります。私は(共同生活ではなく)単一の生活に関する年金計画を検討します。関節生活のバリエーションについては、別の運動を行うことができます。

あなたは年金にそれほど多くのお金を入れることにあまり慣れていません。したがって、金額の大部分を固定預金に入れます。

これで、ポートフォリオ内のわずかな年金でも非常に役立つことがわかります。

上記では、70歳、75歳、80歳で、それぞれRs 10 lac、Rs 15 lac、Rs 20lacの年金購入を検討しました。赤字収入(Rs 50,000 –年金収入)は、固定預金を通じて生み出されます。 余剰額は累積FDに入れることができます。または、収入要件が満たされているので、一部を株式に入れて、より良いリターンを得る可能性もあります。

70歳のときに、10ラックルピーの年金を購入すると、3.11ラックの余剰があります。 75歳のときに、別のRs 15 lacの年金プランを購入すると、余剰分は別のRs 12.21 lac、Rs 16.68 lac(7.5%の収益を想定)増加します。 80歳のときに、20ラックルピーの別の年金プランを購入します。収益を見ると、20ラック(GSTを含む)の投資で月額25,786ルピーになります。これは、年間15.5%の収益です。余剰はRs57.43lacまで上がります。そして、これは収益とともに成長し続けるでしょう。

ちなみに、私たちの仮定では、余剰資金はいつでも家族や慈善団体に寄付することができます。あなたの退職費用はすでに提供されています。また、剰余金は流動性のある金額であることに注意してください。収入に影響を与えることなく撤回することができます。したがって、年金購入の流動性の欠点は解消されました。

レガシー量も確認してください。これは、あなたが亡くなった場合にあなたの家族(またはあなたの配偶者)が得る金額です。 これには、余剰資金とFDが含まれます。あなたがいない場合、あなたの配偶者は収入を生み出すために彼女自身の年金とFDの組み合わせを使用することができます。これが複雑に聞こえる場合は、共同年金を使用できます。

このアプローチのもう1つの利点は、収入を段階的に固定できることです。 年金率は生涯保証されています。これは固定預金には当てはまらず、FDには再投資のリスクがあります。あなたがより低い率で更新することができるならば、あなたの収入は不足するでしょう。あなたは元本に浸る必要があります、それはさらに利息収入を減らします。利息収入が少ないと不足が大きくなり、元本をさらに増やす必要があります。そして、サイクルは続きます。 (この混合アプローチを通じて)余剰資金があると、クッションが得られます。

この投稿の目的は、年金プランが退職時に収入を生み出すための最良の方法であることを示すことではありません。明らかな欠陥がいくつかあります。

私の唯一の提案は、年金商品を適切な年齢で購入すれば、退職後のポートフォリオに多くの価値をもたらすことができるということです。したがって、年金プランは、退職後のポートフォリオを構築する際の考慮事項の一部にする必要があります。

私は、投資家だけでなくアドバイザーコミュニティの間でも、そのような商品(特に購入価格の返還のない年金)に対する軽蔑を見てきました。そのような嫌いは不当です。ちなみに、PV Subramanyam氏からのこの素晴らしい作品が数年前に私に考えさせるまで、私は同じブラケットに属していました。

結局のところ、80歳の人に15〜16%の収入を保証できる投資商品はどれですか?購入代金の返還なしの年金以外はありません。したがって、私たちはオープンである必要があります。

思考の糧。

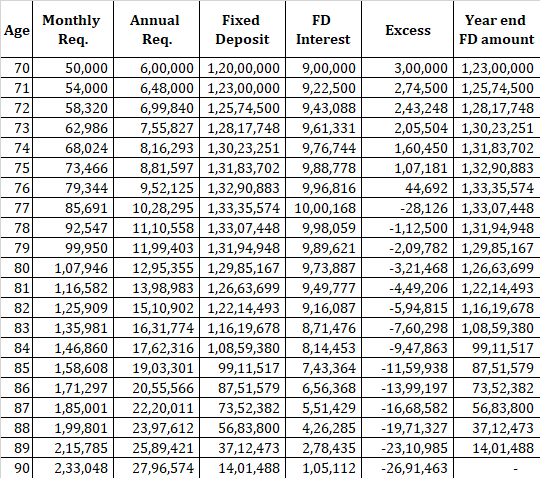

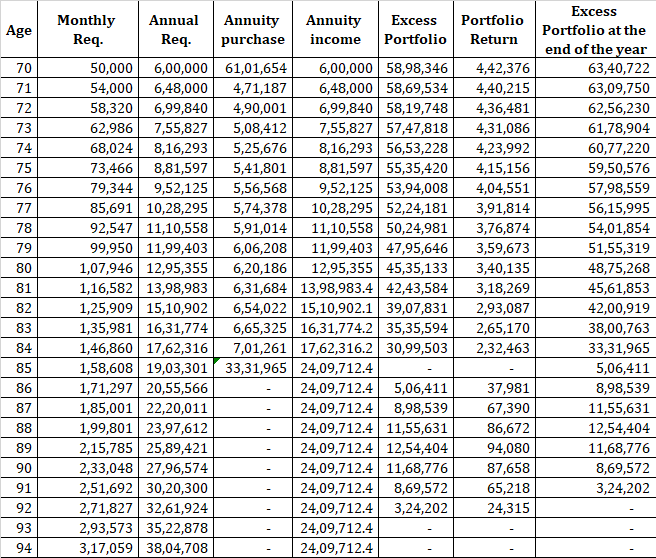

前の例では、0%のインフレを想定しています。経費を年率8%で増やしましょう。そして、私たちがどのように運賃を払うかを見てください。年間要件の20倍から始めます。つまり、20 X 6 lac =Rs1.2クローレです。 FDの金利は7.5%p.a。のままです。

まず、FDの運賃を見てみましょう。

90回目の でお金が足りなくなります 年。

年金では、年金プランを使用して全収入を生み出します。インフレにより費用が増加した場合は、不足分を補うために別の年金プランを購入します。 LIC Jeevan Shantiは、85歳までしか購入できません。その後、赤字を補うために「超過ポートフォリオ」に浸ります。

あなたはポートフォリオが91歳で終わるのを見ることができます。しかし、あなたはまだ一生の間年間19ラックを得ることに注意してください。したがって、91歳までインフレ調整後の収入を生み出します。したがって、あなたはまだ生涯にわたってお金を稼いでいます。収入がインフレに見合わないというだけです。 FDを使用すると、90歳でお金が足りなくなっただけです。それだけでなく、すぐにお金がなくなることがわかっているときのトラウマを想像してみてください。あなたはおそらくそれを避けるためにあなたの経費を削減するでしょう。

ちなみに、ポートフォリオ全体を使用して85歳で年金プランを購入することもできます。ポートフォリオは92歳までに回復します。ただし、この調整により、年間24ラックを受け取ることになります。

>

LICWebサイトのLICJeevan Shanti

LIC Jeevan Shanti:プレミアム電卓