2013年1月に投資信託スキームの直接プランが開始されてから6年以上が経過しました。MFスキームの直接プランと通常プランのパフォーマンスを比較する良い機会です。

要約すると、各MFスキームには、直接および通常のプランバリアントがあります。ポートフォリオとファンドマネージャーは、両方のバリエーションで同じです。違いはコミッションの支払いにあります。直接投資信託は手数料を支払いません。 MFスキームの通常の(バリアント)は、ディストリビューターにコミッションを支払います。直接プランのコストが低いほど、収益が向上します。

この演習はすべてを網羅することができますが、単一のスキームの直接バリアントと通常のバリアントのパフォーマンスを比較して、要点を理解することができると思います。私はこの分野で最も人気のあるエクイティファンドの1つを選び、その直接および通常のプランのバリエーションがどのように行われたかを確認しました。比較のためにミラエエマージングブルーチップファンドをピックアップしました。 注:これは、このファンドへの投資を推奨するものではありません。

MFスキームに対してこの演習を行い、違いを確認できます。

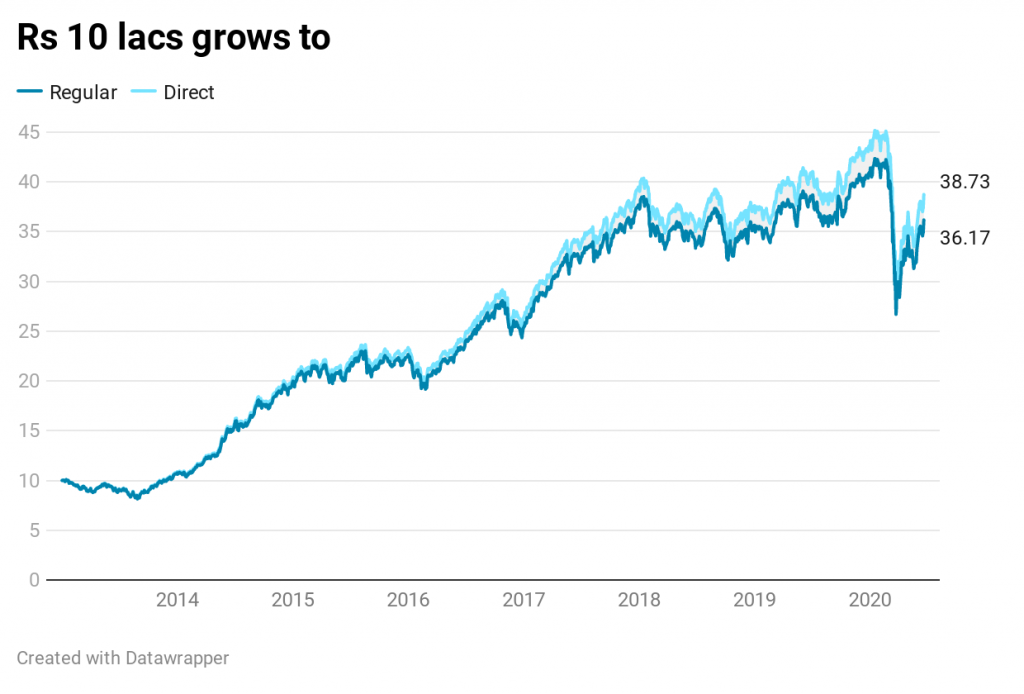

2013年1月にMiraeAsset EmergingBluechipファンドの直接および通常のバリアントにそれぞれ10ルピーを投資します。

通常のプランでは、36.17ルピーのラックがあります。直接プランでは、Rsがあります。 38.73 lac、通常のプランバリアントより7.06%多い。

2013年1月以降、株式市場のリターンは良好です。このファンドは非常に好調です。 通常のプランのバリエーションでもパフォーマンスは優れていますが、直接プランのバリエーションの方が優れています。

なぜですか?

ポートフォリオ(グロス)リターンは、通常プランと直接プランの両方で同じであるためです。コストが低いため、直接計画は数インチ先にあります。 このコストの差は小さいように見えるかもしれませんが(0.5〜1.0%)、長期的にはかなりの差があります。

2014年1月2日の直接プランと通常プランの両方のバリエーション:Rs 14.105

2020年6月19日現在

通常プランのNAVは51.024です。 年平均成長率18.80%

直接プランのNAVは54.629です。 年平均成長率19.90%

直接プランのNAVがより速く成長したことがわかります。

そしてこれは数学的構成です。直接プランのNAVと通常プランのNAVの間のこのギャップは、毎月拡大し続けます。

これは、コストを除いて、通常のプランと直接プランですべてが同じであるために発生します。 ポートフォリオは同じです。ファンドマネージャーも同じです。唯一の違いは、直接投資信託が手数料を支払う必要がないことです。通常の投資信託は手数料を支払わなければなりません。 直接プランの現在の費用比率(2020年5月31日)は、年率0.86%です。通常のプランは1.87%p.a。差は1.01%p.a。 (CAGRの違いに沿って)費用比率(および通常スキームと直接スキームの費用比率の違い)は変化し続けることに注意してください。

よくある誤解は、直接計画のNAVが高いというものです。したがって、(通常のプランよりも)ユニット数が少なくなります。 はい、そうです。しかし、それは重要ではありません。重要なのは、どのバリアントが今後より良いリターンをもたらすかということです。そしてそれは直接の計画になります。私はこの投稿でこの質問に対処しました。実際、直接プランのNAVが高い理由は、より良いリターンが得られたためです。直接バリアントと通常のバリアントの両方が2013年1月に同じNAVで開始されたことを忘れないでください。

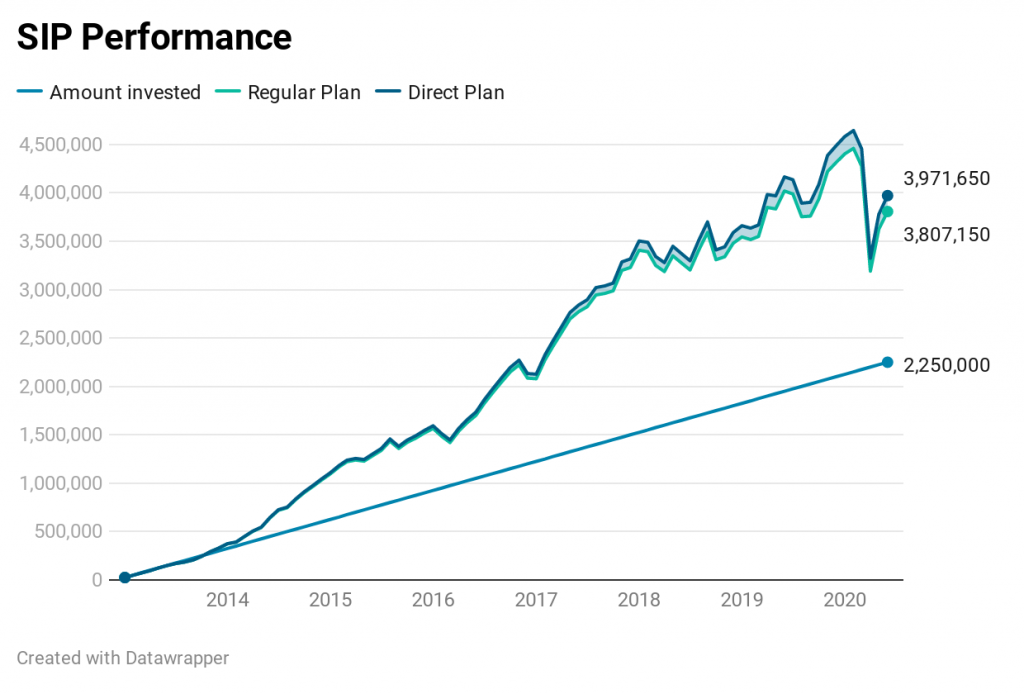

毎月1日に25,000ルピーのSIPのデータをプロットします。これまでに90回の分割払いが行われました。 22.5ルピーの総投資額。

このファンドの通常の計画に投資することにより、あなたはRs 1.64lacを失いました。または、通常のプランと比較して、直接プランでSIPを実行すると、1.64ルピー多くなります。直接プランのIRRは14.82%であるのに対し、通常プランのIRRは13.72%です。

ここで驚くことはありません。

前述のように、この差は(少なくともパーセンテージで)拡大し続けます。

結果(SIPまたは一括払い)は、スキームカテゴリ、スキーム、およびAMCによって異なります。デットMFスキームは、エクイティファンドと比較して低い手数料を支払う可能性があります。エクイティスペース内では、積極的に運用されているエクイティファンドはより高い手数料を支払う可能性があります。パッシブインデックスファンドは、より低い手数料を支払う可能性があります。資金の差額を確認できます。

あなたが日曜大工の投資家である場合、通常の計画に投資することは犯罪です。 追加費用は無料です。さて、それは(私たちのほとんどにとって)運用上の利便性の問題でもありません。これらは、MFU、Kuvera、PayTM Moneyなどの多くのプラットフォームであり、単一のインターフェースから複数のAMCから直接投資信託に投資することができます。

専門家の支援を求める場合は、選択する必要があります。

ディストリビューターと協力して、通常のプランに投資することができます。 あなたはディストリビューターに何も支払わない。 AMCはあなたに代わってディストリビューターに支払い、NAV内で支払いを調整します。したがって、小切手を書かなくても、アドバイスと操作上の利便性に対してお金を払うことになります。定期的な計画では、常に利益相反の可能性があります。仲介業者は、より高い手数料を提供する製品をプッシュすることを好むかもしれません。あなたの興味は後部座席を取るかもしれません。必ずしもそうとは限りません。非常に素晴らしい仕事をしている多くのディストリビューターがいます。

または、SEBI登録投資顧問(RIA)と協力して、アドバイスの支払いを行い、直接計画に投資することもできます 。 SEBI RIAは、さまざまな作業モデルと報酬モデルを持つことができます。固定料金モデルを使用するものもあれば、資産ベースのパーセンテージを使用するものもあれば、2つのブレンドを使用するものもあります。正しいモデルも間違ったモデルもありません。報酬は投資家と顧問の両方に公平でなければなりません。

新規投資家の場合 すぐに始めたい場合は、クライアントごとに5時間のアプローチで作業するアドバイザーと協力することをお勧めします。彼らのアプローチはあなたにとっても費用効果が高いかもしれません。

あなたが真面目な投資家なら 、苦労して稼いだお金のためにカスタマイズされたソリューションが必要であり、意思決定により深く関与したい場合は、よりコンサルティング的なプロセスを好み、投資家とより多くの時間を費やすRIAと協力することをお勧めします。

ValueResearchOnline