世界最大の配車サービス会社の1つであるDidiChuxingは、2021年6月10日にIPOを申請し、2021年6月30日にニューヨーク証券取引所でDIDIのシンボルで取引を開始する予定です。

更新:ディディはまもなくニューヨーク証券取引所から上場廃止になる可能性があります。米国の上場中国株の株主がここで知っておくべきことを共有します。

同社は提供の規模を明らかにしなかったが、調達した44億米ドルに基づくと、Didiの評価額は約730億米ドルになり、今年最大の技術IPOの1つになります。

投資大手のTencentとSoftBankに支えられた、Didi Chuxingは、Uber、Grab、Lyftなどの同等企業に匹敵する大企業です。旅行業界の回復とともに、この会社はライドヘイリングの需要の高まりから恩恵を受ける準備ができており、このIPOを興味深いものにしています。

そのため、Didi Chuxingのビジネスを深く掘り下げて、それが適切な投資であるかどうかを判断しましょう。

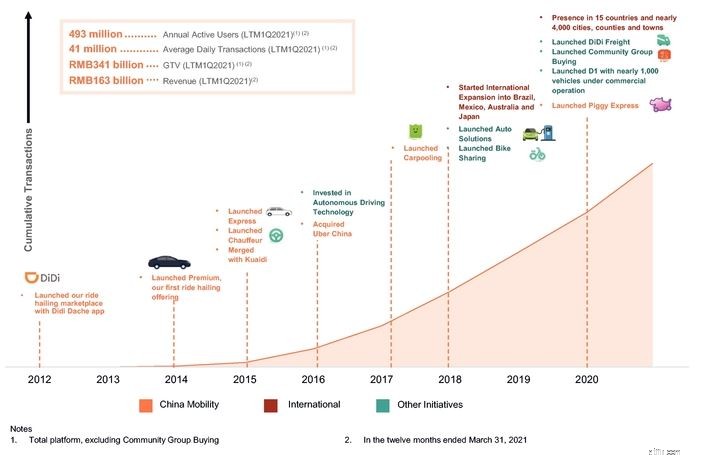

ディディは、中国でライドヘイリングサービスを提供するために9年前の2012年に設立されました。

長年にわたり、2015年にAlibabaが支援するKuaidiやUberの中国事業などの競合他社を買収したことで、事業は統合されてきました。

中国を除いて、同社は2018年のブラジルを皮切りに海外にも進出しています。現在までに、中国以外の14か国で事業を展開しており、年間アクティブユーザー数で63.5%のCAGRを達成しています 2300万から6000万に。

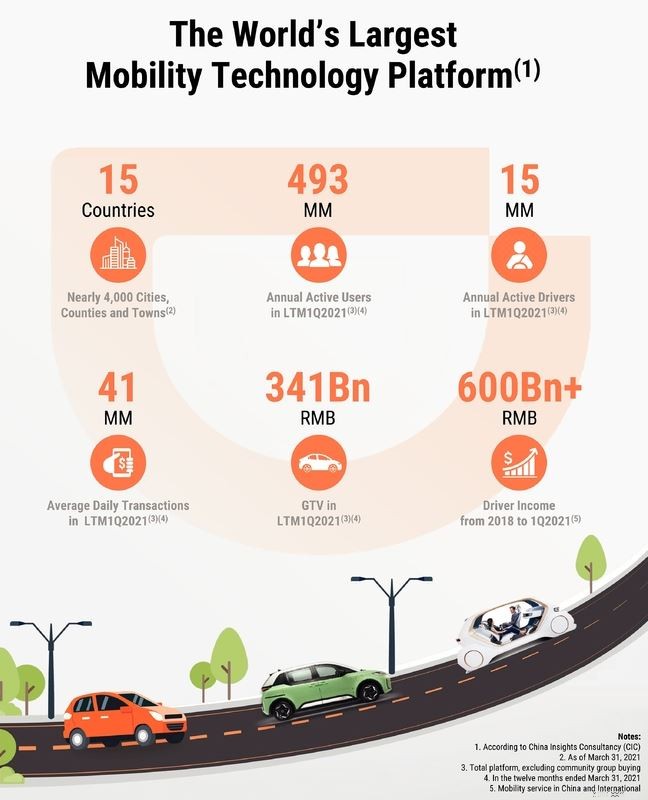

開始から9年後、Didiは現在世界最大のモビリティプラットフォームの1つです。 これには、ライドシェアリング、配送サービス、電気自動車の充電ネットワーク、自動運転、および車両管理が含まれます。

15か国で運用され、年間4億9,300万人を超えるアクティブユーザーが、1日あたり平均4,100万件のトランザクションを推進しています 、それは素晴らしい偉業です。

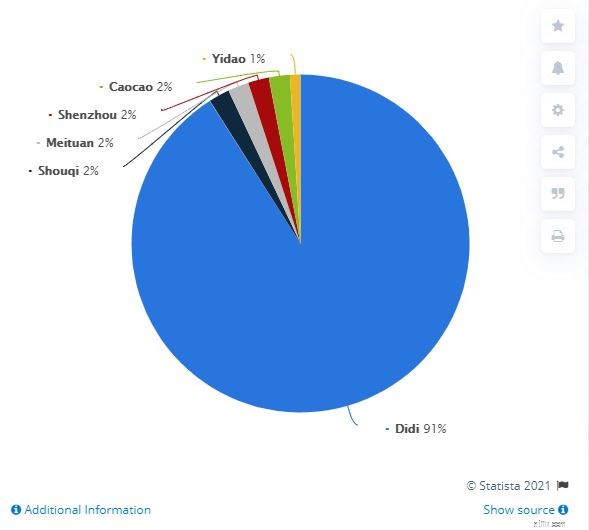

ディディは2018年の第4四半期に中国市場で91%のシェアを持っていました。現在に至るまで、ディディは依然として 90%の市場シェアを持つ支配的なプレーヤーです。 。

中国ではさまざまなサイズのライドヘイリングプラットフォームが何百も稼働しているため、競争がないというわけではありません。競争は激化すると予想され、ディディは緩むことができません。

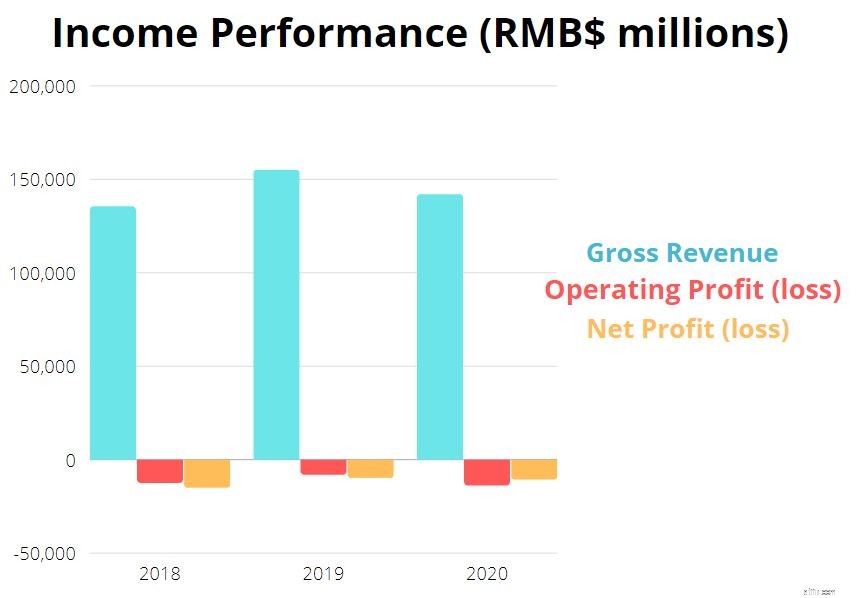

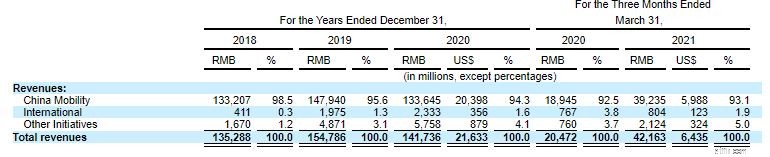

ディディの収益は8.4%減少しました 2019年の1,548億人民元から2020年の1,417億人民元へ。これは主に、モビリティサービスの需要を減少させたCovid19の影響によるものです。

ただし、 Uberの収益が21%減少したことを考えると、その減少は非常に少ないです パンデミックの間。そうは言っても、2018年から2019年までの収益の伸びは、わずか14.4%の伸びでも、それほど大きくはありませんでした。

ディディには3つの主要な事業セグメントがあります:

中国モビリティセグメント ライドヘイリング、タクシーヘイリング、運転手、ヒッチサービスを含む中国での事業で構成されています。その国際セグメント 中国以外の国での配車サービスと食品配達サービスの両方で構成されています。最後に、その他のイニシアチブセグメント 自転車の共有、自動車ソリューション(主に充電、給油、保守と修理、およびリース事業が自ら実施)、都市内貨物、コミュニティ共同購入、自動運転、および金融サービスで構成されています。

2020年の時点で、ディディの中国事業は依然として収益の大部分を占めています( 94.3% ) 以下に示すように。チャイナモビリティの収益は、2019年の1,479億人民元から2020年には1,336億人民元に9.7%減少しました。一方、国際セグメントとその他のイニシアチブセグメントは、その成長によりそれぞれ18.1%と18.2%増加しました。配車サービス、食品配達、自転車共有サービス。

ディディは海外に進出しながら中国での市場リードを維持しようとしているため、過去3年間は利益を上げていません。

2018年から2019年の間に改善の兆しが見られましたが、パンデミックにより2020年には2019年と比較して大きな損失が発生しました。

ディディの粗利益率は、収益コストが低下したため、2018年以降改善されています。これは、会社が規模の経済に到達したことを示す前向きな兆候です。

それにもかかわらず、11.2%の粗利益率は私の意見では低いです。

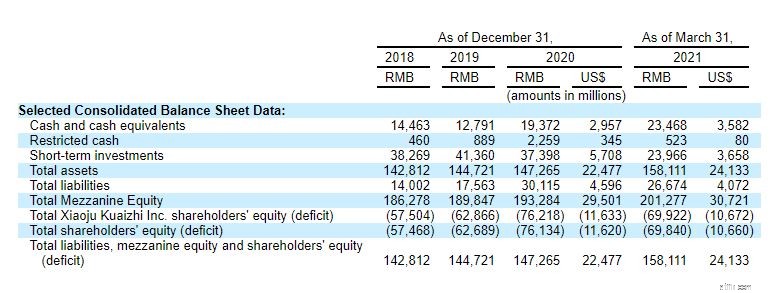

ディディの現金および現金同等物は過去3年間増加しています これは前向きな兆候です。ただし、この現金の一部は顧客預金であることに注意してください。 プラットフォームによって保持されます。これらは、顧客が使用していないため、ディディの利益として認識できない現金です。

2021年3月21日現在の現金および現金同等物は230億人民元であり、会社の流動負債である230億人民元をほとんどカバーしていません。

ディディの総資産1,580億人民元は、負債の270億人民元をはるかに上回っています 資産の3分の1近くがのれんであることに注意する必要がありますが、これは安心です。

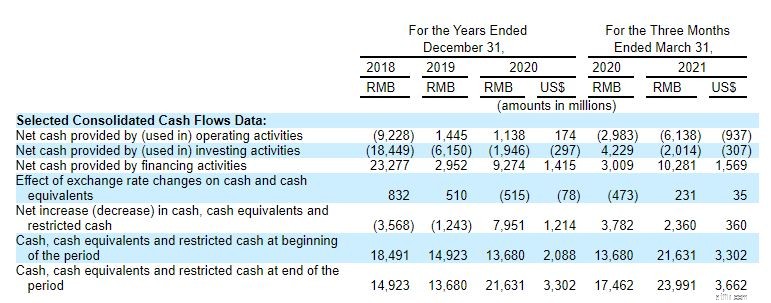

2020年度の営業活動による純現金は11億人民元でした 107億人民元の純損失と比較して。

大きな違いは、81億人民元の非現金または非営業調整によるものでした。 運転資本勘定の変更には36億人民元 。この非現金または営業外の調整は、主に53億人民元の減価償却費と34億人民元の株式に基づく報酬で構成されていました。

ディディのキャッシュフローが過去2年間プラスであるのは素晴らしいことですが、 減価償却費が高いのが気になります。 2018年から現在まで、その減価償却費は28億人民元、2018年、2019年、2020年にはそれぞれ40億人民元、53億人民元でした。

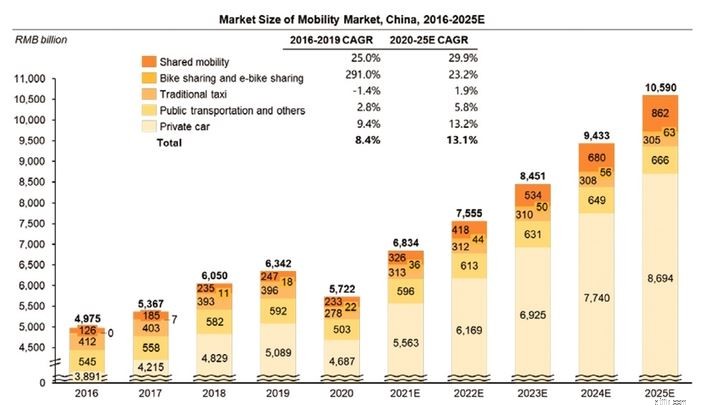

中国で市場を支配していることは、ディディが今後も中国の成長から恩恵を受け続けることを示唆しています。

モビリティ市場は、世界のGDPの8%を占める巨大な市場です。 2020年には、消費者が6.7兆米ドル以上を費やしたためです。故郷に戻ると、中国は今日世界最大のモビリティ市場であり、2020年の世界のモビリティの13.1%を占め、市場規模は5.7兆人民元(8,730億米ドル)です。

今後、 CAGR 13.1%で成長すると予想されます。 2025年までに10.6兆人民元(1.6兆米ドル)に達する。

最近、自動運転技術事業を新興企業に売却した米国のUberとは異なり、Didiは依然として自動運転技術に多額の投資を行っています ディディは、モビリティの未来への鍵を握っていると信じています。

実際、自動運転は事故のリスクを大幅に減らすことで安全性を向上させ、また車を1日中運転できるようにすることで車両の利用率を向上させることができます。ビジネスのこの部分はまだ初期段階にありますが、ディディはすでに上海の自律型フリートの乗客輸送サービスライセンスを取得しており、現在100台以上の車両のフリートをテストしています。

もう1つの具体的な成長は、電気自動車のフリートです。 。ディディは現在、プラットフォーム上に世界最大の電気自動車ネットワークを持っています。 CICによると。

これは、中国で最大の充電ネットワークによってサポートされています。 2021年の第1四半期の総公共充電量の30%以上の市場シェアを誇るディディは、この電気自動車分野で間違いなく支配的なプレーヤーです。

ディディの事業の大部分は中国で行われています。つまり、中国の経済や政府の政策の変化が中国の事業に影響を与える可能性があります。中国経済は、特に政府の関与の程度において多くの国とは異なります。中国政府は経済を市場の力に開放しましたが、それでも産業の発展を規制する上で重要な役割を果たしています。

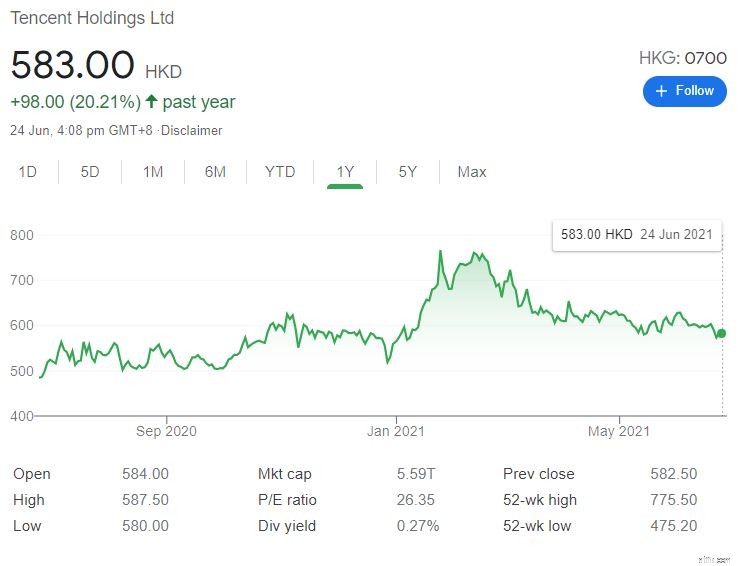

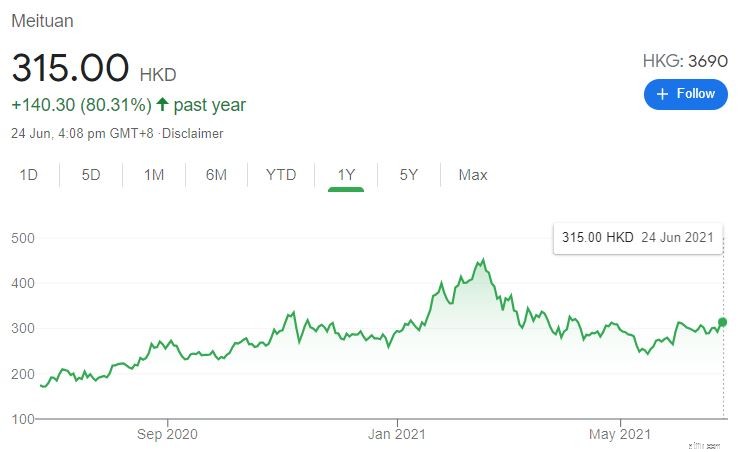

ここ数ヶ月、中国は独占的行動をめぐってアリババやテンセントなどの有名企業に対する監視を強化しています。 4月、アリババは過去最高の27億5,000万米ドルの罰金を科されました。中国政府によるこの動きの結果、これらの企業の株価は、Alibaba、Tencent、Meituanがそれぞれ32%、20%、33%下落した史上最高値から下落しました。

コミュニティグループの購入プラットフォームであるChengxinYouxuanは、3月に不公正な競争慣行に対して20万米ドルの罰金を科されたため、Didiは免れませんでした。ディディがIPOを間近に控えているように、現在は中国の市場規制当局による独占禁止法の調査に直面しています 、市場規制のための州の管理(SAMR)。ディディは、競合他社を絞り出すための不公正な慣行と、価格設定メカニズムについて調査されます。

滴滴出行は直前にIPOから撤退しますか?それとも、Alibaba、Tencent、MeituanのようにDidiの株価が下がるのでしょうか。これはまだ見られておらず、投資家にとって重要なリスクの1つです。

ディディは、米国預託証券(ADR)を通じて米国の取引所に上場されます。 外国株の株式を表す証明書です。つまり、滴滴出行を購入しても、普通株が通常行うような会社の所有権は付与されません。

厄介なことに、ディディは中国の多くのテクノロジー企業と同様に、複雑な法的構造を持っています。これは、中国政府が企業の外国人所有に課した制限によるものです。これを回避するために、多くの企業はこれらの機密資産を VIE と呼ばれる特別な法人にシフトしました これは中国人個人(通常は上司)が所有しています。

日付まで、中国政府は干渉していません。ただし、これは投資家が注意する必要のあるリスクです。VIEはいつでも違法と判断される可能性があり、その結果、会社が強制的に閉鎖または売却される可能性があります。

さらに、米国と中国の間の緊張により、米国に上場されている中国株の複数の交渉が上場廃止になりました。

ドナルド・トランプ前大統領の下で、米国証券取引委員会(SEC)は外国企業の説明責任法を採択しました。 。この法律は、米国の取引所に上場している企業が、外国政府によって所有または管理されていないことを宣言することを義務付けています。

さらに、これらの企業は公開企業会計監視委員会の監査に準拠する必要があります。そうしないと、上場廃止になるリスクがあります。

ディディにとっては問題ではないはずですが、中国政府がディディの上場に影響を与える可能性のある行動をとるのかどうかは定かではありません。

中国でほぼ独占しているにもかかわらず、滴滴出行は依然として不採算です。これは激しい競争の兆候であり、ディディが価格決定力を欠いていることを示しています。

同社はまた、事業を拡大するために海外に進出している。ただし、これもUber(米国)、Grab(東南アジア)、Glove(ヨーロッパとアフリカ)、Cabify(南アメリカ)などの他の競合他社に直面しているため、暗いように見えます。

市場シェアを獲得するために、Didiはあと数年は不採算のままであると予想できます。

正確な評価は明らかにされていません。しかし、報告によると、滴滴出行の評価額は730億米ドルに近い。 (最後の評価額は、増資時に620億米ドルでした。)

評価額は730億ドルで、2020年の収益は216億ドルであるのに対し、 P / S比は約3.38 です。 。これは、UberのP / S 8.08およびLyftのP / S 9.67よりも比較的低く、 Didiは一見魅力的に見えます 。

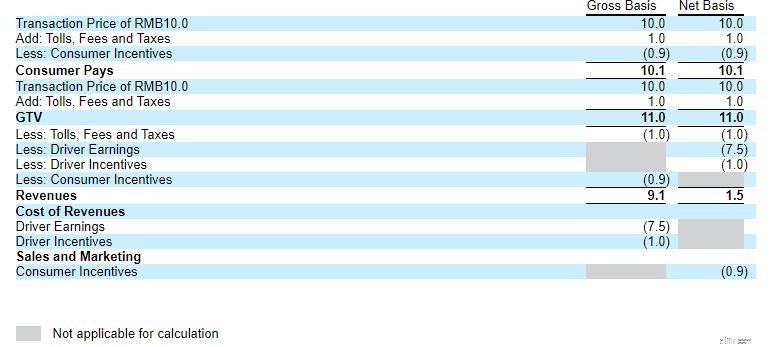

ただし、Didiの収益の大部分は総額ベースで報告されるため、これは当てはまらない場合があります。 これは、ネットベースで報告するLyftやUberとは異なります。つまり、Didiの収益は、消費者がサービスに支払った合計金額ですが、UberとLyfeの場合、報告された合計収益には、ドライバーの収益とインセンティブは含まれていません。そのため、ディディの収益は膨らんでおり、より良い比較のためにこれを考慮に入れる必要があります。

次の表は、総収益モデルと純収益モデルの違いを示しています。

ディディの2020年の収益を181億米ドル削減し、ドライバーの収益とインセンティブに充てた後、ディディの純収益は約35億ドルになります。これは、 P / Sが20.8 であることを意味します。 。

これは、競合他社のUberやLyftと比較して非常に高いです。

Didi Chuxingは、中国のモビリティセクターのマーケットリーダーであり、当面はその状態が続く可能性があります。それにもかかわらず、滴滴出行は非常に競争の激しい市場にあります。競争力を維持し、市場シェアを維持するには、ドライバーと消費者にインセンティブを提供し続ける必要があります。

これを想像してみてください。GoJekがより安い旅行を提供している場合でも、Grabを使い続けますか?

同社の利益率が低いことは、価格決定力が不足していることを示しており、私の意見では、730億米ドルのIPO評価は高すぎると思います。これらの理由から、私は今のところ滴滴出行に投資する予定はありません。