ComfortDelGroタクシーのCEOであるAngWei Nengは最近、同社が2020年12月31日に終了する年度に損失を出すと予測されており、「シンガポール最大のタクシー事業者が通年の損失を計上するのは初めて」と発表しました。

彼は、「観光客の劇的な減少、在宅勤務者の増加、ショッピングモールや飲食店の混雑を制限するための強化された対策、ナイトスポットの閉鎖は、私たちのキャベツに大きな影響を与えています」と付け加えました。

シンガポール政府は、550億シンガポールドル、つまりGDPの11%を経済支援に充てています。刺激策は、企業が生き残ることができ、人々が日々の費用を賄うために何らかの形で支援を受けることができることを保証します。

大企業として、ComfortDelGroisは、パススルーとして受け取った金額だけでなく、準備金から追加の金額も提供することを期待していました。これは彼らの最近の発表から明らかです:

大企業は、恒久的な停止はさらに大きな経済的影響と大規模な失業を引き起こすため、顧客とサプライヤーをサポートする必要があることを認識しています。これは、需要の低下だけでなく、ビジネスパートナーへの支援からも、ComfortDelGroの収益に深刻な打撃を与えることを意味します。

ComfortDelGroは5年ぶりの安値で取引されているため、分析を行い、会社に購入事例があるかどうかを判断したいと思いました。

ComfortDelGro(CDG)は、世界最大の陸上輸送会社の1つです。 CDGの事業には、バス、タクシー、鉄道、レンタカーとリース、自動車工学サービス、検査とテストサービス、運転センター、緊急でない患者輸送サービス、保険仲介サービス、屋外広告が含まれます。

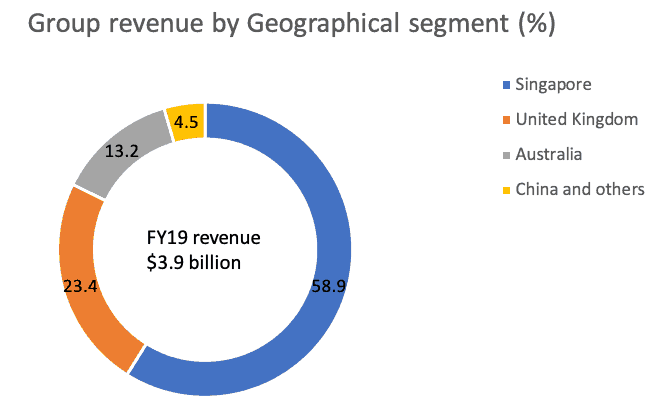

CDGは海外で大きな存在感を示しています。グループの事業は現在、英国とアイルランドからオーストラリア、ベトナム、マレーシア、そして北京、上海、広州、瀋陽、成都を含む中国の11都市に広がっています。地理的な収益に基づくと、3つの主要市場はシンガポール、英国、オーストラリアであることがわかります。

シンガポールでは、CDGは最大かつおそらく最も有名なタクシーフランチャイズを所有しており、シンガポール最大のバス事業者であるSBSトランジットも所有しています。

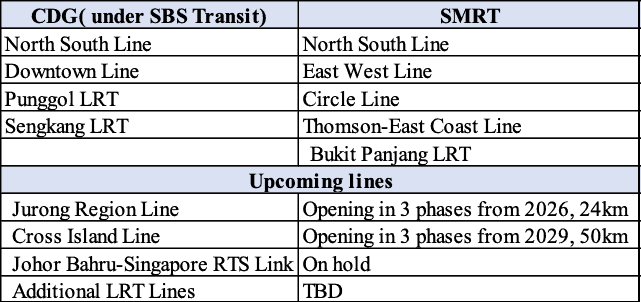

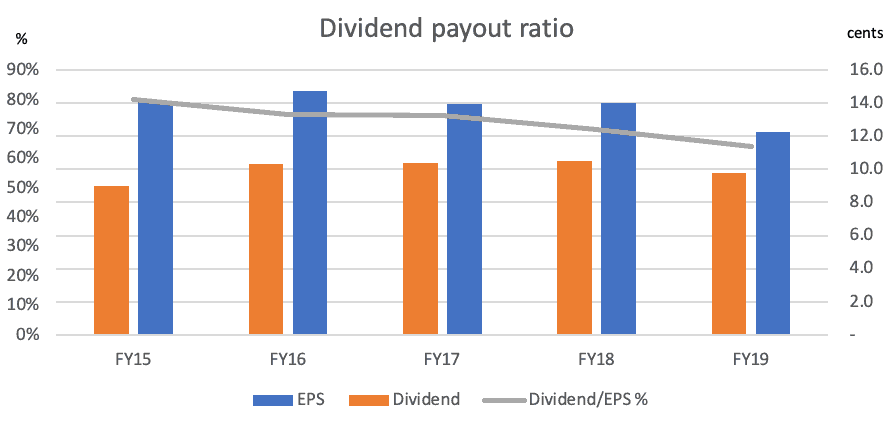

CDGは、SBSトランジットを介して2本のMRT列車と2本のLRT列車も管理しています。

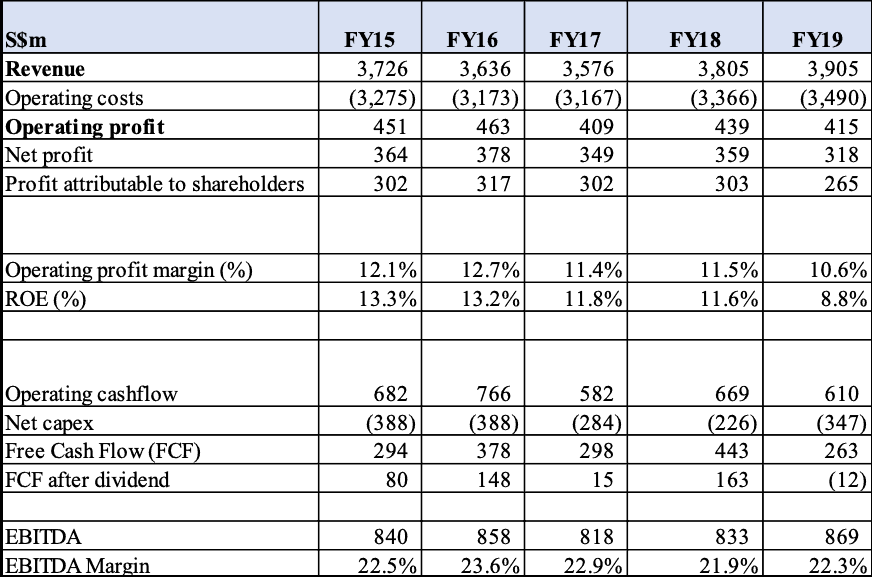

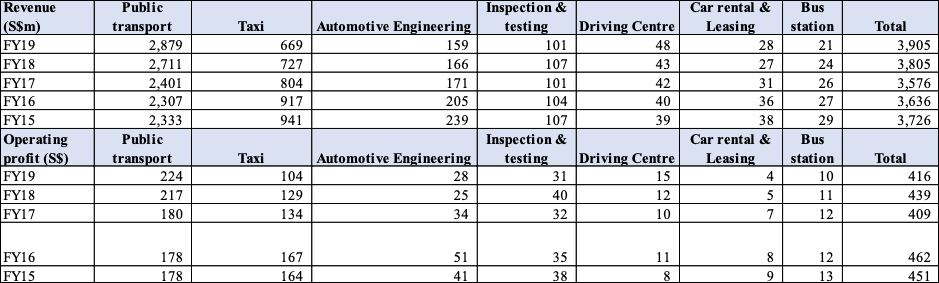

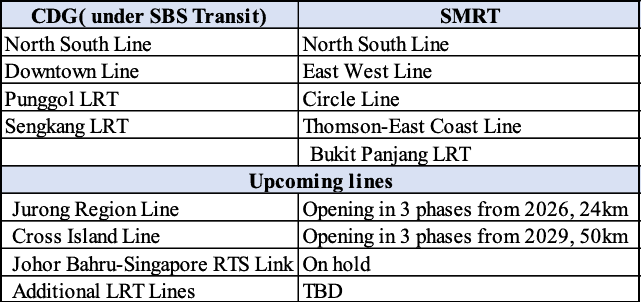

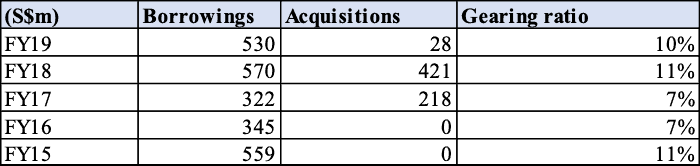

要約財務を見ると、CDGは主に買収によって収益を伸ばすことができたことがわかります。 CDGはマージンとROEを維持することができませんでした。これは、コストの上昇と、主要なタクシーセグメントでのGrabやGo-Jekとの競争(以前はUberも同様)によるものです。 2018年と2019年の公共交通機関の運賃引き上げは、収益を助け、CDGが営業利益レベルを維持することを可能にしました。

資本的支出とフリーキャッシュフロー(FCF)も範囲内に維持されています。また、CDGは、配当後のFCFがプラスになるように努めているため、債務水準を維持できることがわかります。債務レベルは、買収によってのみ増加し、それが追加の収益につながります。

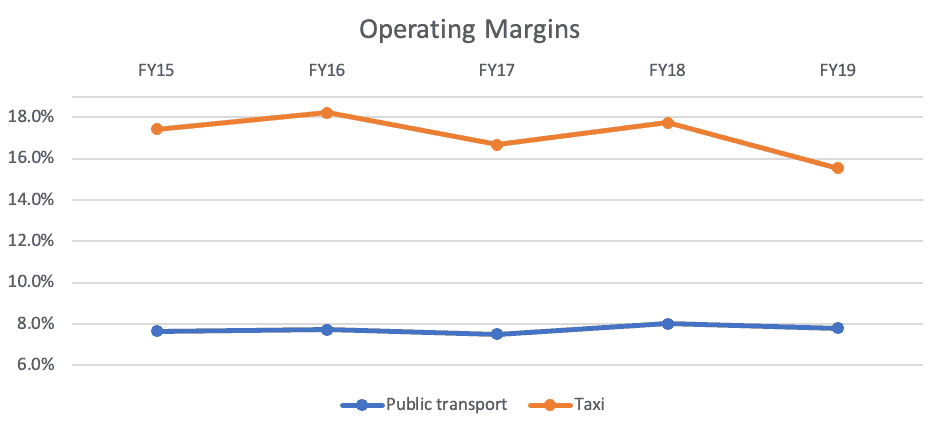

最大の2つの収入セグメントの営業利益に注目すると、運賃引き上げ後も公共交通セグメントの営業利益は一定であり、それがなければ大幅に低下したことがわかります。タクシーセグメントは、GrabやGo-Jek(以前のUberを含む)との競争により、予想どおりに減少しました。

すべてのセグメントを詳細に見ると、残りの4つのセグメントはその貢献度をほぼ維持していますが、より大きなCDGグループにとっては重要ではないことがわかります。これが、CDGの株価の動きが、2つの最大のセグメントから生じるニュースに依然として大きく関連している理由です。

2020年3月30日の最近の発表で、CDGは、2020年12月31日に終了する会計年度の利益警告も提供しました。これは、平均年数で2億ドル以上の利益を記録する代わりに、損失を出すことを意味します。これは大きなギャップです。すべてのセグメント、特に公共交通機関とタクシーのセグメントが深刻な影響を受ける可能性があります。

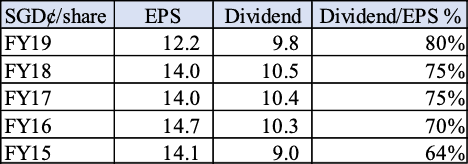

CDGは、利益とキャッシュフローの減少により、最近、最初の減配を実施しました。利益が減少する環境では、CDGはEPSの%として配当を維持し、また、前述のように債務水準を維持するために、配当後のFCFがプラスになることを期待しています。 CDGはEPSの%として配当を維持しようとしていることがわかりますが、利益の警告があるため、配当は大幅に削減されると予想されます。

配当金の支払いを決定する2つの要因は、Covidからの回復のタイミングと、利用可能な現金およびローンのファシリティです。 CDGの融資枠が不十分な場合、意図したとしても、配当金を引き出すことができない可能性があります。

SMRTは現在4本のMRT路線を運行しており、SBSトランジットは2路線を運行しています。SBSトランジットはSMRTより1路線少ない傾向があるという歴史的な傾向に気づきました。したがって、SBSトランジットには管理する追加のMRT路線が与えられる機会があると思います。これにより、政府はリスクを軽減し、2つの主要な事業者にラインを広げることもできます。

新しい鉄道駅の近くの新しい不動産の人口が増えるにつれて、新しい列車の乗客数はゆっくりと始まり、増加するのに数年かかる傾向があります。シンガポールの人口が徐々に増加するにつれて、全体的な乗客数も増加します。したがって、ダウンタウン線の乗客数は時間の経過とともに増加し、より高い利益につながります。

政府は、道路上の車を減らし、道路の混雑と汚染を減らすために公共交通機関の乗客を奨励する方針を持っています。スマートシティに移行するにつれて、この傾向は続くと予想されます。

現在のギア比は約10%であることに注意してください。ただし、CDGの現金は約5億9,400万ドルであるため、CDGはネットキャッシュポジションにあります。さらに、5億4000万ドルの買収により、理論的にはギアリングが10%増加し、約5400万ドルまたは1株あたり2.4セントの貢献になる可能性があることに注意してください。私たちの意見では、これはCDGが持つ最大かつ最強のレバーです。

課題は、かなりの規模の買収を実行し、それらをビジネスに統合して効率を上げることです。 CDGは、英国とオーストラリアで艦隊の規模と露出を徐々に拡大するために、3,000万ドル未満で複数の買収を実施しています。

危機の間の買収は、より大きな機会をもたらしますが、より高いレベルのリスクももたらします。資産を安価に取得する機会があるかもしれませんが、CDGは公共交通機関とタクシーのセグメントに資金を提供する暗黙の義務があるため、現金を節約することを選択する可能性があると考えています。

CDGは最大の輸送事業者であり、シンガポールの公共輸送事業者の複占の一部です。 CDGは、その規模に応じて、資本的支出に関連するより良い取引を交渉することもできます(たとえば、新しいタクシーやバスをまとめて購入し、配達期間を交渉することができます)。

輸送事業者として、CDGは、収益のかなりの部分が需要に弾力性がないため、防御的なプレーと見なすこともできます。もちろん、旅行が大幅に減少している現在のCovid-19の流行のパンデミックのように、需要が影響を受ける状況もあります。現在、世界の半数以上が、輸送業者として、強制的な検疫、閉鎖、または日常生活の変化のいずれかから生じる何らかの形の移動の減少にさらされています。

Brexitの最終決定により、GBPの安定化と商品価格の低さによるAUDの低下により、CDGは英国とオーストラリアの両方で資産を取得しています。資産は、ライダーシップも安定している成熟したタウンシップまたは都市にある傾向があり、したがってCDGに一定レベルの収益の一貫性を提供します。これらはまた、市場が安定しており、失業率が低い先進国であるため、公共交通機関の利用が保証されています。

シンガポールの公共交通会議(PTC)は、3年連続で合計8.3%の運賃引き下げを行った後、2年連続で11.6%の運賃引き上げを許可しました。公共交通機関はCDGの収入の約74%を占めているため、運賃の値上げによりCDGの収入は8.6%増加します。市場ウォッチャーは、次の選挙で運賃が引き上げられる可能性は低いと考えています。運賃の引き上げは、CDGが巨額の利益を上げる機会ではなく、政府が提供するフロア/プットオプションと見なされるべきであるため、運用コストの上昇を相殺するのに役立つと考えています。 。

さらに、PTCは、シンガポールの公共交通機関の運賃は、他の主要都市と比較して引き続き最も安い運賃の1つであると通知しました。これは、PTCには、将来のコスト上昇を軽減するために運賃を引き上げる十分な余裕があることを示しています。

CDGのCEOは、次のように述べています。「現在、中国の武漢で最初に発生した2019年の新しいコロナウイルス(COVID-19)の発生によってもたらされる新たな課題に直面しています。中国でのタクシー、運転センター、バスステーションの運営は、その広がりを抑えるための対策の真っ只中にあります。シンガポールでは、観光客の到着が減少し、住民が混雑した場所を避けているため、タクシー事業に悪影響が出始めています。状況が良くなる前に悪化すると思います。 」

貿易産業省(MTI)は、-4.0から-1.0パーセントの範囲の経済収縮を予測しました。

シンガポール観光局(STB)はまた、2020年2月11日に次の声明を発表しました。地元と観光客の両方の消費が減少するところでは、CDGが打撃を受けることは避けられません。

シンガポールでは、人口のレベルは、シンガポールが過密状態であり、インフラストラクチャの緊張につながり、2011年のMRTの混乱などの怒りを引き起こした問題につながると不平を言っている地元の人々にとって、常にバグベアでした。

それはまた、シンガポールの与党が史上初のグループ選挙の議席を失うことにつながり、その結果、シンガポールの公共交通システムの主要な再考と、緊張したインフラストラクチャを改善するための政府からの主要なコミットメントがもたらされました。

2013年1月、政府はPopulationWhite Paperを発表し、2030年までにシンガポールの人口を690万人と予測しています(現在の人口は560万人です)。オンラインと現実世界の両方で、火花を散らす抗議。

ホワイトペーパーによると、2020年までに国内総生産の平均3〜5%の成長を達成するには、シンガポールは1〜2%の労働力の成長を維持しながら、年間2〜3%の生産性の成長が必要です。

2013年以来、シンガポール政府は移民をロールバックし、外国人労働者の流入を厳しくしました。あらゆる意図と目的のために、人口白書は氷上にあり、現在公の場で言及している政治家はほとんどいないようです。

シンガポールは2019年に0.7%のGDP成長を記録し、Covid-19の影響により2020年の経済成長予測を-4%から1%の間で提供しているため、2020年に景気後退が発生するリスクがあります。 2021年4月までに開催する必要がある次の選挙後に人口を増やすことを決定する可能性があります。

シンガポールはCDGの収益の60%近くを占めているため、シンガポールのGDPと人口増加はCDGに大きな影響を与えます。政策が厳しくなると、CDGは深刻な影響を受けます。

CDGは英国とオーストラリアでは巨大ではないため、両国で構造的に重要な輸送事業者ではありません。マクロレベルの政府の政策はCDGにそれほど影響を与えないかもしれませんが、人口、輸送価格、通貨の強さは、CDGの収益と収益に影響を及ぼします。

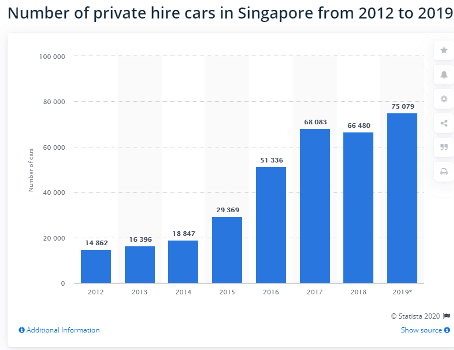

テクノロジー企業が登場する前は、CDGはほとんど寡占状態で運営されていましたが、現在はGrabやGo-Jekなどの競合他社によって変更されています。

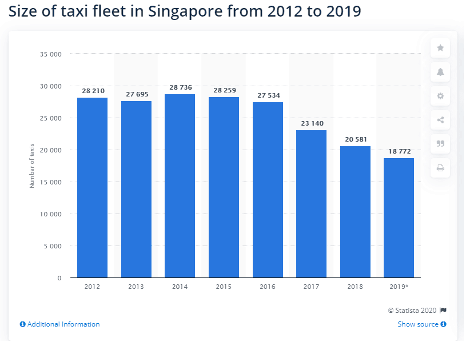

マーケットリーダーであるCDGは、そのフリートサイズが2015年12月のフリートサイズから22%減少した13,244に急落しました。コンフォートブランドのタクシーの数は9,825で、CityCabのタクシーの数は3,419でした。

自家用車の増加はタクシーの減少以上であり、ネットベースでは、市場での自家用車の増加が見られます。基本的な理由の1つは、道路上の自家用車の数が少ないことです。 2つの主要な民間レンタカー会社はGrabとGo-Jekです。これらのテクノロジー企業は収益獲得段階にあるため、顧客とドライバーの両方に寛大なリベートを提供してきました。これらのリベートはすべての面で大幅に減少しているため、一部のドライバーが市場から撤退し、道路上の自家用車が少なくなると予想されます。

このリスクを軽減するために、CDGは中核となる旅客輸送事業を超えた機会に目を向けており、モビリティ技術と補助サービスに関与する新興企業に戦略的投資を行っています。

初期段階の投資は、2018年11月に設立された1億米ドルの企業ベンチャーキャピタルファンドであるComfortDelGroVenturesから行われます。CDGは、車両のフリート電化、自動車工学などの主要な陸上輸送事業における機会を含む、他の技術スタートアップ投資も評価しています。テクノロジー、自律型車両フリート管理システム、およびスマートロジスティクス、人工インテリジェンス、サイバーセキュリティ、ロボティクスなどの隣接分野。

スタートアップへの投資に加えて、CDGは新しいモビリティビジネスの概念とテクノロジーの育成に関与します。

これは、上記のリスク要因をまとめた要約点であり、このように多くのセグメントと製品があるため、CDGがすべてのセグメントで立派なパフォーマンスを提供できない可能性があるというリスクがあります。 CDGでは、営業利益率が12.7%から10.6%に低下し、ROEが13.3%から8.8%に低下しています。 CDGは20年度に損失を出すと予想していますが、Covidの状況が一変した後、CDGはこの範囲に戻ると予想しています。

Covid-19のパンデミックは現在広範囲に及んでおり、20年度にはグループ全体のパフォーマンスが低下し、公共交通機関とタクシーの2つの主要な収益セグメントのパフォーマンスが低下すると予想されます。しばらくの間、Uberの撤退後、タクシー部門は好転し始めたように見えましたが、ギグ経済の開始とGo-Jekの市場参入により、道路上の自家用車の数が増加しました。

グループ全体の業績不振は、営業キャッシュフロー、現在のネットキャッシュバランスシート、および将来の配当を維持する能力に大きな影響を与える可能性があります。

現在のマクロ経済の逆風とCOVID-19ウイルスにより、この株を購入する機会が表面化したと考えています。現在の市場にはさまざまな見方や期待があり(常に流動的な状態にあります)、第2四半期後半の好転のグリーンシュートから、1〜2年にわたる長期にわたる不況にまで及びます。

運輸コングロマリットとして、私たちは有機的に成長し、買収を通じて成長し、コストベースも改善するこの会社に投資することを信じています。

より長い時間枠を見ると、適切なエントリー価格は約S $ 1.40(6.9%の利回り)(P / Eは12)であり、S $ 2.80での出口が望ましいと考えています。

開示:執筆時点では、作者はコンフォートデルグロでの地位を持っていません。