Airbnbの長い間延期されていた公開計画は、同社が16日 に正式にS-1を提出したことで、ようやく現実に近づきました。 11月。

人気のバケーションレンタルプラットフォーム会社は当初、2019年後半または2020年初頭のIPOを計画していましたが、世界的な旅行および観光業界がCOVID-19の大流行から大打撃を受けたとき、実存的危機に陥りました。

現在の報告によると、IPOは12月初旬から中旬のどこかで発生する可能性があります。

この待望のIPOをどうするか?

349ページを超える目論見書の提出書類を読みたくない場合は、以下に内訳と、私自身の洞察と分析の一部を示します。

今後のAirbnbIPOに関する注目すべき詳細は次のとおりです。

更新:Alvinは、2020年12月8日現在の最新の分析を共有しています(airbnbは、記録の時点で2020年12月10日にデビューする予定です):

簡単に言えば、Airbnbは、利用可能なスペースがあるホストと短期滞在(レジャー旅行、出張など)を探しているゲストを接続するオンライン/モバイルプラットフォームを運営しています。

プラットフォームを介して予約が行われると、Airbnbは最終的な予約額を切り取ります。

ホストの場合、彼らは彼らが請求したい料金を指定し、短期滞在のために彼らの財産を借りるために追加の収入を得ることができます。

ゲストの場合、リスト、料金、提供されているアメニティを比較したり、過去の体験に関するレビューを読んだりできます。

通常、Airbnbでの滞在の費用は、オーバーヘッドが少ないため、ホテルよりもはるかに低くなります(ホテルに比べてスタッフや土地利用の費用はかかりません)。

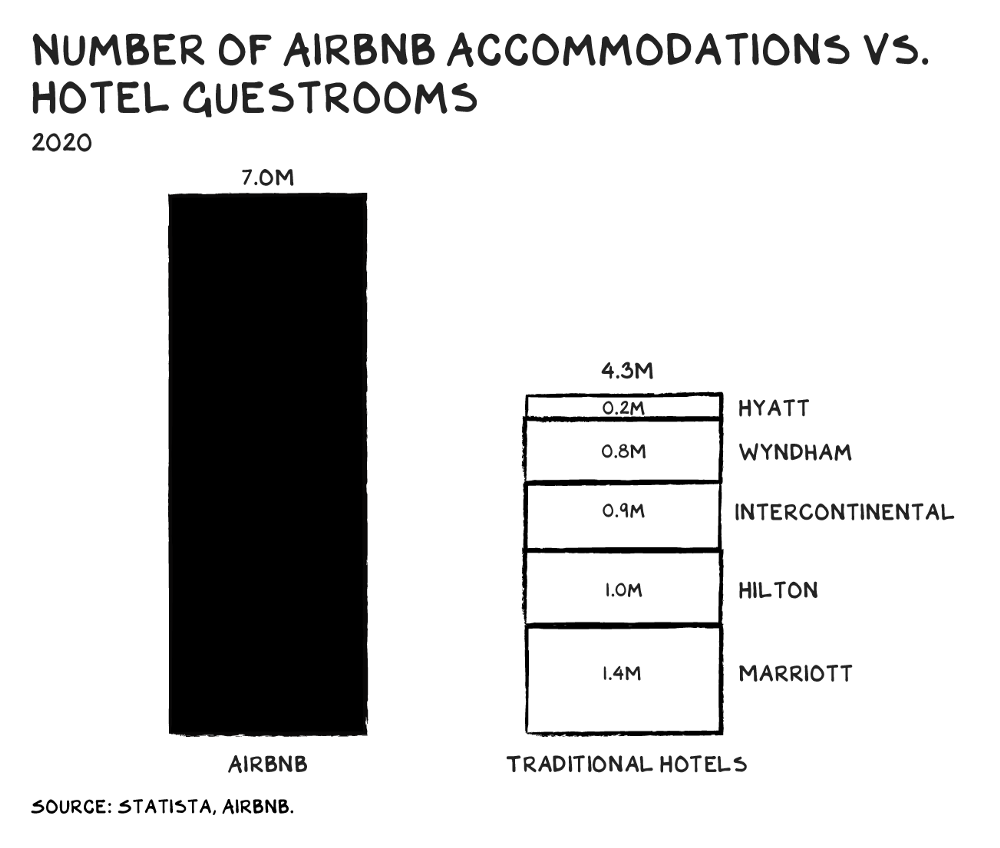

さらに、400万を超えるホストと740万の利用可能なリスト(2020年9月30日現在)により、ゲストは「イグルーからツリーハウス、城からボート」まで、伝統的な家とは別に、 Airbnb。

スペースの数が多く、多様であるため、多くの旅行者がAirbnbを使用して休暇の滞在を予約するのも不思議ではありません。

実際、スコットギャロウェイ教授がブログで指摘しているように、Airbnbが提供するスペースの数は、世界のトップ5ホテルチェーンの総客室数を超えています!

このようなグローバルな規模とアクセシビリティは、競合他社にとって成功への大きな障壁となるだけでなく、Airbnbに強力なネットワーク効果をもたらしました。

リストされるスペースが多いほど、ゲストはより明確な選択肢を取得し、より多くのレビューから利益を得ることができるため、プラットフォームはゲストにとってより価値があります。

一方、Airbnbのユーザーが増えるほど、ホストが任意の時点で休暇スペースを借りる機会が増えます。つまり、収入が増え、他のホストも自分のスペースをリストするようになります。

実際、100,000以上の都市と220か国にいること… Airbnbは休暇の代名詞になっています。

ファイリングによると、2019年と2020年の最初の9か月(9M2020)にAirbnbのリストの1.5%または収益の2.5%を超える単一の都市はありません。

ただし、地域をズームアウトすると、収益の80%強が米国とEMEA(主にヨーロッパ)からのものであることがわかります。

したがって、都市レベルでは、Airbnbの収益は十分に多様化されているように見えますが、それでも最大の市場として米国とヨーロッパに大きく依存しています…これらの地域でのCOVID-19症例の新しい波では、現時点ではあまりうまくいっていません。

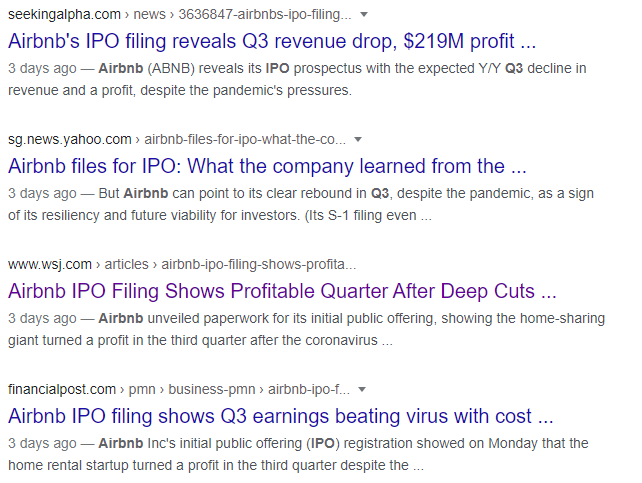

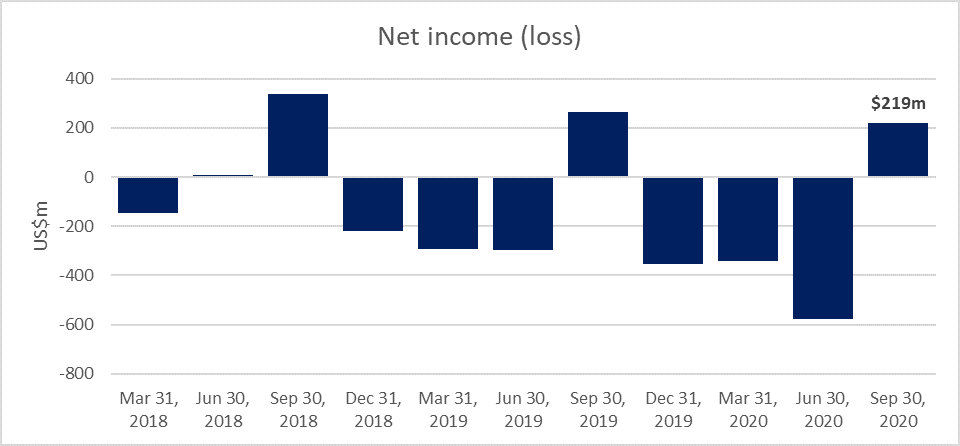

今年は期待外れの結果が予想されていましたが、私にとって興味深いのは、最新の3Qパフォーマンス(IPOファイリング時点での最新のパフォーマンス)を取り巻く物語です。

これはただのテイスターです:

Airbnbの雄牛とニュースレポートは同様に、Airbnbが2020年第3四半期に収益性を達成したことを強調しました。これは今年の上半期からの完全な回復です。その後、レポートには、パンデミックにおけるAirbnbの回復力が記載されており、ファイリング自体で行われた発言が反映されています。

Airbnbは2020年9月30日までの3か月間で2億1900万ドルの利益を報告しましたが、このような利益は、スタッフの25%の解雇、役員の給与の半分の削減、マーケティング費用の54%の削減、米国の引き上げなど、大幅なコスト削減によって達成されました。 4月の負債は20億ドル。

アセットライトのオンラインプラットフォームビジネスとして、マーケティング予算、製品開発、サポートスタッフを削減することで、Airbnbの長期的なビジネス価値は、今すぐ利益を上げることができたとしても、縮小すると思います。

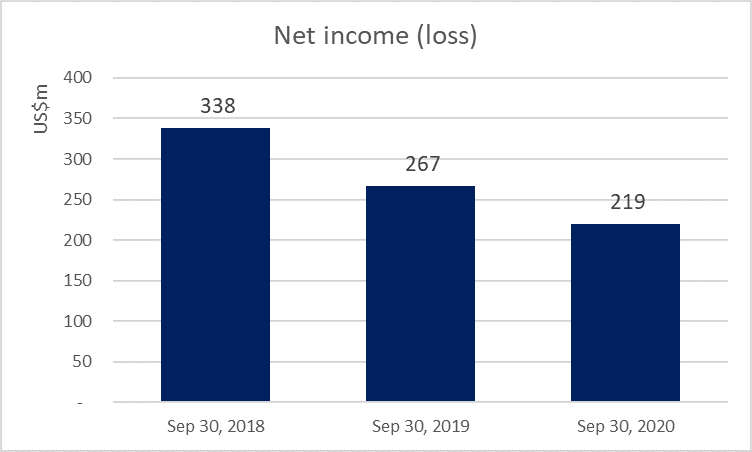

さらに、熱心な観察者は、過去数年間で3番目の 四半期は通常、収益性の高いものでした。 Airbnbはファイリングの中で、そのビジネスは季節的なものであり、北米とEMEAの第3四半期に旅行のピークシーズンがあると説明しています。

ただし、前年比で拡大すると、2019年の第3四半期の収益は、前年比の収益が増加したにもかかわらず、すでに減少しています。

損益計算書を詳しく見ると、2019年第3四半期の営業費用と税金引当金は、収益が前年比30%増加したにもかかわらず、不釣り合いに増加し、50%と293%増加したことがわかります。これは、財務的な観点から、内部運用コスト(COVIDではなく、競合他社ではない)が、Airbnbが成長および拡大するにつれて取り組む必要のある最大の障害であり、今後ますます大きくなることを示しています。

ですから、すべての報告が国内旅行による成長からの回復力と継続的な利益について話しているので…物語が前進し続けるかどうかはわかりません。

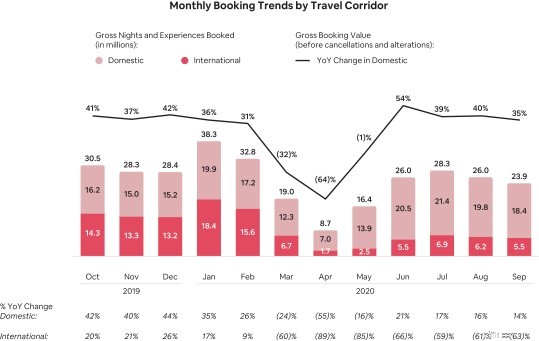

Airbnbの名誉のために、経営陣は(「リスク要因」の下で)創業以来毎年純損失を被っているという事実のために、収益性を達成または維持できない可能性があることを明示的に警告しています。短期的には、経営陣は、ヨーロッパでの新たな感染の波と封鎖により、収益の大幅な減少(つまり、「夜と経験」セグメントと総簿価)と2020年第4四半期のキャンセルの増加も予想しています。

物事の信用面を見ると、Airbnbが2015年以来長期債務を抱えていないことに実際に驚いています(最も早い開示された財務)。多分それは私がもっと成熟した会社を見ることに慣れているからでしょう…

とにかく、Airbnbは、COVID-19のピーク時に、2020年4月に約20億米ドルの長期融資を行い、流動性を維持し、さらに予期しない状況に備えました。

後から考えると、この動きはかなり費用のかかるものだったと思います。

Airbnbは、それぞれ10億米ドルの5年間のタームローンを2つ保有しており、支払い条件はそれぞれLIBOR(またはプライムレートまたはフェデラルファンド金利を使用した同様の同等物)を7.5%および10%上回っています。これにより、Airbnbの資本コストは少なくとも最大12%になります。

インターネットソフトウェア会社の平均資本コストが約10%であることと相まって、投資家は、Airbnbが拡張計画を正当化するために、年間約10%以上の資本利益率を生み出すことができると確信する必要があります。

今後数年以内に、成長の期待、運用コストの圧力、およびCOVID-19の不確実性を調整してそれを行うことができますか?わかりません。

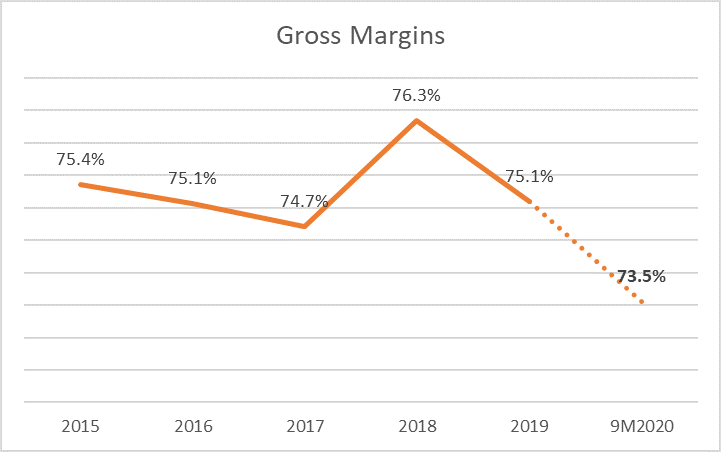

さらに明るいことに、Airbnbの粗利益は9M2020を除いて、約75%で安定しています。これは、アセットライトマーケットプレイスビジネスにとっては当然のことであり、ビジネスモデルに対するその他のショックを除けば、利益率は今後回復する可能性があります。

ブライアンチェスキー はAirbnbの背後にいる主人公であり、今日はCEO、取締役会会長、コミュニティの責任者としてショーを運営しています。興味深いことに、前回の取締役会のレビューでは、チェスキー氏の基本報酬が11万米ドルから1米ドルに減額され、目標ボーナスはありませんでした。

彼の報酬は株式インセンティブの形で提供され、取締役会は彼に1,200万の制限付株式ユニット(RSU)の長期にわたる複数年の株式報奨を付与します。 IPOファイリングによると、彼はクラスB株の15.4%も保有しています。

この報酬チェスの動きは、Elon Musk(Tesla)、Eric Schmidt(Google)、Jack Dorsey(Twitter)、Mark Zuckerberg(Facebook)などのビッグテックのCEO創設者が作成したものとよく似ています。この動きは、チェスキー氏の利益を株主の利益と一致させることにより、ビジネスの長期的な価値に対するチェスキー氏の信念を示すものであることが前提です。

他の2人の共同創設者、 Nathan Blecharczyk とジョーゲビア 、同じ補償処理はありません。それぞれがクラスB株の14.2%を保有しています。

新しい業種とサービス

Airbnbに精通しているほとんどのユーザーは、同社が2016年にAirbnb Experiencesを立ち上げたことを知っているでしょう。ここでは、ホスト(または地元の人)が単に滞在を提供するのではなく、「通常のツアーやワークショップを超えるユニークな体験」を作成できます。

ホストや地元の人々は情熱を分かち合い、普段は知られていない場所にゲストを連れて行き、ゲストが本当の地元の文化に浸る機会を提供することができます。

現在までに、Airbnbは世界中の1000を超える都市で約40,000の手作りアクティビティ(「エクスペリエンス」)を提供しています。

パンデミックによる物理的体験の停止に伴い、同社は最近、同様に機能するがオンラインのインタラクティブセッションを介して実施されるオンライン体験を開始しました。

その成長に関しては、IPOファイリングは、Airbnb Experiencesの予約数を個別に分類するものではないため、この分野ですべてが順調に進んでいることを期待するだけで済みます。

エクスペリエンスに加えて、AirbnbはAirbnb Plus(2018)、Airbnb Luxe(2019)、Airbnb for Work(2014)も立ち上げました。これらはすべて宿泊施設の予約収益に流れます。

Airbnb Plus プレミアムサポート機能を備えた、クラス最高のデザインと品質の維持のみをお約束します。

Airbnb for Work ビジネス旅行者は、会議やブレーンストーミングセッションに役立つと思われる家やスペースでの短期滞在を予約できます。奇妙なことに、S-1にはこれについてまったく言及されていません。これは、この業種からの収益が現在重要ではないことを意味します。

一方、Airbnbは最近2019年にGaest.comを買収しました。これは、会議スペース、ワークショップ、写真撮影などを一覧表示および予約するためのオンラインマーケットプレイスです。これは、Airbnb forWorkが小規模な在宅ビジネスを対象に再配置される可能性があることを示している可能性があります。オーナー、フリーランサー、イベントオーガナイザーは、よりプロフェッショナルなホテルの部屋での滞在に大幅に高い金額を支払うことに無関心なビジネス旅行者よりも多くの需要を引き付ける可能性があります。

Airbnb Luxe プライベートヴィラ、最高級のホテルやリゾートでのハイエンドの滞在と、執事、シェフ、さらには育児などの補助的なサービスを組み合わせた、典型的なホームステイ体験を開きます。これは、Airbnbが2017年にハイエンドのバケーションレンタルプラットフォームLuxuryRetreatsを買収した後のことです。

そしてそうです–あなたはその権利を読んでいます–ホテル。

Airbnbは2019年3月にHotelTonightを買収しました。これにより、Airbnbはホテルの部屋のレンタルのデータベースを利用できるようになりました。 CEOのBrianCheskyは、Airbnbをエンドツーエンドの旅行プラットフォーム(つまり、「旅行のアマゾン」)にし、フライトなどを含むように提供を拡大したいと公言していました。したがって、投資家は近い将来、プラットフォーム上でホテルがより一般的になるのを目にする可能性があります。

最後まで最善を尽くしましたが、最近の予想外の需要は、COVID-19パンデミックの結果としての近距離国内滞在の増加によるものでした。

世界的な封鎖の中で、この申請は、自国に拘束されていたユーザーが、さまざまな地域や静かな場所で短期滞在を借りる次善の選択肢を選んだことを反映しています。

Airbnbはこれを「どこからでも仕事ができる」と適切に呼んでいます…そしてこれを「レジリエンス」の物語に織り込んでいます:

国内需要はこの現象から十分に持ちこたえていると私は一般的に同意しますが、レポートや強気な記事は、このような短期滞在がゲスト(ホテルと比較して)のより良い社会的距離を可能にし、より多くのホストが来ることを可能にするため、これは増加し続けると仮定していますこの景気低迷の間に船上で追加の収入を得る。

したがって、これらのレポートは、このリストの増加のために、より高い評価が保証されるべきであると主張しています。

私はこれがかもしれないと信じています 少し押してください。

繰り返しますが、成長は自由ではありません。来年にかけて実際に予約需要が増えると仮定すると、運用コストは依然として変動せず、収益性を損なうことになるでしょう。

収益性の継続を期待している投資家は(それが彼らが信じるように導かれたのであれば)、ひどく失望するでしょう。

当然のことながら、それは評価を上げるのではなく、下げるはずです。 (繰り返しになりますが、現在、非合理的な市場を扱っています)

トータルアドレス可能市場(TAM)

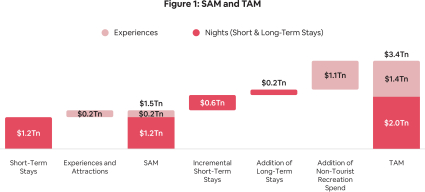

ファイリングによると、Airbnbは3.4兆米ドルの市場を獲得すると見ています。

「短期滞在で1.8兆ドル、旅行体験で1.4兆ドル、長期滞在で2,100億ドル」と記載されています。

さて、市場規模に関してはあまり得意ではないので、いくつかのデータプロバイダーと少しファクトチェックを行いました。

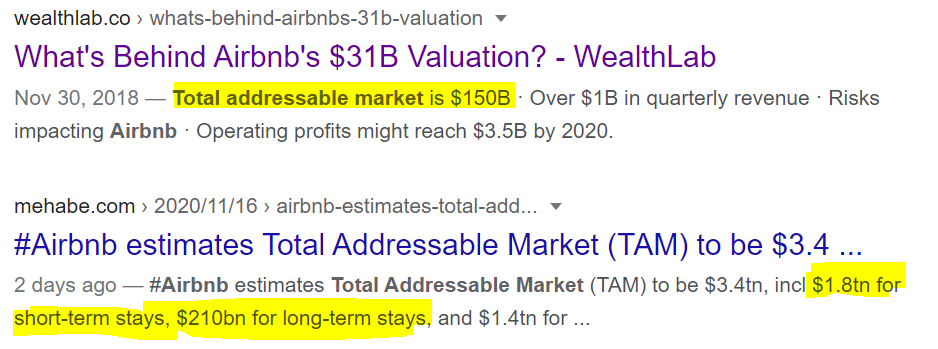

すぐに、Googleで検索を行っているときに奇妙な矛盾がいくつか見つかりました。

2018年(または2019年の初め近く)の代替宿泊予約市場は1,500億米ドルと報告されており、Airbnbが10代のパイのシェアでトップに立っています。

Airbnbによると、ちょうどほぼ2年後、市場は長期滞在と短期滞在を合わせて2兆米ドルに成長したとされています。

これは、市場規模の年間265%の驚異的な増加です、すごい!

世界旅行ツーリズム協議会(AirbnbもSAMとTAMの見積もりで引用)によると、旅行と観光業界の成長は2019年から2029年にかけて3.6%でしか成長しないと予想されていることを考えると、これは非常に信じがたいことです。

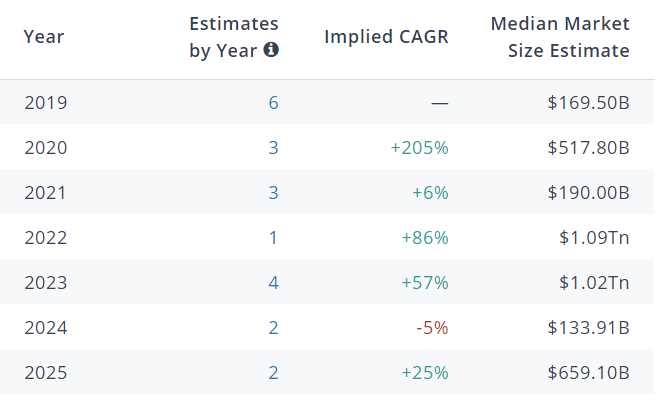

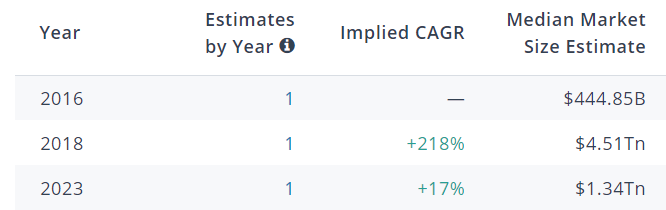

とにかく、Airbnbの休暇用宿泊施設市場の実際の市場規模を知りたいと思いました。 Pitchbookを掘り下げてみると、市場規模の推定中央値の最大値はわずか1.09兆米ドルに過ぎないようです。

そしてこれは、短期滞在(Airbnbのニッチ)、一般的な宿泊市場(長期滞在を含む)、およびオンライン旅行予約の一般市場の両方を考慮した後です。

これは、予測される2兆米ドルのTAMのほぼ半分です。 したがって、実際には、市場はそれほど大きくないかもしれません…

とにかく、Airbnbは、「短期滞在の市場規模に到達するために、夜間の有料旅行、1回の旅行あたりの宿泊日数、およびADRに関する利用可能な地域データに基づいて、独自の見積もりを使用する」と正式に述べています。 / P>

一方、Pitchbookによると、Airbnbの「旅行体験」市場の見積もりは1.4兆米ドルで、適切な球場にあるようです。

かなり小さな実際の市場がわずか3%以上で成長しているため、Airbnbの長期的な価値は、Airbnbが主要な競争上の優位性を維持できるかどうか、および競合他社がそれらの優位性をうまく侵食し、Airbnbから市場シェアを奪うことができるかどうかにさらに依存します。

競争の激化

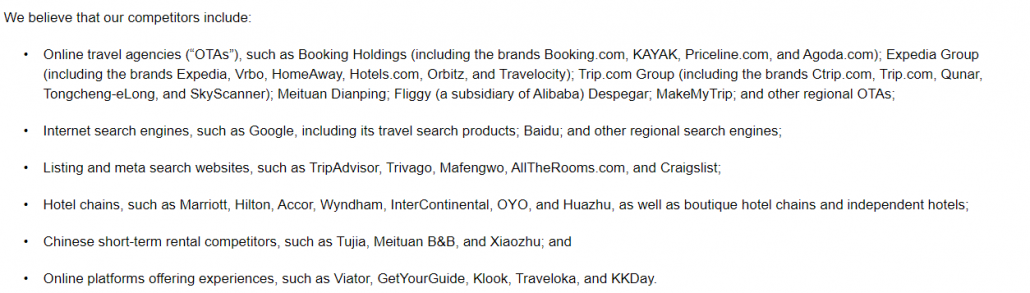

競合他社について簡単に説明しましたが、Airbnbが正式に競合他社と見なしているのは次のとおりです。

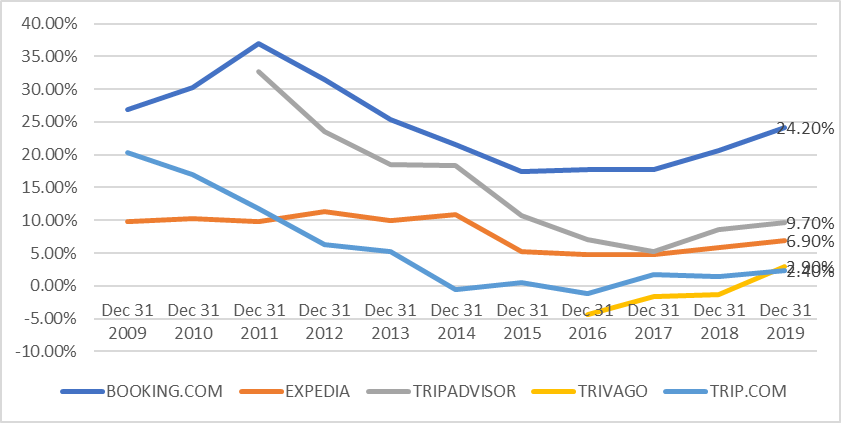

オンライン旅行代理店(OTA)は、他のカテゴリの競合他社と比較して3行のテキストを使用するほど、多くの同様に著名なプレーヤーにとって十分に大きな脅威のようです。

また、これらはよく知られているプレーヤーであるということも重要です。FlipKey、InvitedHomes、SpotAHome.com、HundredRooms、UniPlaces.com、HouseTrip、TheHomeAlike.comなど、より小規模でニッチなOTAも多数あります。 、Roomorama、Wimdu、Couchsurfingは、何年にもわたってスペースに住んでいます。

さらに、Airbnbが中国やインドなどの浸透度の低い市場に参入し始めると、ユーザー(中国の人口の大部分)がアプリを離れることなくすでにフライトや宿泊施設を予約できるWeChatのような「スーパーアプリ」の脅威に直面しています…

これほど多くの競争があるため、eMarketerは、Airbnbが2022年までにユーザーの一部のシェアを譲ることになると予測していますが、市場での優位性を維持する必要があるとも述べています。

規制の制限

Airbnbはホテル業界に破壊的な力を与えると見なされており、そのため、短期賃貸物件に対する規制や税金の強化を求めるロビー活動を通じて、長年にわたってホテル業界から多くの反発を受けてきました。

ホテルのロビイストにはいくつかの勝利がありました。

たとえば、以前はホテルにのみ適用されていた「宿泊税」は、特定の管轄区域の各Airbnb予約に課される必要がありました。

ホスティングの開示を増やすなどの他のことも実施されました。これにより、一部のホストは厄介なコンプライアンスからプラットフォームを離れ、収入が大幅に減少し、ゲストにスペースを開放する価値がなくなりました。

さらに、訴訟の脅威も重要なリスクです。 Airbnbによると、「これらの請求、紛争、訴訟の件数と重要性は、当社が大きくなるにつれて増加しました…そして、今後も増加すると予想されます」。

もちろん、Airbnbは、「Airbnb Community Compact」と呼ばれる一連の指針を通じて、このような規制上の懸念に対処するための措置を講じています。

うまくいきましたか?

証拠は決定的なものではありませんが、Airbnbは確かに、さまざまな地方自治体とのパートナーシップを通じて、観光客の増加による前向きな外部性を強調することで、いくつかの勝利を収めています。

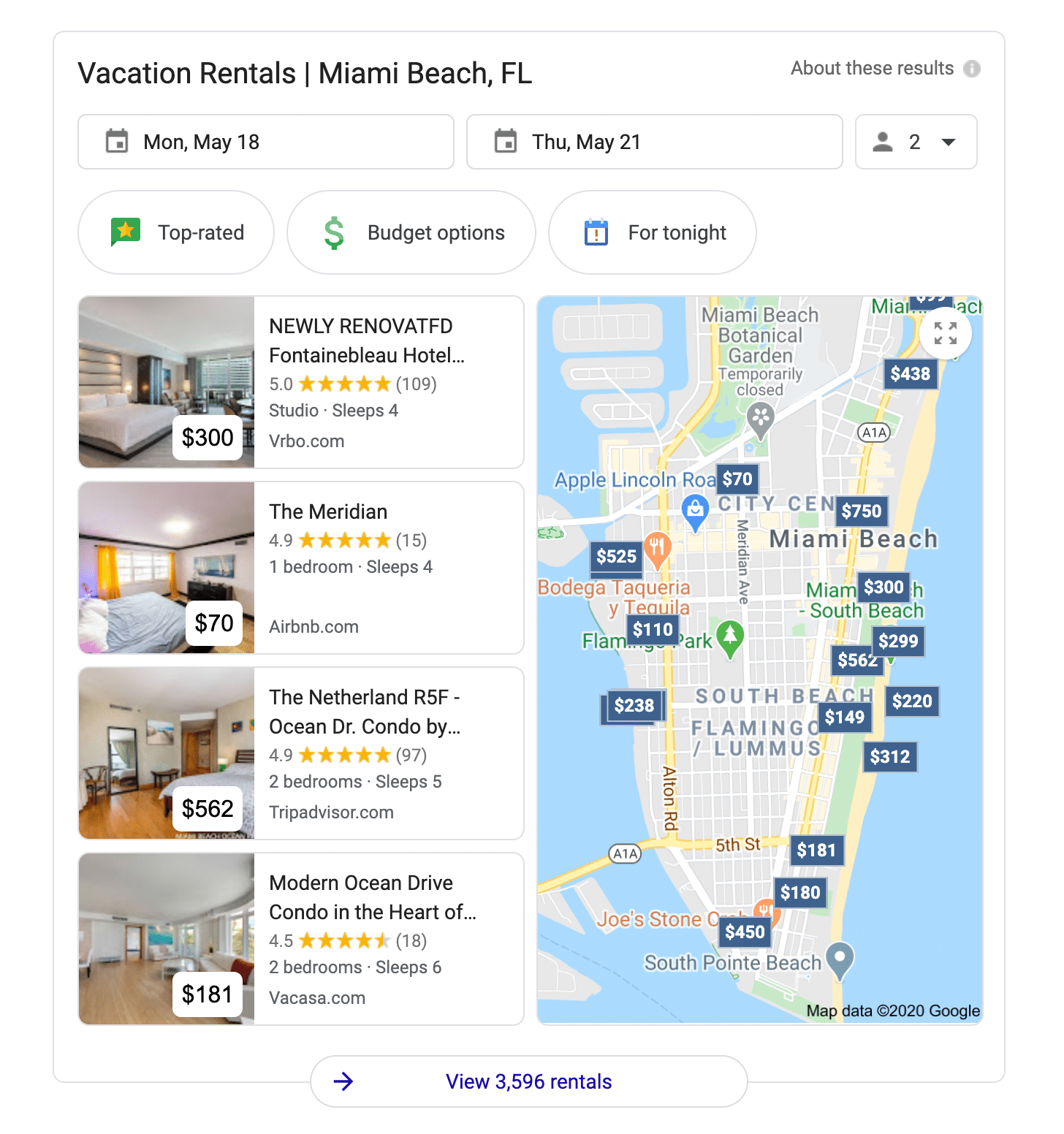

検索の可視性をGoogleに依存

他のオンラインビジネスと同様に、Webトラフィックは、収益を維持および拡大するための重要な要素です。それが予約と最終的には売上を促進するものです。

Airbnbによると、2019年には、プラットフォームへのトラフィックの約23%が有料のマーケティングチャネル(つまり、Googleの有料広告)からのものでした。別の見方をすれば、Airbnbのウェブサイト訪問者の約77%は、無料の通常のGoogle検索(別名、オーガニックトラフィック)から来ています。

9M2020では、Airbnbがマーケティング費用を削減するため、この数字はさらに高く、約91%になります。

ファイリングによると、これは、有機的なトラフィックを維持できない場合、または通常の数のWeb訪問者を獲得するためにかなり多くの費用を費やす必要がある場合、ビジネスモデル、運用、および財政状態に大きな脅威をもたらします。

これはAirbnb(および他のほとんどのOTA)にとって最も弱いリンクのようです。そして、Airbnbの評価を考え出すときに考慮する重要な要素です。

実際、Googleは2020年の初めにGoogleTravelとGoogleVacation Rental Adsを立ち上げました。これらは、OTAとAirbnbがビジネスモデルに対する主要な脅威と見なしています。伝えられるところによると、34の旅行会社がこの不当な略奪行為の疑いでGoogleに対して苦情を申し立てました。

Googleは現在OTAからのリストを無料で掲載していますが、Airbnbは、サービスが普及するにつれて、これが変わると予想しています。 Googleフライトとホテルと同様に、GoogleはOTAにGoogleでのこれらのリストの支払いを要求するか、オーガニックリストがさらに押し下げられることを期待しています。

ここでのAirbnbの可能性のある結果は、マーケティングコストが高くなるか(すでに苦しんでいる利益をさらに食いつぶす)、または新規訪問者の減少を経験し、収益の成長に悪影響を及ぼします。

いずれにせよ、Airbnbのレジリエンスの物語は見栄えがよくありません。

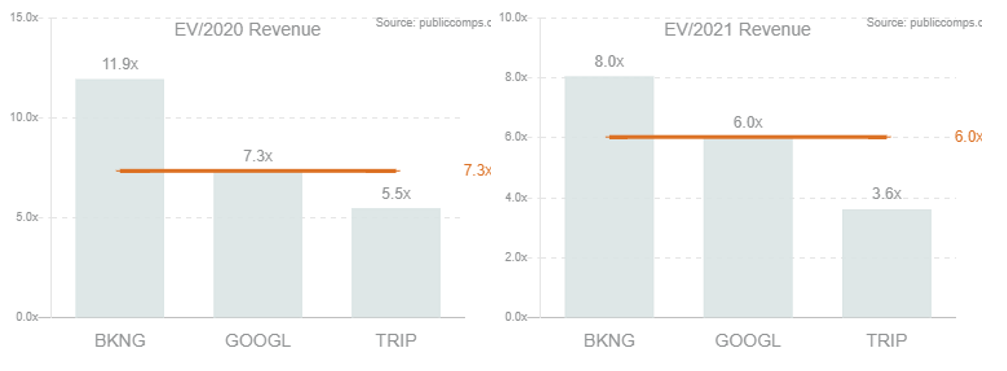

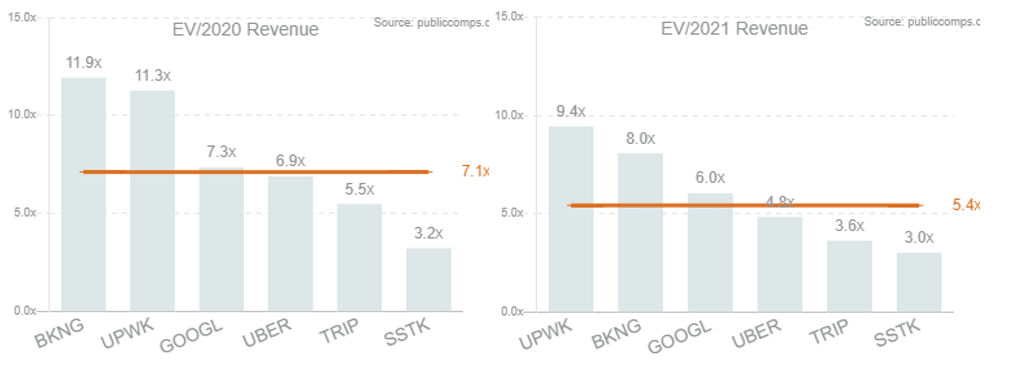

Galloway教授はブログで、Airbnbの評価は収益の20倍を超える必要があると述べており、クレジットカード会社(これらの倍数で取引されている/されていた)と同様の世界規模とブランドエクイティを挙げています。

Capital IQのデータによると、現在のEV /収益は11.8倍で、フォワードマルチプルは14.15倍の収益です。

したがって、ギャロウェー教授の評価は論理的に健全であるように思われます。Airbnbは、予想される300億米ドルの評価で良い買い物です。

ただし、PublicCompsのデータを使用すると別の話になります。

OTAピア(Googleを含む)に対してベンチマークを行った場合、倍数の中央値は6〜7.3倍であり、提案された20倍からはかなり離れています。

同様のインターネットマーケットプレイスのテクノロジー企業に対してベンチマークを行ったとしても、評価の倍数は1桁のままです。

Galloway教授は、Airbnbの堀は広く、競合他社がAirbnbに匹敵しない将来にわたって、その市場でのリーダーシップは持続可能であると信じていることに注意することが重要です。この物語を信じるなら、20倍の倍数は間違いなく健全です。

代わりに、(私が持っているように)「回復力」の説明に疑問を抱き、Airbnbの競争上の優位性が見た目ほど強くないと信じている場合、市場価値は同業他社の平均を反映するはずです。

2020年の収益が2019年の約50億米ドルの収益と一致する場合、300億米ドルのリスト評価は、評価の6.3倍になります。これは、私たちが知っている事実を踏まえて、この評価指標ごとにAirbnbに支払う公正な価格です。このファイリングの時点で。

もちろん、投資家がこの問題から多額の利益を得ているのか、それともその回復力の話に対して過大な支払いをしているのかは、時が経てばわかります。