Covid-19の状況は、航空業界、特に航空会社に大きな打撃を与えました。航空会社は、運用コスト、設備投資、固定費を賄うために一定のキャッシュフローを必要とする資本の多いビジネスだからです。

現在のように容量を削減しなければならないシナリオでは、運用に関連する手数料や地上費用などの費用を負担する必要がないため、企業は運用コストを「節約」できる可能性があります。ビジネス。

しかし、彼らは空港への駐車料金、課徴金、およびビジネスを出血させ続ける給与や賃貸料などの固定費を引き続き支払う必要があります。

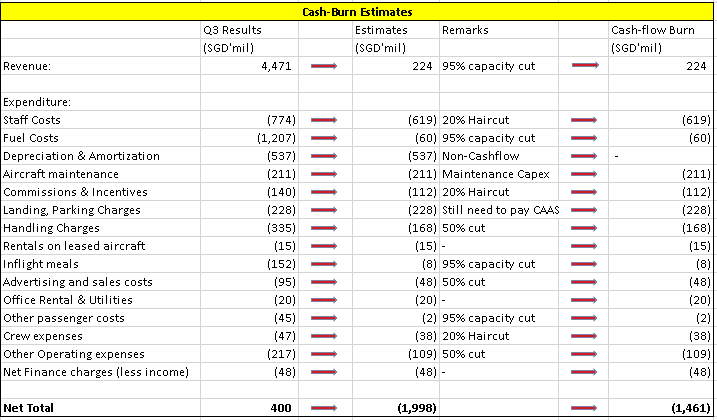

シミュレーションを実行しました。左側には2019年12月31日に終了する年度の最新の第3四半期の結果が表示され、中央部分には現在の状況が反映されています。

右側では、キャッシュフローに関連する動きを説明しました。減価償却などは、キャッシュフローに関連しないアイテムであるため、コンテキストから除外されています。

真ん中の部分は、現在のシナリオを反映しています。

たとえば、トップラインでは、シンガポールが半封鎖状態にあるため、ほんの数日前に発表された95%の容量削減が見られます。そのため、燃料、機内食、手数料などの運用コストについても同じように調整しました。

人件費については、給与全体で20%のヘアカットを使用しましたが、その他の固定費については、50%のヘアカットを使用しました。

このシミュレーションから生じる損失は、四半期のマイナス$(1,998m)です。これを月で割ると、月額$(666m)の純損失が発生することになります。

キャッシュフローの観点からこれが意味することは、状況が悪化した場合、会社は四半期ごとに約14億6,100万ドル、または毎月4億8,700万ドルの現金を燃やしているということです。

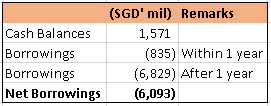

さて、バランスシートの面で良好な状態であれば、これは問題ないように見えるかもしれませんが、今日の状況を見てみましょう。

同社の貸借対照表は、現金が15億ドルしかない一方で、現金のほぼ4倍の借入金があるため、不安定な状態にあります。

これらの借入金のうち、37億5000万ドルは彼らが長年にわたって行った債券発行に属し、残りの23億5000万ドルは銀行借入金でした。

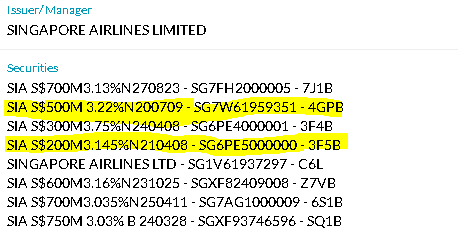

債券の利率は年間3.03%から3.75%の範囲であり、四半期ごとに約4,000万ドルの債券利息を債券保有者に支払い続ける必要があります。時間通りに配達して支払うことができないと、彼らの信用格付けに致命的です。

さらに心配なのは、同社が2020年7月に満期を迎える5億ドルの債券を保有していることです。これは、わずか3か月先です。次の電話は2021年4月に満期になり、金額は2億ドルになります。

通常の状況では、彼らは単に一般の人々に新しい債券を発行し、成熟している債券を借り換えることができます(缶を蹴り飛ばします)。

しかし、今日のシナリオでは、それが可能になる可能性は低いです。

2024年に3.03%満期を迎える市場に出回っている現在の債券を見ると、現在、債券は標準以下の86セントで取引されています。パーを下回って取引されている債券については、特に今日のような打撃を受けた状況では、継続企業の信頼性を示しています。

もう1つの方法は、このキャッシュフローを乗り切るためにさらに貸し出すことをいとわない銀行に信用枠を拡大することです。しかし、これには波及効果があります。収益が低いと、信用格付けが低くなり、借入金利が高くなり、ローンと担保の比率が制限されます。

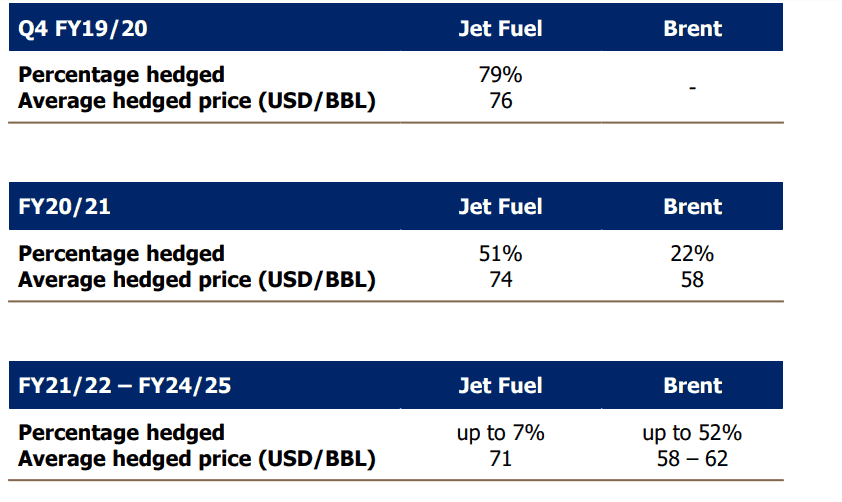

これは、2020年度の数値を報告するまでにさらに悪化します。これは、25億ドル近くの燃料ヘッジ損失を計上する必要があるためです。これにより、第4四半期の損失を記録することに加えて、NAVが1株あたりさらに2ドル押し下げられます。

簡単に言えば、第3四半期に表示されるNAVは、3か月後のナビゲーションを反映したものではありません。 1株あたりのNAVは6ドルに近いと見ています。

誰かが株を買うたびに私は理解するのに苦労しました、そして彼らは強い支援のために会社が大きすぎて潰せないと推論しました。

ほとんどの人がその結果を本当に理解しているとは思いません。

ご存知のように、会社が大きすぎて潰せない場合、通常は「現金助成金」の形で介入または救済が行われます。しかし、政府は通常、これらの企業に現金を提供するだけでこれらの現金交付金を有効にすることはありません。これらの準備金は、結局のところ、私たちの国の納税者のお金でもあるからです。

会社がライツコールを発行する可能性が高く、この場合、会社の筆頭株主であるテマセクは、より多くの株式発行と引き換えに、より多くの現金を投入します。これは、既存の株主だけでなく、誰も希薄化されないため、業界に利害関係を持たない他のすべての人々にとって公平です。既存の株主は、希薄化されないようにサブスクライブすることを選択できますが、残りの株主は、テマセクが会社に大きな出資をしていることを喜んでいます。

それが事実である場合、現在の現金残高は3か月以上継続してコストを維持できないため、SIAは本日から最大約1か月または2か月でエクイティコールを発行する可能性があります 。

既存の株主に参加を促すためには、株式発行は魅力的でなければなりません。これは、市場で取引されている母株に対して大幅な割引で権利が発行されることを意味します。

流動性の観点から、私たちはDBSに、40億ドルを調達するためのライツイシューを発行することにより、GFCの深部で資金を調達させました。そして、私たちは銀行が強いCET比率を持っているはずの場所でそれを行っていることについて話している(わかりました、CET比率のストレステストはGFCの後で改善されました)。

SIAが21年ぶりの低水準にあり、GFCの期間中もこれほど低水準になったことはないという理由だけで今日購入している場合は、既存のキャッシュフローを使用して今後の費用をどのように賄うかを推測できるはずです。

テマセクの強力な支援や、パンク後の19の状況への復帰に頼るだけでは答えが出ない可能性が高く、ほとんどすべての業界が苦戦しているこの時代にヒーローになることは困難です。

追伸:執筆時点ではロング/ショートのポジションはありませんが、48時間以内にポジションを開始する可能性があります。

若干の編集を加えて許可を得て再発行。元の投稿はこちら。