市場の専門家は、2015年の初めから、投資家に世界的な景気後退に備えるよう警告してきました。

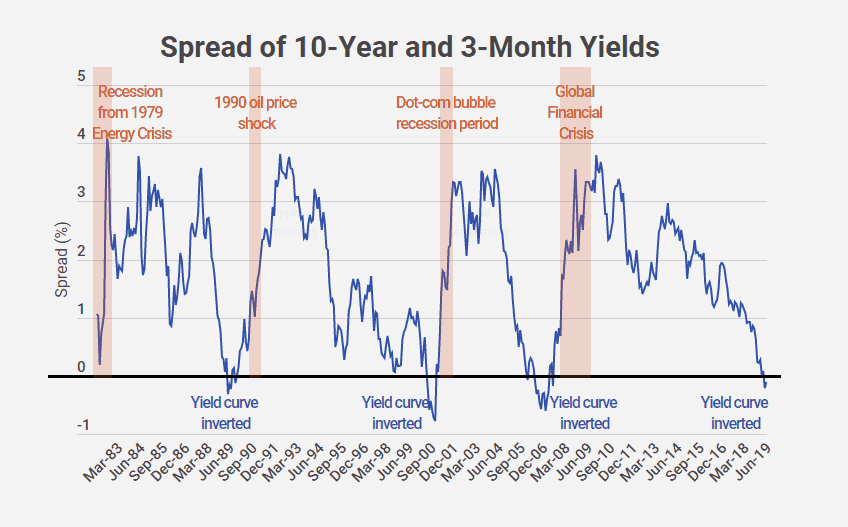

ごく最近、イールドカーブが反転したため、彼らが警報を鳴らしているのが聞こえます。

イールドカーブの反転は、歴史的に、景気後退(そしておそらく株式の弱気市場)が間近に迫っていることを示唆してきました。

これは非常にはっきりとわかります。金利スプレッドが「ゼロ」ラインを下回り、回復したとき、それは大きな不況に見舞われたときです。

これは、投資家が経済の将来についてより不確実であり、金利(および再投資率)が近い将来にダンプに行くことを期待している場合に発生します。

したがって、彼らは短期国債(特に3か月のT-Bill)を長期国債(特に10年国債)にヘッジするために捨て、それによって価格を上げ、利回りを下げます。 。

投資家の間の不確実性は広範囲に及んでおり、非常に現実的です。

今日の投資家は、米中貿易戦争が爆破されるかどうかを心配しています。米国の企業債務バブルが、米国全体を飲み込む巨大な生き物に膨れ上がるかどうか。中国が景気後退に陥るかどうか。 Brexitが取引なしの結果で実現するかどうか。そしてリストは続きます…

それで…これは株式市場の強気の終わりですか?

おそらくそうではありません。

MSCIによると、株価のパフォーマンスはイールドカーブの反転による影響をあまり受けていないようですが、景気後退の予測にはかなりの効果があります。

これは、フールシンガポールのために書いている私の親友であるSerJingによって提示された調査結果と一致しています。彼は、短期的なシンガポールの株価パフォーマンスは「…経済成長とは何の関係もない」ことを示した。

これは本質的に、不況が必ずしも株式ベア市場をもたらすとは限らないことを意味します。市場のニュースだけに基づいて投資を急いで決定しないように、各現象を明確に区別することが重要です。

そうは言っても、市場が過熱していると信じる理由があります。

Alvin Chow(Dr WealthのCEO)と私は最近、この株式市場サイクルの「予測因子」(またはwhatchamacallit)を監視しています…

…そして、現在の株式市場サイクルのどこにいるかをマッピングするのはかなり頑健なようです。

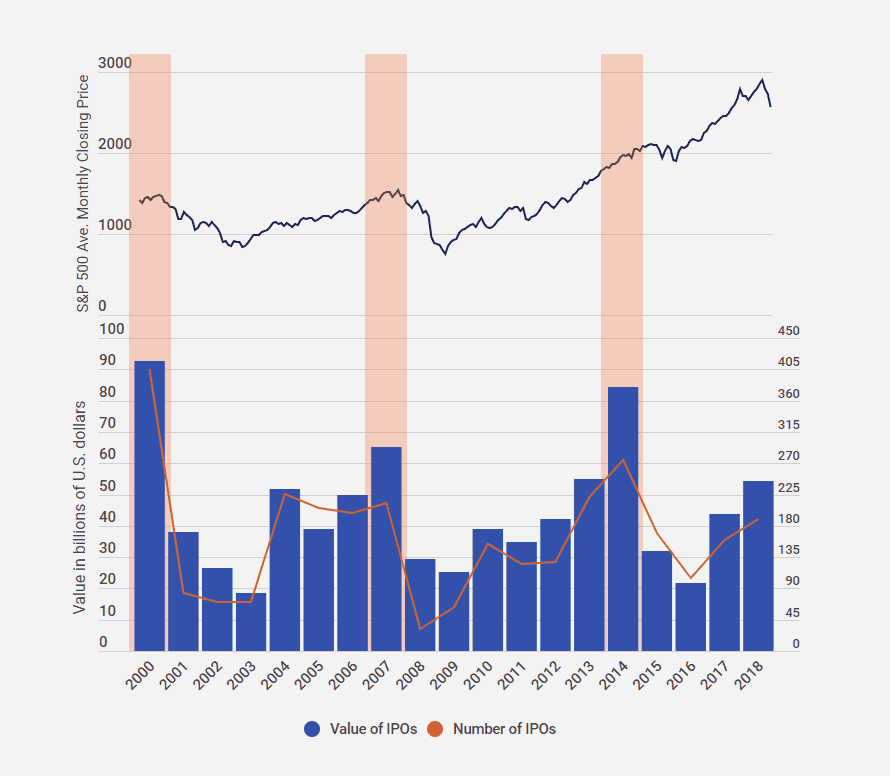

以下の2つのチャートをプロットすると、(1)S&P 500の月平均終値が上に表示され、(2)IPOリストの数と米国で約20年間に調達された資金の量が上に表示されます。下:

すぐに、IPOの数が最も多い最高のバーが、主要な株式市場の不況の前の年とどのように一致しているかに注意してください。

2000年のバーは、ドットコムバブル(の終わり)でした。これが同じ年に起こったクラッシュにつながりました。

2007年のバーは、ブルランの最後のスプリントでした。これは、世界金融の崩壊と、その後の2008年後半の株式市場の暴落につながりました。

2014年のバーは、2015年の世界的な株式市場の売却に続きました。これは、中国の景気減速による波及効果を取り巻く不確実性によるものでした。ただし、ご覧のとおり、波及効果は米国の株式市場にそれほど大きな打撃を与えませんでした。

それぞれの変化(転換)ポイントが株式市場の強気の終焉をどのように予測しているかに注目するのは興味深いことですが、それでも後知恵バイアスである可能性があることに注意する必要があります。

見た目ほど明確なものはありません…楽しみにしているとき。

しかし、私たちは、大きな不況に関する市場専門家の警告が具体化し始めていると考えています。

上記のチャートから、2018年のバーが主要な変曲点に近いレベルまで上昇していることがわかります。これは必ずしもそれ自体で何かを意味するわけではありません。

より大きな取引規模とより多くのIPOリストは、トレンドに逆行する前に、さらに2、3年続く可能性があります。知るか? 2008年の次の変曲点には4年かかりました。また、2015年の変曲点には5年(取引規模だけで見ると4年)かかりました。

対照的に、私たちは2年目に入ったばかりです。

それは保証ではありません-4年のようなものです。しかし、肝心なのは–株式は大幅な修正が必要です。

現在、ウェルス博士は、株式市場のパフォーマンスを模倣したチャートをランダムに見つけず、それが将来の株式市場のパフォーマンスの「聖杯」になると主張しています。

このような現象は、研究と実際の証拠によって裏付けられています。

これについて考えてみてください。企業は通常、利害関係者がIPOの恩恵を受けない限り、IPOを望んでいません。

公開されるということは、より多くの規制と開示の対象となることを意味します。これにより、運用効率が低下し、コストが増加し、コアコンピタンスに関する情報が競合他社に提供されるため、競争上の優位性が薄れるリスクが高まります。 デメリット 。非常に大きなデメリット 。

企業は、自社のために最も多くの資金を調達できると感じたときに公開し、個人株主(多くの場合、経営陣を含む)に魅力的な方法で個人投資の一部またはすべてを「現金化」する機会を与えることを望んでいます。市場価格。

これは、投資家が経済と株式市場について非常に楽観的である場合にのみ発生します。

特に、2009年に行われた調査では、ほとんどのIPOは市場が過大評価されているときに発生すると結論付けています。著者は、大多数の企業が次の場合にのみIPOに参加することを実証しました。

これは異常ではありません。 「暑い時期」と呼ばれるこのような現象は、長年にわたって業界の専門家や学者によって広く認識されています。

高水準の新規株式公開と大量のIPOの間には強い相関関係があることがわかります。市場では、強力なブルランとそれに続くIPOリストの急増が見られます。

ブルズは4年の歴史的記録よりも速く走る可能性があります。それが起こるかどうかについて、もう少し洞察を提供したいと思います。

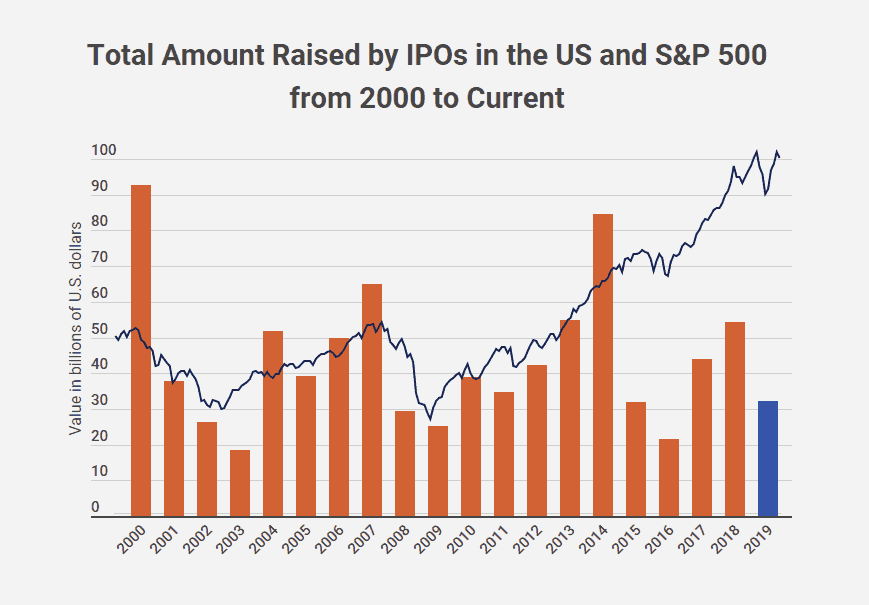

これまでに2019年(2019年6月18日)に行われたIPOのチャートを更新しました。

私たちは暦年の途中であり、2019年のIPOは合計で320億9000万米ドルと推定されています。これは、2018年と2017年の合計でそれぞれ544億ドルと439億ドルをはるかに下回っています。

これは、2019年がIPOの暑い年として歓迎されているにもかかわらず、Uber、Lyft、Slack、Airbnbなどの有名企業が公開されていることに注意してください。

今から年末まで、物事は2つの方向に進む可能性があります。 IPOは2018年のレベルを超える可能性があり、来年は2020年に市場が暴落する可能性があります。または、IPOは今年は低いままで、2005年から2007年のバーで見られるような加速を構築します。

NASDAQまたはNYSEにリストするためにすでに提出されている計画された取引を追跡したところ、次のような最終的なチャートが得られました。

ご覧のとおり、計画された取引を行ったとしても、IPOの調達額は合計で418億米ドルに過ぎないと推定され、上場数は現在の102から136から143の範囲に増加する可能性があります。

これは2018年と2017年の数値よりもまだ低いです。

これらのデータには、Seasoned Equity Offerings(SEO)および直接上場を選択した企業の数は含まれていないことに注意してください。

直接上場(Direct Public Offerings、DPOとも呼ばれます)は、Spotifyが2018年にトレンドを開始して以来、人気を集めています。直接上場とは、企業が投資銀行を使用せずに株式を公開し、株式のマーケティングと価格設定を支援することを決定した場合です。 「自分でやる」へ。

最新の直接リストはSlack(6月20日)からのもので、6月30日にAirbnbが登場します。

これは、私たちの数字が過小評価されている可能性があることを意味します…もっとたくさん。

それにもかかわらず、ブルズが完全に去ったわけではないと私たちは考えています。2007年や1990年代に見られたように、市場はまだ陶酔的なレベルに達していないだけです。

古典的なバフェットとマンガーの話では、「アニマルスピリット」は引き継がれていません。

しかし、私たちは楽観的ではありません。

企業はまだこの強気に乗って新株を浮き上がらせ、株価を下支えしています。

株式市場の強気と経済の弱気の間の非同期性はさらに大きくなる可能性があります。

残念ながら、インサイダーがキャッシュアウトの時間だと思ったとき、それはゲームが終わったときです。

株式市場の不況(または墜落)がいつ起こるかを正確に計ることは不可能です。

水晶玉を持っている人はいません。実行–誰かがそう言うなら。

最善のアドバイスは、投資フレームワークや取引ルールを守ることです。

株で何をしているのかわからない場合(正直に言うと)– Alvinには、座って聞くことができる無料のイントロクラスがあります。

ファクターベースの投資として知られる彼のフレームワークについて学びます。これは、ここウェルス博士で行っているように、他のシンガポール人が経験した長年の研究と直接の成功によって支えられています。

ファクターを使用することで、市場が急落しているときに大幅に過小評価されている株を購入し、市場が再び回復しているときに大量のマルチバガーを購入する方法を学びます。

次のイントロクラスに参加したい場合は、次に利用できるクラスがここにあります。