2014年以来初めて、IRSは完全な暗号通貨FAQ の形で新しい暗号通貨税ガイダンスを発行しました および公式の収益決定: 2019-24 。この新しいガイダンスは、業界の主要な暗号通貨会社や税務専門家によって以前に行われていた多くの仮定を正当化します。ガイダンスはまた、フォークとエアドロップの税務処理、許容可能なコストベースの方法、および暗号通貨の転送に関する決定を含む、暗号通貨の世界内のいくつかの灰色の領域についての明確さを提供します。

注-私たちはブログ投稿で暗号通貨課税の概要と暗号通貨がどのように課税されるかを提供します:暗号通貨税の完全ガイド 。続行する前にこれを読むと有益な場合があります。

新しいIRSガイドラインの主な説明とポイントについては、以下で説明します。

あなたが保持している特定の暗号通貨がハードフォークを通過する場合 これは、「暗号通貨がプロトコルの変更を受けて、レガシー分散型台帳から永久に流用されたときに発生します」、あなたが受け取る新しいフォークされた暗号通貨は収入として課税されます。新しく受け取った暗号通貨のコストベースは、あなたが認識した収入になります。

例-2017年7月に2.5ビットコインを保有し、ビットコインキャッシュハードフォークの結果として2.5ビットコインキャッシュを受け取った場合、これはその時点でのビットコインキャッシュの公正な市場価値での収入として2.5ビットコインキャッシュを受け取ったことを認識します受け取りました。その日にビットコインキャッシュが1個あたり500ドルで取引されていた場合、1,250ドル(500ドル* 2.5)の収入を認識します。このビットコインキャッシュのコストベースは$ 1,250になります。

受け取らない場合 ハードフォーク後の新しい暗号通貨では、課税所得はありません。 出典:A21、A22、A23、A24

暗号通貨ソフトフォークは、「新しい暗号通貨の作成にはつながりません。つまり、収入にはなりません」。したがって、暗号通貨がプロトコルの変更を経ても新しい暗号通貨を作成する場合、収入は認識されません。 出典:A29

エアドロップから暗号通貨を受け取った場合(「複数の納税者の分散型台帳アドレスへの暗号通貨の分配」)、受け取った日時にこの受け取った暗号通貨の収入を認識します。認識される収益額は、その時点での暗号通貨の公正市場価値を使用して決定する必要があります。

しなかった場合 エアドロップイベントが発生したときに暗号通貨を受け取ります。 受け取ったので、収入を認識しません。 プロパティ。

この新しいガイダンスの前は、納税者が暗号通貨資産にコストベースをどのように割り当てるかは明確ではありませんでした。 IRSは、新しい判決でこのトピックを公式に明確にしました。

特定の識別は、暗号資産を取引するための会計方法として使用できます。これは、納税者が具体的に識別し、ユニットのコストベースをサポートできる限り、特定の時間に販売しているユニットと多くの暗号通貨を選択できることを意味します。

暗号通貨の単位を具体的に識別するには、次の情報を含める必要があります:

暗号通貨を具体的に特定できない場合は、デフォルトで先入れ先出し(FIFO)ベースになります。 出典:A36、A38

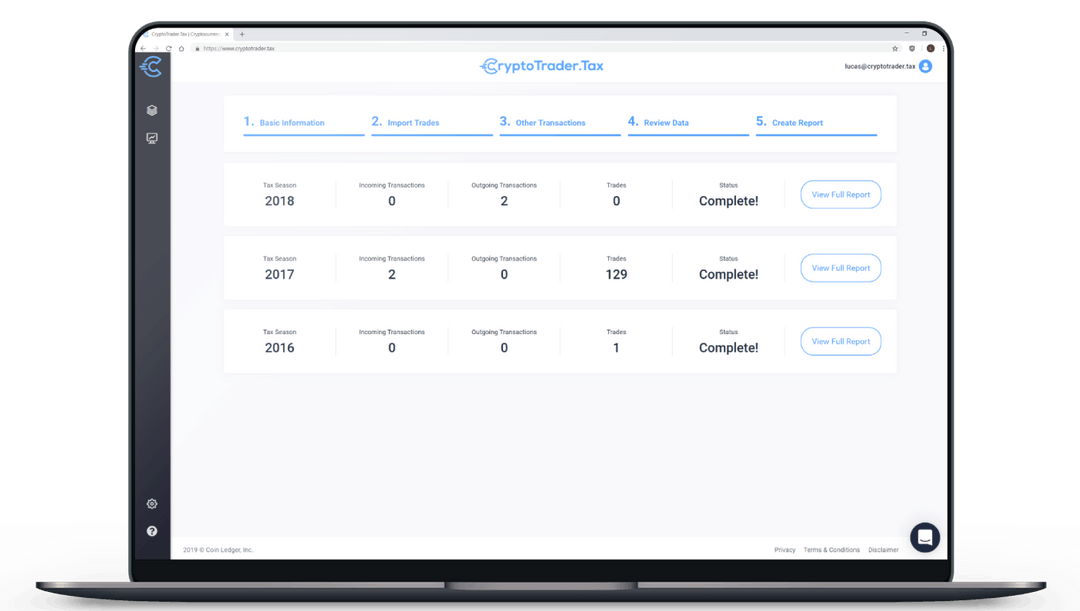

CryptoTrader.Tax を使用できます 暗号の利益と損失を計算するためのLIFOのような特定の識別原価計算方法。 CryptoTrader.Taxレポートプラットフォーム内でデフォルトでFIFOにすることもできます。

納税者は、確定申告のポジションを確立するのに十分な記録を維持する必要があります。したがって、仮想通貨の受領、販売、交換、またはその他の処分と仮想通貨の公正な市場価値を文書化した記録を保持することがベストプラクティスです。

CryptoTrader.Tax 完全な監査証跡レポートを使用して、納税申告書でのポジションを適切に文書化することにより、ユーザーを支援します。このレポートには、発生したすべての課税対象イベントと、関連するトランザクションの詳細が記載されています。この監査証跡を記録として残すことができます。

これは以前にすでに明らかにされていますが、繰り返す価値があり、新しいガイダンスでは、あるプラットフォームまたはあるウォレットから別のウォレットに暗号通貨を転送するだけではないと繰り返し述べています 課税対象のイベント。

「自分が所有するウォレット、アドレス、またはアカウントから、自分が所有する別のウォレット、アドレス、またはアカウントに仮想通貨を転送する場合、から情報が返送された場合でも、転送は非課税のイベントです。譲渡の結果としての取引所またはプラットフォーム。」 出典:A35

したがって、暗号通貨取引所から1099-Kを受け取ったとしても 送金の詳細については、これらのイベントは課税対象ではなく、キャピタルゲインまたはキャピタルロスに寄与しません。これは、通知を受け取ったすべての人にとって朗報です 6174-A 、6173、 CP2000 、またはその他の1099-K。

あなたの納税義務が非常に膨らんでいるように見えるのは、実際には暗号通貨の転送と関連する1099-Kのこの問題です。これをCryptoTrader.Taxで暗号通貨税の問題と呼んでいます。Coinbaseのような取引所がユーザーに正確な税情報を提供できない理由について詳しく読むことができます ここ 。

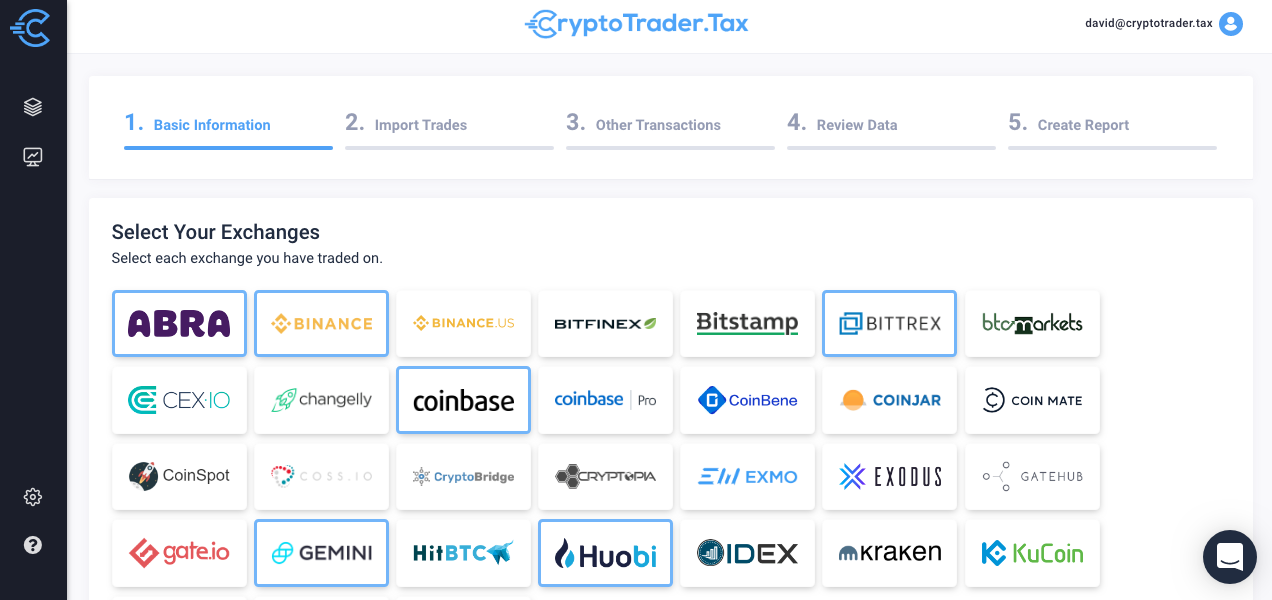

暗号通貨税ソフトウェア CryptoTrader.Taxのように、暗号税報告プロセス全体を自動化するように構築されており、新しいIRSガイドラインはすべてCryptoTrader.Tax税報告エンジンにすでに組み込まれています。必要な暗号税フォームを生成できます ボタンをクリックするだけで、取引所を接続し、取引をインポートし、レポートを生成するだけです。

単にこれらのレポートをTurboTaxにインポートする 、会計士に送るか、自分で提出してください!

IRSが暗号通貨課税について明確にし、成長する業界をさらに正当化するのを見るのは素晴らしいことです。規制機関からの明確なガイダンスは、間違いなく市場での採用を増やすのに役立ちます。ルールが明確になると、誰もがゲームをより快適にプレイできるようになります。

質問やコメントがありますか? @CryptoTraderTaxにメッセージを送ってください

免責事項-この投稿は情報提供のみを目的としており、税金や投資に関するアドバイスとして解釈されるべきではありません。自分に話しかけてください 税務専門家 、デジタル通貨の課税をどのように扱うべきかについての公認会計士または税理士。